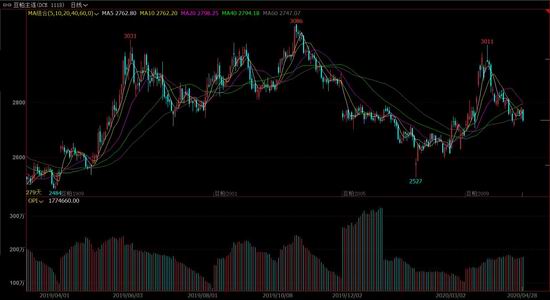

2019/2020年度国外疫情继续严重,美国大豆(4532, -11.00, -0.24%)产量下调,库存高企,谈判取得进展,新季大豆进入种植,南美大豆增产,而国内疫情基本控制,大豆供给长期充足且短期到港逐渐增加,豆粕(2697, -34.00, -1.24%)库存保持低位,同时非洲猪瘟阶段性缓解,生猪价格继续偏强运行,政府鼓励生猪生产,饲料需求继续回升,因此2020年豆粕供需结构正在发生显著的变化。 要点: 美豆进入新季种植,销售好转库存继续降低 中国大豆进口长期稳定,短期到港逐渐增加 压榨量逐步回升豆粕库存保持低位 饲料需求继续回升 观点和操作策略:在国内疫情基本得到控制,国外疫情继续严重,生猪存栏继续回升,大豆到港量增多库存逐步回升,豆粕库存保持低位,美豆出口好转但暂时不佳,美豆库存逐渐降低且中国开始进口更多美豆的基本面情况下,建议重点关注国内生猪存栏及饲料需求,大豆到港、压榨和库存水平,美豆销售情况,近期豆粕现货价格稳中小跌,库存继续保持低位,但大豆到港量预计持续增多,短期预计豆粕主力价格将区间震荡为主,2009合约向上暂看至2850-2900,下方支撑暂看至2600-2650。 一、豆粕主力行情回顾 图1:豆粕主力价格走势图

数据来源:文化财经、倍特期货 从分析豆粕主力合约走势分析看: 9月关系反反复复,但美豆进口在断断续续中不断增多,豆粕承压下行至2810; 10月随着猪肉价格大幅上涨,饲料需求上升致豆粕现货价格量价齐升,豆粕价格开始上涨,而国家发布鼓励生猪恢复生产政策进一步促进豆粕价格上行,至10月中下旬,价格触及高点3086,然后因为贸易谈判取得进展,价格有所回落,随后生猪价格高位大幅回落,豆粕价格也跟随大幅下行,至12月中2005合约触及低点2702,随后进入震荡阶段; 1月随着确定签署第一阶段协议,豆粕再度下跌,2005合约触及低点2651; 2月随着新型冠状病毒疫情逐渐严重,豆粕年后直接触及低点2527;然后由于严控疫情需要,油厂开工缓慢以及运输条件极差,豆粕逐渐反弹至2689; 3月非洲猪瘟疫苗研究成功消息传出,豆粕开始上行,随着国外疫情严重,巴西和阿根廷的港口装运以及国内大豆物流都受到影响,豆粕09合约连续冲高到3011,但随后阿根廷政府恢复港口装运,巴西打开产地到港口的物流绿色通道,中国同意恢复加拿大菜籽进口,豆粕价格高位小幅回落调整。 4月大豆运输物流问题基本得到解决,我国继续增加大豆采购,大豆到港开始触底回升,再加上美国疫情严重打压美豆价格,豆粕09合约价格连续下行至低点2713,然后震荡至今。 二、美豆新季种植和销售情况共同主导美豆价格 (1)全球大豆产量小减库存预期回落 图2:全球大豆供需图

数据来源:wind,倍特期货 根据USDA的4月供需报告,2019/20年度全球大豆产量为3.3808亿吨,环比减少0.0368亿吨,降幅1.09%,同比减少0.2057亿吨,降幅5.74%;国内消费总计为3.4841亿吨,环比减少0.0166亿吨,降幅0.48%,同比增加0.0522亿吨,增幅1.52%;期末库存为1.0045亿吨,环比降低0.0199亿吨,降幅1.98%,同比减少0.1036亿吨,降幅9.35%。 从数据来看,2019/20年度全球大豆产量高位小幅回落,因为美国大豆减产所致,但南美产量较高,整体来看产量仅小幅回落,而全球消费继续保持稳定低增长,因此期末库存大概率也会有所下行,库存压力会有所释放。 (2)美豆进入新季种植,销售好转库存继续降低 图3:美国大豆供需平衡表

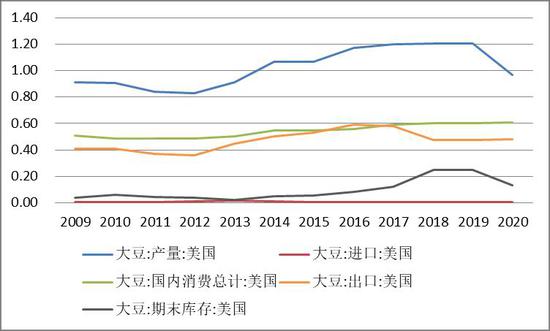

数据来源:wind,倍特期货 根据USDA的4月供需报告,2019/20年度美国大豆产量为0.9684亿吨,环比持平,同比减少0.2368亿吨,降幅19.65%;国内消费总计为0.6062亿吨,环比减少0.0014亿吨,降幅0.23%,同比增加0.001亿吨,增幅0.17%;进口非常少;出口为0.4831亿吨,环比减少0.0136亿吨,降幅2.74%,同比增加0.0075亿吨,增幅1.58%;期末库存为0.1307亿吨,环比增加0.0151亿吨,增幅13.06%,同比减少0.1167亿吨,降幅47.17%。 图4:美豆种植进度

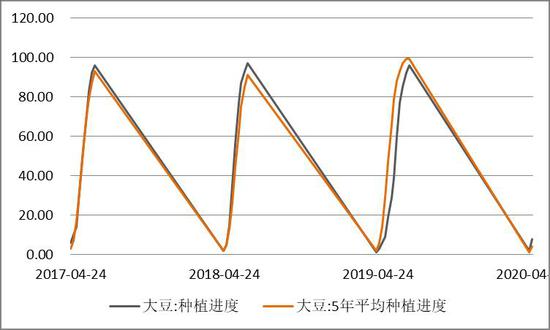

数据来源:wind,倍特期货 据USDA最新的作物生长报告,截止2020年4月27日当周,美豆种植进度8%,前周2%,五年均值4%。从作物生长报告来看,新季大豆开始进入播种阶段,当前进度稍快。USDA公布4月美国新季大豆意向播种面积为8351万英亩,预期8470万英亩,同比去年实际面积7610万英亩增加741万英亩,增幅约9.74%。去年由于美国中西部大雨严重降低了大豆播种面积,今年回升至正常水平附近。 大豆播种期间主要考虑天气因素,同时美国疫情严重也是重要影响因素,因此后续美豆生长进度、天气变化和疫情情况将是美豆价格的重要指引,应当给予持续的关注。 图5:美豆出口周度数据

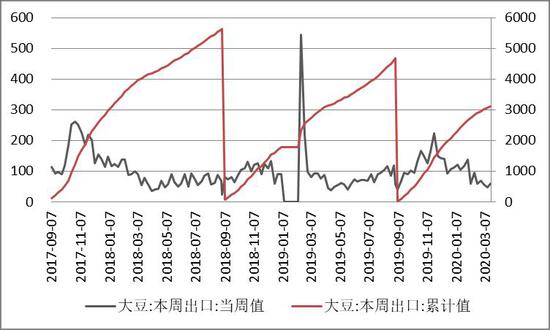

数据来源:wind,倍特期货 根据USDA发布的出口销售报告,2019/2020年度截止4月16日当周,美国累积出口大豆3318万吨,同比增加148万吨,增幅4.67%,一周前同比增加4.3%。 图6:美豆出口中国周度数据

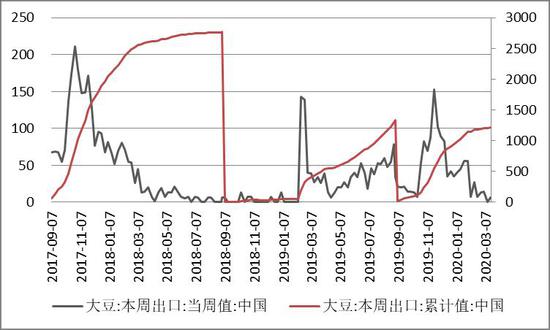

数据来源:wind,倍特期货 根据USDA发布的出口销售报告,2019/2020年度截止4月16日当周,美国对华大豆装船总量为1235万吨,同比增加682万吨,增幅123.39%,前一周是增加123.65%。 2020年1-3月,中国从美国进口大豆781.36万吨,同比增加525.9万吨,增幅205.86%,进口单价402美元/吨,同比减少9美元/吨。 回顾贸易问题重大事件: 2019年9月16日,美国已决定对拟于10月1日加征的部分征税做出调整,而中方则支持相关企业从美国采购一定数量的大豆、猪肉等农产品。 2019年10月11日,第十三轮高级别经贸磋商结束,磋商获得实质性进展,美国总统称双方非常接近结束贸易战,美国已暂停原定当周的加征征税。2019年10月15日,我国外交部发言确认经贸磋商达成实质性第一阶段协议。 2019年10月25日,双方同意妥善解决各自核心关切,确认部分文本的技术性磋商基本完成。 11月7日,双方同意随协议进展,分阶段取消加征征税。 11月9日,美国总统表示其还没有同意取消之前对中国加征的征税,令市场对能否达成协议产生新的忧虑。 11月19日,据称第一阶段协议谈判并不顺利,主要症结在取消征税以及购买农产品问题上。 12月12日,据称美国总统已经签署了一份贸易协议,美方提议取消12月15日的加征征税行动。12月13日,中国确认双方已就第一阶段经贸协议文本达成一致。同时美方将分阶段取消加征征税,实现征税由升到降转变。 2019年12月15日,中国暂不实施对美部分商品加征征税。 2020年1月1日,美国表示,1月15日双方会在白宫签署第一阶段协议,然后将开始第二阶段协议的谈判。 2020年1月9日,应美方邀请,中方代表团将于13-15日赴美,共同签署第一阶段经贸协议。 2020年1月15日,据报道,第一阶段经贸协议签署仪式将于15日上午在白宫举行。 2020年1月16日,签署第一阶段经贸协议。据人民日报,中方将增加对美国乳品、牛肉、大豆、水产品、水果、饲料、宠物食品等农产品进口,今后两年平均进口规模为400亿美元。 2020年2月6日,我国决定对原产于美国750亿美元进口商品的加征征税减半,自2月14日执行。 2020年3月26日,美国贸易代表办公室公布的针对中国第二批340亿美元征税排除清单内的商品加征征税有效期延长的公告,部分商品自3月25日起,将被重新加征25%的征税。 2020年3月27日,美国贸易代表办公室宣布对中国进口商品更多征税排除。 综合来看,美国大豆库存高位有所回落,销售进度继续保持增长,主要受贸易谈判获得进展,中国增加美豆进口所致,前期由于疫情因素导致国内采购缓慢,以及美豆并没有直接免除征税,需要进行征税豁免申报,因此中国进口恢复程度并不好,但近期采购开始加速恢复,整体上美国大豆销售将有望继续取得进展,库存压力也将有所缓解,可重点关注后续中国贸易采购和美豆库存变化。 (3)南美收割进入中后期,销售持续向好 图7:巴西大豆供需平衡表

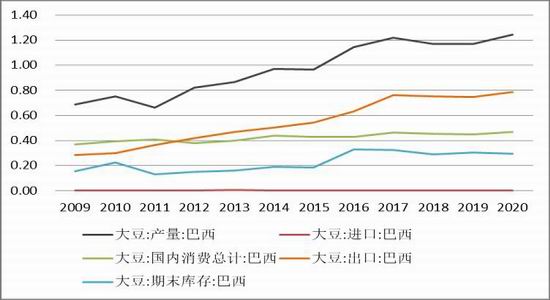

数据来源:wind,倍特期货 根据USDA的4月供需报告,2019/20年度巴西大豆产量为1.245亿吨,环比减少0.015亿吨,降幅1.19%,同比增加0.075亿吨,增幅6.41%;国内消费总计为0.464亿吨,环比增加0.005亿吨,增幅1.08%,同比增加0.0209亿吨,增幅4.66%;进口非常少;出口为0.77亿吨,环比增加0.015亿吨,增幅1.95%,同比增加0.0391亿吨,增幅4.66%;期末库存为0.3323亿吨,环比减少0.035亿吨,降幅10.53%,同比降低0.0075亿吨,降幅2.46%。 2020年1-3月,中国从巴西进口大豆723.86万吨,同比减少247.19万吨,降幅25.46%。 据巴西商贸部,截至4月26日当周,巴西累计装出大豆1322.6万吨,大豆日均装运量由上周的73.97万吨/日增至82.66万吨/日,较去年同期的44.78万吨/日增84.6%。 4月27日,咨询机构Safras&Mercado表示,巴西大豆收获进度达到94.3%,去年同期为96%,历史平均水平为94.5%。 AgRural将产量预估下调至1.238亿吨,原因在于南里奥格兰德州持续的干旱条件。 图8:阿根廷大豆供需平衡表

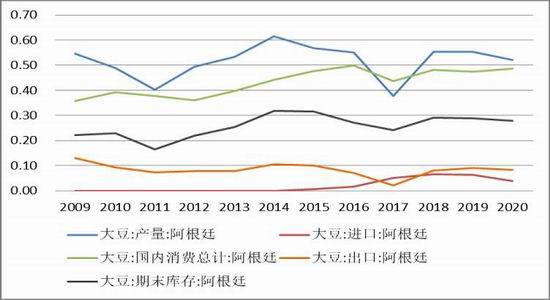

数据来源:wind,倍特期货 根据USDA的4月供需报告,2019/20年度阿根廷大豆产量为0.52亿吨,环比减少0.02亿吨,降幅3.7%,同比减少0.033亿吨,降幅5.97%;国内消费总计为0.487亿吨,环比减少0.02亿吨,降幅3.94%,同比增加0.0125亿吨,增幅2.63%;进口非常少;出口为0.082亿吨,环比持平,同比减少0.009亿吨,降幅9.89%;期末库存为0.2789亿吨,环比持平,同比减少0.01亿吨,降幅3.46%。 2020年1-3月,中国从阿根廷进口大豆213.87万吨,同比减少1.04万吨,降幅0.48%。 根据阿根廷布宜诺斯艾利斯谷物交易所4月23日的作物周报,大豆收获完成56.4%,前周为37.8%,产量预估仍为4950万吨。 综合来看,前期南美大豆整体销售情况有所下滑,主要还是受关系缓和,中国转而采购更多美国大豆所致,但近期由于进行美国征税排除程序和南美大豆压榨利润好导致中国进口大量南美大豆,再加上前期销售非常好,因此累计销售继续保持较好,总体来看南美大豆销售仍将对美国大豆销售形成一定压力,但随着中国采购更多美豆,南美大豆销售挤压效应将有所回落。当前南美大豆收割基本进入中后期,产量基本确认,出口也积极进行中,前期疫情下的防控措施导致的港口装船和到港物流问题基本得到解决,因此后续可主要关注南美疫情发展以及大豆装运情况。 三、国内压榨量逐步回升豆粕库存保持低位 (1)中国大豆进口长期稳定,短期到港逐渐增加 图9:中国大豆供需平衡表

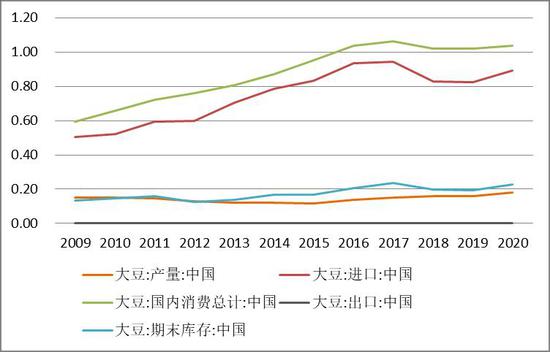

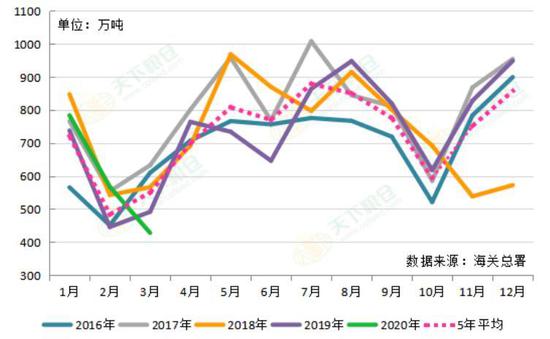

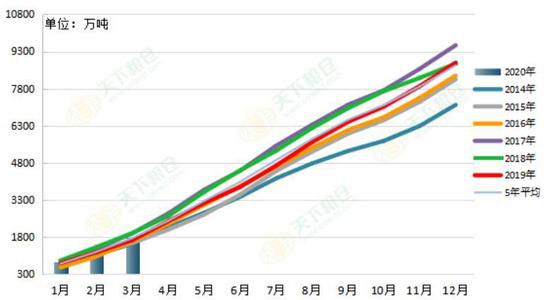

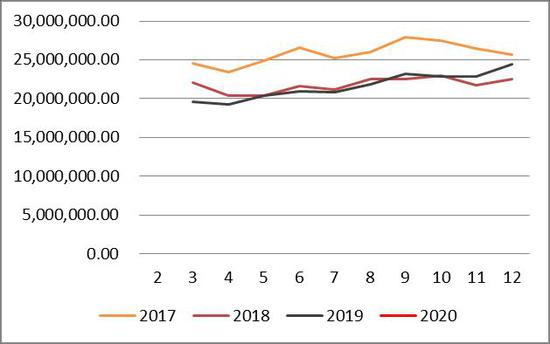

数据来源:wind,倍特期货 根据USDA的4月供需报告,2019/20年度中国大豆产量为0.181亿吨,环比持平,同比增加0.0213亿吨,增幅13.34%;国内消费总计为1.037亿吨,环比持平,同比增加0.017亿吨,增幅1.67%;出口非常少;进口为0.89亿吨,环比增加0.01亿吨,增幅1.14%,同比增加0.0646亿吨,增幅7.83%;期末库存为0.2273亿吨,环比增加0.01亿吨,增幅4.6%,同比增加0.0327亿吨,增幅16.8%。 根据天下粮仓进口数据,自去年10月以来,2019/20年度共进口4179.28万吨,同比去年3477.45万吨,增加701.83万吨,增幅20.18%。 据Cofeed调查统计,2020年4月大豆到港预估682万吨,5月大豆到港初步预估980万吨,6月大豆到港初步预估980吨,7月大豆到港初步预估960万吨,8月大豆到港初步预估850万吨,9月大豆到港750万吨。 图10:中国进口大豆月度对比图

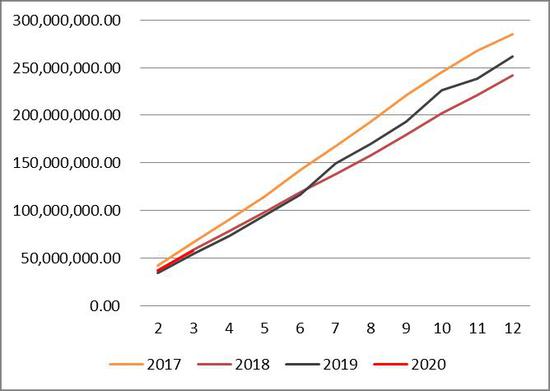

数据来源:天下粮仓,倍特期货 图11:中国进口大豆月度累积对比图

数据来源:天下粮仓,倍特期货 2019/20年度截止当前,中国采购大豆总量同比增加20.18%,由于贸易谈判签署第一阶段协议,近期中国进口美豆也同比大幅增长,但大部分的美豆采购仍有待恢复,近期南美采购再度回升,主要由于南美大豆压榨利润高所致,整个年度南美大豆都维持着较高采购量,这也继续维持了中国大豆采购的环境稳定,而俄罗斯大豆进口也大幅增长但总量不大。再考虑到我国的大豆振兴计划,因此未来长期我国大豆供应大概率将继续保持稳定乃至宽松,疫情导致2月采购大幅降低,3月大豆到港量同比回落问题已经得到验证,当前大豆到港量逐步恢复,后期到港量会持续增加,整体供应情况仍呈逐步恢复情况。 (2)压榨量逐步回升豆粕库存保持低位 图12:中国豆粕供需平衡表

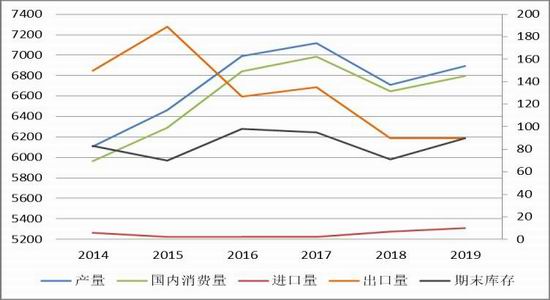

数据来源:wind,倍特期货 根据天下粮仓最新的4月数据,2019/20年度中国豆粕产量为6829万吨,环比增加63万吨,增幅0.92%,同比增加185万吨,增幅2.76%;国内消费总计为6793万吨,环比增加63万吨,增幅0.94%,同比增加145万吨,增幅2.18%;期末库存为90万吨,环比持平,同比增加19万吨,增幅26.76%。 图13:全国大豆压榨量周度趋势图

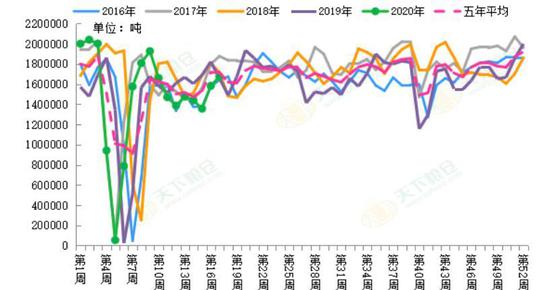

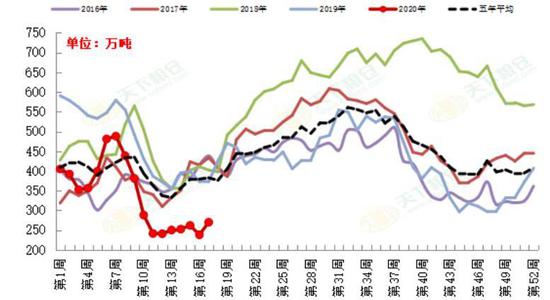

数据来源:天下粮仓,倍特期货 据天下粮仓数据,截止2020年4月24日当周,全国各地油厂大豆压榨总量167.49万吨,较上周增加9.25万吨,增幅5.84%,当周开机率为48.24%,较上周增长2.9。截止当周,2019/20年度(始于2019年10月1日)全国大豆压榨量为4603万吨,较去年同期减少131万吨,降幅2.8%,上周降幅2.9%。 图14:国内沿海大豆结转库存量周度趋势图

数据来源:天下粮仓、倍特期货 据天下粮仓数据,截止2020年4月24日当周,国内沿海主要地区油厂进口大豆总库存量269.98万吨,环比+31.79,+13.35%,同比-27.58%,上周-36.18%。油厂大豆库存下降是由于大豆到港量不足所致,但近期随着大豆到港逐渐增加,大豆库存开始止跌回升。 图15:国内沿海豆粕结转库存周度趋势图

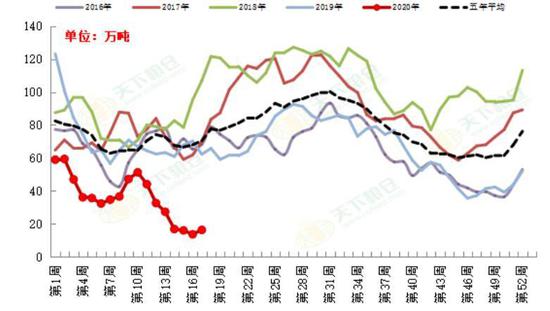

数据来源:天下粮仓、倍特期货 图16:国内沿海豆粕未执行合同周度趋势图

数据来源:天下粮仓、倍特期货 据天下粮仓数据,截止2020年4月24日当周,国内沿海主要地区油厂豆粕总库存量为16.25万吨,环比+2.64,+19.4%,同比-73.88%,前值-80.61%;豆粕未执行合同量281.75万吨,较上周减少59.76万吨,降幅17.5%,较去年同期减少11.66%。 综合来看,2019/20年度大豆压榨量同比小幅降低2.8%,压榨基本持平,油厂大豆库存同比降低27.58%,主要是由于2月疫情原因导致采购同比大幅减少,3月大豆到港量也同比大幅减少所致,但随着到港量开始恢复,长期来看大豆供给仍然充足,而豆粕库存同比降低73.88%,环比小幅回升,同比大幅减少,整体继续处于低位水平,这一方面是由于压榨降低所致,另一方面也和养殖需求全面恢复有关,而未执行合同同比小幅降低。 因此随着签署贸易协议,美豆进口会不断增加,且南美大豆继续保持供应,俄罗斯进口也增加,再加上我国大豆振兴计划,可以预计大豆供应总量仍较为充足,前期到港量同比大幅回落问题已经落地,当前到港量开始逐渐恢复,压榨开工也已经回升,所以豆粕价格在消化完大豆前期供给不足以后,重心将逐渐转移到需求恢复和供给恢复的相对节奏上来,当前压榨量已经回升且会继续上升,大豆库存已经触底回升,因此豆粕供给短期压力不会太大,或小幅回升。 四、饲料需求继续回升 图17:饲料当月产量图

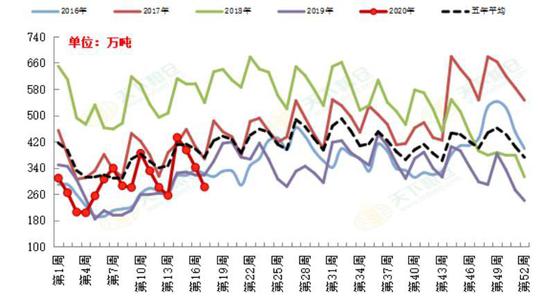

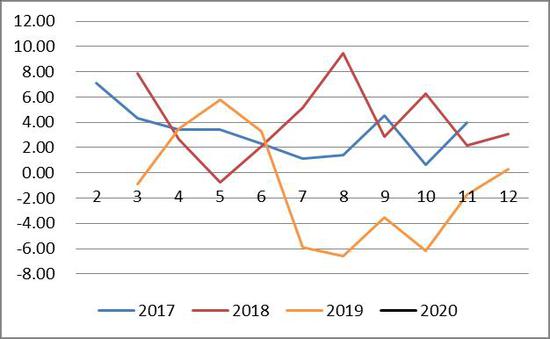

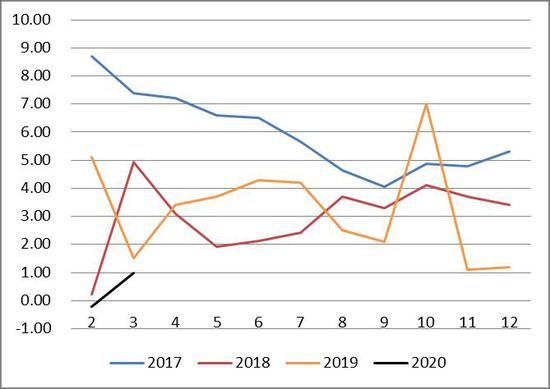

数据来源:wind,倍特期货 图18:饲料产量当月同比图

数据来源:wind,倍特期货 图19:饲料累计产量图

数据来源:wind,倍特期货 图20:饲料累计产量同比图

数据来源:wind,倍特期货 观察饲料产量数据可以发现,截至2020年3月,饲料当月产量同比增加0.6%,较上月继续增长;饲料累计同比增加1%,较上月增速-0.2%有所提高,近期随着国家继续鼓励生猪养殖,各项政策继续宽松,再加上高养殖利润的刺激,养殖企业积极补栏和加速出栏,同时禽饲料保持较高水平,因此后期饲料整体产销状况可能继续好转。 表1:生猪存栏数据表

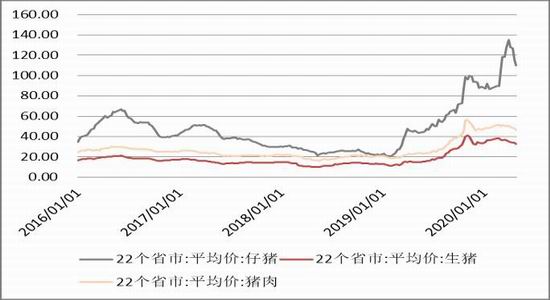

数据来源:wind,倍特期货 生猪存栏数据方面,截至2020年3月,生猪存栏数量继续回升,能繁母猪存栏2164万头,环比上涨2.8%,同比下跌19.1%,能繁母猪存栏已经连续6个月回升,后期增长形势继续向好。虽然生猪存栏数据暂时缺失,但从市场情况来看,非洲猪瘟零星发生但整体得到缓解,生物防控能力较好的规模性养殖企业积极补栏和出栏,近期大型养殖企业的扩张规模持续增加,所以生猪存栏整体呈向好趋势,但由于能繁母猪数量的制约,后续生猪存栏速度依然较慢,但近期国家不断推动生猪产能恢复,高养殖利润也将刺激存栏回升,预计后期存栏数据将继续缓慢向好。 图21:仔猪、生猪和猪肉价格走势图

数据来源:wind,倍特期货 截止2020年4月24日当周,仔猪价格110.24元/kg,同比上涨140.86%,环比下跌5.1%;生猪价格33.09元/kg,同比上涨114.73%,环比下跌1.98%;猪肉价格46.71元/kg,同比上涨101.6%,环比下跌3.77%。 当前生猪养殖存栏触底回升,但增幅较小,主要是前期能繁母猪存栏降低太多所致,当前乃至一段时间内生猪供给端虽不断增长但仍有不足,也造成猪肉价格居高不下。近期国家继续鼓励养殖企业积极生产或复产,部分养殖企业也不断在补栏,尤其是大型养殖企业的扩产动力非常足,但过高的仔猪价格仍对持续养殖利润形成较大压力,整体来看短期生猪缺口问题将继续存在,后续生猪体系价格仍将偏强运行。非洲猪瘟方面,疫情零星发生但整体缓解,部分非洲猪瘟疫苗申请进入临床阶段,但实用化和商品化仍需一个过程,当前仍未有市场苗采用,因此后期非洲猪瘟疫情仍将是一个重大的影响因素,但由于企业的生物防控能力已然增强,因此非洲猪瘟的边际影响开始减弱。 综合来看,生猪养殖市场受养殖利润较高、存栏回升、非洲猪瘟和肺炎疫情的多重作用下,短期内生猪存栏可能继续回升,而伴随着非洲猪瘟的阶段性缓解、肺炎疫情的基本得到控制以及政府出台政策鼓励企业恢复生猪生产,因此预期后期生猪存栏数据将继续上行,因此整体饲料市场将继续恢复,这对豆粕需求也形成积极的支撑作用。 五、国内需求稳中向好,进口大豆大量到港,豆粕预期区间震荡 1、2019/20年度,全球大豆产量高位小幅回落,因为美国大豆减产所致,但南美产量较高,整体来看产量仅小幅回落,而全球消费继续保持稳定低增长,因此期末库存大概率也会有所下行。 美国大豆库存高位有所回落,销售进度继续保持增长,主要是中国增加美豆进口所致,前期由于疫情因素导致国内采购缓慢,以及美豆需要进行征税豁免申报,因此中国进口恢复程度并不好,但近期采购已经开始加速恢复,整体上美国大豆销售将有望继续取得进展,可重点关注后续中国贸易采购和美豆库存变化。 近期由于进行美国征税排除程序和南美大豆压榨利润好导致中国进口大量南美大豆,因此累计销售继续保持较好,但仍受中国采购美豆节奏影响,当前南美大豆收割基本进入中后期,产量基本确认,前期疫情下的防控措施导致的港口装船和到港物流问题基本得到解决,因此后续主要关注南美疫情发展以及大豆装运情况。 2、从国内来看,随着关系逐渐缓解,美豆进口也会不断增加,且南美大豆继续保持供应,俄罗斯进口也增加,再加上我国大豆振兴计划,可以预计大豆供应总量仍较为充足,且前期到港量同比大幅回落问题已经落地,当前到港量开始逐渐恢复,压榨开工也已经回升,所以豆粕价格在消化完大豆前期供给不足以后,重心将逐渐转移到需求恢复和供给恢复的相对节奏上来,当前压榨量已经回升且会继续上升,大豆库存已经触底回升,因此豆粕供给压力短期不会太大,或小幅回升。 3、生猪养殖市场受养殖利润较高、存栏回升、非洲猪瘟和肺炎疫情的多重作用下,短期内生猪存栏可能继续回升,而伴随着非洲猪瘟的阶段性缓解、肺炎疫情的基本得到控制以及政府出台政策鼓励企业恢复生猪生产,因此预期后期生猪存栏数据将继续上行,因此整体饲料市场将继续恢复,这对豆粕需求也形成积极的支撑作用。 4、综合分析来看,在国内疫情基本得到控制,国外疫情继续严重,生猪存栏继续回升,大豆到港量增多库存逐步回升,豆粕库存保持低位,美豆出口好转但暂时不佳,美豆库存逐渐降低且中国开始进口更多美豆的基本面情况下,建议重点关注国内生猪存栏及饲料需求,大豆到港、压榨和库存水平,美豆销售情况,近期豆粕现货价格稳中小跌,库存继续保持低位,但大豆到港量预计持续增多,短期预计豆粕主力价格将区间震荡为主,2009合约向上暂看至2850-2900,下方支撑暂看至2600-2650。 倍特期货 程杰 |

|

|  |

|