主要结论 国际市场,5月份美豆市场依旧呈现震荡偏弱格局。美豆旧作出口需看中国采购的持续性。美豆压榨面临下调可能,饲用消费或因疫情因素下降幅度超预期。美豆旧作库存有进一步上调的可能。CBOT大豆(4563, -2.00, -0.04%)7月合约前低818或将面临考验,800美分一线或将被测试。美豆新季种植面积大概率调整,现阶段春播较为顺利。后期美豆能否止跌反弹,需要看起天气脸色,天气成为美豆未来走势关键因素。国内市场,进入5月,进口大豆到港量激增。如此高企的压榨利润,一旦大豆到港,油厂开工率会大幅提高。目前生猪存栏增长有限,肉禽养殖或将放缓,禽料增速或将放缓,水产养殖进入旺季,这将弥补禽料的下降。整体而言,5月份国内豆粕(2757, 3.00, 0.11%)消费或将平稳,增长有限。预计5月中旬开始,豆粕库存累库或将明显。库存压力或将在中下旬体现。5月份国内豆粕市场弱势延续,现货跌幅可能超过期货,基差走弱的概率较大,供给增幅远超过需求增长,库存面临修复。M2009合约下方支撑在2650-2700一线。从菜粕整体的供需结构来看,处于相对偏紧的局面,豆菜粕价差有望再度回落,以此来平衡菜粕的供需矛盾。菜粕整体走势依旧跟随豆粕,但整体因供需结构而略强于豆粕。 第一部分 行情回顾 4月CBOT大豆期货大幅下挫,期价跌破前期低点后维持低位窄幅波动。造成4月份大跌的主要原因集中在全球疫情的逐步扩散以及国际原油价格的暴跌。随着美国以及全球疫情的不断扩散,美豆出口需求受到抑制,而国内压榨需求也遭遇重创,因为肉类加工厂关闭,对美豆粕形成重大利空。市场担心饲料需求下滑。而国际原油的暴跌,甚至出现负值,让美国生物柴油消费降至冰点。此时,南美大豆集中上市,美豆新季播种开局顺利,诸多因素共振美豆弱势凸显。受此影响,国内蛋白粕高位回落,进入4月份,尽管国内油厂豆粕库存持续下降,并降至历史低位,但是市场预期4月中下旬开始大量进口大豆集中到港,油厂开工回升,豆粕5月供给将会逐步恢复,随着供给的增加,需求增幅弱于供给增加,市场在近远月供需多空中交错运行。贸易商基差下降积极促销。豆粕期货呈现震荡偏弱格局。菜粕走势跟随豆粕而动。 第二部分 基本面分析 一、美豆新季种植面积或高于预期 4月份底,美国开始进入新季大豆播种季。美国农业部3月末种植意向报告数据显示,2020年美豆播种面积将达到8350万英亩,美国玉米(2064, -16.00, -0.77%)播种面积将达到9700万英亩。该调研时间为3月份前两周,当时美豆与美玉米比价仅为2.3,此后该比价出现明显回升,截止到4月底,美豆与美玉米比价至2.5以上。这意味着种植大豆比种植玉米具有更高的经济效益。(疫情导致国际原油价格大幅下挫,燃料乙醇销售暴跌、并使得美国玉米市场受到严重伤害。)尽管种植大豆还是种植玉米不能单单只靠比价来衡量,还有很多参考指标。但是从历史数据对比来看,如果大豆与玉米比价在3-5月份持续走高,那么大豆种植面积增加的概率大大增加。 图:美豆种植面积

数据来源:USDA 国信期货 图:美豆种植成本

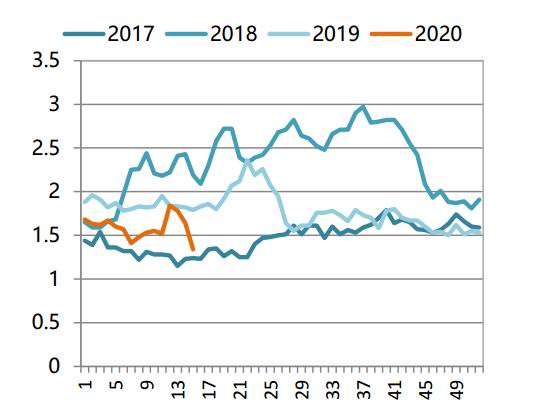

数据来源:USDA 国信期货 从美豆价格来看,由于2019年美豆的种植成本在870美分左右,4月19日美国总统特朗普宣布一项190亿美元的救济计划,旨在帮助美国农户应对新冠肺炎疫情的冲击,其中大田作物(如大豆、玉米和小麦)生产者将获得39亿美元,此举将减少美国农户种植成本,降低农户销售预期价格。如此测算,2020年美豆种植成本大致在840-850美分/蒲式耳左右。目前CBOT大豆11月价格就在840美分左右,可见目前大豆种植面积增加可能性依旧大概率存在。 图:美豆播种进度

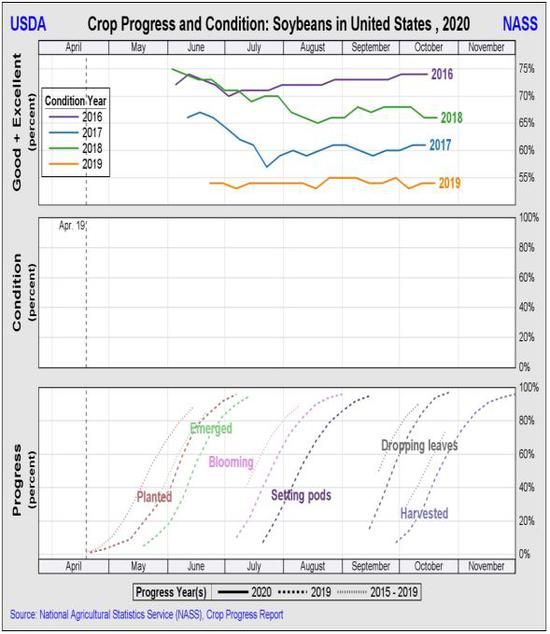

数据来源:USDA 国信期货 图:美国疫情情况

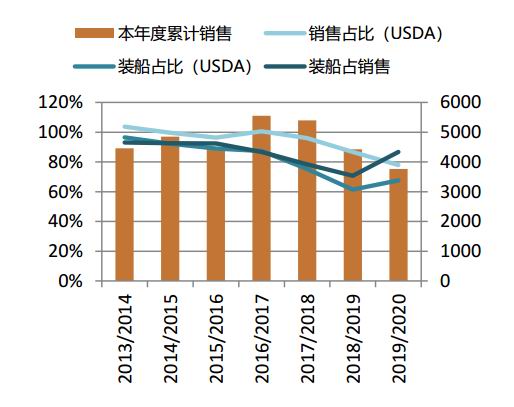

数据来源:霍普金斯 国信期货 美国农业部最新作物生长报告显示,截至4月19日当周,美豆种植进度为2%,与预期相符,高于去年同期的1%,也高于五年均值1%。目前来看美豆开局还算顺利。美国普渡大学经济学家表示,如果天气和单产保持正常,美豆面积或将增至8450万英亩,总产量将达到41亿蒲,预计创下历史第四高。Soybean&Corn Advisor估计2020年美国农民将种植8500万英亩的大豆,大豆产量在50.0到51.0bu/ac之间。市场预期5月供需报告中,USDA或上调美豆2020/21年度种植面积。进入5月份,天气成为关注的焦点,也是美豆市场的重中之重。 美国约翰斯·霍普金斯大学发布的实时统计数据显示,截至北京时间4月24日,美国累计确诊928657例,死亡52488例。新增人数再创新高至37000例。从美国疫情来看,美国依旧没有出现拐点,疫情形势相对严峻。不过与纽约州较为严重的州相比,大豆主产州疫情相对弱一些。从目前来看,大豆种植影响尚不明显。但是疫情已经对大豆下游产品产生了较大的影响。 从出口方面来看,新冠疫情在全球持续蔓延,大豆需求减弱。由于贸易摩擦等因素以及巴西大豆价格优势明显,美豆出口需求疲软,迄今为止,2019/20年度美国大豆累计销售3797万吨,上年同期4482万吨。累计装船3317万吨,上年同期3169万吨,其中对中国累计装运大豆1218万吨,高于上年度的547万吨。可见本年销售进度较为缓慢,但装船较快。4月下旬,随着美豆的下挫,中国国有企业购买了5批近100万吨的美湾大豆,船期7月至10月。中国开始在低价履行贸易第一阶段协议。但目前尚不能判断此次采购是国储采购还是市场行为。目前来看中国6月份之前基本上已经采购完毕,美豆的采购船期大多在8-9月份。如果中国买盘具有持续性,那么这将对美豆有所提振。如果中国买盘不能持续,那么美豆出口进一步下调可能性增大。 图:美豆出口销售

数据来源:USDA 国信期货 图:美国压榨

数据来源:USDA 国信期货 相对于出口的疲软,4月份以来美豆压榨遭遇重创,压榨利润大幅回落。主要是由于疫情影响,美国已有10%的猪肉加工厂暂时关闭。受此影响,美国部分养殖户要对生猪等牲畜安乐死,市场担忧豆粕需求减弱,美豆粕大幅下挫。如果疫情在短期仍不能得到缓解,甚至继续扩散的话,那么美豆粕国内消费可能会出现较大的下降。这将对美豆压榨形成打压。5月美豆压榨数据也将有所下降。可见5月份美豆消费或继续下降,美豆库存有调增的可能。 总的来看,5月份美豆市场依旧呈现震荡偏弱格局。美豆旧作出口需看中国采购的持续性。美豆压榨面临下调可能,饲用消费或因疫情因素下降幅度超预期。美豆旧作库存有进一步上调的可能。CBOT大豆7月合约前低818或将面临考验,800美分一线或将被测试。美豆新季种植面积大概率调整,现阶段春播较为顺利。后期美豆能否止跌反弹,需要看起天气脸色,天气成为美豆未来走势关键因素。 二、南美疫情仍在扩散 短期外运无碍 美国约翰斯·霍普金斯大学发布的实时统计数据显示,截至北京时间4月24日,巴西累计确诊54043例,死亡3704例,新增人数增至4551例。阿根廷累计确诊3607例,死亡176例,新增人数增至172例。从巴西、阿根廷疫情来看,目前仍处于不断攀升的局面中,这两国的疫情仅仅处于疫情的发酵期,正在向高峰期迈进。不过从这两国的措施来看,巴西港口作业相对正常,4月22日,巴西圣保罗州州长Joao Doria表示,圣保罗州计划自5月11日起以安全方式逐步重启经济、放宽部分社会隔离措施。4月下旬巴西卡车运输量较3月未实施封锁前水平降45.17%,其中,巴西农产品卡车货运量-33.71%。而阿根廷整体感染人数弱于巴西,近期阿根廷卡车数量明显增加,豆油、大豆外运量有所提高。 图:巴西、阿根廷疫情

数据来源:霍普金斯 国信期货 图:巴西出口情况

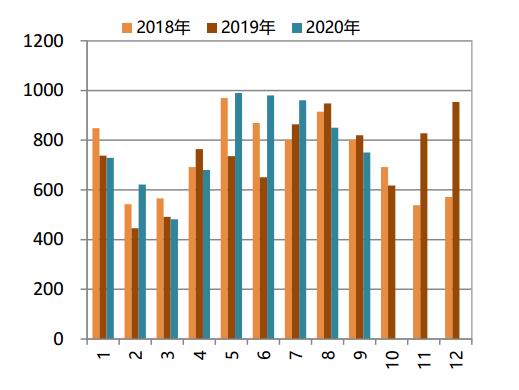

数据来源:USDA 国信期货 目前正值南美出口季,巴西目前大豆销售进度创下新的记录水平。除了19/20年度大豆销售进度达80%外,20/21预期大豆产量的35%亦已提前锁定盈利。平均而言在4月中旬时下一季作物的销售进度约为15%。巴西货币的贬值为巴西种植大豆的农民带来了丰厚的利润。目前巴西装船仍在加快中,贸易商也在担忧一旦疫情出现变数,会对出口有影响,因此在现阶段尚未有措施前,积极装船外运。一旦5月份巴西港口出现问题,那么对中国大豆影响或将之7月份以后的供给。从巴西政府对于疫情的态度来看,保经济还是保人民的选题似乎在于前者,因此当下来看,巴西外运尚不构成威胁。后期需密切关注巴西疫情的变化。 三、供给激增 豆粕或成累库趋势 4月中旬以后,国内港口大豆到港量逐步提高,国内进口大豆供给不足的局面开始逐步缓和。进入5月,进口大豆到港量激增。根据最新装船及排船情况,预估5月份大豆到港量990万吨,6月初步预估980万吨,7月份初步预估960万吨,8月初步预估850万吨,9月初步预估750万吨。目前来看,5-7月国内港口大豆集港量明显高于往年同期,国内进口大豆库存或将回升。 图:大豆进口量

数据来源:WIND 国信期货 图:大豆盘面压榨利润

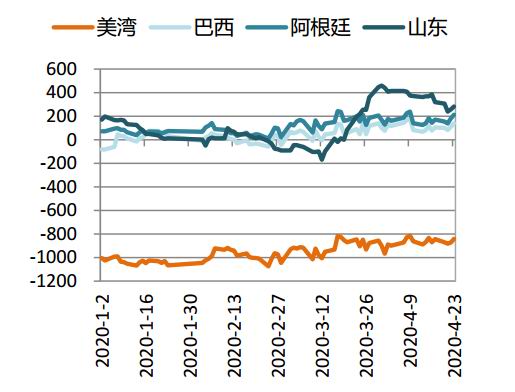

数据来源:WIND 国信期货 今年以来,国内压榨利润持续高位,这也促使国内油脂企业不断采购大豆,盘面进行套保获利。近期大豆进口成本下降,国内油粕价格下跌,大豆盘面压榨利润基本稳定。国家粮油信息中心监测显示,美湾大豆5月船期对大商所9月合约压榨利润10元/吨(3%进口征税,包含加工费用120元/吨);巴西大豆5月船期对大商所9月合约压榨利润134元/吨。如此高企的压榨利润,一旦大豆到港,油厂开工率会大幅提高。市场预期5月上中旬,单周压榨量会在185万吨以上。 图:生猪养殖利润

数据来源:WIND 国信期货 图:白羽鸡养殖利润

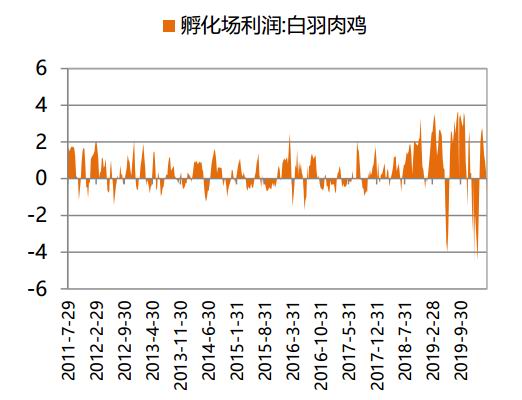

数据来源:WIND 国信期货 国内生猪养殖利润持续高位,这在一定程度上刺激了养殖的积极性。据对全国400个定点监测县数据汇总,3月份能繁母猪存栏环比增长2.8%,快于1月份的1.2%和2月份的1.7%。自去年10月份以来,能繁母猪存栏已连续6个月增长。但生猪存栏增长有限。其一,能繁母猪占生猪存栏偏低。一季度末能繁占生猪存栏9.86%,而正常供需平衡下的母猪占比应该维持在10.5%-11%。其二,能繁母猪大多以三元母猪为主,产仔率和成活率均偏低。因此整体仔猪增长量有限。豆粕需求虽有增长但幅度有限。相对而言,国内禽类养殖处于历史峰值,禽料消费占饲料消费的半壁江山。由于疫情的影响,禽肉消费增长有限,白羽肉鸡养殖出现亏损,由于肉禽养殖周期相对较短,因此肉禽养殖或将放缓,禽料增速或将放缓,不过进入4月以后,水产养殖进入旺季,这将弥补禽料的下降。整体而言,5月份国内豆粕消费或将平稳,增长有限。 图:豆粕单周消费量

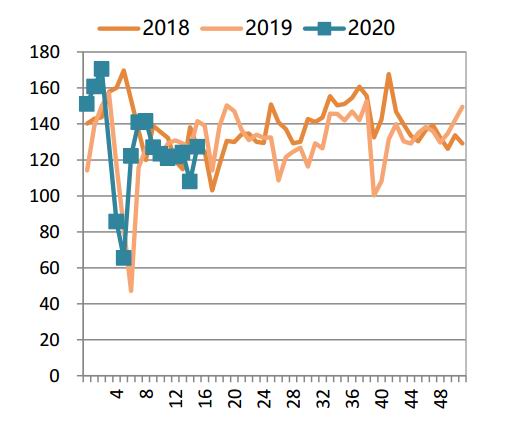

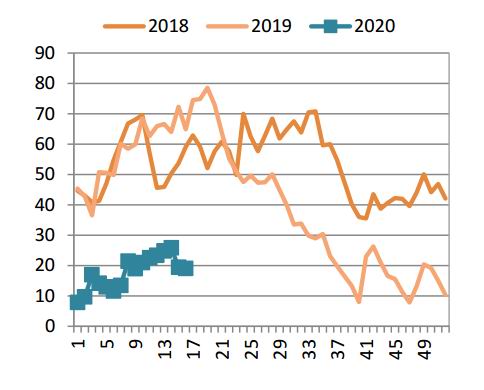

数据来源:天下粮仓 国信期货 图:豆粕库存

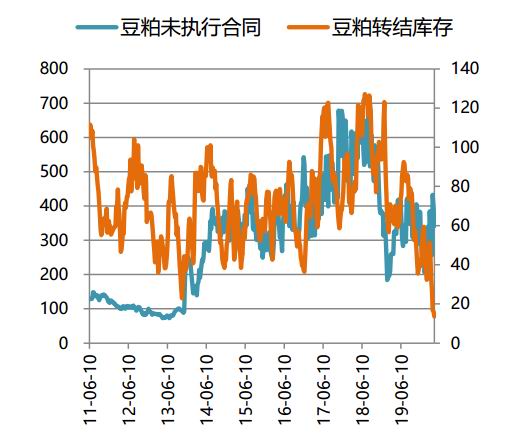

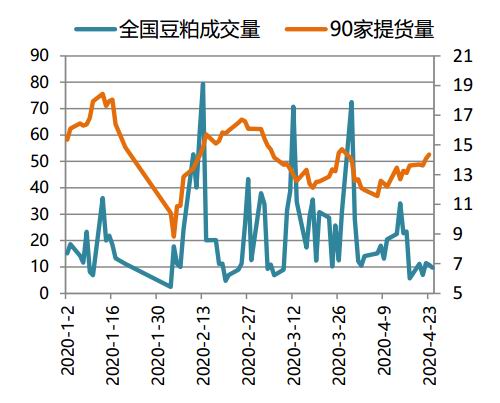

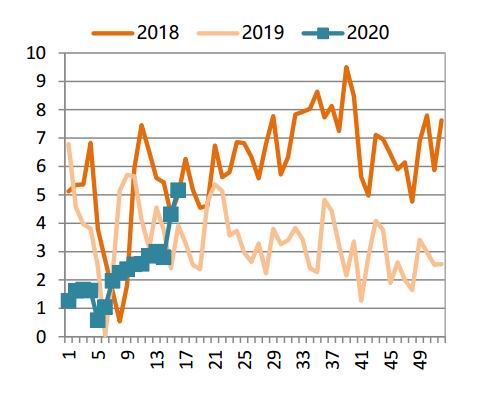

数据来源:天下粮仓 国信期货 目前国内豆粕单周消费量在120万吨上下,这就需要单周压榨量在150万吨以上能够满足消费。目前国内油厂库存相对偏低,截止4月17日当周,国内沿海主要地区油厂豆粕总库存量13.61万吨,较去年同期70.18万吨减少80.60%。国内豆粕库存已经连续6周持续下降。目前国内豆粕未执行合同为341万吨,略高于上年同期。目前饲料企业库存在两周左右。短期随着油厂开工的增加,油厂大多以执行合同为主,从近期豆粕提货量来看,下游企业提货明显增加,短期可能会超过15万吨的水平。后期如果提货量回落14万吨以下,这么油厂豆粕库存则将开始增加。预计5月中旬开始,豆粕库存累库或将明显。库存压力或将在中下旬体现。 图:豆粕提货量

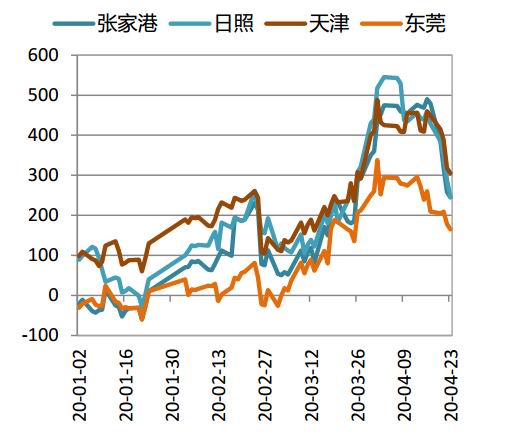

数据来源:天下粮仓 国信期货 图:基差走势

数据来源:WIND 国信期货 从基差来看,国内各地基差已经从高位陆续回落,目前基差保持在200元/吨附近,但依然处于历史同期偏高水平。此次豆粕价格的回落,更多体现在期货上,基差跌幅相对有限。后期如果大豆及豆粕累库明显,基差可能会出现补跌的情况。 总的来看,5月份国内豆粕市场弱势延续,现货跌幅可能超过期货,基差走弱的概率较大,供给增幅远超过需求增长,库存面临修复。M2009合约下方支撑在2650-2700一线。 四、豆菜粕价差提振 菜粕需求增加 截止4月17日当周国内沿海进口菜籽总库存小幅降至19万吨,较去年同期的64.9万吨,降幅70.72%。其中两广及福建地区菜籽库存下降至16万吨,较上周14.4万吨增幅11.1%,较去年同期48.6万吨降幅67.08%。根据Cofeed统计,4月有37万吨加籽到,5月有18万吨加籽和6万吨澳籽到,由于中加双方主管部门签署的有关备忘录已于2020年3月31日到期。为防范有害生物传入,中方主管部门已决定对上述备忘录不再延期,在现有检疫要求基础上,不允许杂质含量超过1%的加拿大油菜籽输华。后期加拿大菜籽进口检验或将更加严格,进口菜籽短期供给量依然处于相对偏低水平。 图:国内菜籽库存

数据来源:天下粮仓 国信期货 图:两广及福建地区菜粕库存

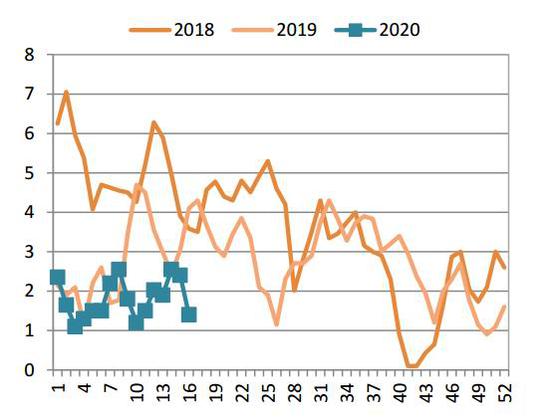

数据来源:天下粮仓 国信期货 菜籽的减少导致国内菜粕的供给量相对偏低。单周菜粕供给量仅为3-4万吨的水平。4月17日当周两广及福建地区菜粕库存1.4万吨,去年同期各油厂的菜粕库存4.1万吨,降幅65.86%。由于豆菜粕现货价差在700元/吨上下,这有利于菜粕的饲料消费,水产饲料企业或调整配方,增加菜粕的比例。进入4月份以后,国内菜粕单周表观消费量恢复到正常时期的5万吨水平。从供需来看,菜粕单周供给不及需求,库存处于下降的局面。 图:菜粕周度表观消费量

数据来源:WIND 国信期货 图:豆菜粕价差

数据来源:WIND 国信期货 从菜粕整体的供需结构来看,处于相对偏紧的局面,豆菜粕价差有望再度回落,以此来平衡菜粕的供需矛盾。菜粕整体走势依旧跟随豆粕,但整体因供需结构而略强于豆粕。 第三部分 结论及操作建议 蛋白粕方面,国际市场,5月份美豆市场依旧呈现震荡偏弱格局。美豆旧作出口需看中国采购的持续性。美豆压榨面临下调可能,饲用消费或因疫情因素下降幅度超预期。美豆旧作库存有进一步上调的可能。CBOT大豆7月合约前低818或将面临考验,800美分一线或将被测试。美豆新季种植面积大概率调整,现阶段春播较为顺利。后期美豆能否止跌反弹,需要看起天气脸色,天气成为美豆未来走势关键因素。国内市场,进入5月,进口大豆到港量激增。如此高企的压榨利润,一旦大豆到港,油厂开工率会大幅提高。目前生猪存栏增长有限,肉禽养殖或将放缓,禽料增速或将放缓,水产养殖进入旺季,这将弥补禽料的下降。整体而言,5月份国内豆粕消费或将平稳,增长有限。预计5月中旬开始,豆粕库存累库或将明显。库存压力或将在中下旬体现。5月份国内豆粕市场弱势延续,现货跌幅可能超过期货,基差走弱的概率较大,供给增幅远超过需求增长,库存面临修复。M2009合约下方支撑在2650-2700一线。从菜粕整体的供需结构来看,处于相对偏紧的局面,豆菜粕价差有望再度回落,以此来平衡菜粕的供需矛盾。菜粕整体走势依旧跟随豆粕,但整体因供需结构而略强于豆粕。 操作策略:蛋白粕处于低位震荡走势,按照底部震荡思路滚动操作。套利方面,可以做空豆菜粕价差以及做多油粕比。 国信期货 曹彦辉 |

|

|  |

|

微信:

微信: QQ:

QQ: