内容提要: 1、3月棉花(11680, 235.00, 2.05%)进口量同比大增,港口库存居高 2、纱线、坯布开机下滑,产成品库存天数逼近2个月 3、社会库存仍处于去库状态,去库速度由需求决定 4、疫情牵制需求端,下游出口订单不佳 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | CF2009 | 操作品种合约 | | | 操作方向 | 高抛低吸 | 操作方向 | | | 入场价区 | 10500-12000元/吨区间高抛低吸 | 入场价区 | | | 目标价区 | | 目标价区 | | | 止损价区 | | 止损价区 | |

风险提示: 1、宏观因素 2、国内外疫情控制情况 3、产区天气 4、仓单数量 5、需求变化 6、美棉出口情况 4月份,郑棉

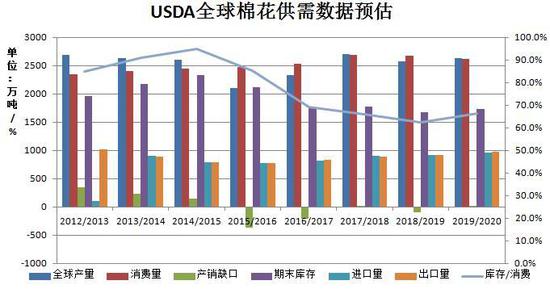

2009合约低位反弹,主要受美棉价格反弹的提振,以及棉花收储存预期的发酵作用下,利好于棉市。展望于5月,进口棉量同比增加的背景下,加大国内供应充足,加之国外疫情尚未可控,下游终端需求持续低迷,后市棉价持续反弹仍缺乏动力。 一、基本面因素分析 (一)4月USDA报告:2019/20年度全球库存上调,需求继续下调 最新USDA报告4月全球棉花供需报告中,全球新年度产量基本保持不变,大致在2647.4万吨。全球消费量调降165万吨,至2407.7万吨,其中印度减幅最大,减少54万吨。全球期末库存再度上调171万吨,至1987万吨,总体来说报告偏空。 关于美棉数据:2019/20年度美棉出口量和消费量均较上月大幅下调,期末库存大幅上调。几乎史无前例的全球经济增速放缓,预计将大幅减少全球棉花需求量和贸易量,也导致了美国棉花出口出现了有史以来最大的单月向下调整:下调32.7万吨,至327万吨。消费量下调2.18万吨,期末库存上调34.88万吨。预计期末库存将达到146.06万吨,相当于总库存的37%,而3月时为26%。

数据来源:USDA、瑞达研究院 (二)全国棉花加工进入尾声 据国家棉花市场监测系统14省区57县市1140户农户调查数据显示,截止2020年4月24日,全国新棉采摘和交售基本结束,全国新棉交售率为99.4%,同比降低0.1个百分点,较过去四年均值提高0.9个百分点,其中新疆交售率为100.0%。另据对80家大中型棉花加工企业的调查,截至4月24日,全国加工率为99.3%,同比降低0.2个百分点,较过去四年均值提高0.5个百分点,其中新疆加工100%;全国销售率为73.4%,同比提高8.6个百分点,较过去四年均值降低2.1个百分点,其中新疆销售74.6%。目前皮棉出货仍不佳,多数轧花厂开机仍持续处于二成附近,个别出现小幅回升的趋势,总体上,下游需求的减少传导至原料端销售不畅,不过考虑到目前可加工棉量相对较少,预计后市市场关注点逐渐转移至新棉生长情及天气情况。

数据来源:WIND、瑞达研究院 2020年3月底,中国棉花协会对新疆自治区和内地12个省市2540个定点农户进行了2020年第四次植棉意向面积的调查。调查结果显示:2020年全国植棉意向面积为4618.26万亩,同比下降4.10%,降幅较上期缩小0.93个百分点。3月下旬,有关部门公布新疆从2020年起继续完善棉花目标价格政策,目标价格水平为每吨18600元,每三年评估一次。受此影响,新疆植棉意向面积降幅继续缩小;内地因棉花收益不理想、补贴政策不明朗等因素影响,棉农种植棉花积极性持续下降,棉花意向面积减幅环比加大。 新疆植棉意向面积为3687.36万亩,同比下降1.16%,降幅较上期缩小1.21个百分点。其中,地方面积较去年增加3.88%,主要是随着补贴政策的确定,部分观望的棉农选择继续种植棉花;兵团植棉面积下降6.04%,降幅较上期减少0.99个百分点。长江流域植棉意向面积同比减少14.41%,减幅较上期增加4.5个百分点。黄河流域植棉意向面积同比减少13.52%,减幅较上期增加2.5个百分点。由于棉花收购价格不理想,该流域近20%左右2019年度籽棉还未出售,棉农担心棉花价格继续走低,同时补贴政策仍未落实,多选择减少植棉面积。

数据来源:中国棉花协会 (三)3月进口棉数量处于同期相对高位水平 最新海关总署公布的数据显示,截止2020年3月,中国棉花进口量大致分为20万吨,较去年同期增加34.54%,从去年10月开始,进口棉数量出现稳步增加趋势,不过整体进口利润相对偏低于近两年同期水平。目前终端下游需求低迷,进口港口库存居高,较大的进口量令国内棉花市场供应更加充足,利空于棉价。后市而言,目前国内棉花供应处于宽松局面,市场预计中国继续增加采购美棉,同时也是遵循贸易第一协议的执行,由于目前国储棉库存处于安全边际附近,预计中国继续增加进口数量,或是对国储库存的补充。

数据来源:海关总署、瑞达研究院

数据来源:wind、瑞达研究院 (四)中下游需求状况 纱布产销方面,据中国棉花预警信息系统对全国90家定点纺织企业调查显示,截止4月初,被抽样调查企业纱产销率为81.1%,环比下降0.8个百分点,同比下降24.5个百分点,比近三年同期平均水平下降20.8个百分点;库存为33.8天销售量,环比增加0.9天,同比增加13.6天,比近三年同期平均水平高17天。布的产销率为82%,环比下降0.8个百分点,同比下降16.9个百分点,比近三年同期平均水平低17.16个百分点;库存为54.2天销售量,环比增加0.8天,同比增加19.9天,比近三年同期平均水平高17.5天。国外订单不足限制国内生产,国内纱线及坯布开机率均同步下降。企业补货意愿继续下降,其中下降配棉比的企业有所增加,目前基本以消化库存为主,其中坯布库存可用天数将近2个月,且处于近三年同期高位水平,产成品库存高企,对原料需求造成一定的拖累,此外,纺织企业资金周转情况恶化,也是限制补库的积极性。 2016年度以来纺织企业纱库存折天数走势

数据来源:中国棉花信息网 2016年度以来坯布库存折天数走势

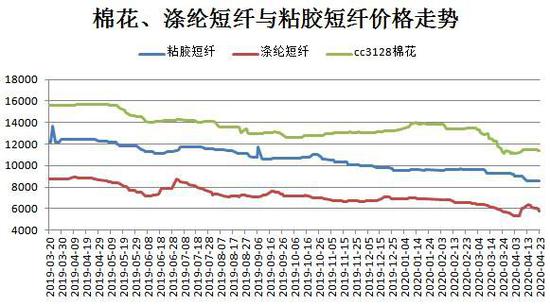

数据来源:中国棉花信息网 替代品方面:截止2020年4月底,棉花与粘胶短纤价差处于2770元/吨附近,两者价差小幅扩大,主要因棉价受收储传闻等信息刺激;棉花与涤纶短纤现货价差仍处于5500元/吨附近,较上个月变化不大。棉花现货价格上涨幅度远大于涤纶现货价格,其中粘胶现货价格持续赢弱。由于粘胶价格偏低,吸引着越来越多纺纱用粘胶短纤生产企业进入到无纺领域。涤纶短纤供需来看,目前涤纶短纤企业开工负荷在89.89%的高位,后市企业的库存均值将上升,而原本库存偏高的企业则面临的压力更大。纱厂自身成品库存日渐攀高,伴随资金压力的加大,部分工厂将于五一假期前后放假,需求支撑总体偏弱,这将对涤纶短纤价格形成一定抑制。尽管涤纶短纤自身基本面偏弱,但受多重外围消息影响,市场仍存在较大变数。

数据来源:布瑞克、瑞达研究院 纺织品服装出口来看,海关总署最新数据显示,2020年3月,我国纺织品服装出口额为154.30亿美元,同比下降15.13%。其中,纺织品(包括纺织纱线、织物及制品)出口额为89.22亿美元,同比下降6.32%;服装(包括服装及衣着附件)出口额为65.08亿美元,同比下降24.83%。2020年1-3月,我国纺织品服装累计出口额为452.65亿美元,同比下降17.70%,其中纺织品累计出口额为226.94亿美元,同比下降14.62%;服装累计出口额为225.70亿美元,同比下降20.58%。受疫情影响,国外订单纷纷取消或减少,一季度纺织服装出口同比大幅下降,出口需求萎缩,大大利空于棉市。若国外订单尚未恢复的情况下,后市纺织类需求难言可观,因此后市需要密切跟踪国外纺织订单量的变化。

数据来源:海关总署、瑞达研究院

数据来源:WIND、瑞达研究院

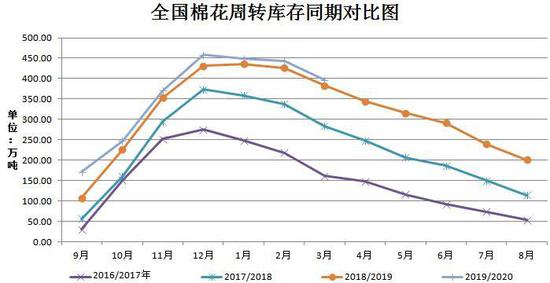

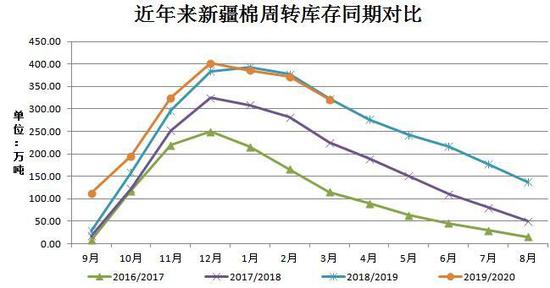

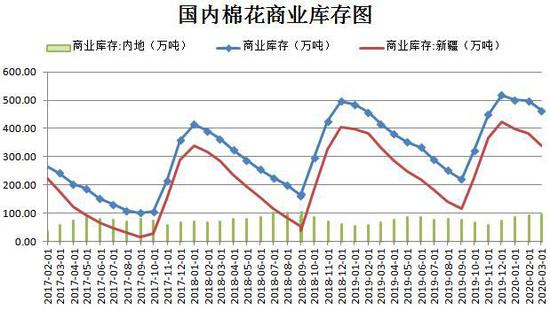

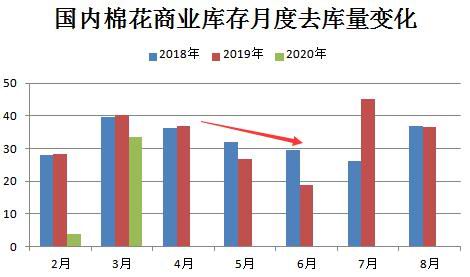

数据来源:WIND、瑞达研究院 整体来看,2020年3月中国棉纺织景气指数46.36,与2月相比上升3.97。本月,我国棉纺织企业基本全面复工,月初产销节奏有所恢复,但受全球疫情持续发酵影响,外贸形势不容乐观,加上国内消费未见明显起色,纺企逐步放缓生产节奏。此外,由于市场仍处于低迷观望的情绪中,下游采购气氛清淡,部分纺企为了尽快回笼资金、减轻库存压力,纷纷降价销售。后市而言,随着国外疫情进入拐点,国外订单下滑速度减缓,预计中国纺织景气度继续回暖,利好于棉市。 (五)棉花处于去库阶段 据中国棉花协会棉花物流分会对全国18个省市的152家棉花交割和监管仓库调查数据显示:3月底,全国棉花周转库存总量约396.32万吨,较上月减少46.12万吨,降幅10.42%,降幅较上月扩大9.03%,但仍高于去年同期13.76万吨。3月,国内纺织企业复工复产进度加快,棉花购销市场逐渐恢复,但整体消费仍弱于正常月份,棉花去库延续,后市供应的下降幅度仍取决于需求端。

数据来源:WIND、瑞达研究院

数据来源:WIND、瑞达研究院 工业库存方面:国家棉花市场监测系统抽样调查显示,截至4月初,被抽样调查企业棉花平均库存使用天数约为50.9天(含到港进口棉数量),环比减少4天,同比增加15.7天。推算全国棉花工业库存约99.6万吨,环比减少11.0%,同比增加28.0%。全国主要省份棉花工业库存状况不一,湖南、湖北、河北三省棉花工业库存折天数相对较大。 商业库存方面:截止到2020年3月底全国棉花商业库存量在463.67万吨,环比下滑6.76%,同比增加11.35%,商业库存环比下降,库存消耗缓慢,且仍处于历史相对高位。3月份全国纺织行业复工复产率较高,对于棉花的直接消费力度不小。但受到海外公共卫生事件未出现明显拐点影响,纺织品服装外贸出口受到严重冲击,延迟交货、直接撤单现象较多,使得中端纺织企业成品棉纱不断累库,对于原料棉花采购较为谨慎,在资金等压力之下,预计后市仍随采随用和消化前期库存为主。虽然目前商业库存处于持续去库阶段,但是从单月去库量看,二季度棉花月度商业库存去库量趋于减少,主要是随着消费小旺季的结束,纺织企业备货进入尾声,对库存不足意愿下降。

数据来源:WIND、瑞达研究院

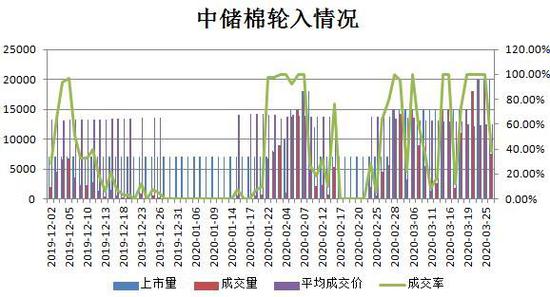

数据来源:WIND、瑞达研究院 (六)国储棉处于净轮入状态 2019年,储备棉轮出于9月30日结束,累计挂牌销售储备棉116.2万吨,实际成交率85.73%,累计成交99.62万吨。自本年度轮出以来,储备棉竞拍积极性相对较高,由于储备棉性价比仍存优势,纺织企业对储备棉仍具一定的偏好。至此,国储库库存剩余180万吨,以处于低位水平。

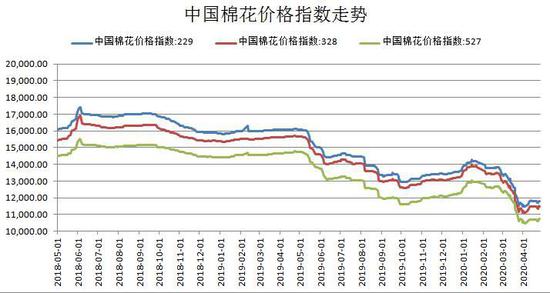

数据来源:中国棉花网、瑞达研究院 2019年12月2日至2020年3月31日国家计划轮入部分新疆棉,总量50万吨,截止到2020年3月30日中国储备棉轮入挂牌量为75.9万吨,轮入实际成交达到35.60万吨,累计平均成交率为38.10%,累计成交价格13350.6元/吨,为完成轮入总量进度的71.2%。 (七)现货方面 截止目前棉花3128B现货价格较上个月的11300元/吨上涨至11500元/吨附近,上涨了200元/吨,涨幅为1.78%。棉花各级现货价格指数纷纷抬头上行,主要因外棉价格大涨,以及市场存收储预期等利多因素刺激。鉴于国外疫情尚未可控的背景下,下游需求持续低迷,加之国内供应充足,预计后市棉花现货价格处于低位运行为主。

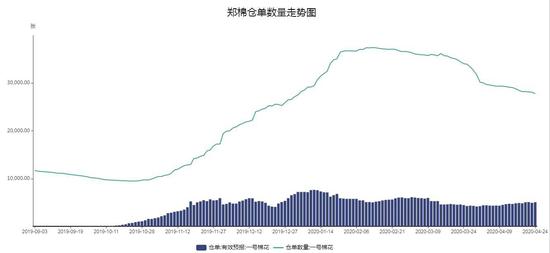

数据来源:WIND瑞达研究院 (八)郑商所棉花仓单情况 截至2020年4月28日,郑交所棉花仓单加有效预报总量约为32434张,较上个月的37725张减少5291张,共计约130万吨,19/20年度郑棉仓单库存仍处于历史高位水平,但总仓单数量持续减少趋势,关注后市仓单流出速度情况。

数据来源:郑商所、瑞达研究院 二、2020年5月棉花市场行情展望 美国农业部公布的4月全球棉花供需报告中,全球新年度产量基本保持不变,大致在2647.4万吨。全球消费量调降165万吨,至2407.7万吨,其中印度减幅最大,减少54万吨。全球期末库存再度上调171万吨,至1987万吨,总体来说报告偏空。 新年度生产方面,当前我国新棉种植基本进入尾声,重点产区新疆植棉完成率达到90%以上,除却北疆有少数未完成,南疆、东疆新棉种植工作基本结束。根据调查结果显示,2020年中国棉花意向种植面积4550.1万亩,同比减少244.2万亩,减幅5.1%,幅度不大。当前欧洲多国处于峰值已至或峰值确认期,其中意大利传来消息欲从5月4日起逐步复工,而美国即便目前确诊数据仍在大量增加,但也传来5月份后计划复工的消息。且不论当前是否适合,但复工相较于之前的停工停产是为利好,欧盟、美国、日本是世界前三大服装进口国,合计进口了全球61.5%的服装。届时需要持续关注下游外单的实际恢复情况。目前国内下游纱线方面反映订单情况持续无好转,然即便国内疫情早已可控,产成品继续累库为主,内需也依旧未回归年前的正常状态,加之市场棉花供应仍相对充裕的背景下,后市棉价若要持续上涨更多依靠热点炒作或减产预期。操作上,建议郑棉2009合约暂且处于10500-12000元/吨区间交易。 三、投资操作策略 短线策略:日线看,郑棉2009合约短期k线系统处于横向盘整,MACD红色动能柱有所收敛,短期期价或处于盘整阶段。操作上,短期建议郑棉主力2009合约观望为宜。

数据来源:文华财经 中线策略:郑棉期价(2009合约)从技术层面看,周线、月线期价处于60日均线下方,后市库存增长进入拐点,且新疆棉花目标价格等利好支撑,加之国外纺织企业即将进入复工,或给予投资者一定的信心。操作上,建议郑棉2009合约暂且观望为主。

数据来源:文华财经 套利策略:目前跨月套利的棉花合约为2005和2009合约,两者价差维持在-400元/吨附近,短期维持稳定,投资者暂且观望。 期权策略:针对产业客户:未有套保机会的企业在成本上方合理利润点上前期买入看涨合约继续持有。前期卖出CF09-C-11400合约,收入期权费600元/吨。 企业套保:1、供应处于宽松局面,贸易商、于轧花厂等主体可适时操作。2、棉纺织景气度处于枯荣值下方,春夏季需求受损,市场不容乐观,棉纺织需求企业暂且不介入套保。 瑞达期货 |

|

|  |

|