研究结论 4月,新冠疫情不确定依旧很高,随着防疫抗疫措施实施效果将逐渐显现,各地疫情也将达到高峰进入拐点期,疫情后经济影响将逐渐体现。虽然疫情影响的时间和深度已经超过之前预期,但疫情依旧只是暂时停滞了经济,衰退演变成萧条可能性低,大量政策刺激下的反弹或将更加迅猛。 政策刺激依旧是主导金银价格走势的因素,但目前金银趋势刺激因素仍未明。持续宽松的货币环境是对金银强支撑,但从另一角度来说,如果金融市场开始反弹,大规模宽松暂停,那么宽松预期对金银价格的支撑将消失,叠加金价

目前处于高位,很难支撑金价继续上扬,所以短期内或将震荡。 但疫情并不能很快结束,停业停工不可能迅速恢复,企业和个人债务风险依旧处于高位,若经济停滞时间拉长,存在的隐患就有可能爆发,而且在此期间市场预期再度恶化的可能性也会拉高。那么政策刺激必将立刻到位,对金银都是强有力的支撑。 目前金银的多头抛售告一段落,因此特别是白银,增仓空间打开,看涨情绪高涨,但金价处于高位且增仓空间有限,对银价将有所压制;另外空头持仓也处于低位,或许仍短期需要等待更好的做多时机,但长线建仓是好机会。 一、行情回顾 图1:沪金走势

资料来源:Wind 图2:COMEX金走势

资料来源:Wind 3月,内外盘金价呈深V型反转,最终全月小幅收涨,波动率多次创2008年以来的最高。月初随着美联储自2008年后首次紧急降息50BP,且降息预期快速高涨,金价快速回升破1700关口创新高;此后原油价格战引发油价暴跌,全球资产遭受无差别抛售,金价骤降,最低降至330,COMEX金最近逼近1450,此后流动性有所和缓,美元高位回落,叠加现货紧张逼仓,金价再度直线上涨逼近1700高位,目前在1650左右震荡。 图3:沪银走势

资料来源:文华财经 图4:COMEX银走势

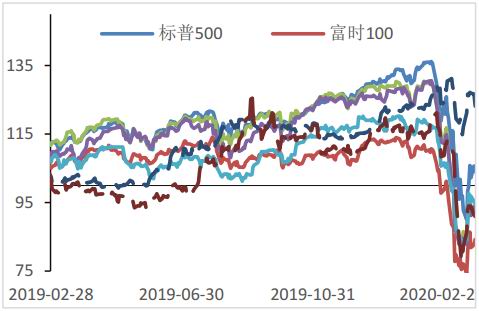

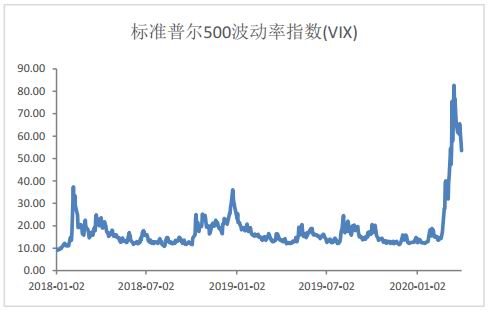

资料来源:文华财经 3月,内外盘白银一度遭到“大屠杀”,此后大幅直线反弹,临近月末银价再度调整。月初银价跟随金价小幅回升至4200,此时白银弱势已经显现,此后遭受无情抛售,直线下跌至2009年1月水平,COMEX银最低达11.7,单日最大跌幅达20%,两周跌幅达47%。此后随着流动性有所和缓,白银买盘情绪爆发,从底部直线反弹近18%,金银比终于从顶部快速回落。此后银价小幅震荡,月末开始底部调整。 二、金融市场 3月,新冠疫情在国内已基本结束,但在海外愈发难以控制,叠加原油价格暴跌,全球金融资产遭到抛售,恐慌情绪迅速蔓延,金银价格与全球金融资产同时大幅下跌,流动性紧张同样导致了对金银的抛售。受恐慌情绪影响,全月金融资产波动率多次创2008年以来新高。全球股市遭受血洗,债券收益率持续走低,债券利差持续走扩,美元指数大幅波动。3月前3周美股触发4次熔断,历史罕见,两周下跌43%,完全回吐2019年以来的跌幅;欧洲、日本、新兴市场股市也同时受到血洗,下跌幅度明显强于美股,回吐了去年所有涨幅外最高跌幅达25%;美债收益率随着美联储降息持续下行,三十年期国债收益率都下行至1%以下,持续创历史最低,资金疯狂涌入固定资产中。随着资金开始持续紧张,短期债券收益率开始回升,高收益债利差持续拉大,目前也仍未有改变,固定资产需求开始回升,收益率仍将保持低位。若流动性问题能有所解决,那么极度宽松的政策环境是金价的强力支撑。美元指数也经历了大幅波动,月初直线走低达94.6,此后全球特别是欧洲疫情凶猛,金融市场流动性紧张,美元需求高涨,美指快速反弹至高位103,后随着流动性紧张和缓,美指回落至98左右。强美元的基础依旧存在,但明显流动性问题会受到央行的最大关注,美元强势上涨的可能性也不足,所以对金价的压制有限。目前在极度宽松甚至会更加宽松的条件下,金银与资产相关性将有所转变,目前主要影响因素依旧是美元,美元对金银价格影响渐渐恢复至正常水平。另外随着流动性和缓,金融资产如美股或将开启反弹趋势,那么资金就会转移至其余资产,对金银价格有所压制。 3月,金融市场崩溃下金银遭到抛售,但黄金的避险需求和资产配置需求依旧为金价带来支撑,相反白银却因为弱基本面被大量抛售,金银比直线上升至121,创历史新高。目前来看,白银处于价格绝对地位,多头资金会源源不断的流入,支撑较为强劲,另外金价因反弹已在高位,所以金银比目前已经走低至115左右,虽然短期回调依旧有可能,但金银比回落依旧较为肯定。 图5:黄金美元负相关性回归

数据来源:WIND 图6:银价遭到血洗

数据来源:WIND 图7:金银比创历史新高121

数据来源:WIND 图8:美债收益率创历史新低

数据来源:WIND 图9:LIBOR-OIS利差依旧扩大

数据来源:WIND 图10:美元指数大幅波动

数据来源:WIND 图11:全球股市重挫

数据来源:WIND 图12:VIX恐慌指数直线上升

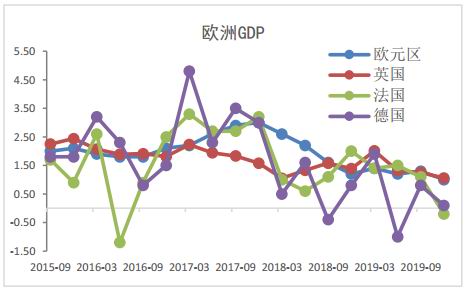

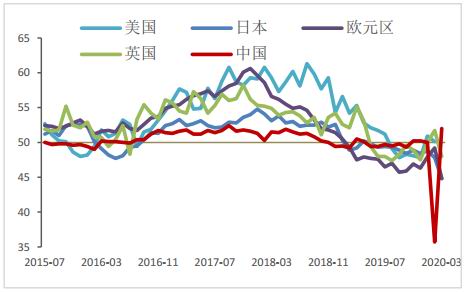

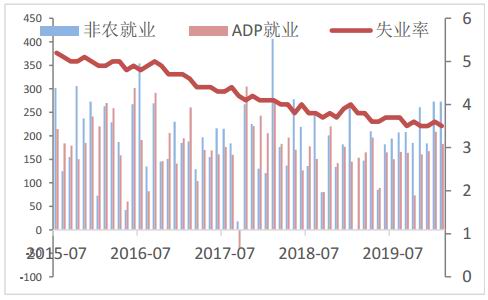

数据来源:WIND 三、宏观经济面 3月受疫情影响,叠加油价创20年新低,金融资产遭受血洗,市场预期快速恶化,资产定价迅速转变,在完全恐慌情绪的控制下,经济面对金银的影响迅速减弱,市场将注意力转至全球经济体管理者将采取的拯救措施上。截止3月末,国内已经未有本土新增病例,复工全面启动,国内开始通过“消费券”等方式刺激消费,整体经济复苏预期较强;海外疫情继续恶化,欧美疫情仍未有受控制,美国感染人数已经达16万,超过中国达到全球最高。全球防疫措施如“封城”、“全民隔离”措施基本都开始实施,全球大范围停工停业,需求紧缩已经开始向供应转移,但衰退预期已经被接受,悲观预期容忍度较高,所以对金银价格影响较小。另外政府防疫抗疫政策能更加影响金银价格,目前政策高峰期已过,市场开始期待恶化的经济数据下的刺激政策,宽松的政策是2020年的基调,对金银支撑依旧。 随着疫情的蔓延,国内外经济数据已经开始反应,但海外数据仍将继续恶化,政策影响仍会延迟。海外疫情难以控制,市场猜测和防疫措施恐实施时间将继续延长,全球产业链彻底停滞,全球贸易难以恢复,经济拐点依旧依赖于疫情拐点。国内复工已经进行一个月,但国内外需求骤降依旧对复工有很大压力。中国3月PMI指数都回升至枯荣线以上,但PMI指数回升主要因为2月的低基数,目前的PMI来看复工并未达到预期。随着海外继续恶化,国内情况或将继续受到影响。海外经济数据开始显现,随着企业停工歇业,全球3月PMI指数纷纷重挫,服务业冲击。美国3月Markit制造业PMI初值49.2,前值50.7。3月Markit服务业PMI初值为39.1,创历史新低,前值为49.4。欧元区、英国和澳大利亚PMI跌至纪录新低,日本综合指数跌至2011年以来最低。欧元区3月制造业PMI初值44.8,创92个月新低,前值49.2。欧元区3月服务业PMI初值28.4,创纪录新低,前值52.6;英国3月Markit服务业PMI初值35.7,前值53.2。但从美国另外经济数据来看,房地产销售和开发依旧火热,零售销售和PCE也未出现明显恶化,停工影响暂未显现。另外失业情况开始显现,3月21日当周首申失业金人数达328.3万,是大衰退时期创造的历史最高的5倍,目前预期3月最后一周人数将继续翻倍增长,失业人数暴涨低位情况已经在预期以内,大范围停工停业已经可以预期,所以目前市场更期待与政府相关支持政策。总的来说,经济数据的恶化已经在预期之中,而且目前因为经济数据的滞后性,对金融市场的影响较小,目前更需关注疫情控制情况及各国政策情况。 全球央行竭尽全力抗击疫情,目前来看G7国家基本都已经开足马力,无论是货币政策还是财政政策都已经开始突破原来的界限。从央行方面说,随着美联储宣布紧急降息50BP起,全球央行立刻跟随,相隔一周美联储再度紧急降息125bp,基准利率直接降至0%,所有仍存降息空间的央行全部跟随,目前还未有国家继续降至负利率,如日本和欧元区并无跟随降息。同时美联储开始启动大范围资产购买,首先实施7000亿资产购买,增加回购操作。美联储如此紧急的操作甚至都等不及当周的利率会议,金融市场流动性紧张的情况被市场所察觉,市场恐慌掀起彻底的抛售,美联储不得加大资金注入,提供一级交易商提供信贷便利(PDCF),建立为期一年的商业票据融资便利机制(CPFF),推出货币市场共同基金流动性工具(MMLF),拯救商业票据、个人和企业的流动性需求。但金融市场的抛售没有停止,避险需求疯狂涌向美元,欧元、日元与美元的货币互换基点快速扩大,美联储迅速与14家央行建立美元流动性安排,美元需求得到缓解,美元指数从高位回落。此后美联储再度宣布进入无限量QE模式,每日回购达1200万以上,增加MBS购买,为高收益债提供支持,但未直接购买高收益债券。此后金融市场和缓,政策对流动性影响显现。流动性对金银呈负面影响,流动性问题改善后金银价格都快速反弹,前期的宽松换进坚定了市场看涨的信心,但似乎市场的期待仍未被满足,市场依旧在期待更多的刺激政策。 4月,随着流动性和缓,大量释放流动性将暂停,目前主要仍是在防疫和抗疫方面的支撑上,若疫情达到高峰开始有可控现象,那么接下来刺激政策将开始转移至经济恢复,信用才能开始扩张。4月出现政策刺激可能性依旧很高,在这样的情况下金银依旧有强有力的支撑。但目前金价已经处于高位,随着货币政策暂停,或将有所调整。 图13:GDP小幅回落

数据来源:WIND 图14:欧洲经济继续放缓

数据来源:WIND 图15:主要经济体PMI创最低

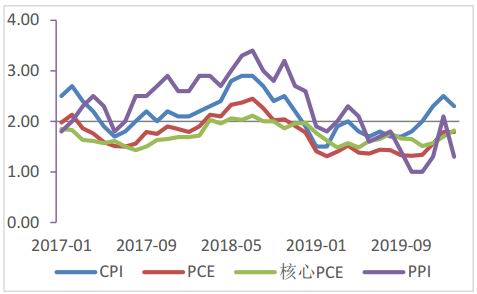

数据来源:WIND 图17:消费支出仍未反应疫情影响,PPI继续下滑

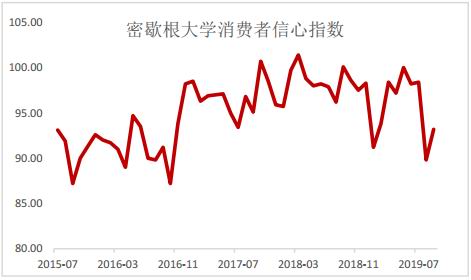

数据来源:WIND 图18:消费信心指数有所反弹

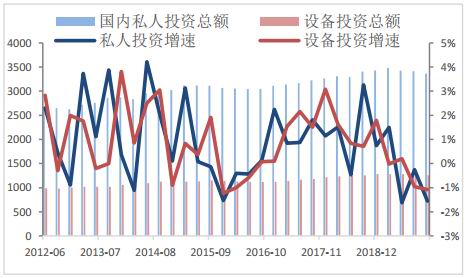

数据来源:WIND 图19:投资继续放缓

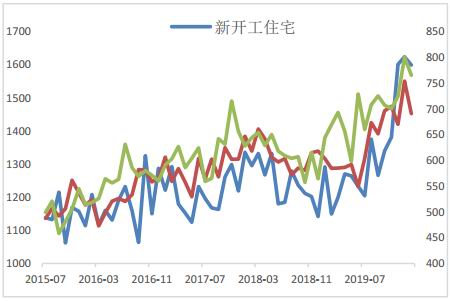

数据来源:WIND 图20:房地产投资依旧强劲

数据来源:WIND 图21:劳动力开始疲软

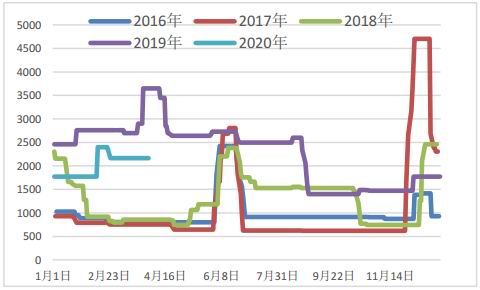

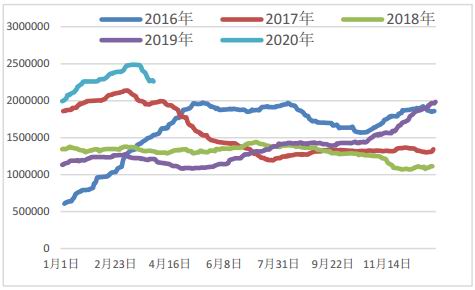

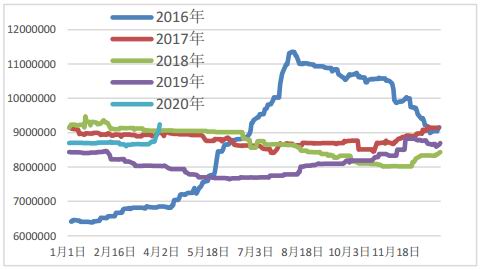

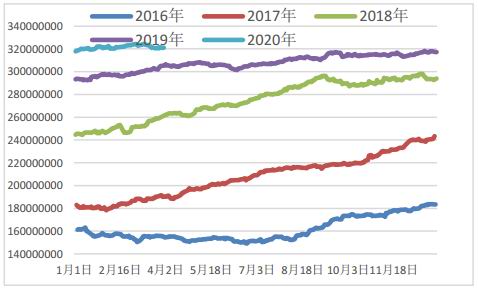

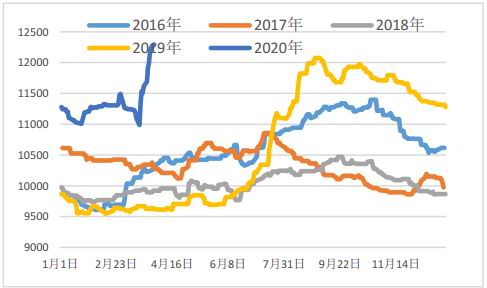

数据来源:WIND 三、库存和持仓 截止3月31日,沪金库存2163千克,维持不变;沪银库存2259813千克,较上月大幅减少131694千克;COMEX金库存大幅增加至9245吨,较上月增加599吨,COMEX银库存小幅减少至32.1万吨。 图22:沪金库存继续保持平稳

数据来源:WIND 图21:沪银库存明显减少

数据来源:WIND 图22:COMEX金库存明显增加

数据来源:WIND 图23:COMEX银库存依旧处于高位

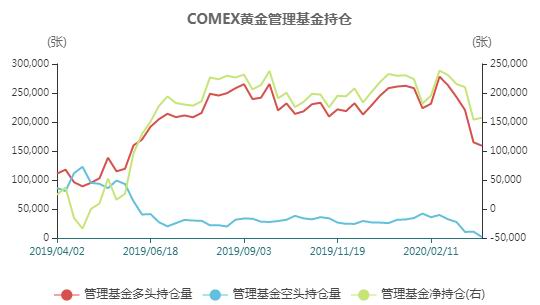

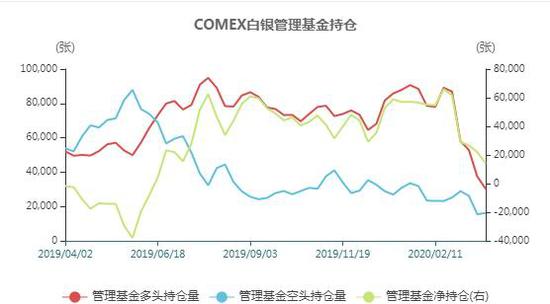

数据来源:WIND 截止3月24日,CFTC黄金持继续维持净多,多头持仓明显回落,空头持仓将降为历史低位;CFTC银净多持仓大幅降低,多头持仓回到去年3月水平。空头持仓也明显减少。ETF持仓上看,黄金持仓呈V型变动,一度大幅降低后明显回升,白银持仓在一度回落后直线上升,已上升至去年以来的最高,多头资金情绪高涨。 图20:CFTC金持仓仍为净多,多空持仓都明显减少

数据来源:WIND 图21:CFTC银持仓大幅回落

数据来源:WIND 图22:SPDR金持仓持续增加

数据来源:WIND 图23:SLV银持仓又有所增加

数据来源:WIND 四、后市展望 4月,新冠疫情不确定依旧很高,随着防疫抗疫措施实施效果将逐渐显现,各地疫情也将达到高峰进入拐点期,疫情后经济影响将逐渐体现。虽然疫情影响的时间和深度已经超过之前预期,但疫情依旧只是暂时停滞了经济,衰退演变成萧条可能性低,大量政策刺激下的反弹或将更加迅猛。本月欧洲疫情或将开始达到拐点,按照目前的政策空间财政政策是疫情后的主力,货币政策将相对延后些。目前来说金银的支撑依旧强劲,但货币政策将暂停,金银将维持大幅震荡为主。 政策刺激依旧是主导金银价格走势的因素,但目前金银趋势刺激因素仍未明。随着疫情发展逐渐明朗,政策会从稳定市场像刺激经济转变。因疫情已经影响了全球各个经济体,那么全球贸易恢复时间将继续拉长,外需无法明显改善的情况下,扩大内需是各国的主要目标,那么持续宽松的货币环境是对金银强支撑。但从另一角度来说,金银价格对政策的反馈主要在于预期,对已经落地的政策已经被市场消化。所以如果金融资产收益率开始明显反弹,那么3月以来的大规模宽松暂停,那么宽松预期对金银价格的支撑将消失,叠加金价目前处于高位,很难支撑金价继续上扬,所以短期内或将震荡。但疫情并不能很快结束,停业停工不可能很好改善,如全球贸易恢复遥遥无期,国内难以完全复工等,海外复工依旧漫长。所以企业和个人债务风险依旧处于高位,若经济停滞时间拉长,存在的隐患就有可能爆发,而且在此期间市场预期再度恶化的可能性也会拉高。那么政策刺激必将立刻到位,对金银都是强有力的支撑。 综合来看,短期疫情仍将是主导趋势的主要因素,但核心依旧是全球经济情况决定的其他金融资产收益率走低下,贵金属的投资价值。目前金银的多头抛售告一段落,因此特别是白银,增仓空间打开,看涨情绪高涨,但金价处于高位且增仓空间有限,对银价将有所压制;另外空头持仓也处于低位,或许仍短期需要等待更好的做多时机。短期内金银或将维持震荡,但随着停工停业的影响扩大,市场情绪或将继续恶化,金银长期走势依旧依赖于经济数据,脆弱的经济压力巨大,贵金属长期依旧偏强,白银是良好的长线做多机会。 大越期货 祝森林 |

|

|  |

|