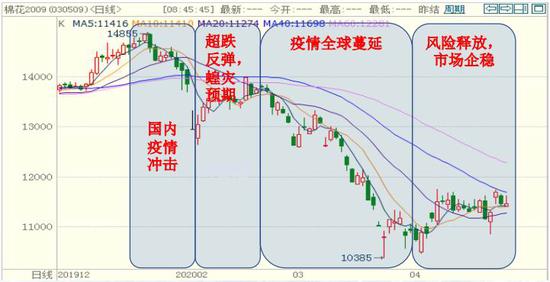

一、走势回顾:4月触底反弹 4月份,市场从极度悲观中逐步缓过来,疫情的情绪冲击期已经过去,但疫情导致消费的下降,对供需的影响还没有消退,价格呈现低位震荡走势。

数据来源:博易大师 长江期货棉纺产业服务中心 二、疫情分析:疫情有望出现拐点 1.国内疫情防控进展顺利,外部输入性压力较大 4月26日,武汉在院新冠肺炎患者清零,全国疫情防控取得重大胜利; 各地均有一定数量无症状感染者,为后期疫情防控留下隐患; 由于国外疫情蔓延,输入性疫情发生较多,遭遇较大压力;

数据来源:WIND,长江期货棉纺产业服务中心

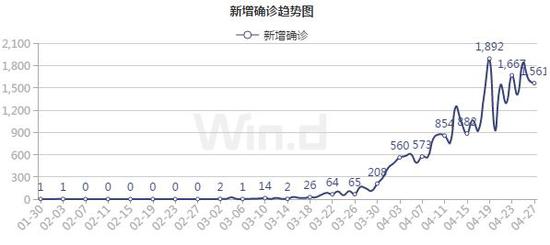

数据来源:WIND,长江期货棉纺产业服务中心 2.国外疫情有望5月见顶 4月份,疫情在国外蔓延,截至27日,全球感染人数达到300万人; 近期国外疫情新增在逐步走低,可能预示国外疫情见顶; 大家比较担心印度的疫情问题,认为很严重。我们认为如果印度很严重,应该已经爆发了,只是数据上没有显示,市场的影响已经大部分体现。

数据来源:WIND,长江期货棉纺产业服务中心

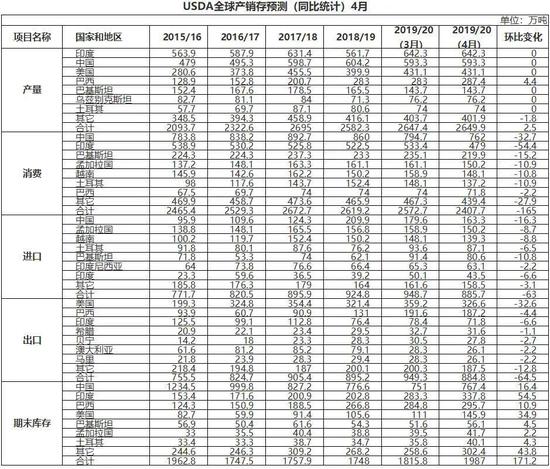

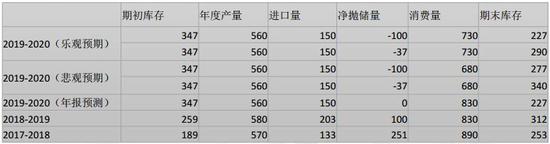

数据来源:WIND,长江期货棉纺产业服务中心 3.疫情对棉花(11650, 165.00, 1.44%)需求的影响 目前国内需求恢复较快,整体看,影响国内需求在2个月左右;预计影响80万吨左右消费; 国外解封的进度尚不明确,如以5月逐步解封来看,预计影响全球消费2个月左右,影响消费达400万吨; 棉花消费受影响后,消费会直接减少,也不会出现报复性反弹的情况。目前看,春装消费已经消失,库存将累积到明年;夏装还正卖,影响较小; 长期看,疫情依然有很大的不确定性,即使夏季得到抑制,秋冬季又可能卷土重来,不能轻视; 三、基本面分析:供应过剩,但消费有望回升 1.USDA下调全球消费,但还不够 据美国农业部(USDA)最新发布的4月份全球棉花供需预测报告,2019/20年度全球棉花总产2649.9万吨,相比上月调增2.5万吨,相比2018/19年度增加67.6万吨,增幅约2.6%。全球消费量2407.7万吨,环比大幅调减165万吨,较2018/19年度减少211.5万吨。进出口贸易量约为885.2万吨,较上月调减约64万吨。全球期末库存1987万吨,环比调增171.2万吨,同比增加239万吨。 市场预期全球棉花消费下降幅度在300万吨以上,悲观者认为可能下调在400万吨以上,较USDA还有较大下调空间。

数据来源:中国棉花信息网,长江期货棉纺产业服务中心 2.全球供需分析 乐观预期下,本年度需求同比下滑300万吨,累库328万吨;悲观预期下,本年度需求下滑400万吨,累库428万吨; 对比历史同期,期末库存在乐观预期下处于2015-2015年度规模;悲观预期下和2013-2014年度持平; 因此,本年度的库存累积,相比目前的内外期货价格;未来的下行风险并不大;但以前库存主要在中国国储手里,现在库存主要在社会企业手里,对市场的压力不一样; 关注下年度供需调整:需求恢复的弹性很高,但是供应端缩减的难度不小; 近期全国消费有明显回暖,全球市场等待5月份主要国家减轻控制的情况,消费的弹性有望显现;供应端,新年度种植面积下调不及预期,中国种植面积基本稳定,美国种植面积下调明显小于市场预期;

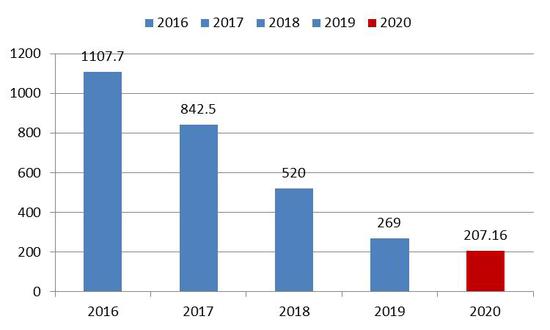

数据来源:WIND,长江期货棉纺产业服务中心 3.国储棉政策有施展空间 目前国储棉存量在207万吨,国内正常供需缺口300万吨,国储棉还有较大的增长空间; 加大国储棉的采购,有几个方面的好处:1、目前价格采购国储棉,未来抛储时,很难亏损,赢面很大;2、今年供应过剩明显,加大收储,减轻现货市场压力,缓和价格波动;3、加大储备,纺织企业未来将明显受益; 轮入储备棉的不确定性:1、轮入新疆棉和轮入外棉怎么安排?2、轮入时间是本年度还是下年度?3、轮入数量是多少?

数据来源:WIND,长江期货棉纺产业服务中心 4.国储政策有望缓解国内过剩 乐观预期国内需求下调100万吨;悲观预期下调150万吨; 如果后期国储没有新动作,今年库存有可能创新高;如果后期国储继续在市场收购,本年度库存有望低于去年规模;

数据来源:长江期货棉纺产业服务中心 5.国内社会库存去化缓慢 3月,国内纺织企业复工复产进度加快,棉花购销市场逐渐恢复,但整体消费仍弱于正常月份。3月底,全国棉花商业库存总量较上月减少33.59万吨,降幅6.76%,降幅较上月扩大5.97%,库存仍高于去年同期47.27万吨。全国工业库存71.42万吨,环比减少0.76万吨,同比减少12.75万吨;总库存535.09万吨,环比减少34.35万吨,同比增加34.52万吨。

数据来源:中国棉花信息网 长江期货棉纺产业服务中心 6.新棉种植顺利进行 新疆:3月份气温持续偏高,北疆积雪融化早。进入4月份后,全疆大部气温偏高;博州大部、伊犁州大部、阿克苏地区大部、喀什地区及和田地区降水偏多,全疆其余大部降水偏少。春播期间气象条件全疆大部好于常年和去年。 美国:至4月19日,美棉新花播种进度为11%,较去年同期与五年平均均持续领先;其中得州播种进度17%,大幅领先于去年同期与近五年平均;亚利桑州与加州播种进度分别为45%和20%,其中加州较去年同期与近五年平均大幅落后。

数据来源:中国棉花信息网 长江期货棉纺产业服务中心 7.新棉种植面积降幅低于预期 中国:中国棉花协会第四次植棉意向面积调查结果显示:全国植棉意向面积为4618.26万亩,同比下降4.10%。其中:新疆植棉意向面积为3687.36万亩,同比下降1.16%;(国家继续实施3年目标价18600元/吨的直补政策,稳定了种植面积) 美国:3月31日,美国农业部2020/21年度作物种植意向报告,美棉种植总面积预计1370.3万英亩,同比下降不到1%(约0.25%)。陆地棉种植面积预计为1347.5万英亩,同比下降不到1%(约0.24%);

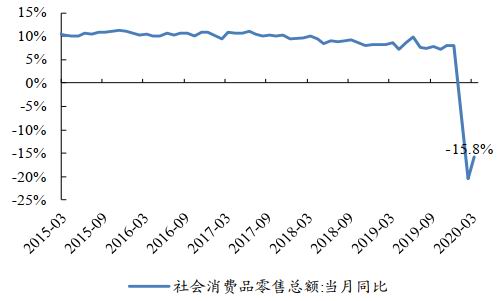

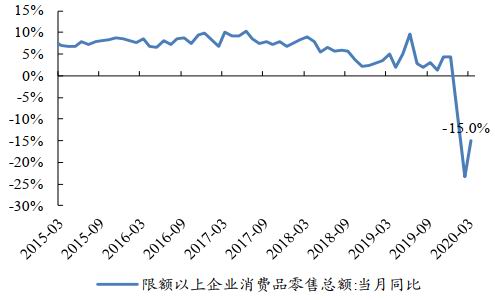

数据来源:上海国际棉花交易中心 长江期货棉纺产业服务中心 8.纺服消费逐步恢复 3月社会消费品零售总额同比下降15.8%,降幅比1-2月份收窄4.7pct,其中服装鞋帽针纺织品类零售额同比下降34.8%,下滑幅度较单二月份有所收窄。在线上,电商销售占比高和积极向新零售转型的企业表现较好。阿里平台数据亦显示三月份服装销售明显较二月份好转。 4月份,除北京等管控比较严格的城市外,多数城市线下消费明显回升,武汉解封后,线下消费也回升明显; 5.1假期将是验证国内消费信心回升水平的关键时刻;

数据来源:WIND 长江期货棉纺产业服务中心

数据来源:WIND 长江期货棉纺产业服务中心 四、逻辑与展望:建议定投买入棉花 1.底部区间已经清晰 即使以400万吨需求减少来看,期末库存2176万吨,低于2014-2015年度,目前价格已经和当时基本持平,利空已经体现; 新年度全球产量预期小幅下降,消费恢复性增长,分别按照5%、10%下调产量;按谨慎的态度恢复需求(2500万吨、2600万吨),明年大概率开始去库存,去化速度视情况而定; 美棉种植现金成本52-55美分,新疆植棉成本12000,决定目前价格低于合理范围;

2.后期面临的担忧 今年消费萎缩,到年度末期(9月份)又面临新棉上市,现货市场供应端的压力很大,如果贸易商降价抛售,价格有创新低的可能性; 产业链减产、停工的情况很多,产业链库存很高,重建库存的欲望很低; 今年种植面积高于市场预期,担心新年度产量依然较高,下年度不能顺利去库存;目前天气情况比较顺利; 担忧疫情不能控制住,下半年又复发,没完没了; 3.后期面临的刺激因素 印度和巴基斯坦的蝗灾如再次爆发,将严重影响新年度棉花产量; 国储入市收购,将明显缓解过剩局面,抬高价格重心; 刺激政策和经济复苏有可能超过市场预期,通货膨胀的压力尚在; 4.行情展望 由于疫情可能在5月出现拐点,各国的管控措施逐步放开,消费会快速回升;供应端本年度很充裕,但是现货市场的压力主要体现在9月份,预期近期月行情会比较坚挺,但上行压力也较大,2009合约11000-12000小区间震荡的概率较大。 中期看,9月前有较大的现货压力,如天气情况和消费复苏的情况不能超预期,届时价格还有一次下探过程。 国储政策如果出现变化,将直接抬升市场底部,前期市场担忧的价格重下10000,甚至跌至8000的概率被封死。 5.策略建议 由于现货市场依然宽松,建议皮棉加工企业卖出套保持仓可继续持有; 由于近期价格有望维持弱势,建议纺织用棉企业用棉以随买随用为主,逢低建立远期虚拟库存; 普通投资者:以长期定投方式买入棉花期货;(优势:目前价格低,但由于存在诸多担忧,不能确定价格何时能够趋势性反转,且存在短期由于现货市场压力再次跌破前期低点的可能性,采取定投方式,可以有效规避低位的价格剧烈波动,不用考虑短期价格和节奏;劣势:时间较长,远月有升水,存在移仓成本;策略:CF2101合约,价格在12500元以下,按预期投入平均到每交易日买入,12000以上少买,12000一下多买。) 6.风险提示 疫情控制具有巨大的不确定性,棉花价格走势较弱,波动加大; 新年度产量波动; 国储棉政策不确定性; 印度、巴基斯坦蝗灾再次爆发; 长江期货 黄尚海 钟舟 顾振翔 陈圆圆 |

|

|  |

|