一、本期市场要点分析 宏观方面,海外疫情继续发酵,美国新冠确诊病例已经攀升至24万人,意大利确诊病例上升至11万,全球疫情高峰仍未到来。美国当周初请失业金人数出炉,失业金人数当周再创新高,至664.8万人。3月份我国疫情防控形势持续向好,生产生活秩序稳步恢复,企业复工复产明显加快。中国采购经理指数在上月大幅下降基数上环比回升,其中制造业PMI为52.0%,比上月回升16.3个百分点。 供应方面,特朗普放言两大产油国将达成“天量级”减产,激发了多头情绪,欧美原油期货在4月2日快速拉涨,随后产油国出来辟谣,沙特出面澄清日产量维持在900万桶/天,俄罗斯表示并没有与沙特就减产问题进行讨论。沙特原计划4月产量增长至1200万桶/天,由于全球石油需求极度疲惫,石油仓储即将面临满仓,沙特增产面临无路可销。目前全球石油闲置的库容在10亿桶左右,沙特等欧佩克产油国4月份开始增产,合计供应规模增加400万桶/天,而全球石油需求正以2600万桶/天的水平下滑,目前闲置的10亿桶库容可能在一个月后,也就是4月底5月初即将满库。欧佩克将在下周一(4月6日)会议上讨论减产1000万桶/日,一些新的国家希望加入OPEC+组织。 虽然美国石油钻井平台数据宽幅下滑,但美国原油产量仍维持在1300万桶/天,钻井平台数量下滑可能要2-3个月反映在产量数据上。截至2020年3月27日,美国原油产量在1300万桶/天,环比持稳,同比增加90桶/天。美国钻井平台数量连续两周大幅下滑,通用电气公司的油田服务机构贝克休斯公布的数据显示,截止3月27日的一周,美国在线钻探油井数量624座,比前周减少40座;比去年同期减少192座。库存方面,美原油库存本周大幅增长,美国能源信息署数据显示,截止2020年3月27日当周,美国原油库存量4.69193亿桶,比前一周增长1383万桶;美国汽油库存总量2.46806亿桶,比前一周增长752万桶;馏分油库存量为1.22248亿桶,比前一周下降219万桶。 需求方面,海外疫情国采取严格隔离措施,导致交通燃料需求降至冰点,炼厂下游产品汽油、柴油、航煤等价格急速下滑,美国汽油价格甚至低于原油价格,这种情况也倒闭上游生产厂商可能面临关停,比如欧洲某些炼厂,以及美国页岩油生产商,页岩油公司Whiting Petroleum已申请破产,极度疲惫的石油需求倒闭生产厂商、炼厂关停,这是“非自愿”减产。石油产品现货市场继续疲惫,某些地区原油现货价格已经负值,就是生产商想把油运出去,倒贴成本,避免库存积累。委内瑞拉也已经用尽储备空间,以5美金价

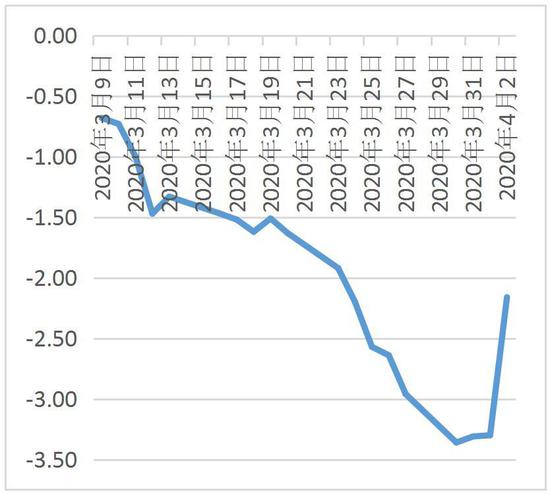

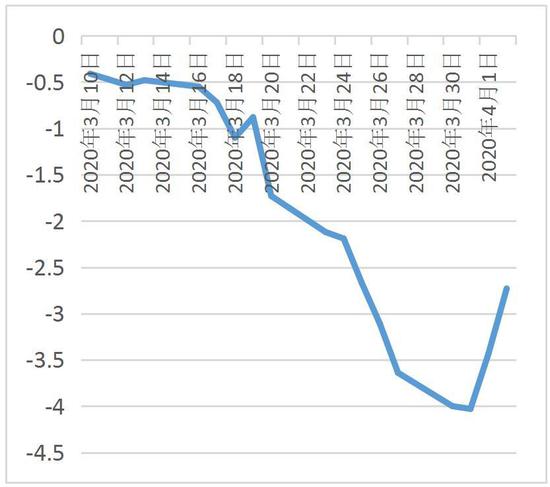

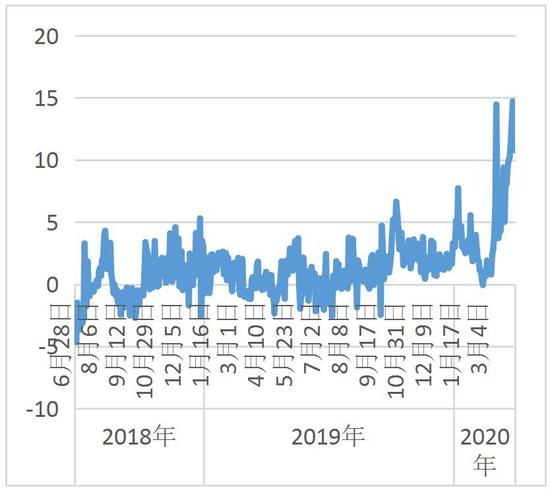

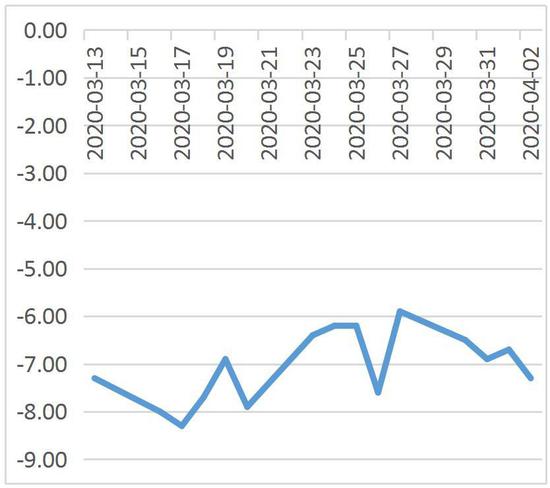

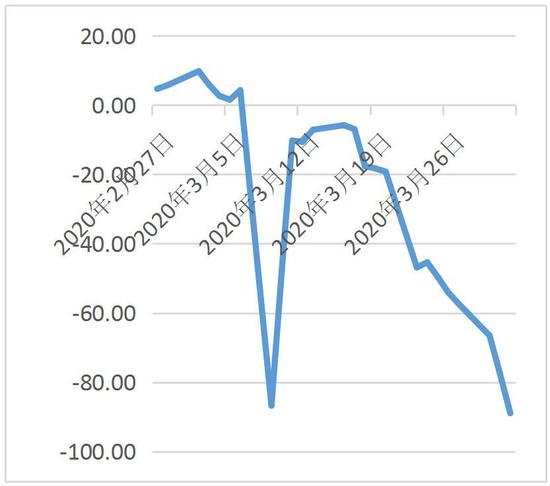

格售出原油,寻找买家,如果继续堆积库存,石油现货价格还将继续下滑。汽油市场陷入前所未有的困境,当前美国汽油需求每日减少近500万桶,相当于全球原油需求的5%。 地缘政治风险,在全球疫情蔓延的严峻形势下,缘政治风险减弱。 月差及价格方面,近期Brent/WTI价差有所走强,随着BW价差走阔,美国本土出口压力有所减轻。自WTI、Brent转入Contango结构以来,月间价差一直在拉阔,反映出近月市场交投极度疲软,但自4月1日开始WTI月间价差Contango结构开始出现收缩。 SC方面,近期内外盘价差(SC-Brent)持续走高,主要原因在于:1、国内与海外疫情发展处于不同阶段;2、人民币近期贬值,作为以人民币计价的SC支撑较强;3、油价跌破40美金地板价,炼厂加工红利对原油需求支撑(山东地炼开工率已经从36%提升至60%);4、国内的抄底行为。 表1、原油数据分析

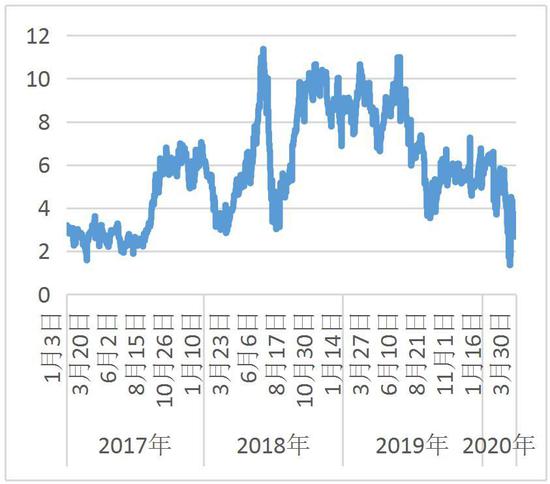

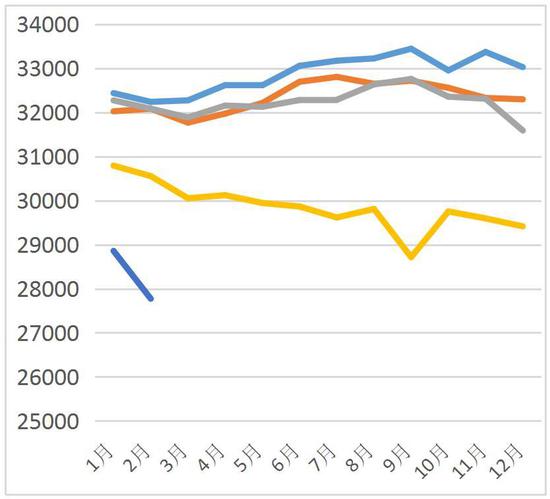

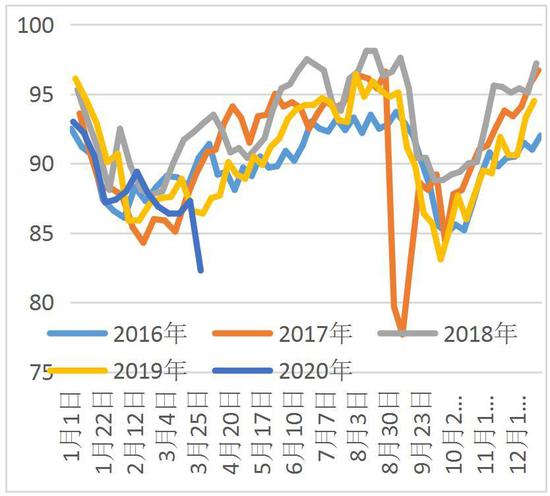

数据来源:Wind、广州期货研究所 二、行情展望及投资策略 综合来看,随着海外新冠确认人数逐渐攀升,各国均采取“封国”“局家令”等限制措施,海外疫情拐点逐渐明朗,但石油需求恢复较为缓慢。能够快速影响油价仍来自供应侧,“石油三国”重回谈判桌可期,但仍需时间去磨合。油价在上涨的道路上仍有来自“高库存、疫情出现反复”的压力。总体来看,油价已经跌入熊市行情的后期,资金可以逢低轻仓左侧建仓,如果油价再次探底,可以适当增加仓位,并在确定行情出现后(减产谈妥、疫情拐点)继续增仓。 策略建议:轻仓远月SC 三、产业链分析图 图1、基准原油期价走势

数据来源:Wind、广州期货研究所 图2、Brent-WTI价差走势

数据来源:Wind、广州期货研究所 图3、ICE Brent月间价差

数据来源:Wind、广州期货研究所 图4、Nymex WTI月间价差

数据来源:Wind、广州期货研究所 图5、Brent 532裂解价差

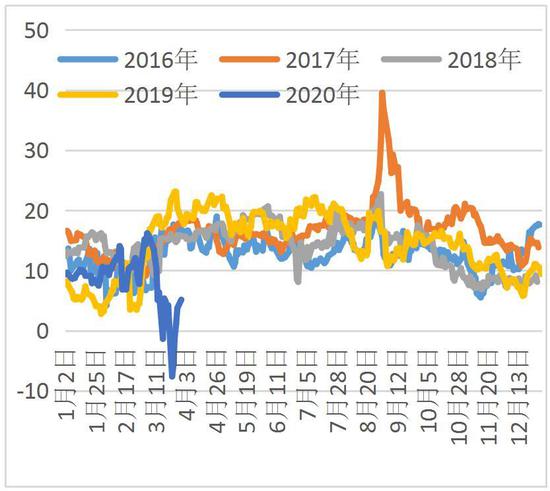

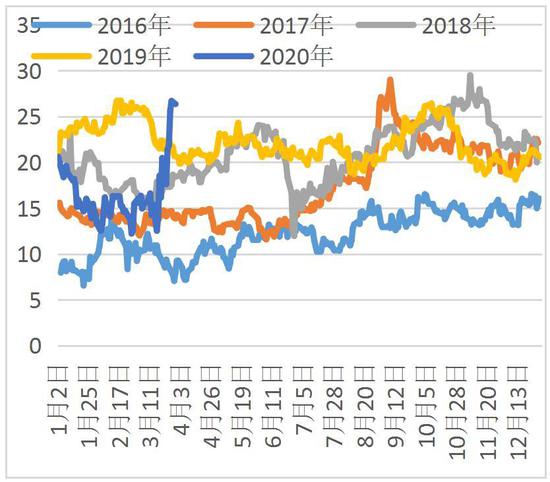

数据来源:EIA、广州期货研究所 图6、WTI 321裂解价差

数据来源:Wind、广州期货研究所 图7、美国汽油裂解价差

数据来源:EIA、广州期货研究所 图8、美国柴油裂解价差

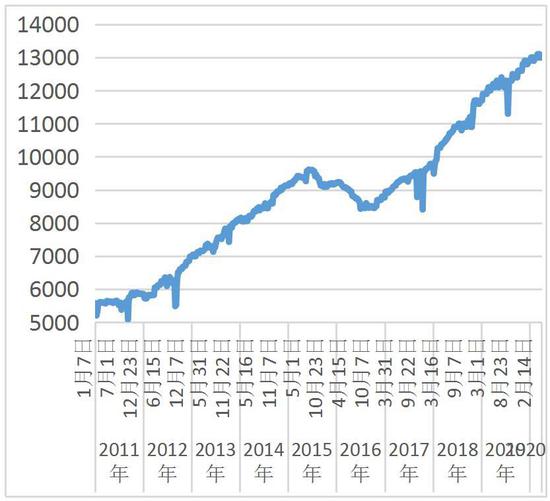

数据来源:EIA、广州期货研究所 图9、美国原油产量

数据来源:EIA、贝克休斯、广州期货研究所 图10、美国钻井平台数量

数据来源:EIA、贝克休斯、广州期货研究所 图11、欧佩克原油产量

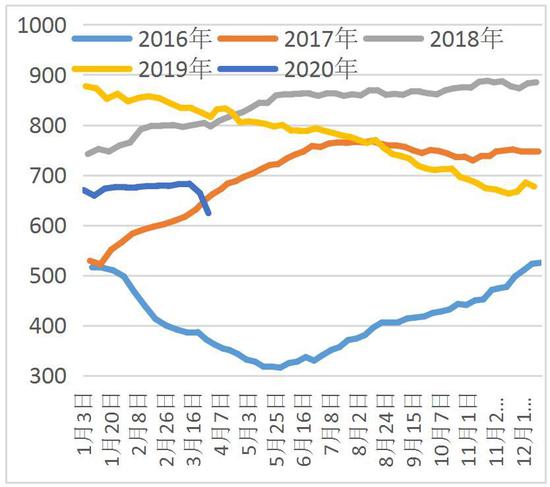

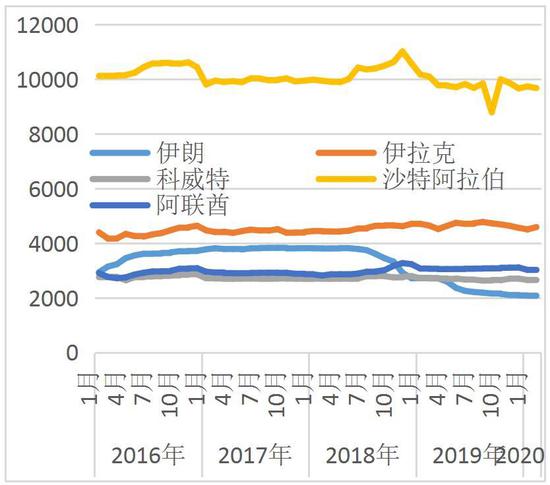

数据来源:OPEC、广州期货研究所 图12、主要OPEC产油国产量

数据来源:OPEC、广州期货研究所 图13、美国商业原油库存

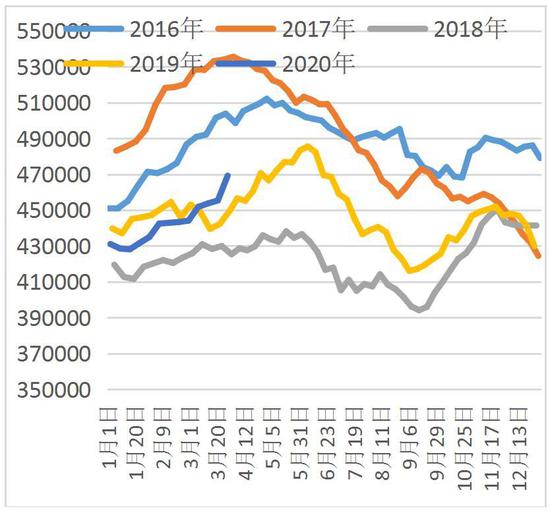

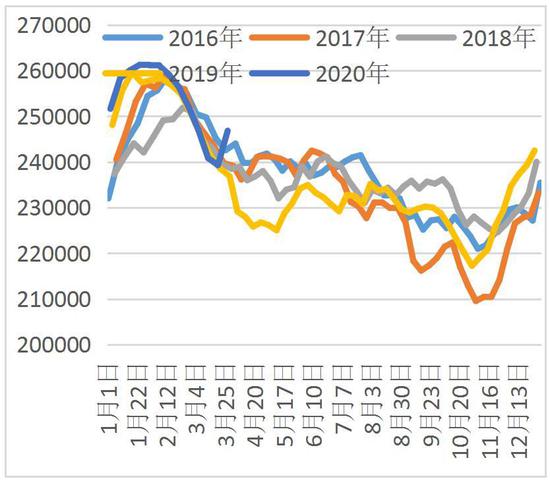

数据来源:EIA、广州期货研究所 图14、美国库欣原油库存

数据来源:EIA、广州期货研究所 图15、美国汽油库存

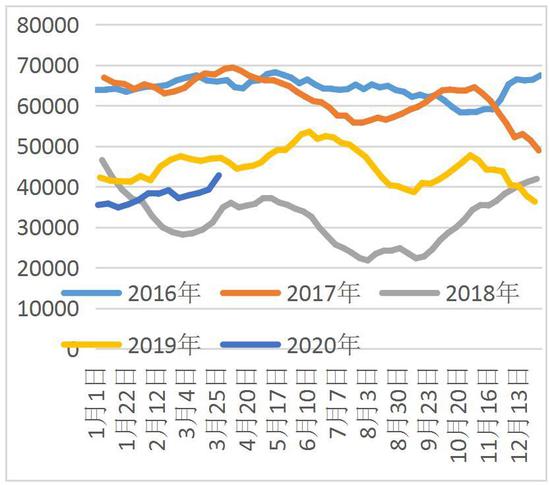

数据来源:EIA、广州期货研究所 图16、美国馏分油库存

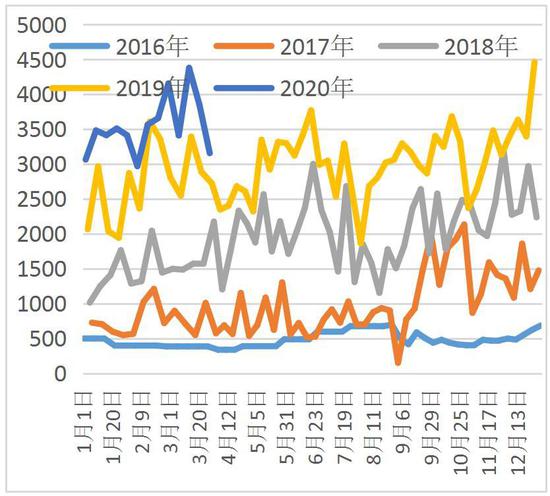

数据来源:EIA、广州期货研究所 图17、OECD石油库存

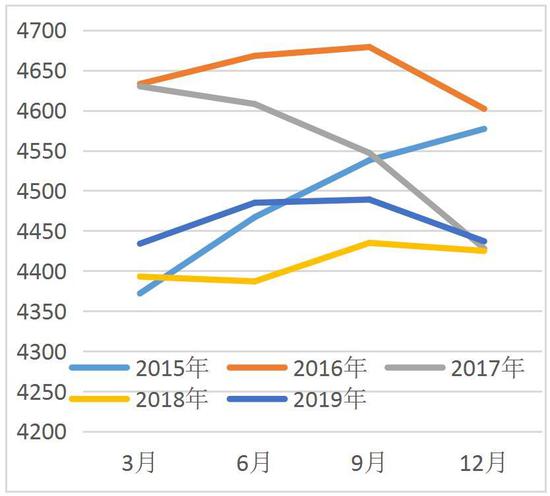

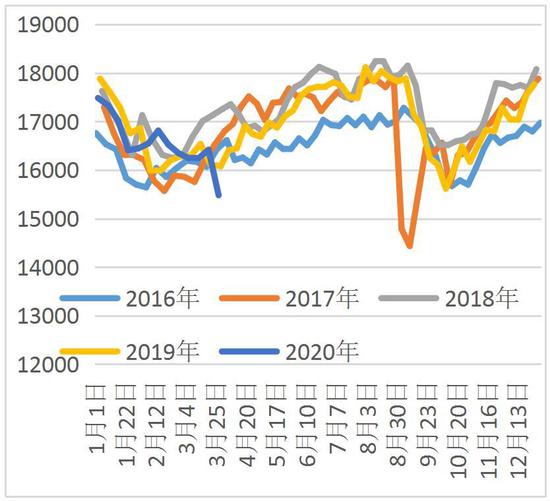

数据来源:OPEC、EIA、广州期货研究所 图18、美国原油出口

数据来源:OPEC、EIA、广州期货研究所 图19、美国炼厂原油加工量

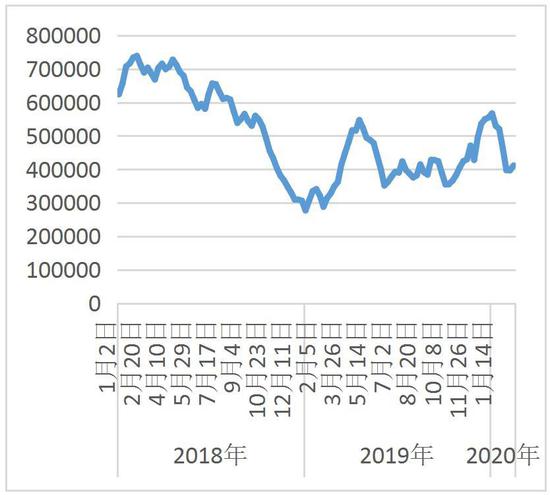

数据来源:EIA、广州期货研究所 图20、美国炼厂开工率

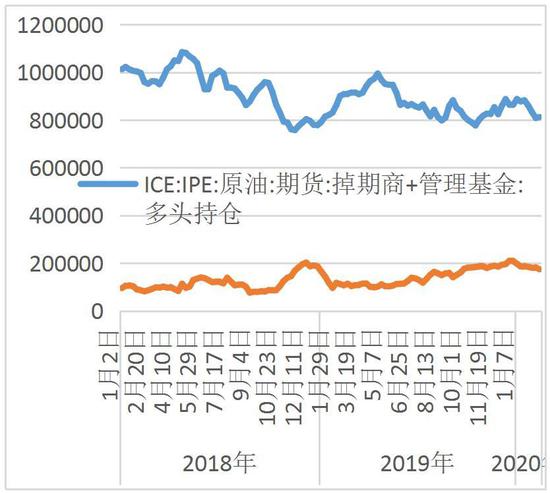

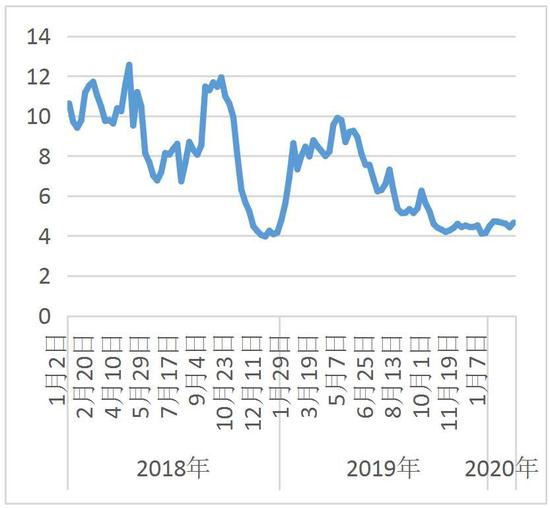

数据来源:EIA、广州期货研究所 图21、ICE布伦特期货多空持仓

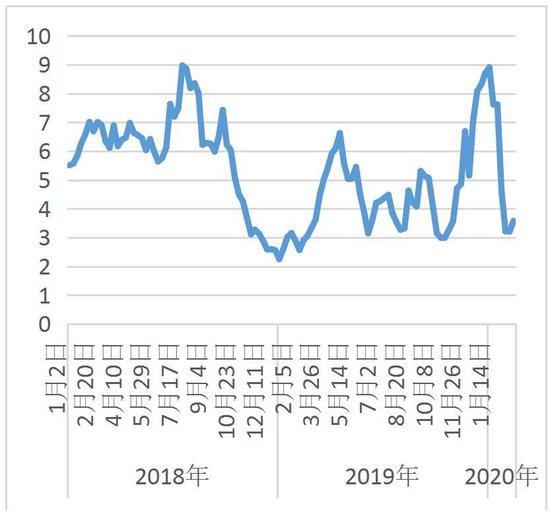

数据来源:CFTC、广州期货研究所 图22、Nymex WTI期货多空持仓

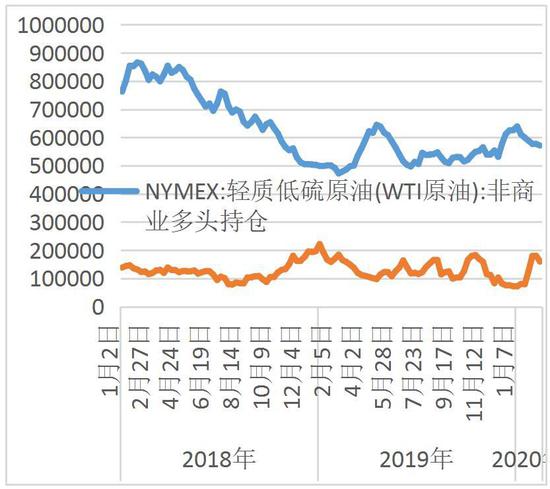

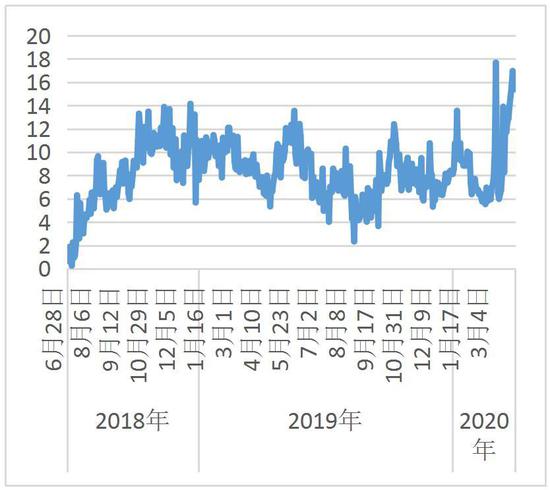

数据来源:CFTC、广州期货研究所 图23、ICE布伦特期货净多头持仓

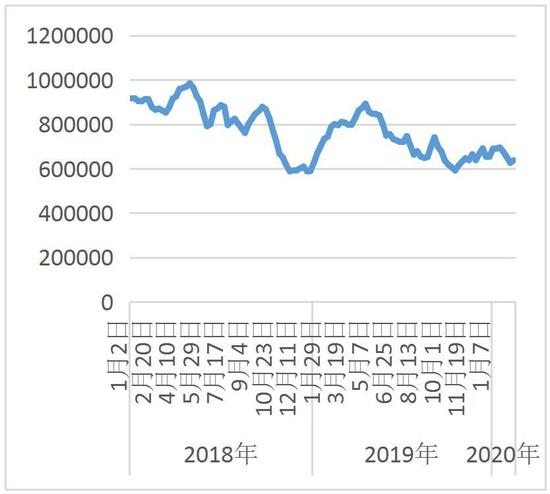

数据来源:CFTC、广州期货研究所 图24、Nymex WTI期货净多头持仓

数据来源:CFTC、广州期货研究所 图25、ICE布伦特期货多空比

数据来源:CFTC、广州期货研究所 图26、Nymex WTI期货多空比

数据来源:CFTC、广州期货研究所 图27、SC与WTI价差

数据来源:Wind、广州期货研究所 图28、SC与Brent价差

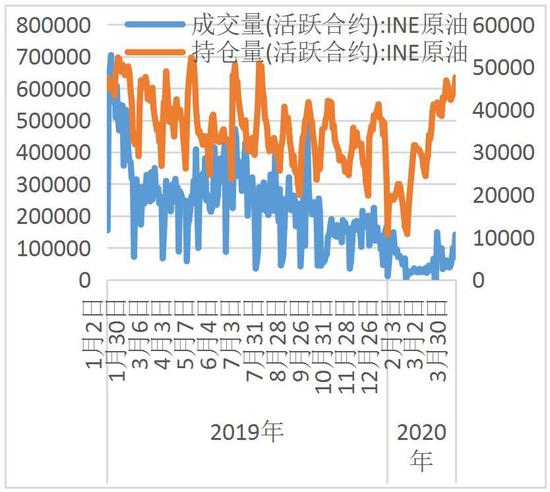

数据来源:Wind、广州期货研究所 图29、SC月间价差

数据来源:Wind、广州期货研究所 图30、SC持仓与成交

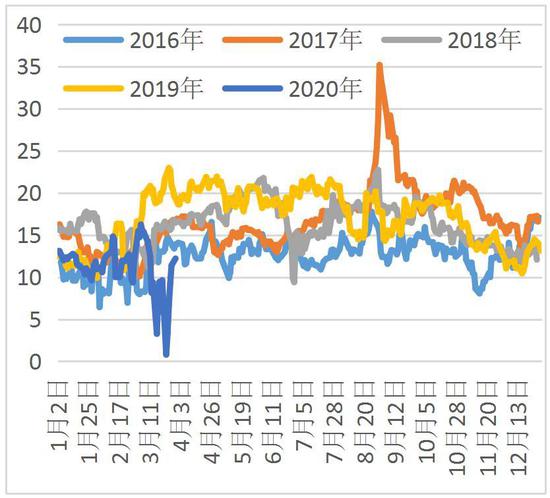

数据来源:Wind、广州期货研究所 图31、SC与Oman价差

数据来源:Wind、广州期货研究所 图32、SC与人民币汇率

数据来源:Wind、广州期货研究所 广州期货 李威铭 马琛 |

|

|  |

|