主要结论 在各项逆周期政策以及基建工程政策的预期掩护下,我们认为二季度钢价呈现上行趋势,考虑到运行节奏的两条路径,先探底,证伪需求;还是先上涨,证明需求,我们更倾向于后者。盘面上,05合约因交割制度的影响坚挺运行,但10合约已经受到空头的攻击,我们认为时点过早。二季度的钢价上涨顶部在哪,依据现有电炉成本3650元/吨附近上方100元/吨,3800元/吨或成为二季度钢价的高点,略低于去年高点,表明了今年的需求减量。 一、行情回顾 一季度螺纹钢(3387, 57.00, 1.71%)期货价格除开疫情的影响,大多数时间内受到宏观和需求预期的推动偏强运行,市场对国内政策的预期乐观,在全球大宗商品集体暴跌的环境下,产业链在国内的钢材期货展现出了如中国经济般的韧性和逆周期性。由于疫情的影响,钢材库存创下天量,过去三年供给侧改革给予钢厂的资金优势,在这一危亡时间帮助产业链维护住利润的同时避免了贸易商恐慌性抛售。 图:螺纹期货主力合约价格走势(单位:元/吨)

数据来源:文华财经、国信期货 二、市场分析 2.1 供给分析 产量大概率攀升 国家统计局统计,1-2月我国粗钢、生铁和钢材产量分别为15470万吨、13234万吨和16713万吨,同比分别增长3.1%、增长3.1%和下降3.4%。1-2月日均产量分别为257.83万吨、220.57万吨和278.55万吨,日均较去年12月份分别下降5.2%、增长2%和下降17.2%。 一季度的钢材产量同比增速均大幅度下滑,一方面因为今年春节时间较早,多数钢厂高炉在进入1月份后就启动检修计划,停产的钢厂不在少数;另一方面2月份新冠病毒在武汉爆发,长流程钢厂生产受到的影响较小,但短流程电炉的产量在3月份前不见起色。此外,钢材库存创下历史新高后,钢厂主动减少废钢添加比,降低产量,避免后期面临较大的钢价压力。 进入二季度,长流程和短流程的生产供给大概率继续复苏,产量的攀升是大概率事件,在高库存的前提下对钢价承压。 图:螺纹周产量(单位:万吨)

数据来源:Wind、国信期货 图:热卷(3220, 50.00, 1.58%)周产量(单位:万吨)

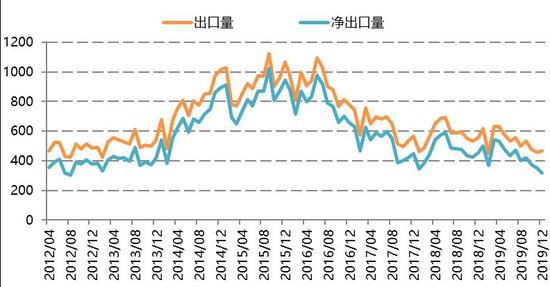

数据来源:Wind、Mysteel、国信期货 钢材出口大幅削减 据海关总署数据显示,1-2月我国钢材出口781.1万吨,同比减少27%;钢材进口204.1万吨,同比增长2.1%。钢材出口的大幅下滑与疫情的爆发有关,随着疫情在全球范围的扩散,我国主要的进出口在于板材,外部需求环境会继续恶化。对钢材品种,热卷受到的冲击明显大于螺纹钢,预计二季度钢材出口量仍低位运行。 图:钢材进出口(单位:万吨)

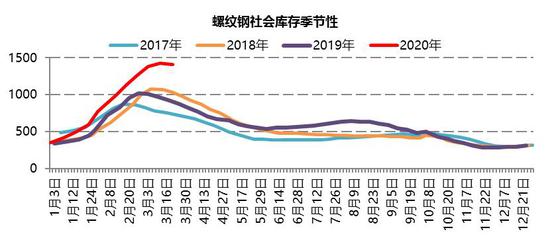

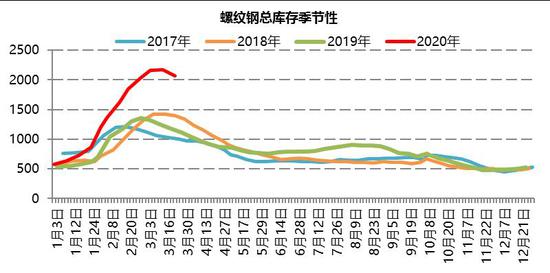

数据来源:Wind、国信期货 2.2 库存分析 库存拐点显现 去库之路漫漫 受到新冠疫情的影响,下游工地复工进度迟缓,钢材库存创下历史同期最高,去库路径一度成为市场关注的焦点。时间来到3月中旬,随着下游复工的加速,两库库存也如期迎来拐点,这与市场的预期基本相符。尽管根据估算,目前的库存水平需要到4-6周才有可能完全消化增量,但资金和情绪对于天量库存的忌惮明显削弱,高频成交数据和周度去库幅度才是市场锚定真实需求的风向标。因此,我们认为在基建政策频出,复工复产有保障的前期下,第二季度钢材库存大概率快速去化,甚至有可能超出预期。 图:建材社会库存(单位:万吨)

数据来源:Wind、Mysteel、国信期货 图:社会+钢厂库存(单位:万吨)

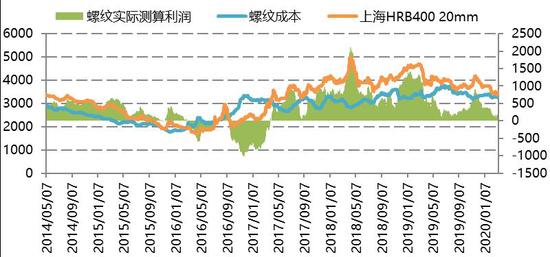

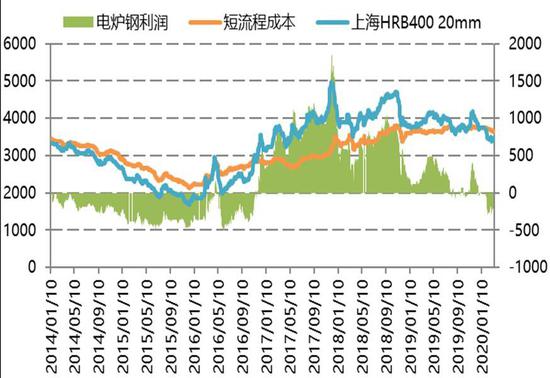

数据来源:Wind、Mysteel、国信期货 2.3 盈利分析 钢厂利润阶段见负数 目前长流程钢厂的利润在300元/吨,处于略低水平,而短流程则恰好处于盈亏平衡线上。随着需求的逐步回归,二季度整体钢厂利润水平有望回升。利润重要一环在于成本大户铁矿(596, -0.50, -0.08%)石,由于铁矿价格上涨幅度有限,供给在二季度逐步回升,且废钢替代愈发明显,整体铁水需求不如一季度稳定。但是,房地产周期性下行的趋势不改,基于我们对钢价先涨后跌的研判,二季度末或出现长流程钢厂吨钢利润为负的时段,这对于产量的缩减是显著的。 图:长流程螺纹利润测算(单位:元/吨)

数据来源:Wind、国信期货 图:短流程螺纹利润测算(单位:元/吨)

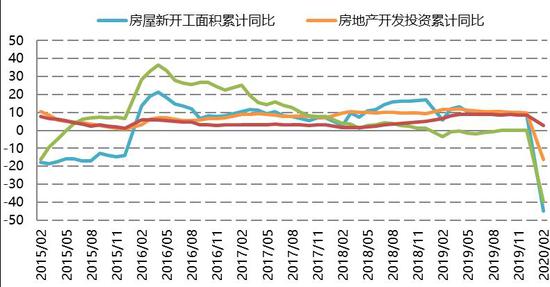

数据来源:Wind、国信期货 2.4 需求分析 房地产受疫情影响下行 1-2月份,全国房地产开发投资10115亿元,同比下降16.3%。其中,住宅投资7318亿元,下降16.0%。 1-2月份,房地产开发企业房屋施工面积694241万平方米,同比增长2.9%。其中,住宅施工面积487654万平方米,增长4.6%。房屋新开工面积10370万平方米,下降44.9%。其中,住宅新开工面积7559万平方米,下降44.4%。房屋竣工面积9636万平方米,下降22.9%。其中,住宅竣工面积6761万平方米,下降24.3 1-2月份,商品房销售面积8475万平方米,同比下降39.9%。其中,住宅销售面积下降39.2%,办公楼销售面积下降48.4%。 从前两个月的数据可见,房地产企业在疫情期间受到的冲击较大,目前较难从现有的分项数据中剥离疫情影响。房地产的周期性下行趋势不变,但季节性节奏势必不同于往年。进入二季度,我们首先需要重点关注政策指引,在疫情全球扩散,各国央行纷纷宽松的预期下,我国是否有更宽松的货币和财政政策,以及对“房住不炒”的原则有多大决心;其次是赶工期能否展现不逊于往年的建材需求。我们认为房地产过去3-4年展现的韧性将在今年有所削弱,这是钢价重心下移逻辑的重要支撑。 图:主要房地产行业指标同比增速(单位:%)

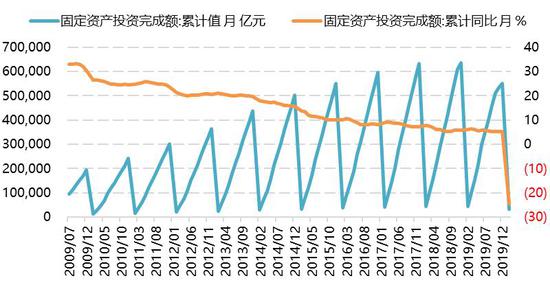

数据来源:Wind、国信期货 政策着力基建工程 根据国家统计局数据,1-2月份,全国固定资产投资(不含农户)33323亿元,同比下降24.5%,其中,民间固定资产投资18938亿元,同比下降26.4%。从环比速度看,2月份固定资产投资(不含农户)下降27.38%。第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比下降30.3%。其中,水利管理业投资下降28.5%;公共设施管理业投资下降32.1%;道路运输业投资下降28.9%;铁路运输业投资下降31.7%。 新冠疫情的爆发,大大拖累了1-2月的统计数据,固定资产投资和基建投资也不可避免。但是从近期的政策风向上看,国家正大力推进大型基建工程,从资金、人员和政策上解决其后顾之忧,一方面拉动疲软的国内经济增速;另一方面保障就业市场的稳中向好。虽然建材需求仅有20%的比例依靠基建工程,但是政策形成的宏观预期对钢价有提振。进入二季度,我们预计随着各种专项债、地方债的资金到位,工人复岗率提升,大型基建工程大概率如期开工,对建材需求的托底效应凸显。 图:基建投资(不含电力)累积同比(单位:%)

数据来源:Wind、国信期货 图:固定资产投资完成额累积同比(单位:亿元 %)

数据来源:Wind、国信期货 三、后市分析 站在3月末,展望二季度,有几个现实因素需要考虑,即高库存、受疫情影响延后的需求以及复工到位的供给,最后当然还有较低的基差水平。首先对于需求,确定性较高的一个结论是今年的需求总量低于去年,这是基于年初我们对房地产新开工和施工数据的判断。但疫情的出现显然给需求的释放带来了较大的影响。往年的金三银四行情只有节奏差异,却往往不会缺席。因此,我们更愿意相信在4月份整体的下游用钢单位加速赶工,对建材的需求或集中在较短的时间内爆发。此外,一个值得注意的逻辑是,往年的需求高点是4月份,而受疫情影响后3月中旬下游才刚复工,怎么也需要2-3周时间才能见到需求的峰值。反观供给端,在现货价格完成筑底回升后,电炉利润开始出现,西南华南平电以及华东华北谷电均有了利润,叠加稳中偏涨的高炉开工率,整体的供给复苏是空头攻击的主力明牌。因此,我们认为二季度对于螺纹钢期货来说,电炉钢的成本线是上方明显的阻力位,而需求高点能否到达往年旺季水平,这是证实或证伪市场预期的重要指标。 综合来看,在各项逆周期政策以及基建工程政策的预期掩护下,我们认为二季度钢价呈现上行趋势,考虑到运行节奏的两条路径,先探底,证伪需求;还是先上涨,证明需求,我们更倾向于后者。盘面上,05合约因交割制度的影响坚挺运行,但10合约已经受到空头的攻击,我们认为时点过早。二季度的钢价上涨顶部在哪,依据现有电炉成本3650元/吨附近上方100元/吨,3800元/吨或成为二季度钢价的高点,略低于去年高点,表明了今年的需求减量。 四、风险提示 疫情在全球的扩散情况 逆周期调节政策变化 下游需求出现断崖式下滑 国信期货 蔡元祺 |

|

|  |

|