行情回顾 一季度整体硅锰盘面和现货价格波动较大。1月份硅锰现货价格南北价差较大,下跌后反弹,上旬现货价格下跌带动盘面开始宽幅震荡,中下旬走弱随后小幅探涨趋势,锰矿价格与硅锰价格走势基本一致,2-3月硅锰行情大起大落,春节过后至今硅锰行情经历了先上涨后回落,2月初硅锰价格坚挺上扬,相较节前,整体涨幅在500元/吨。企业现货不多,年前由于环保限电,导致减产企业较多,年后受疫情影响,运输不畅,2月中多数工厂表示锰矿原料不足的情况下,后期产量或将减少,货物难以大面积铺开。2月末至3月初,钢厂进行了不同程度的检修减产,整体需求状况一般,与此同时,原料锰矿价格有所走低,硅锰价格开始一路下行。3月份初现货价格下跌200元/吨,中下旬反弹200元/吨。硅铁(5590, -14.00, -0.25%)1月份现货价格上中旬小幅走弱后企稳,盘面呈现震荡后走强的走势,2-3月份硅铁现货价格上涨后回落,盘面呈现走强后震荡走势。 锰矿方面,1月份外盘报价小幅上调带动硅锰行情坚挺上行,冬储备货采购氛围出现明显好转等支撑下,价格稳中上调。进口锰矿价格稳定,尽管海外报价提涨较为明显,但国内市场年前年后价格无变动。2月初国内港口现货价格较节前涨幅1.5-2元/吨,其一因下游河钢2月较1月以涨幅600元/吨,这一定程度上支撑锰矿上行,其二国外矿山报价上涨,成本支撑较强;中下旬因市场运输不畅,导致实际成交状况比较一般。3月初源于钢招跌势明显,原料锰矿也有所承压,合金厂基于降低成本考量对于锰矿压价采购更加明显,厂家开始亏损降开工,但锰矿外盘价格高位带来成本支撑,下行空间相对有限。 硅铁方面:1月中上旬因环保价格硅石价格小幅探涨,价格在140-200元/吨。伴随着河钢小幅探涨的氛围,年前备货冬储,原材料没有太大变化,市场持稳运行。2月初受疫情影响,物流压力较大,宁夏兰炭市场偏强运行,部分地区由于厂家交通不畅兰炭原料严重紧缺,厂家低负荷运行,2月中旬至月底硅铁产量受原料以及运输影响,厂家减产以及检修较多,多地交通仍未恢复,使得依靠汽车运输的原料无法正常供应,钢厂对硅铁采购范围有所受限。3月初至今兰炭行情难以维稳,成本端有所下调,硅铁市场采购需求偏弱,1/9厂家低负荷运行,硅铁成本端兰炭硅石费用,以及运输费用等,成本支撑减弱,且需求下滑。 图1:硅锰价差

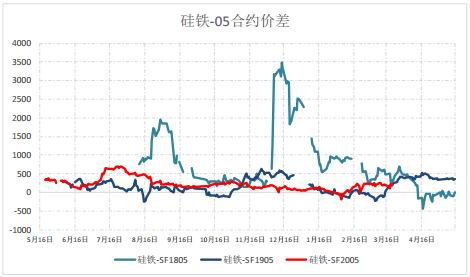

数据来源:银河期货、wind资讯 图2:硅铁价差

数据来源:银河期货、wind资讯 图3:硅锰钢厂招标

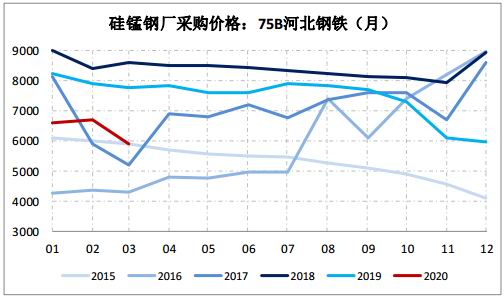

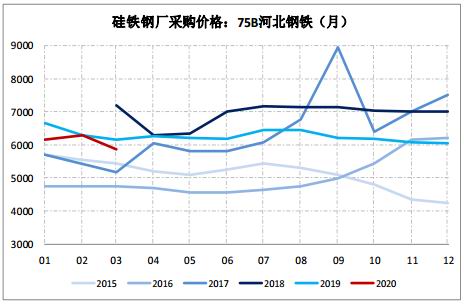

数据来源:银河期货、wind资讯 图4:硅铁钢厂招标

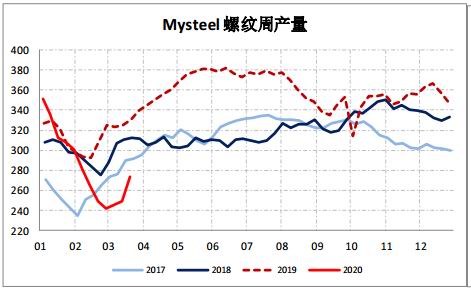

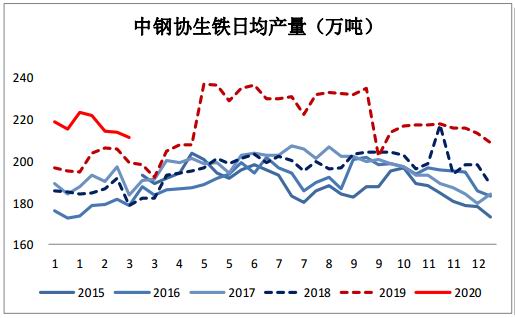

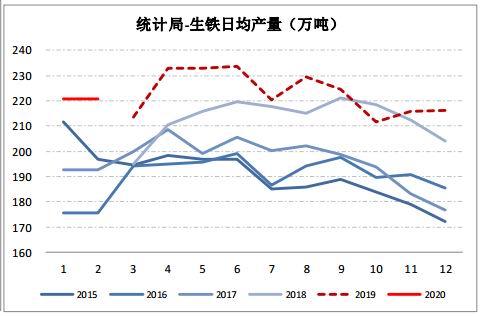

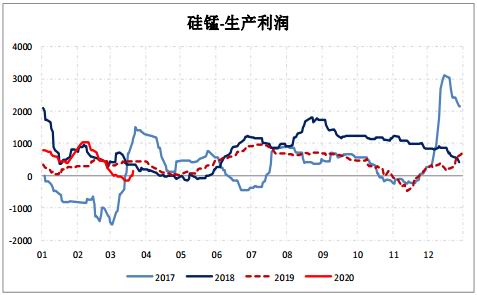

数据来源:银河期货、wind资讯 一、硅锰硅(7008, 398.00, 6.02%)铁需求 1-3月份247家生铁产量来看,1月较去年12月均值回落约0.31万吨/天,变化幅度较小,但2月生铁产量较1月均值明显减少,约12.5万吨/天,3月份生铁产量较2月份均值回落约2.06万吨/天,1-3月份螺纹周度产量均值278万吨。春节后,钢厂2月份补库,硅锰价格上涨至相对高点,钢厂采购结束后,硅锰价格逐步下调,导致硅锰价格仍处于下滑趋势。从生产情况来看,节前螺纹减量主要集中在短流程钢厂,长流程钢厂生产积极性仍相对偏高,且节前钢厂存在冬储补库,合金现货价格出现较大涨幅。节后钢厂合金库存偏低,且运输对钢厂原料补充影响较大,合金现货出现较大涨幅。因疫情影响,2月初铁水产量降幅较大,2月中旬陆续有不少钢厂加入减产,钢材产量有较明显的下降。之后钢材终端需求迟滞,五大品种库存已达到历史高位,且生铁产量较年前最大下降15万吨左右,合金需求下滑严重。2月下旬来看,螺纹产量较上月继续下降,钢厂铁水相对月初降幅明显放缓,主要是钢厂更多通过减产扎线来降低供应压力,高炉影响相对较小。3月连续几周铁水产量保持相对持稳,但铁水产量相对前期还是维持低位,3月下旬生铁产量从低位开始有所回升,钢材库存开始下降情况下后期生铁产量有继续回升可能,且随着钢厂开工率的缓步回升,合金需求存在好转可能。 硅铁:节前因内蒙古、山西及北方地区遭受大范围强降雪,部分地区运输费用增加,再加上现货相对偏紧,叠加电炉开工开始下滑,2月初复工比较困难。月中原料主要是兰炭紧缺,物流就受影响不太顺畅,工厂春节备货量不如往年,因疫情的爆发,严重时期物流一度中断,工厂生产以消耗库存为主。2月下旬至今硅铁的需求和成本来看,硅铁处于高库存、高开工和低需求状态。目前硅铁库存创历史新高,预计超30万吨,去库存速度缓慢。成本方面,兰炭库存大,目前价格比1-2月兰炭价格下降50-100元/吨。兰炭后期是否会继续下跌,主要看煤炭的行情,如果煤炭价格稳定,兰炭可能会出现阴跌,如果煤价跌幅大,兰炭可能会大跌。短期内受库存压力以及下游需求影响,且生产端还有一定利润,开工降幅不明显,后期继续下行空间预计也有限。 图5:螺纹产量

数据来源:银河期货、wind资讯 图6:五大品种产量

数据来源:银河期货、wind资讯 图7:高炉产能利用率

数据来源:银河期货、wind资讯 图8:247家生铁产量

数据来源:银河期货、wind资讯 图9:生铁产量-中钢协

数据来源:银河期货、wind资讯 图10:生铁产量-统计局

数据来源:银河期货、wind资讯 二、硅锰硅铁供应 截止1-2月硅锰月度开工率均值约54.69%,1-3月份硅锰周度开工率均值约51.78%,据数据显示,1月初广西等南方区域1月初准时停产,宁夏个别企业重新开炉,导致整体产量出现上涨,另外内蒙电价上调1-2分不等,成本增加带动现货价格上涨,导致硅锰利润恢复较快。1月中广西、贵州地区因亏损,以及当地电价原因选择停产或减产,但受到南方硅锰利润回升明显原因,个别企业有年后复产打算。2月份开工降幅明显,前期因厂内库存有明显的累积,运输受阻部分原料并不充足,开工有一定幅度下滑。月中因一方面原料紧缺,运输也受到不同程度影响,部分厂家因备货不足导致减产,下旬主要因宁夏区域出现较明显减产,广西地区因库存积压较多有不同程度降耗生产。3月国内硅锰价格大幅波动,受下游钢材价格波动、钢材库存大幅累积,因部分厂家3月钢招报价减量叠加降价幅度较大,不得不降耗及提前展开检修,再加上贸易商复工仍较缓慢,成交仍较清淡,库存压力有所增大。3月份整体开工仍有小幅下滑,目前成本附近徘徊,利润50-100元,短期市场情绪向好,由于海外疫情事态发展,锰矿市场信心好转,港口询盘有所上升,价格上调态势蔓延,叠加目前合金厂也都在消耗自身库存,但随着海外疫情影响,短期行情较为关注锰矿市场价格以及后期供应变化情况。 截止1-3月硅铁周度开工率均值约46.50%,据数据显示,春节期间,受国内突发公共卫生事件的影响,运输不畅,原料供应等出现异常,导致市场发生变化,1月初大部分厂家维持正常生产,宁夏青海错峰,1月中有部分合金厂因电路维修问题,出现检修情况,导致开工率小幅下滑。2月份钢厂招标价格上涨明显。春节后硅铁价格上涨,大厂报价上调。3月份至今兰炭整体下行,且神府兰炭到货运输成本降低至谷底,成本端有所下调,采购需求偏弱,厂家低负荷运行,成本支撑减弱,市场厂家库存高位,合金厂所面临的弱需求高库存局面短期内仍将持续,且生产端还有一定利润,短期硅铁现货价格依旧偏弱。 图11:硅锰生产利润

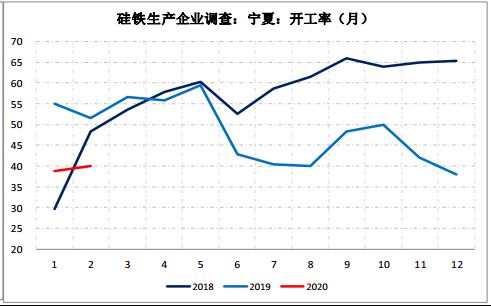

数据来源:银河期货、wind资讯 图12:硅铁现金利润

数据来源:银河期货、wind资讯 图13:硅锰开工率

数据来源:银河期货、wind资讯 图14:硅铁开工率

数据来源:银河期货、wind资讯 图15:硅锰产量

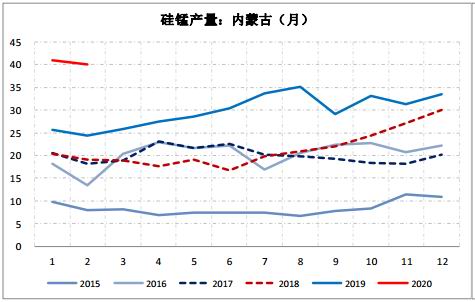

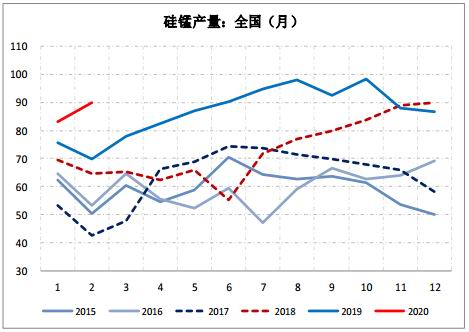

数据来源:银河期货、wind资讯 图16:硅铁产量

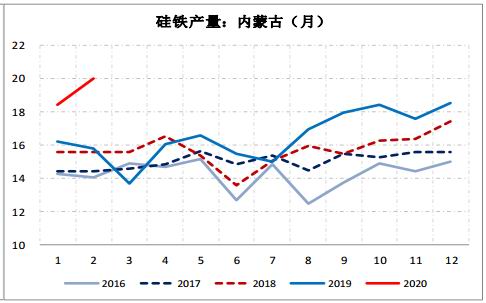

数据来源:银河期货、wind资讯 图17:硅锰产量

数据来源:银河期货、wind资讯 图18:硅铁产量

数据来源:银河期货、wind资讯 图19:硅铁出口量

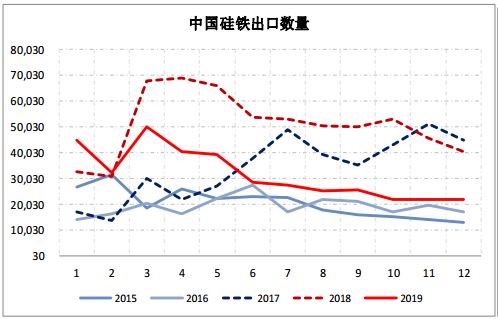

数据来源:银河期货、wind资讯 图20:锰矿进口数量

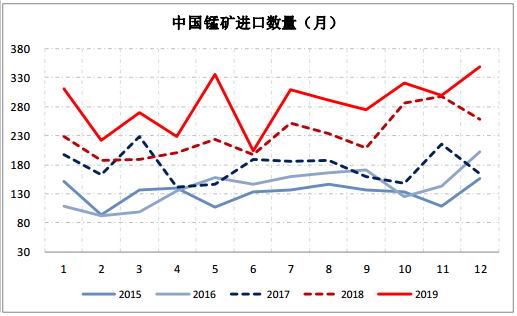

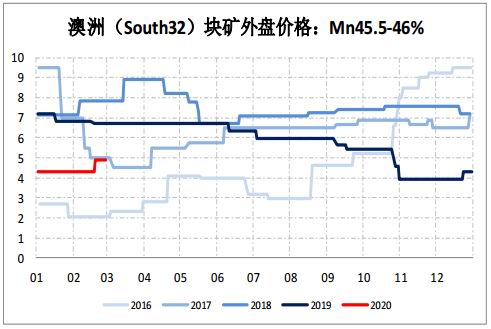

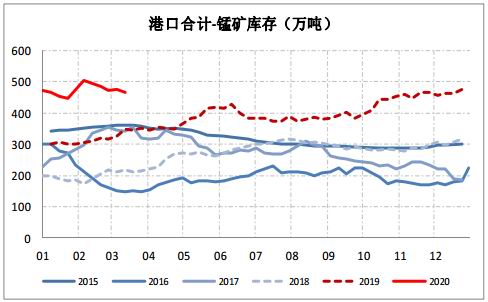

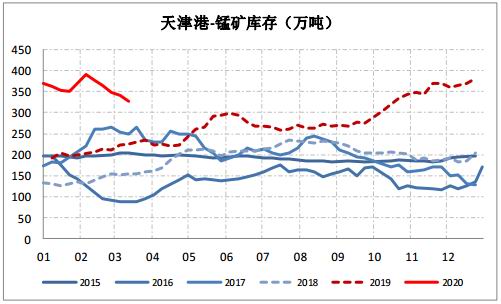

数据来源:银河期货、wind资讯 锰矿方面:2020年1月开始减少对华锰矿供应量,1-3月外盘价格连续上涨,累计涨幅接近1.0美元/吨度。澳洲、加蓬、南非锰矿的价格差距较小,差价基本在0.2-0.3美元/吨度,south32价格水平在1月和2月分别于UMK南非块以及加蓬块齐平,三月恢复相对合理的价差,二月初开始锰矿现货价格即现上涨1.0-2.0元/吨度。UMK3月对华两轮报价上调0.2美元/吨度至4.6美元/吨度。三月份因Tshipi以及UMK定价较早,借助国内市场涨势且继续减量供应,国内接盘情况良好。节后行情不稳涨跌交替,疫情原因推迟了复工时间,二月钢招价格大涨,北方代表性大钢厂大幅上调600元/吨至7200元/吨;运输不畅,锰矿交付困难,锰矿难采购二月中旬疫情的负面影响开始显现:钢材库存累计,合金需求下滑;且运力不畅、导致工厂合金累库,港口锰矿发货主要依赖火运,库存累计增长,至三月初的半个月时间里,走跌2.5-4.0元/吨度。 1月份锰矿因节前悲或接近尾声,锰矿出库量逐步减少,因而在1月19日也就是节前最后一个工作日港口锰矿库存为一季度内最低水平。天津港受春节假期以及疫情下运输受限的影响,2月中旬以前港口锰矿出库主要依赖于铁路运输,导致库存累计增长。到2中旬达到库存最高水平,全国597万吨,其中天津港383万吨,钦州港104万吨,曹妃甸109万吨。2月中旬以后港口锰矿出库量逐步回升靠近正常水平,且锰矿天津到港量有所减少,库存连续四周下降,降幅为14.76%。钦州港锰矿库存到3月初已经涨至最高位水平122万吨,较节前增长48.78%。入增出少的情况下库存增长速度较快,且之前预计的3月中旬节前停产的中小型合金厂复产因电价问题以及钢招超低出价预计又将延迟,库存还将继续增长,或达到130万吨以上。在下游复工以及运输全面恢复之前,库存恐难下降。合金厂利润空间受损之下加大对于锰矿的压价力度,同样影响国内锰矿商采货意愿。 图21:天津港锰矿价格

数据来源:银河期货、wind资讯 图22:国外锰矿报价

数据来源:银河期货、wind资讯 图23:港口锰矿库存

数据来源:银河期货、wind资讯 图24:天津港锰矿库存

数据来源:银河期货、wind资讯 三、投资策略 硅锰:春节期间合金厂库存相对较低,春节后钢厂补库预期较强,且2月钢招价格上涨导致盘面上涨至相对高点。2月中下旬钢厂逐渐减产,高炉开工率下降,导致硅锰需求偏弱,硅锰现货价格从高位大幅回落。3月初硅锰停产的厂家开工复产意愿不强,当时硅锰利润亏100左右,供应端已开始调节边际产量,且锰矿外盘价格高位带来的成本支撑。3月中下旬随着1-3月锰矿外盘走高,使得目前国内港口矿难有明显降幅,成本支撑较强,合金厂库存积累且钢招定价大幅下调,但随着钢厂开工率的缓步恢复,硅锰需求出现好转。目前来看,建材成交已出现明显好转,建材终端需求恢复较好,钢材库存开始下降,钢材现货价格前期也有小幅上涨,硅锰厂家前期已小幅亏损,2月以来开工降幅明显,随着钢厂利润好转及钢材产量近期开始回升,硅锰现货价格已有好转。建材需求短期来看较好,但1、2月份地产、汽车、家电数据下滑严重,目前还未体现到需求上,近期随着钢厂提产,合金价

格好转,但钢材终端需求后期仍有明显下滑可能,中期仍偏悲观,预计现货反弹力度有限,09合约对应预期也较悲观。由于疫情,国外锰矿供应存在不确定性,据了解马来西亚矿山部分开采关闭,目前看影响较小,而随着海外疫情的逐步蔓延,南非、马来西亚、巴西等锰矿供应国也宣布进入紧急状态,国内市场也在担心海外锰矿供应出现问题,若后期矿山明确疫情影响情况,4-6月份锰矿供应可能受到影响。 硅铁:2019年硅铁价格一直维持在低位,厂家利润微薄,四季度部分生产成本高的厂家在成本线上下挣扎。由于春节前钢厂对硅铁后市预期悲观,库存相对维持前期正常水平,但春节期间,受国内突发公共卫生事件的影响,运输不畅,原料供应等出现异常,导致市场发生变化,2月份钢厂招标价格上涨明显且硅铁现货价格上调。2月份钢厂的硅铁招标价格前高后低,72硅铁钢厂到厂价前期在6800-6900元/吨左右,钢厂招标价格逐步下调。目前硅铁生产成本相对稳定,基本在5400-5600元/吨,硅石等其他原料价格变化较小,主产区各家由于电耗以及电费差距,成本略有高低。硅铁库存创历史新高,预计超30万吨,去库存速度缓慢。目前生产端还有一定利润,开工降幅不明显,部分区域厂家后期还有增产计划,随着4月钢招临近,钢厂去库概率较大。 银河期货 周伟江 |

|

|  |

|

微信:

微信: QQ:

QQ: