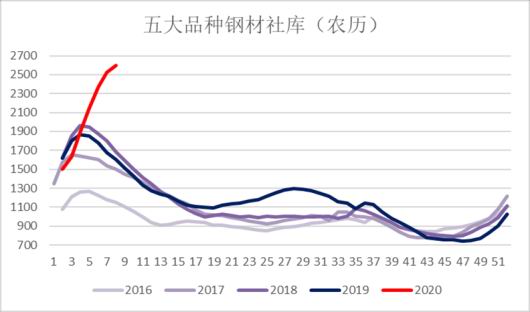

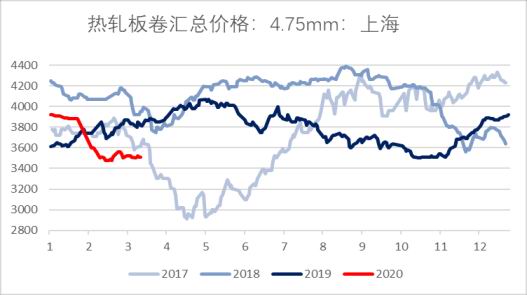

第一部分 一季度行情复盘 1、行情随着预期大幅波动,但价格并未脱离合理区间 今年春节后,成材的基本面格局表现为高库存,低产量和尚不明确的旺季需求,螺纹的走势在需求未回归前由情绪主导,在2月份的需求真空期时,其走势和上证A股基本一致,也就是走势受预期主导。海外疫情爆发后,国内钢材价格走势相对坚挺。但观察其波动的价格空间,为3200-3500元,估值并未大幅脱离合理的估值空间。目前,长流程成本线大约在3200-3300元一线,而节前独立电弧炉谷电成本线为3500元。在这个价格估值区间内,基本在交易高炉成本线难以打破,以及独立电弧炉产量难以大量回归。 图1:五大品种钢材社会库存

数据来源:银河期货、Mysteel 图2:五大品种钢材产量

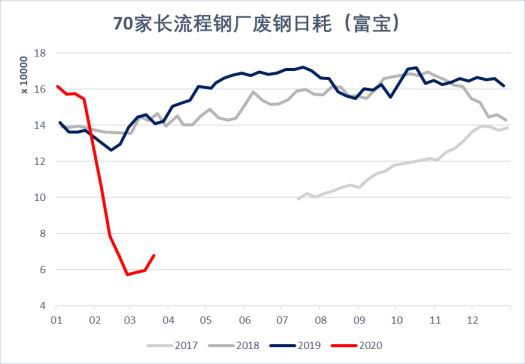

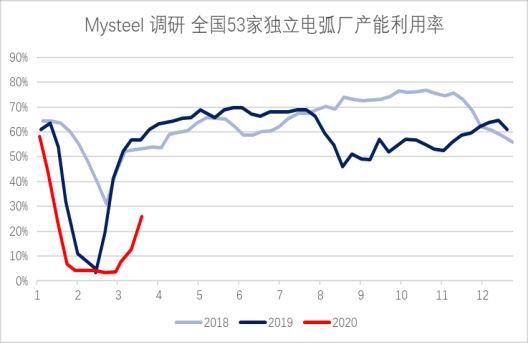

数据来源:银河期货、Mysteel 2、废钢供应问题影响产量恢复 节后的高库存直接导致了钢厂的大幅减产,但减产的另外一个主要原因也在于废钢供给不足,从2月份以来钢厂减产的结构来看,减量主要来自废钢。长流程钢厂在转炉中的废钢用量从去年平均16%左右降至5%。独立电弧炉则基本全面停产。 废钢产粗钢的这部分产量之所以非常重要,是因为2017年供给侧改革之后,这部分的产量大幅增加。2019年独立电弧炉产能大约在9500万到1亿吨左右,按照2019年独立电弧炉全年平均60%的产能利用率来看,独立电弧炉贡献的产量为6000-6500万吨。而转炉废钢用量高于独立电弧炉,大约有1亿吨左右,不考虑长流程钢厂中生产优特钢的电炉设备(由于其开工率基本不变),近10亿吨的粗钢产量中,有至少1.6亿吨的粗钢产量来自废钢作为原料所贡献的。 图3:华东螺纹钢(3373, 80.00, 2.43%)现货价格历史季节图

数据来源:银河期货、Mysteel 图4:华东热轧卷板现货价格历史季节图

数据来源:银河期货、Mysteel 图5:70家长流程钢厂废钢日耗

数据来源:银河期货、Mysteel 图6:49家短流程钢厂废钢日耗

数据来源:银河期货、Mysteel 富宝的70家长流程钢厂样本的废钢日耗量从2月6日一周从15万吨降至10万吨,之后呈现持续下降至6万吨以下。去年日耗平均在15.7万吨。最新一周数据虽有小幅增加,但仍不到6万吨。其49家独立电弧炉废钢日耗从去年12月26日开始下降,从前期8,9万吨下降至最低2900吨,其中1月23日-3月5日,日耗平均在4700吨左右,最新一周日耗恢复至1.23万,而去年该样本全年平均日耗在7.6万吨。 新冠肺炎疫情爆发后,终端需求停滞,废钢加工回收行业也处于停滞的状态,根据富宝统计,废钢到货一度低至2万吨,而2019年废钢的平均到货在24万吨/日。虽然近期废钢到货出现好转,回升至11万吨/日,但要恢复到20万吨/日,仍需等待。3月上旬,上海钢联统计的374个废钢加工企业样本中,已开工209,开工率达到72%,但已复工人员占比仅为32%,废钢供应恢复力度要快速恢复,在人员未到位的情况下,仍有一定困难。而钢厂废钢库存也在极低位臵,需要靠进一步到货才能有效增产。市场预估3月下旬到4月上旬,废钢供货有望恢复正常。 3、板材需求较长材恢复更早,但长材需求弹性较大 从需求来看,板材需求复工早于建材。高频指标来看,3月份建材成交量恢复至2位数,3月以来日平均成交量为11万吨,去年同期为19万吨,目前达到去年同期水平的58%左右,但建材成交中有部分投机需求。从上海钢联统计的全国样本仓库螺纹出库量来看,3月至今日均出库量为42万吨,去年同期为50万吨,恢复至84%,钢厂直供量为6.7万吨,恢复至去年的同期的50%,但其中部分出库或是由于仓库胀库导致的库存向下游转移。再看建材表观需求,即通过产量库存推算的螺纹线材的需求,3月平均目前为去年同期的43%左右。整体而言,需求环比增速并不慢,3月下旬或有可能恢复至去年同期90%的水平。我们从侧面了解到,建材下游终端对4,5月份需求预期的反馈也是比较积极的。 图7:螺纹周度表观需求

数据来源:银河期货、Mysteel 图8:热卷(3209, 72.00, 2.30%)周度表观需求

数据来源:银河期货、Mysteel 4、需求从无到有,成材近远月价差出现两波行情 成材单边行情多在交易需求预期。但节后成材跨月价差表现与基本面节奏一致,是基本面派交易员最适宜参与的套利策略。 跨期价差的基本原理如下:若现货市场供过于求,库存持续累积,那持有现货的人就不要手里的现货,近远月价差持续收窄,一直收窄到近远月价差打出足够的持仓成本,如果远月高出的价差可以覆盖我的仓储成本,利息,我就愿意持有现货,卖到远月合约上去。如果现货市场供小于求,库存持续下降,近远月的价格便会持续扩大,直到近月的价格高得挤出了一部分可以滞后的需求。多近月空远月被称之为正套,空近月多远月一般称之为反套。一般情况下反套的极限即持仓成本,而正套在无法解决近月供不应求的状态下,是没有极限值的。 从节后开盘第一个交易日之后,螺纹和热卷的5-10价差持续缩小,与库存持续累积的基本面是完全符合的。但从单边价格来看,05螺纹合约与10螺纹合约均呈现大幅上涨的格局,而10月螺纹涨幅大于05螺纹。节后开盘第一个交易日5-10价差仍有100多元,价差缩小至-70元左右开始扩大至0左右。而扩大的驱动在于市场对需求乐观预期导致了现货上涨。但由于从库存结构来看,需求尚未回归,库存仍在大幅累积。价差的扩大仍过早。当海外疫情蔓延,悲观情绪再度发酵时,5-10价差再度缩小,但每次螺纹5-10价差缩小至-70元左右则出现止跌。螺纹5月到10月的持仓成本大约在100元左右,在市场对基建需求预期不差的情况下,反套并未跌至完全持仓成本。 进入3月份后,建材需求明显好转,而产量恢复速度慢于需求恢复速度,螺纹热卷均出现了一波正套行情,即05合约与10合约的价差扩大。同时随着螺纹需求的加速反弹,市场逐步呈现了螺强卷弱的行情。结合近远月价差强弱结构,进入3月后,做多05螺纹做空10热卷成为成材中走势较为顺畅的套利策略。 图9:螺纹5-10价差

数据来源:银河期货、Mysteel 图10:热卷5-10价差

数据来源:银河期货、Mysteel 第二部分 二季度行情展望以及基本面信号跟踪重点 1.供应:供应有望进一步增加 2020年一季度,废钢价格始终较为坚挺,除部分电炉减产,压低废钢价格,但主流废钢价格跌幅不明显,整体仍较为坚挺。随着废钢加工回收企业逐步复工,废钢到货情况有明显好转。根据富宝最新调研数据显示,全国废钢到货量达到13万吨,虽离去年同期仍有一定距离,但环比到货增幅速度较快。3月下旬废钢到货有望达20万吨/日。 现货端来看,目前独立电弧炉谷电生产出现利润,独立电弧炉生产积极性增强。根据最新的废钢价格测算,华东独立电弧炉谷电生产成本3450元左右,平电生产成本为3650元左右。截止3月19日,Mysteel调研全国53家电弧炉钢厂,平均开工率为28.15%,较前一周增10.92%;产能利用率25.93%,前一周增13.35%。 图9:五大品种钢材周产量

数据来源:银河期货、Mysteel 图10:Mysteel247家样本钢厂铁水产量

数据来源:银河期货、Mysteel 图11:70家长流程样本钢厂废钢日耗

数据来源:银河期货、Mysteel 图12:49家短流程钢厂废钢日耗

数据来源:银河期货、Mysteel、Wind 前期由于钢材库存堆放过高,钢厂厂库胀库,大量成品材无处堆放,钢厂被迫减产。当前随着钢材库存转折点出现,长流程钢厂高炉产能利用率出现回升,同时废钢供应好转,长流程钢厂的转炉废钢用量也逐步回升。3月下旬后,板材检修逐步结束,热卷产量也将出现回升。 图13:螺纹周产量

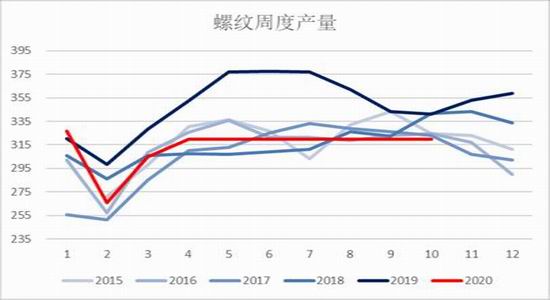

数据来源:银河期货、Mysteel 图14:热卷周产量

数据来源:银河期货、Mysteel、 2.需求:建材需求韧性较好,但板材需求预期受外围影响走弱 制造业需求早于建筑业需求回归,但建筑业需求弹性较大。自3月以来,建材需求的各项直接指标都表现出了强劲的需求回归迹象。 从建材成交来看,进入3月以来,全国主流贸易商建材成交上升至二位数。3月初至3月中旬,全国建材成交量均值为15.59万吨,同比去年19.28万吨少4万吨/日。而近期周成交量已经回升至17万吨/日。3月下旬有望继续升至20万吨/日。 成材出库也有超预期表现。全国钢厂螺纹出库量进入3月后直线拉升,最新数据已超过去年同期。虽然其中有一部分原因在于钢厂仓库胀库导致的库存转移,但从下游的需求调研来看,开工项目较多,基建开工比例大于房建。但由于去年年底新开工高位,房建仍有大量存量需求。故建材需求在上半年有望维持强势。但对于下半年地产新开工力度我们暂不乐观,当前期的存量有一定消耗后,下半年的需求存在隐患。 图13:全国主流贸易商建材成交量

数据来源:银河期货、Mysteel 图14:全国-螺纹出库量

数据来源:银河期货、Mysteel 板材需求虽继续回升,但其表现不如建材强势,且离去年同期需求仍有一定距离。今年年初以来,汽车、家电等板材类下游需求断崖式下跌,对3月后的钢厂订单有较大的影响。中国汽车工业协会:预计一季度汽车产销量下降45%。中国汽车工业协会副秘书长叶盛基18日表示,疫情将对汽车行业一季度的运行影响巨大。如果疫情在3月底得到有效控制,预计一季度产销量下滑45%左右,上半年产销量下滑25%左右。家电方面,国家统计局最新数据显示:1-2月冰箱产量为667.0万台,同比下降37.4%;1-2月空调产量为1628.5万台,同比下降40.2%。 同时海外疫情不断爆发,欧洲成为重灾区,欧洲的停摆对全球制造业产业链有巨大影响。国内虽然已通过巨大努力和一季度的经济代价换取了抗疫的阶段性胜利,但海外抗疫情况不可控,对国内经济会有较大的负面影响和拖累。而钢材产品中,板材受海外影响较大。板材也成为空头筹码的一个突破口。 图15:汽车产销-累计同比

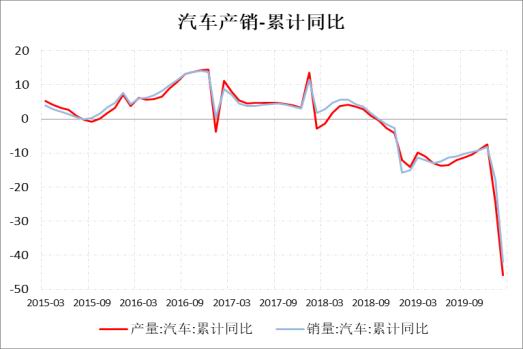

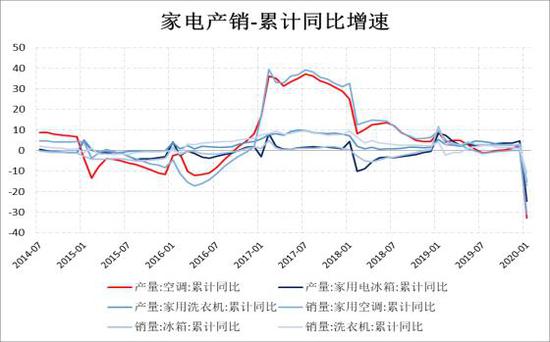

数据来源:银河期货、Mysteel 图16:家电产量-累计同比增速

数据来源:银河期货、Winds、统计局、汽车业协会 此外,我们需进一步关注钢材出口情况,受全球需求下滑影响,板材出口,以及海外钢材价格的下挫或进一步引发成材的过剩。2019年,我国出口钢材6435万吨,其中板材出口3850万吨,占比60%左右。近期海外钢材价格已经开始出现明显回落。3月上旬仍表现坚挺的独联体方坯,在3月中旬出现大幅下跌,黑海FOB价格周环比下跌32美元/吨。板坯方面,3月下旬,印尼及越南国内的热卷库存水平偏高,越南台塑河静也无限期推迟了对于新热卷厂的启动。未来板材出口仍值得担忧。 图17:板材每月日度出口量

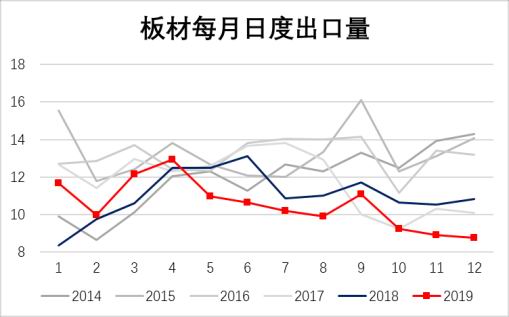

数据来源:银河期货、Mysteel 图18:棒材每月日度出口量

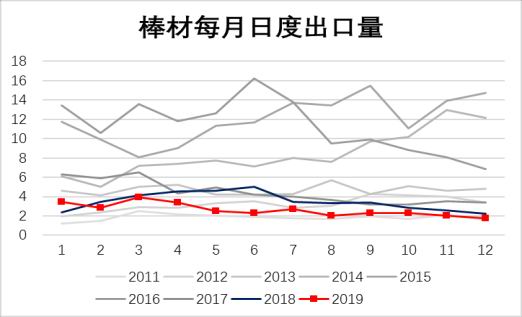

数据来源:银河期货、Winds、海关 第三部分 二季度行情推演及风险提示 二季度需求表现或依旧为螺强卷弱。但对于螺纹最大的两个风险在于产量恢复以及成本塌陷。 我们重新回顾一下之前推演的螺纹后期的螺纹平衡产量,目前该推演模型并无重大修正。该模型的假设条件和推演目的为: 1.假设需求:中性,假设3,4,5月螺纹需求分别为去年同期的75%、90%、95%,Q3,Q4恢复至100% 2.假设库存:到10月中旬,库存同比持平 3.推演目的:推算3月到10月平衡产量,平衡产量的定义为在3月到10月的平均产量达到该水平的情况下,10月库存去化到与去年同期库存水平一致。 图19:螺纹平衡产量推演

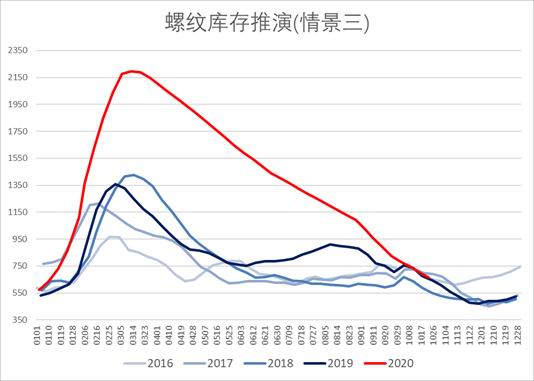

数据来源:银河期货、Winds、海关 在中性需求假设条件下,向后推演10月库存同比持平的情况下,3月到10月的平衡产量是多少,简单测算来看,大约是320万吨/周,该产量对应的电炉产能利用率大约在40%左右。最新的螺纹周产量数据为272万吨/周。但螺纹产量的恢复可以通过几种途径,第一种是废钢供应好转后,独立电弧炉产量的修复;第二种是转炉中废钢的增量;第三种是热卷的转产。在螺纹产量恢复前,05螺纹仍可作为黑色板块的多头配臵,多头配臵的重点在于该合约比其他合约抗跌,但其单边或已无力上涨。一旦螺纹产量恢复,其将不再能成为多头配臵。从目前螺纹现货端的产量恢复速度来看,4月初或将达到我们测算的平衡产量。后期原料的下跌或带动成材单边价格下行。 策略上,在螺纹产量未恢复至我们测算的平衡产量前,多螺空卷策略仍可持有。螺纹远月合约的下方底部可参考2017年冬季取暖季限产前的独立电弧炉成本线,即大量开始使用废钢前的成本线,考虑到石墨电极近几年价格持续下跌,我们对螺纹中长线的价格底部估值在3000元。10月合约或率先跌至该价位,5月合约由于时间和需求尚未快速转差,在时间上跌到底部估值存在不确定性,暂时对其底部估值预判在3300元左右。而热卷的需求恶化速度大概率快于螺纹,热卷底部或比螺纹更低。 期权策略上,可考虑热卷2010合约3370/3400看跌反向比例价差策略,即买2份hc2010执行价为3370的看跌期权,卖出1份hc2010执行价格为3400的看跌期权。 银河期货 周伟江 |

|

|  |

|

微信:

微信: QQ:

QQ: