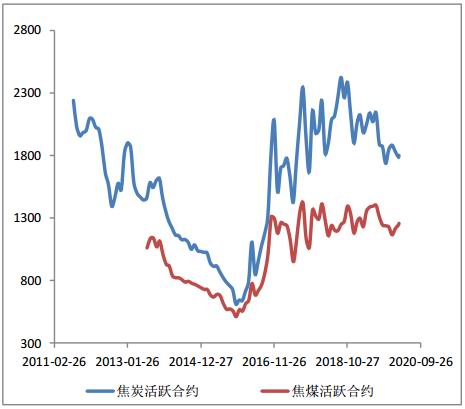

摘要 由于煤矿复工的推迟将导致2020年一季度我国炼焦煤(1249, 3.00, 0.24%)产量下降,特别是二月份炼焦煤产量。将一季度产量作为一个整体,维持偏乐观预期,假设2020年一季度产量较2019年一季度下降5%,则一季度焦煤供应量将下降530.59万吨,若维持一个偏悲观的预期,假设2020年一季度产量较2019年一季度下降10%,则一季度焦煤产量将下降1061.18万吨。 受疫情影响,蒙古国2与1日起已经关闭出口通通道,通关车辆为零,导致蒙煤进口量骤降,原计划3月2日恢复通关,但受疫情的影响,蒙古国国家紧急情况委员会决定煤炭出口通道开通时间从3月2日延期至2020年3月15日。一季度蒙古煤进口量将急剧萎缩。相比之下,澳煤通关较为顺畅,由于有成本优势,以及部分港口自元旦之后进口煤政策解除,进口量大幅增加。澳煤进口量的增加将弥补蒙煤进口量下降的趋势,但整体而言一季度我国炼焦煤将大幅缩减。 故焦煤一季度的逻辑主要在供应端,一季度由于产量和进口量的双双下滑,而从二季度开始,煤矿完全复产,以及蒙古没通过顺畅,产量和进口量将双双修复,焦煤供应端收紧的逻辑逐步转弱,届时焦煤重心将逐步下移。 焦炭(1695, -6.00, -0.35%)方面:一季度由于受疫情影响较为严重,焦炭整体的开工率大幅走低,进而导致产量下降。按照一月份焦化产量相较于2019年同期下降3.5%、二月份下降17%,三月份下降2%的数据计算,2020年一季度焦炭产量预计为10410.43万吨,较2019年同期下降788.27万吨,降幅7.04%。 受疫情影响,国际货币基金组织(IMF)将2020年全球经济增速影响下调0.1%至3.2%。而此时韩国和日本目前属于疫情影响严重,势必会导致经济增速下滑,本国焦炭进口量将出现萎缩,一季度我国焦炭出口将大幅下滑。 根据钢联统计的数据显示,截止至2020年2月28日当周,全国焦炭整体库存为824.06万吨,较年初902.36万吨下降了78.3万吨,降幅8.68%。从焦炭库存的整体水平看,此时焦炭整体库存处于同期中位数水平。 一季度焦炭供应和进出口均处于收紧的趋势。一季度由于下游复工推迟,需求延后,导致高炉开工率偏低,在后期下游需求恢复的情况下,需求对焦炭有一定的支撑,但由于从二季度开始,焦煤供应端恢复,成本端对焦炭的支撑逐步较弱,故焦炭处于上下游博弈的阶段,二季度的走势需关注上下游利润以及各环节开工率和库存情况。一季度后期,特别是三月份,焦炭处于供强虚弱的局面,而二季度需求好转的情况下,期价可能触底回升。故焦炭上半年的低点大概率在3月份和4月份。 一、焦煤、焦炭期货行情回顾 图1-1 焦炭、焦煤活跃合约价格走势图

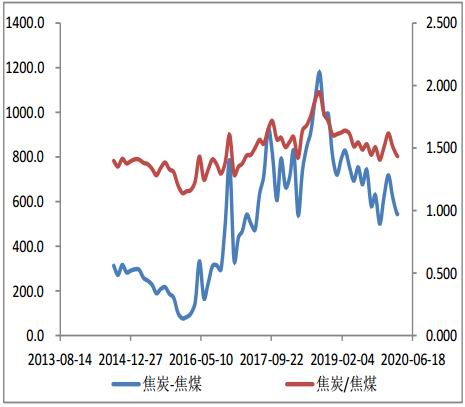

数据来源:Wind、方正中期研究院整理 图1-2 焦炭、焦煤活跃合约比价图

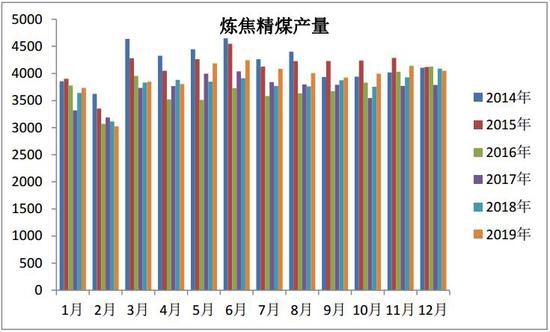

数据来源:Wind、方正中期研究院整理 焦煤方面:一季度焦煤期货价格整体以偏强运行为主,中间期价虽有大幅走低,但期价整体重心不断仍从低位不断抬升。回顾一季度的行情焦煤整体价格运行走势可以分为两个阶段春节前(2020.01.03—2020.01.23)和春节后(2020.02.03—至今)。 春节前(2020.01.03—2020.01.23):春节前期焦煤期价的走势延续了十一月中旬以来的反弹行情走势,期价从2019.11.13的1122.5元/吨,反弹至一月下旬1230.5元/吨的阶段性高位。价格反弹的主要逻辑属于供应端收紧的逻辑,其实2019年由于煤矿产量以及进口量的大幅增加,导致我国煤炭整体供应充足,炼焦煤亦维持宽松的状态,焦煤重心走低。从十一月中旬开始,进口煤政策趋严,进口煤通关受限,进口量开始下降,供应端有收紧的迹象。12月份我国进口炼焦煤为170万吨,环比下降448万吨,环比降幅72.49%,同比下降45.16%。1月份部分港口恢复通关,进口量有所增加,由于一二月份海关进出口数据将合并在三月份一起公布,故进口的具体增幅暂难以比较。12月份,由于煤矿煤矿事故频发,煤矿安监减产趋严,山西、陕西、内蒙部分煤矿停产,供应端开始收紧。进入一月份,特别是一月中旬之后,由于临近农历春节,部分完成生产计划的煤矿陆续停产,导致供应端进一步收缩,期价重心不断抬升。 春节后(2020.02.03—至今):这一阶段焦煤整体走势呈现低开高走,然后高位横盘震荡的走势。节后焦煤期价运行的逻辑仍是供应端的逻辑。由于春节期间,受疫情的影响,外围市场大跌,春节之后开盘首日,焦煤补跌,但整体表现相对强势。随后,市场由于悲观情绪逐步回归基本面。由于疫情导致煤矿复工推迟,煤矿供应进一步收紧,部分地区主焦煤短缺,在此期间,蒙古国国家紧急情况委员会决定煤炭出口通道关闭,蒙煤进口量骤降加剧了焦煤短期短缺,期价自节后首个交易日低开之后大幅走高。二月中旬,国家积极组织煤矿企业复产复工,供应端偏紧的局面逐步缓解,焦煤上涨的动力逐渐衰弱,期价也有节后单边上涨行情转变为高位震荡。 焦炭方面:与焦煤整体重心上移稍有不同,一季度焦炭整体维持区间震荡的走势。2019年11月份以前,焦炭期价的运行逻辑主要是供应端的逻辑,由于2019年,焦炭产量同比大幅增加,以及库存处于高位的情况下,市场整体区域悲观。11月中旬开始,焦化企业加速去产能,特别是山东地区加速淘汰落后产能,导致焦炭供应端收缩,需求端维持相对稳定的情况下,焦炭供应出现缺口,库存开始不断下降,期价重心从低位开始逐步反弹。库存随逐步下降,但由于整体库存仍处于同期偏高的水平,故焦炭自元旦之后至春节前夕这段时间,维持1830-1930元/吨的区间震荡。 春节之后,焦炭的整体走势同焦煤类似,均呈现低开高走又回落的局面。受疫情的影响,春节期间,国外商品价格大跌,春节开盘收益,焦炭补跌。但由于疫情导致运输受限,以及原料短缺,部分焦化企业开始主动限产,供应端小幅收缩,同时成本端对焦炭亦有较强的支撑,焦炭随焦煤一起开始出现大幅的反弹。二月中旬,由于煤矿的逐步复产,以及运输逐步恢复畅通,前期焦化企业原料偏紧的局面化解,在焦化企业利润尚可的情况下,企业复产积极性较高,前期停产的开工率迅速恢复,供应端迅速恢复。由于下游复工的推迟,需求延后,导致钢材厂库和社会库存不断攀升,钢材价格回落,高炉检修开始增加,焦炭需求回落。在供强虚弱,以及成本支撑走弱的情况下,焦炭重心开始下移。 二.焦煤基本分析 1.焦煤供应收紧 12月底“三西”地区完成年度任务的煤矿陆续减产停产,而大部分煤矿预计在春节后一周开始复产,最迟的煤矿复工不超过正月十五。由于春节突发的重大公共卫生事件的影响,全国各省市根据具体情况纷纷推迟生产企业复工时间,苏州企业复工不早于2月8日24时,上海企业复工不早于2月9日24时,浙江省内各类企业不早于2月9日24时前复工,广东中小学2月17日前不开学,企业复工不早于2月9日24时,江苏省政府办公厅发出通知,企业不早于2月9日24时前复工,陆续公布推迟复产的省份将继续增加。 此前主产区山西省发文明确规定推迟煤矿复产。1月25日15:00主产区山西省省厅召开视频调度会,薛军正厅长听取了各市值班情况汇报,提出了以下几点要求,请认真落实。根据新型冠状病毒感染的肺炎疫情防控工作需要,切实保障广大职工的身体健康和生命安全,近期准备复建复产的煤矿,暂时不允许复建复产,只允许进行维护性检修等工作,原则上不超过50人为限,外省工人原则上不允许返晋,具体情况听候通知。 2月11日,国务院应对新型冠状病毒感染肺炎疫情联防联控机制举行切实加强疫情科学防控,有序做好企业复工复产工作发布会。国家发展改革委党组成员、秘书长丛亮在会上介绍,2月10日全国煤矿复产率为57.8%。从国家能源局获悉,煤炭方面,各地复工复产加快推进,煤炭产量稳步增长,电煤供需基本平稳。截至2月13日,全国在产煤矿996处、产能26.5亿吨/年,较2月1日分别增加138%、64.2%;煤矿产能复产率63.8%,较2月1日提高24.9个百分点。国家能源局18日发布的最新数据显示,全国煤矿复工复产加快推进,煤炭产量稳步增长。据国家能源局统计,2月17日,全国在产煤矿1274处;产能29.15亿吨/年;煤矿产能复产率70.2%,自2月1日统计以来首次突破70%;日产量712万吨,自2月1日统计以来首次突破700万吨。 从以上公布的信息可以看出,由于春季期间煤矿局部停产,以及复工的延后,煤炭供应将出现一定程度下滑。当前国营煤矿已基本完成复产,但由于部分民营矿员工复产之前仍需进行为期14天的隔离,故民营煤矿完全复产仍需一段时间。 2019年一季度,我国炼焦煤产量为10611.79万吨,占全年焦煤产量的22.56%。煤矿复工的推迟将导致2020年一季度我国炼焦煤产量下降,特别是二月份炼焦煤产量。将一季度产量作为一个整体,维持偏乐观预期,假设2020年一季度产量较2019年一季度下降5%,则一季度焦煤供应量将下降530.59万吨,若维持一个偏悲观的预期,假设2020年一季度产量较2019年一季度下降10%,则一季度焦煤产量将下降1061.18万吨。随着后期煤矿的复产,后面三个季度的产量将弥补一季度产量下降的缺口。 图2-1 炼焦精煤产量

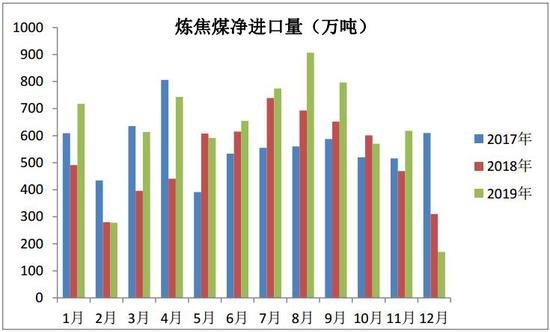

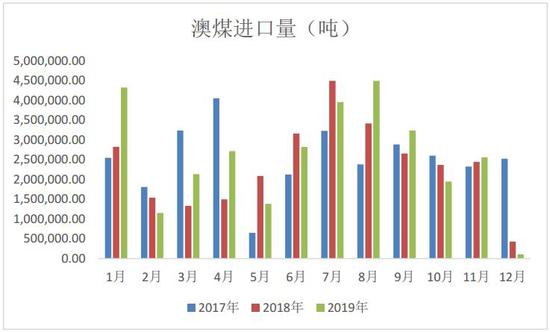

数据来源:中国煤炭资源网、方正中期研究院整理 2.炼焦煤净进口量将下降 2019年以来,我国进口煤炭大幅增长,按照海关总署统计的数据,2019年我国进口煤炭29985.8万吨,较去年同期增加1906.8万吨,同比增长6.79%。煤炭进口量大幅攀升主要有以下几方面原因:首先,我国煤炭需求保持强劲。尽管经历外部环境收紧,但“补短板”、“新基建”等一系列政策的实施拉动投资增速回升,需求继续看好,火电发电量保持增长态势。其次,平控措施没有发挥作用。三季度开始,虽不能异地通关,只对贸易商带来有一些影响,对大型电力企业影响很小。最后,国内煤炭竞争力不如进口煤。铁路运距远、费用高,煤炭由大秦线、蒙冀线运到环渤海港口,再由船舶转运到南方接卸港口,费用高出澳洲煤到岸价50元/吨甚至100元/吨。 由于进口煤炭的大幅增加,我国进口炼焦煤量亦呈现增加趋势。2019年我国的炼焦煤净进口7437万吨,同比增加18.14%,为近6年以来的最高水平。进口来源国主要包括澳大利亚、蒙古国、俄罗斯、美国、加拿大五国。2019年我国从澳大利亚进口炼焦煤3084.34万吨,占进口总量的41.47%,从蒙古进口炼焦煤3373.33万吨,占总进口量的45.36%,为我国煤炭进口量最大的国家。 受疫情影响,蒙古国2与1日起已经关闭出口通通道,通关车辆为零,导致蒙煤进口量骤降,原计划3月2日恢复通关,但受疫情的影响,蒙古国国家紧急情况委员会决定煤炭出口通道开通时间从3月2日延期至2020年3月15日。一季度蒙古煤进口量将急剧萎缩。相比之下,澳煤通关较为顺畅,由于有成本优势,以及部分港口自元旦之后进口煤政策解除,进口量大幅增加。2月中旬,澳大利亚格拉斯通港口公司发布数据显示,1月份,该港向中国出口煤炭量同比增幅超1倍,创6个月以来新高。另据悉,1月份,瓦拉塔港务集团运营的1、2号煤码头(库瑞根煤码头和卡林顿煤码头)共向中国出口煤炭119.73万吨,较上年同期的70.06万吨大增70.9%。澳煤进口量的增加将较大程度上弥补了蒙煤进口短缺的问题。 图2-2 炼焦煤净进口量

数据来源:中国煤炭资源网、方正中期研究院整理 图2-3 澳煤进口量

数据来源:Wind、方正中期研究院整理 图2-4 蒙煤进口量

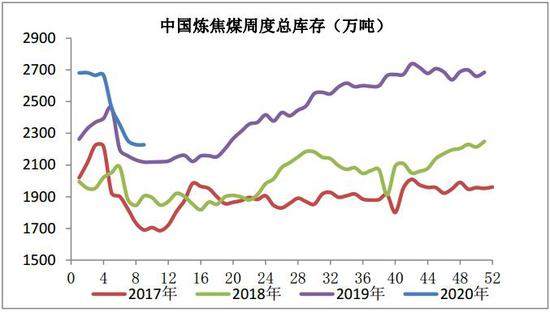

数据来源:Wind、方正中期研究院整理 3.炼焦煤库存压力逐步缓解 由于春节前煤矿环保安监趋严,以及部分煤矿陆续停产,叠加节后复工的延后,煤矿供应端出现大幅下降,而下游焦化企业需求开工率相对平稳,需求并未出现断崖式的下跌,同时进口煤整体下降的情况下,一季度焦煤整体库存不断下降。 钢联统计的数据显示,截止至2020年2月28日当周,我国炼焦煤总库存为2227.77万吨,较2020年1月3日当周2680.88万吨,下降453,11万吨,降幅16.9%。细分来看: 图2-5 炼焦煤总库存

数据来源:Mysteel、方正中期研究院整理 煤矿库存从2020年1月3日316.4万吨,下降至2020年2月28日当周的195.35万吨,下降121.05万吨,降幅38.26%。从炼焦煤库存数据上看,库存自元旦之后,一直处于下降趋势,特别是春节之后,运输恢复,下游焦化企业备货积极性提高,煤矿出货畅通,库存下降速率进一步增加。 图2-6 炼焦煤煤矿库存

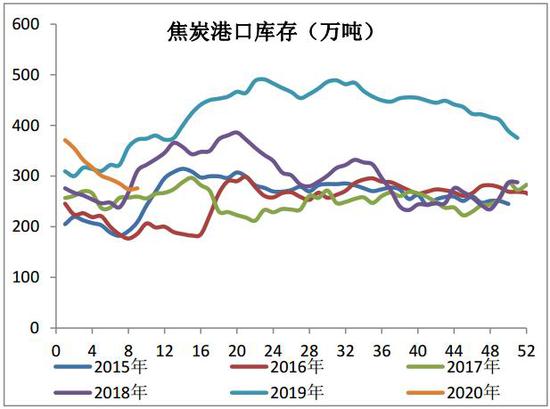

数据来源:Mysteel、方正中期研究院整理 港口库存方面:2020年1月3日炼焦煤港口库存为600万都万吨,至2020年2月28日当周的609万吨,增加9万吨,增幅1.5%。从港口库存数据看,基本维持稳定。从库存数据上一季度港口库粗中间有一个下降和上升的过程,港口库存的下降由于节前焦化企业备货所致,而上升则主要由于澳煤进口量增加所致。 图2-7 炼焦煤港口库存

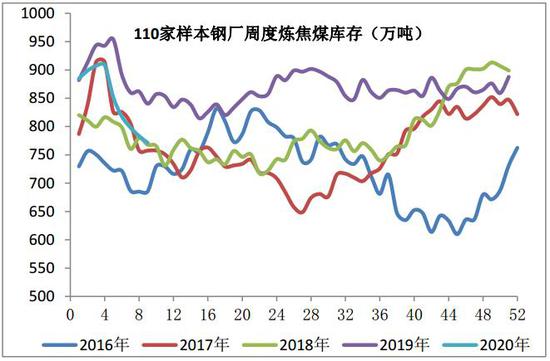

数据来源:Mysteel、方正中期研究院整理 钢厂和焦化企业库存:钢厂和焦化企业库存属于焦煤下游需求企业,两者呈现较强的相关性。钢联和焦化企业库存均优于节前备货,出现库存短暂的上涨,后期由于煤矿复工延迟以及运输受限,钢厂和焦化企业开工率维持稳定的情况下,出现库存大幅下降的局面。据钢联统计的数据,2020年1月3日当周,全国110家样本钢厂焦煤库存为884.6万吨,至2020年2月28日当周下降至771.34万吨,下降113.26万吨,降幅12.8%。2020年1月3日当周全国100家独立焦化企业库存为879.88万吨,下降至2020年2月28日当周的652.04万吨,下降228.84万吨,降幅25.89%。 图2-8 110家样本钢厂炼焦煤库存

数据来源:Mysteel、方正中期研究院整理 图2-9 100家独立焦化企业炼焦煤库存

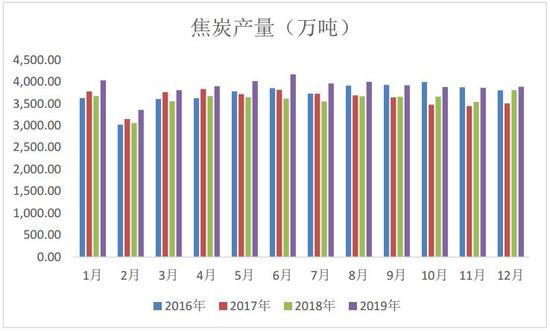

数据来源:Mysteel、方正中期研究院整理 三.焦炭基本面分析 1.焦炭产量将明显下降 2019年我国焦炭整体供应充足,按照国家统计局统计的数据,2019年全年我国焦炭产量为46794.8万吨,同比增加3687.20万吨,增幅8.55%。从2019年11月份开始,焦化企业去产能速度加快,截止至2019年12月31日,山东、山西以及江苏等地已基本完成焦化企业去产能的任务。 表3-1 山东焦化去产能情况统计表

数据来源:Mysteel、方正中期研究院整理 由于去产能速度加快,焦炭产量自2019年8月份月产4000万吨的水平,逐步下降至12月份预产3850万吨左右的水平。按照钢联调研统计的数据看,2020年3月份,山东地区仍有三套装置,合计180万吨/年产能将退出,按照2019年年底的执行力度看,此三套装置大概率退出,预计一季度供应端有一定的收缩。 图3-1 焦炭产量

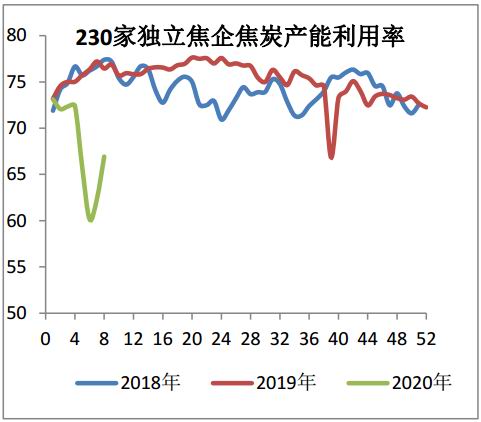

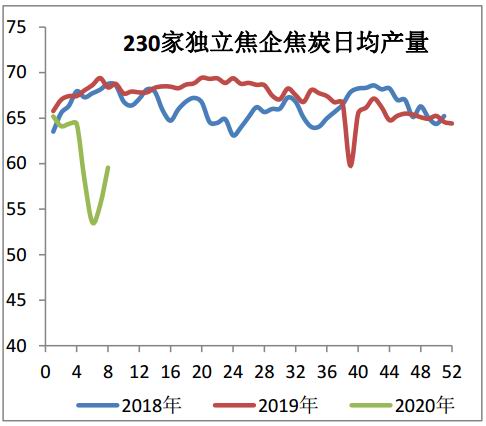

数据来源:国家统计局、Wind、方正中期研究院整理 上面简单从产能方面谈了一下,预计焦化企业去产能,导致焦炭供应将有可能收缩,此结论有待商榷。下面我们从开工率和日均产量的角度来推一下2020年一季度焦炭产量。为了分析的方便,将2020年一季度焦炭产量分为两个阶段,元旦至春节前夕(2020.01.01-2020.01.24),春节之后(2020.01.25—至今)。 元旦至春节前夕(2020.01.01-2020.01.24):由于2019年年底焦化企业加速去产能,导致焦炭开工率出现小幅下降的趋势,这一趋势一致延续至2020年春节前夕。按照钢联统计的全国230家独立焦化企业开工率数据看,2020年春节前夕,230家独立焦化企业的开工率为72.48%,与2019年同期74.45%的开工率相比,下降1.97%。2020年春节前夕,日均产量64.51万吨,与2019年同期66.91万吨相比,下降2.4万吨。开工率和日均产量降幅分别为2.65%、3.59%。 春节之后(2020.01.25—至今):春节期间,受疫情影响,煤矿复产推迟以及运输受限等因素的影响,焦化企业受制于原料焦煤供应短缺,焦化企业主动减产,开工率迅速下降,春节后首周,230家独立焦化企业开工率自节前的73.4%,下降至65.76%,第二周进一步下降至60.17%,近三年的同期历史低位,后期随着煤矿逐步复产,交通恢复畅通,前期停产的焦化企业迅速复产,开工率大幅提高。在此期价230家独立焦化企业平均开工率为63.80%,日均产量为56.70万吨,2019年同期开工率为75.43%,日均产量为68.62万吨。从数据可以看出,春节之后这段时间,开工率和日均产量降幅均超过15%,分别为15.42%和17.37%。后期焦化企业开工率虽有提升,但受制于下游需求影响,3月份焦化企业产能仍难以恢复至去年同期水平。按照一月份焦化产量相较于2019年同期下降3.5%、二月份下降17%,三月份下降2%的数据计算,2020年一季度焦炭产量预计为10410.43万吨,较2019年同期下降788.27万吨,降幅7.04%。 图3-2 230家独立焦化企业开工率

数据来源:Wind、方正中期研究院整理 图3-3 230家独立焦化企业焦炭日均产量

数据来源:Wind、方正中期研究院整理 表3-2 焦炭产量

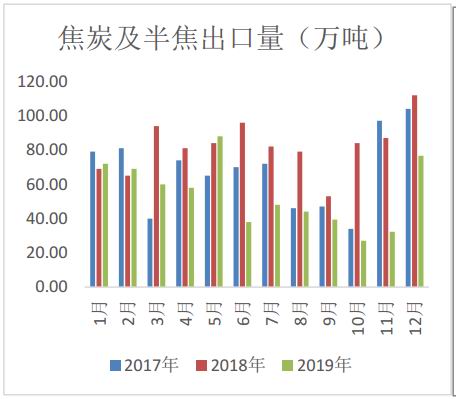

数据来源:国家统计局、Wind、方正中期研究院整理 2.焦炭出口量和进口量将双双下降 焦炭作为我国为数不多的净出口商品,2019年焦炭出口明显下滑。根据国家统计局公布的数据:2019年全年,我国累计出口焦炭及半焦652.5万吨,较2018年下降333.5万吨,降幅33.82%。 我国焦炭出口于东北亚(日本、韩国)、东南亚(印度、马来西亚、泰国、菲律宾)、南亚、南美洲以及非洲等国家和地区,其中日本、韩国、印度、印尼、马来西亚、巴西和南非是我国主要出口的国家。2019年印度、日本、巴西等国受经济下滑影响,钢铁行业发展回落,焦炭进口意愿降低,在一定程度上抑制了我国的焦炭出口。2019月我国出口日本焦炭73.12万吨,同比下降52.34%,出口印度90.85万吨,同比下降55.03%,出口韩国25.21万吨,同比增加4.76%。 图3-4 焦炭及半焦出口量

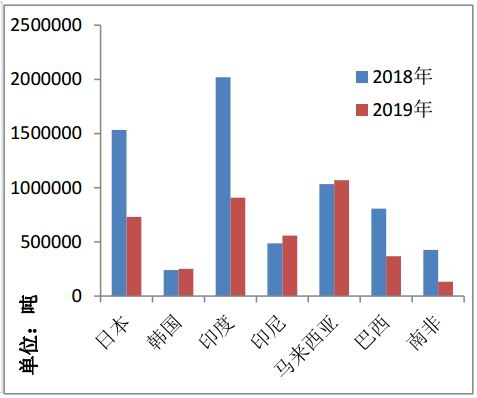

数据来源:海关总署、Wind、方正中期研究院整理 图3-5 我国焦炭的主要出口国

数据来源:海关总署、Wind、方正中期研究院整理 目前疫情在我国已经得到有效遏制,但国外此时仍处于扩散阶段,确诊人数在不断增加。截止至3月1日,国外累计确证7045人,其中,韩国确诊3526人,意大利确诊1128例,日本确诊947例。受疫情影响,国际货币基金组织(IMF)将2020年全球经济增速影响下调0.1%至3.2%。而此时韩国和日本目前属于疫情影响严重,势必会导致经济增速下滑,本国焦炭进口量将出现萎缩,一季度我国焦炭出口将大幅下滑。 我国焦炭产能严重过剩,焦炭完全可以自给自足,前几年我国焦炭进口量极少,但2019年我国焦炭进口量却出现大幅攀升的迹象。按照海关总署公布的数据:2018年全年我国焦炭进口量为9.09万吨,2019年前7个月进口量11.95万吨已超出去年全年。2019年全年份我国累计进口焦炭52.31万吨,同比增加475.25%。 图3-7 焦企及半焦月度进口量

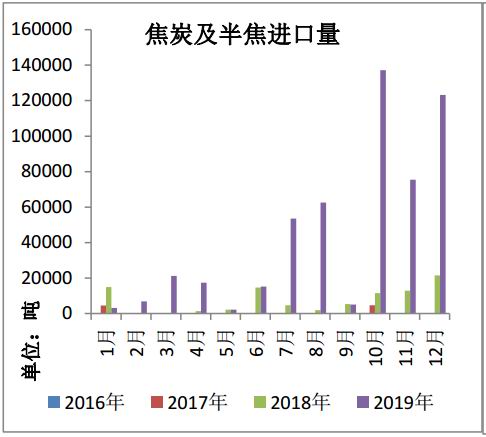

数据来源:Wind、方正中期研究院整理 图3-8 从外蒙进口焦炭数量

数据来源:Wind、方正中期研究院整理 蒙古国是我国焦炭的主要供应国,2017年我国从外蒙进口焦炭数量为零,2018年进口量增加至2.64万吨。2019年全年我国从外蒙进口焦炭14.26万吨,占总进口量的27.26%。 我国焦炭进口量的增加特别是从外蒙进口量的大幅增加,主要有以下几方面原因:首先,我国煤炭有进口配额限制,而焦炭没有进口配额限制。其次,从品质上看进口焦有较强优势,将焦煤转化成焦炭成本和利润均较为合适。 受疫情的影响,蒙古国与2月1日已经关闭口岸,进口通道关闭,原计划于3月2日开通的关口由于疫情的影响而延迟智3月15日,故我国从蒙古进口焦炭势必将大幅降低。而蒙古作为我国焦炭最主要的进口国,从蒙古进口焦炭下降势必会导致我国一季度进口焦炭量的整体下滑。 3.焦炭库存稳步下降 前文已经提到,从十一月中旬开始焦化企业加速去产能,导致焦化企业开工率呈现逐步下降的趋势,而此阶段下游钢厂高炉开工率维持相对稳定的情况下,焦炭供应端出现缺口,进导致焦炭库存不断下降。 图3-9 247家钢厂高炉开工率

数据来源:Mysteel、方正中期研究院整理 根据钢联统计的数据显示,截止至2020年2月28日当周,全国焦炭整体库存为824.06万吨,较年初902.36万吨下降了78.3万吨,降幅8.68%。从焦炭库存的整体水平看,此时焦炭整体库存处于同期中位数水平。 图3-10 焦炭整体库存

数据来源:Mysteel、方正中期研究院整理 细分来看港口库存持续下降,港口库存下降同焦化企业淘汰加速去产能有关。焦化企业落后产能初步出清,导致供应端收缩,内地发往港口数量减少,而需求尚在且维持稳定的情况下,库存持续下降。截止至2020年2月28日,我国焦炭港口库存为276万吨,较年初371.1万吨下降95,1万吨,降幅25.63%。 图3-11 焦炭港口库存

数据来源:Mysteel、方正中期研究院整理 焦化企业库存和钢厂库存呈现相反的趋势。春节前夕由于下游钢厂开始积极备货,港口焦炭库存逐步增加,而下游焦化企业由于正常生产,库存处于偏低的水平。春节期间受疫情的影响,运输受限,而钢厂和焦化企业均正常生产,造成钢厂焦炭库存小幅下降,而焦化企业库存大幅增加的趋势,随着运输恢复,这一趋势向相反方向转变。截止至2月28日当周,110家样本钢厂焦炭库存为463.76万吨,较年初下降27.25万吨,降幅5.56%。2月28日当周100家焦化企业库存为84.3万吨,较年初增加44.05万吨,增幅109.44%。 图3-12 110家钢厂焦炭库存

数据来源:Mysteel、方正中期研究院整理 图3-13 100家独立焦化企业焦炭库存

数据来源:Mysteel、方正中期研究院整理 四、技术分析 从焦煤主连的月K线图看,目前焦煤处于1130-1430的宽幅区间震荡,但从近期走势看,焦煤主连上涨趋势线近被跌破,挣钱走势有逐步成空头趋势。从MACD走势看,目前MACD绿柱缩短,短期几个月期价以反弹走势为主,关注趋势线的压力作用,焦煤整体的一个思路以背靠趋势线1300元/吨轻仓试空为主。 图4-1 焦煤主连月K线图

数据来源:文华财经、方正中期研究院整理 从焦炭月K线走势图上看,当前焦炭处于下跌趋势。从技术指标看,期价在跌破前期重要支撑位1915元/吨之后,前期1915元/吨有较强的压力,而前低1685元/吨有极强的支撑作用,期价处于1685-1915的区间震荡,目前MACD绿柱缩短,下跌动能稍有减弱。预计未来几个月期价将在1685-1915区间震荡之后再选择方向。 图4-2 焦炭主连月K线图

数据来源:文华财经、方正中期研究院整理 从焦炭主连和焦煤主连的比价图上分析,目前仍处于下跌趋势,操作上以逢高做空为主,但从技术图上看,1.4位置有极强的支撑作用,由于当前盈亏不不合适,不宜继续追空,可以等待反弹之后的沽空机会。 图4-3 焦炭主连/焦煤主连月K线图

数据来源:Wind、方正中期研究院整理 五、后市展望 由于煤矿复工的推迟将导致2020年一季度我国炼焦煤产量下降,特别是二月份炼焦煤产量。将一季度产量作为一个整体,维持偏乐观预期,假设2020年一季度产量较2019年一季度下降5%,则一季度焦煤供应量将下降530.59万吨,若维持一个偏悲观的预期,假设2020年一季度产量较2019年一季度下降10%,则一季度焦煤产量将下降1061.18万吨。随着后期煤矿的复产,后面三个季度的产量将弥补一季度产量下降的缺口。 受疫情影响,蒙古国2与1日起已经关闭出口通通道,通关车辆为零,导致蒙煤进口量骤降,原计划3月2日恢复通关,但受疫情的影响,蒙古国国家紧急情况委员会决定煤炭出口通道开通时间从3月2日延期至2020年3月15日。一季度蒙古煤进口量将急剧萎缩。相比之下,澳煤通关较为顺畅,由于有成本优势,以及部分港口自元旦之后进口煤政策解除,进口量大幅增加。澳煤进口量的增加将弥补蒙煤进口量下降的趋势,但整体而言一季度我国炼焦煤将大幅缩减。 故焦煤一季度的逻辑主要在供应端,一季度由于产量和进口量的双双下滑,整体焦炭表现较为强势,而从二季度开始,煤矿完全复产,以及蒙古没通过顺畅,产量和进口量将双双修复,焦煤供应端收紧的逻辑逐步转弱,届时焦煤重心将逐步下移。故从中期的角度考虑,焦煤的整体策略以逢高做空的操作思路为主。 焦炭方面:一季度由于受疫情影响较为严重,焦炭整体的开工率大幅走低,进而导致产量下降。按照一月份焦化产量相较于2019年同期下降3.5%、二月份下降17%,三月份下降2%的数据计算,2020年一季度焦炭产量预计为10410.43万吨,较2019年同期下降788.27万吨,降幅7.04%。 受疫情影响,国际货币基金组织(IMF)将2020年全球经济增速影响下调0.1%至3.2%。而此时韩国和日本目前属于疫情影响严重,势必会导致经济增速下滑,本国焦炭进口量将出现萎缩,一季度我国焦炭出口将大幅下滑。 根据钢联统计的数据显示,截止至2020年2月28日当周,全国焦炭整体库存为824.06万吨,较年初902.36万吨下降了78.3万吨,降幅8.68%。从焦炭库存的整体水平看,此时焦炭整体库存处于同期中位数水平。 一季度焦炭供应和进出口均处于收紧的趋势,供应端收缩,而需求维持稳定的情况下,库存逐步下降,当前库存整体处于同期历史中位数水平。一季度由于下游复工推迟,需求延后,导致高炉开工率偏低,在后期下游需求恢复的情况下,需求对焦炭有一定的支撑,但由于从二季度开始,焦煤供应端恢复,成本端对焦炭的支撑逐步较弱,故焦炭处于上下游博弈的阶段,二季度的走势需关注上下游利润以及各环节开工率和库存情况。一季度后期,特别是三月份,焦炭处于供强虚弱的局面,而二季度需求好转的情况下,期价可能触底回升。故焦炭上半年的低点大概率在3月份或4月份。 套利方面:由于焦炭近月处于供强虚弱的局部,故焦炭05合约可以作为空头配置,而原油有需求恢复的预期,策略上可以作为多配。5-9合约以反套为主。焦煤方面,由于蒙煤进口的影响,进口端仍有预期,短期05近月合约仍稍显强势,远月09合约由于供应偏宽松,故焦煤采取多05空09的正套。跨品种而言,短期仍以多焦煤空焦炭做空焦化企业利润为主,当焦炭/焦煤的比值为1.4左右时,择机止盈。 方正中期期货 夏聪聪 郝潇潇 |

|

|  |

|