摘要: 2020年1月2日至3月6日,棉花(10695, 415.00, 4.04%)及棉纱总体出现震荡下跌走势,受到中国疫情影响,棉花大幅回落,春节后随着疫情逐步得到控制,乐观情绪升温,但2月中旬受到外围市场暴跌影响,棉花再次探底。在此期间,棉花主力合约下跌1385点,跌幅9.9%。棉纱主力合约下跌1295点,跌幅5.85%,美棉主力合约跌幅10.49,收于62.82。 国内棉花价格走势受到疫情影响严重,下游纺织企业开工亦受到严重影响,这使得棉花库存进一步积累,开工缓慢将进一步使得棉花库存累积,另一方面使得消费受到严重影响。随着下游企业逐步开工,棉花高库存问题有望得到一定程度缓解,价格亦有望企稳,但消费能否回升仍然存在较大不确定性。海外市场及宏观层面的不确定性依然较强,经济危机仍然可能出现。棉花出现大幅反弹的概率较低,短期棉花运行区间有望仍然维持在12000-13500附近。随着疫情逐步受到控制及企业开工恢复,春季补库将有望提振棉花价格。但中期随着疫情的扩散美股若出现第二轮暴跌,棉花价格亦有望跟随下跌。中期仍然维持逢高做空的策略。 期权方面,棉花期权波动率回升,05合约隐含波动率30.45%,短期波动率大幅上升,处于历史偏高位置,从时间上看,短期棉花料将维持震荡格局,可以卖出宽跨式策略做空波动率。中期棉花下跌概率依然较高,应买入9月或明年1月认沽期权进行保值。产业客户或持有棉花现货的贸易商可以买入远月认沽期权或卖出认购期权进行套期保值。 第一部分 行情回顾 1、棉花&棉纱期货市场走势回顾 2020年1月2日至3月6日,棉花及棉纱总体出现震荡下跌走势,受到中国疫情影响,棉花大幅回落,春节后随着疫情逐步得到控制,乐观情绪升温,但2月中旬受到外围市场暴跌影响,棉花再次探底。在此期间,棉花主力合约下跌1385点,跌幅9.9%。棉纱主力合约下跌1295点,跌幅5.85%,美棉主力合约跌幅10.49,收于62.82。 图1-1:棉花主力合约走势图

图1-2:棉纱主力合约走势图

图1-3:ICE棉花主力合约走势图

第二部分 全球棉花供需情况 1、全球供需概况 根据USDA对于2020/21年度棉花市场情况进行的预测,2020/21年度全球棉花消费量预期高于产量,全球期末库存量将因此减少54.4万吨至1733.6万吨。受部分国家植棉棉价预计减少影响,全球棉花总产预计较本年度减少2.3个百分点。在中国储备棉库存量随着连续几年去库存减少之后,预计下个年度中国棉花进口量将有所增加。

棉花总产 棉花总产方面,USDA预计2020/21年度全球棉花总产预期2580万吨,较2019/20度减少2.3%。棉花种植面积预计减少至5亿亩左右,减幅4.1%。因此整体来看,全球棉花总产预计减少。 棉花消费 USDA预计全球棉花消费量预期2638.8万吨,较2019/20年度增加约1.7%。在经历了连续两个年度的下降之后,USDA预计将棉花消费恢复至长期平均水平。 但1-2月出现的新冠状病毒疫情的影响及美欧股市暴跌导致的全球经济危机的出现可能将使得棉花消费大幅低于预期。根据国际货币基金组织(IMF)统计数据,2019年全球收入增速是自全球金融危机以来最慢,2020年考虑到疫情的影响,消费可能将进一步受到重挫。叠加纺织产业链的不确定性,均对全球棉花消费和服装业造成不利影响。 目前化纤对棉花替代性越强,但自2012年以来棉花市场份额的流失速度相对缓慢。近月以来棉花和化纤的价格比有所上升,但仍处于2015年以来的区间范围内。根据国际棉花咨询委员会(ICAC)预计,2020年棉花所占市场份额流失量将相对较少。 期末库存 USDA预计,受总产预期减少而消费预期调增影响,2020/21年度全球棉花期末库存量预期1728.7万吨,较本年度减少3.3%。其中减幅最为明显的中国,中国以外期末库存量也将有所减少,将终结连续四年的高库存格局。 但从3月初疫情在全世界扩散目前的情况来看,该预计料将存在较大变数,美欧股市的暴跌使得全球消费水平可能进一步下调,若进一步出现再次下跌,全球消费能力可能将进一步受到抑制,从而极大影响棉花消费,提升棉花整体的库存情况。 2、美国棉花供需状况 图2-1:ICE棉花走势及持仓量

数据来源:Wind 方正中期研究院整理 受到棉花价格下跌影响,新年度美国棉花种植面积有望下降。USDA预计美棉植棉面积将有所减少,弃耕率回升,2020/21年度美棉总产预计减少至424.6万吨。美国国内棉花消费量和出口量预计较本年度持平,期末库存量预计略有减少。 2020/21年度美棉植棉面积预期7587.5万亩,同比减少9个百分点,与美国国家棉花总会(NCC)日前发布的意向面积(7877万亩)低约4个百分点,为自2016年以来最低。从历史趋势来看,棉花和玉米(2026, 15.00, 0.75%)以及大豆(4501, 159.00, 3.66%)等主要作物的价格情况对种植面积的影响尤为明显。从今年1月中旬到2月中旬期间市场价格情况来看,ICE期棉主力合约价格同比低约4美分,降幅约为5.5%;而玉米和大豆的降幅分别为1.5%和2.5%,与棉花相比更具有价格优势。 图2-2:美国历年产量、消费及库存情况

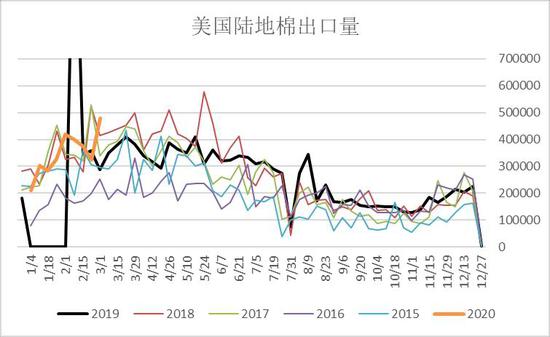

数据来源:Wind 方正中期研究院整理 消费方面,预计2020/21年度美国棉花消费量预期65.3万吨,与本年度基本持平。受纺织品服装半成品出口反弹的支撑,美国国内纺织厂棉花需求相对稳定。这些半成品主要出口到多米尼加共和国-洲-美国自由贸易协定国家,加工成成品之后再出口回美国。 图2-3:美国陆地棉出口量

数据来源:Wind 方正中期研究院整理 从1-2月美国陆地棉出口量数据来看,2020年年初的需求情况表现较好,出口量位于历年的高位附近。据美国农业部(USDA)2020年3月5日发布的美棉出口周报,2020年2月21日-2月27日这一周,美国2019/2020年度陆地棉净签约销售为395.5千包,创年度新高。较上周增长84%,较前四周平均水平增长40%。不过,3月后,受到疫情扩散及经济下行风险影响,美国能否维持较好的出口数据仍需观察。 从目前的形势来看,第一阶段经贸协议的履行情况,新冠疫情对消费的影响,以及即将到来的新棉播种等种种因素,也都使得新年度的不确定性持续较强。后续USDA将从3月初开始进行种植意向调查。 3、其他国家情况 USDA预计部分国家棉花种植面积将减少,印度及巴西降幅预计位于前列,其中印度植棉面积预计减幅最为明显,约为3%;总产预计622.7万吨,较2019/20年度减少。 图2-4:印度棉花产量及消费量

数据来源:Wind 方正中期研究院整理 除此之外,巴西植棉面积也预计有所减少,虽然减幅不及印度,但总产预期也因此较2019/20年度调减约9%至250.4万吨。但近两年来巴西植棉面积持续位于记录高位,因此其棉花生产能力大大提高。即使在面积预计减少的情况下,也预计仍较2017/18年度和2016/17年度分别高出25%和55%。此外中亚和西非产量也预计有所减少。 图2-5:巴西产量及出口量

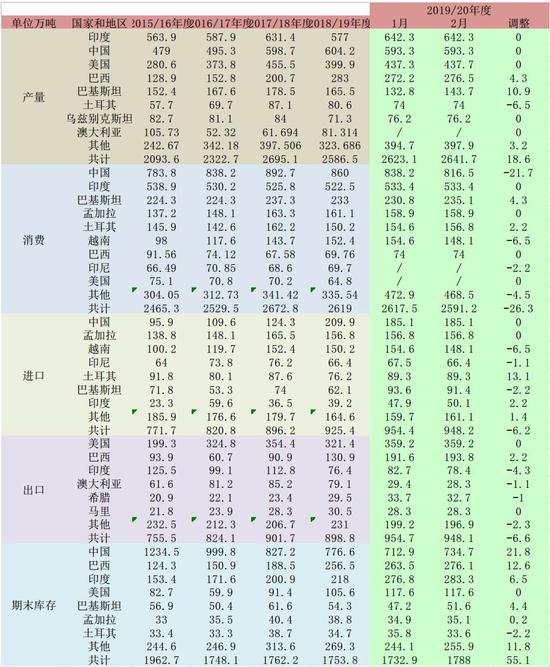

数据来源:Wind 方正中期研究院整理 除上述减产预期之外,也有部分国家2020/21年度总产预期有所增加,其中以澳大利亚和巴基斯坦有望增加,2020/21年度澳大利亚总产预期32.7万吨,较本年度增加约17.4万吨。受厄尔尼诺现象影响,2018/19年度棉花生长期(1-2月)期间降雨量极少。澳大利亚1-2月受到森林大火影响严重,若今年澳大利亚天气状况恢复正常,将有助于灌溉区域和旱地区域植棉面积的增加以及产量的恢复。巴基斯坦总产预期161.1万吨,较本年度增加约17万吨,但仍处于近几年较低位置。 表1:全球棉花供需平衡表(分国别)

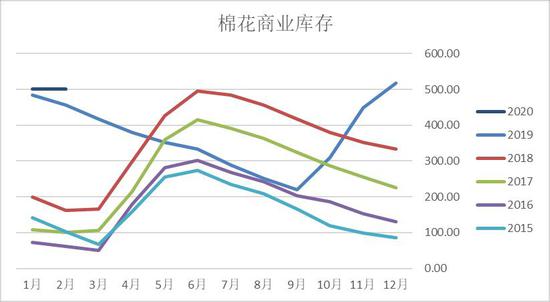

第三部分 国内棉花供需格局 2020年1-2月,国内棉花价格走势受到疫情影响严重,下游纺织企业开工亦受到严重影响,这使得棉花库存进一步积累,开工缓慢将进一步使得棉花库存累积,另一方面使得消费受到严重影响。随着下游企业逐步开工,棉花高库存问题有望得到一定程度缓解,但消费能否回升仍然存在较大不确定性。 1、棉花供应:国内棉花库存高企,供应充足 春节来临,用棉企业虽停工放假,但在节前也有不同程度的原料补库,月末商业库存小幅下降。1月底,全国棉花商业库存总量约501.19万吨,环比降3.37%,同比增3.37%。受春节影响,新疆棉出疆发运量环比均有所下降,但高于去年同期。据统计,当月新疆棉花专业仓储库出疆发运量为36.35万吨,环比减少8.88万吨,高于去年同期6.92万吨。 图3-1:中国棉花商业库存

数据来源:Wind 方正中期研究院整理 国家棉花市场监测系统抽样调查显示,截至1月初,被抽样调查企业棉花平均库存使用天数约为31.9天(含到港进口棉数量),环比增加4.5天,同比减少8.4天。全国棉花工业库存约72.65万吨。位于历年偏高位置。 图3-2:中国棉花工业库存

数据来源:Wind 方正中期研究院整理 截止2020年3月6日,交易所棉花期货注册仓单35917张,位于近5年来高位。仓单数量维持高位将对2020年5月及9月合约构成较大压力。 图3-3:棉花注册仓单数量

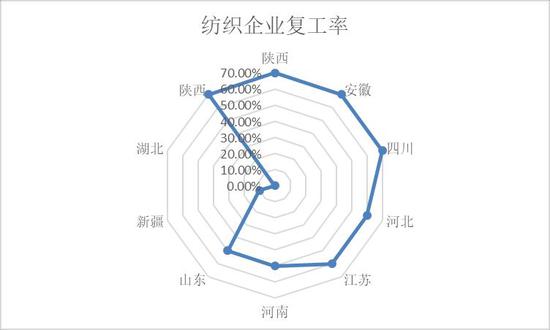

数据来源:Wind 方正中期研究院整理 春节前后,受到疫情影响,企业开工处于低位,但随着二季度疫情得到控制,纺织企业目前总体以消耗年前库存为主,预计进入3月后,对原料的采购将日趋迫切,工商业库存有望开始下降。 2、棉花消费受影响严重,企业开工率逐步回升 图3-4:纺织企业复工率

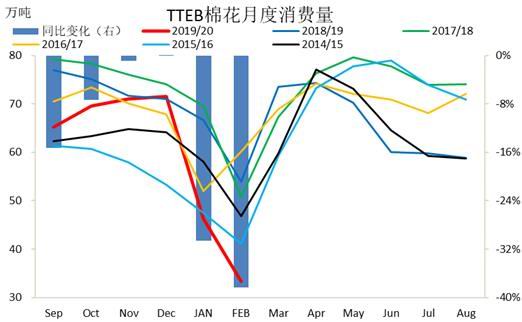

数据来源:Wind 方正中期研究院整理 受到疫情影响,2月下游纺织企业开工受到严重限制。但进入3月,棉纺织企业逐步开工。截至到3月6日,纺织企业复工率继续回升,当前纺织企业总体复工情况较好,调查企业的复工率达79.07%,另有20.93%的企业计划3月中下旬复工。计划3月中下旬复工的企业主要集中在湖北、新疆、山西、陕西、甘肃、山东等省份。江苏、浙江、四川、河北、河南等省份的平均复工率相对较高。 受国内疫情影响,今年棉纺织企业的开工率较往年明显偏低,据TTEB数据,今年3月初的纺企开工负荷仅在40.8%左右,而往年同期在56.6%—62.0%的水平,同样,今年3月初织厂的负荷仅在40.4%左右,而往年同期在61.2%—70%的水平。 外地人员不能到位、防控物资缺失、交通运输不畅等各种因素制约企业复工复产。同时,下游新增订单偏少和国际商品市场大跌使得对后市预期悲观也制约了企业的生产。 图3-5:棉花月度消费量

数据来源:棉纺织信息网 2020年1-2月,由于受疫情影响,初步估算今年前两个月国内棉花消费量同比减少约40万吨,此外,受到海外市场环境的变化影响,二季度棉花消费预计也将难以有较好表现。 3、国储轮入量有所扩大,起到一定支撑作用 2020年2月份通过全国棉花交易市场计划采购新疆棉19.6万吨,较上个月增加7.6万吨,实际成交10.88万吨,较上个月增加9.06万吨,成交率55.53%,较上个月增加40.33个百分点。平均成交价格13716元/吨,较1月份月度成交均价下跌359元/吨。2月份储备棉轮入成交最高价为13716元/吨,较上个月下跌481元/吨;月度成交最低价为13195元/吨,较上个月下跌612元/吨。其中新疆库成交0.56万吨,占2月总成交量5.14%;内地库成交10.32万吨,占2月总成交量94.85%。 图3-6:储备棉轮入统计

数据来源:中国棉花信息网 国储轮入价格维持相对高位对于棉花起到了一定的托底作用,在内外棉持续下跌至12000水平附近时,国储轮入价格依然保持在13000以上,一方面减少了市场供应,有利于价格企稳,此外,国储轮入对于棉花市场信心的稳定亦起到了重要作用。 但2月底,内外棉价差连续3天扩大到800元/吨,轮入出现暂停。3月1日,中国储备棉管理有限公司发布消息:根据《2019年度新疆棉轮入实施细则》第十一条规定,2020年2月26日至28日,内外棉价差已连续三个工作日超过800元/吨,3月2日开始暂停新疆棉轮入挂牌交易。在轮入期间,当内外棉价差回落到800元/吨以内时,回落后第一个工作日重新启动挂牌交易。未来仍需关注轮入量及价格情况。 4、中国棉花供需平衡表

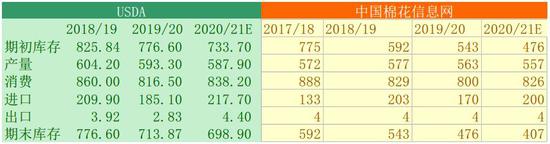

USDA与中国棉花信息网对于中国棉花2020/21年度平衡表均上调了棉花消费量,USDA认为中国棉花消费情况将好于本年度,对于产量较本年度有所调减,期末库存均有所调减。但从目前的疫情情况来看,1-2月中国消费已经显著受到影响,即使疫情得到控制,消费能否得到恢复仍然需要观察,我们认为消费情况仍将是2020/21年度的重要变量,在全球经济下行趋势延续,国内的房地产及就业及消费受到冲击的情况下,消费能否较2019/20年度出现增长值得怀疑,在极端情况下,消费可能将出现较大幅度回落,这一部分仍需要进一步的数据进行确认。 第四部分 技术分析及多空持仓情况 从棉花周线图上看,14700上方构成强阻力位,13500附近构成短期阻力。12000附近构成短期支撑位。考虑到2020年海外总体经济形势变得悲观和复杂,经济危机可能出现。棉花出现大幅反弹的概率较低,中期棉花运行区间有望仍然维持在12000-13500附近。随着疫情逐步受到控制及企业开工恢复,春季补库将有望提振棉花价格。但中期随着疫情的扩散及全球经济危机的发酵,美股若出现第二轮暴跌,棉花价格亦有望跟随下跌,整体来看,结合技术面,20日及60周均线将构成较强压力位。总体操作上应以逢高做空为主。 图4-1:棉花指数周线图走势

数据来源:Wind 方正中期研究院整理 图4-2:ICE棉花非商业持仓

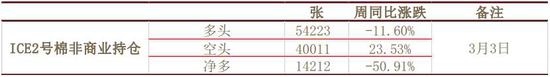

数据来源:Wind 方正中期研究院整理 CFTC持仓情况:截止至2020年03月03日当周,ICE棉花非商业多头为54,223张,空头为40,011张,净持仓为14,212张,较上一周减少14,738张。随着棉花价格下跌,多头出现较大减仓,空单增仓的格局,表明市场预计未来一段时间棉花下跌概率上升。

第五部分 棉花、棉纱价差及套利 棉花-棉纱 棉花棉纱价差春节前回到低位,一度跌回7900附近。但春节后,随着棉花价格大跌,棉花及棉纱价格出现扩大的格局,这意味着纺织企业利润有所好转。 图5-1:棉花-棉纱价差

数据来源:Wind 方正中期研究院整理 棉花5-9价差 截至3月6日,9月棉花对于5月升水470点,市场目前对于未来棉花价格仍维持较乐观的看法。但二季度疫情及全球经济在9月前风险依然较高,9月的高升水格局恐难以持续,两者价差有望缩小,目前可以等待棉花反弹,采取多5月空9月的套利策略。 图5-2:棉花5-9价差

数据来源:Wind 方正中期研究院整理 棉纱5-9价差 棉纱5-9价差在春节暴跌后达到1517的高位,随后有所收窄,目前价差维持在450左右。9月合约对于5月依然处于升水态势。表明市场对于未来预期依然较为乐观。中期市场价差恐延续缩窄的态势,可继续多5月空9月。 图5-3:棉纱5-9价差

数据来源:Wind 方正中期研究院整理 第六部分 棉花期权成交持仓及后市策略 1、期权成交及持仓分析 2020年3月6日,棉花期权合约总成交19900张,较上一交易日增减-3329张,总持仓112587张,较上一交易日增减-1837张。期权成交量认沽认购比0.3581,持仓量认沽认购比0.5687。 图6-1:棉花期权成交及持仓

数据来源:Wind 方正中期研究院整理 图6-2:成交量及持仓量PCR

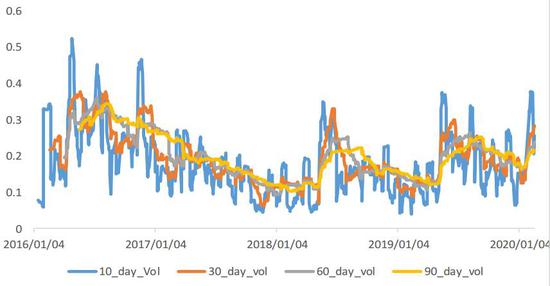

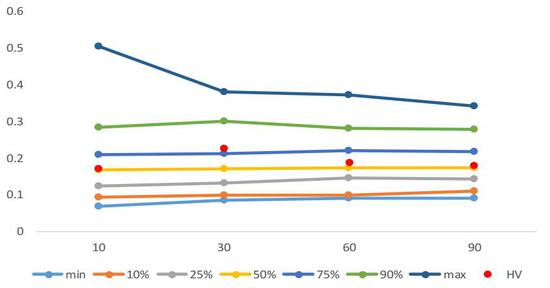

数据来源:Wind 方正中期研究院整理 2、波动率分析 2020年3月6日,标的10日、30日、60日和90日历史波动率分别为21.02%、22.88%、19.81%和18.25%。棉花指数加权隐含波动率为30.45%。波动率处于历史高位。 图6-3:历史波动率

数据来源:Wind 方正中期研究院整理 图6-4:历史波动率锥

数据来源:Wind 方正中期研究院整理 图6-5:棉花隐含波动率指数

数据来源:Wind 方正中期研究院整理 图6-6:主力合约隐含波动率微笑曲线

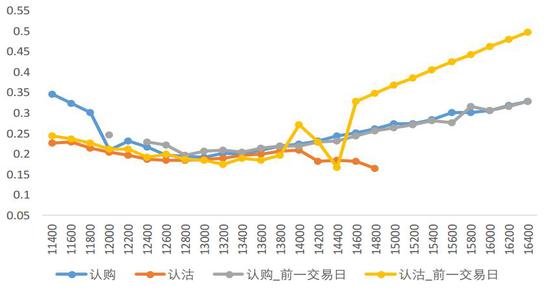

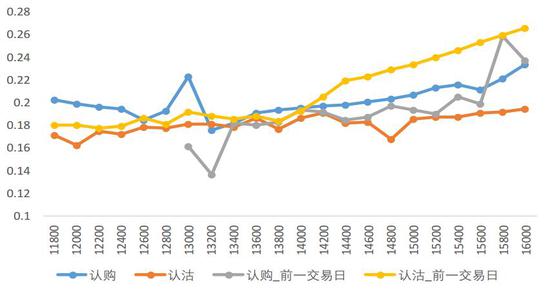

数据来源:Wind 方正中期研究院整理 图6-7:次主力合约隐含波动率微笑曲线

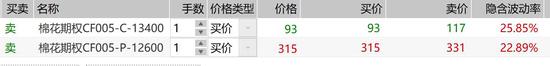

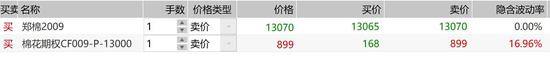

数据来源:Wind 方正中期研究院整理 3、期权策略 棉花期权波动率回升,05合约隐含波动率30.45%,短期波动率大幅上升,处于历史偏高位置,从时间上看,短期棉花料将维持震荡格局,可以卖出宽跨式策略做空波动率。中期棉花下跌概率依然较高,应买入9月或明年1月认沽期权进行保值。产业客户或持有棉花现货的贸易商可以买入远月认沽期权或卖出认购期权进行套期保值。 策略1:卖出宽跨式策略 持有棉花现货或者棉花期货合约,同时卖出CF2005C14000,无需付出保证金。

策略2:保险策略

方正中期期货 彭博 |

|

|  |

|