来源:国投安信期货 一、连续两个交易日伦锡大跌,沪锡(114450, 3670.00, 3.31%)扩板跌停,下跌原因可以归结为: 1、前期有色金属板块在此波资产抛售情绪中相对抗跌,恐慌情绪本周全面升级后,以极端跌势加速赶底。 有色金属各品种在国内的产量、消费量大多能够占到全球的45-60%,中国消费为有色金属提供最大边际增量。上周开始美股频发熔断、原油对折后,有色价格有一定韧性、相对抗跌,主要源于市场看好3月下旬、二季度国内经济“深蹲”后,以新基建、地产竣工为代表的消费弹性。尤其经验上,市场经历过2009年一季度那样的“V”型反转,因此,即便外盘也对中国2个月以来经济活动的停摆再启动有较强信心。 然而,两周以来,中国成功的抗疫经验与国外形成强烈反差,疫情显著扩散,加大了对中国以外全球经济衰退的忧虑,高盛、欧央行纷纷下调经济增长预期;同时,金融市场端,美联储频繁、反常规的all in措施与处置疫情的拖沓叠加,令恐慌指数飙升,资产市场连锁抛售,前期相对跌幅较小的有色金属板块,受到闪崩波及。

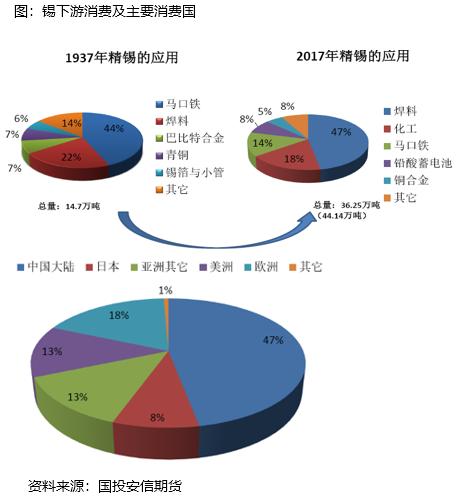

2、下游消费停滞,横盘平台跌破后技术效力强 内外盘锡价近几年多以横盘震荡为主,一旦突破关键支撑,技术有效性强。而这一波疫情轨迹,不得不为锡价消费捏把冷汗。锡下游消费侧重在电子类耐用消费品、耐用工业品,2月底疫情明显扩散到日、韩,两国集中了大量电子产品产能,供应链中断风险开始升温;以国内为例前两月手机发货降低两成。当疫情传导到欧洲后,本周以大众为代表的汽车厂商扩大停产范围,各类电子焊料、工业焊料需求降到冰点;苹果(6570, 147.00, 2.29%)也在全球范内关闭了非中国以外的全部店铺。同时,以中国为例,持续出台的财政政策、新基建及地产竣工周期,很难直接为半导体类消费提供支持。因此,从供求表出发,原本被寄予厚望的的锡消费增长在2020年可能“泡汤”。 二、大跌过后,沪锡跌至08年收储价,亟待供应调整修正平衡表 去年,精锡整体供应比较平衡,国际锡协数据显示,2019年国内精锡产量16万吨,同比下降5.3%;精锡消费15.8万吨,同比下降1.3%;全年供应端过剩3000吨;全球2019年精锡产量35.8万吨,同比下滑0.56%;消费35.3万吨,同比下降2.8%;全年供需基本平衡。2020年,锡行业对半导体需求回暖抱有信心,初步认为在贸易环境更稳定的背景下,锡消费渴望有0.4%的正增长。然而,年初主流供应商更确定的产出增速,也可能扩大全球精锡过剩量。新冠疫情的扩散,除了需要修正消费增速外,供应增速也可能下修。

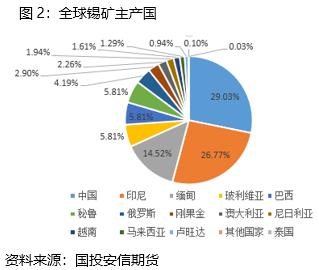

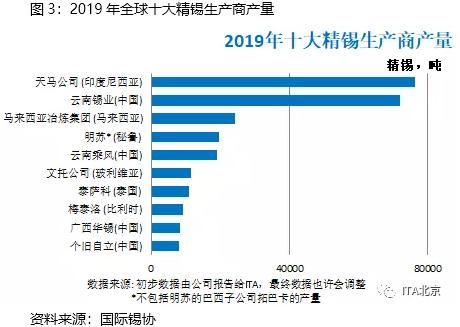

国内以云锡为首的冶炼端,继续面临缅矿供应挑战,去年9月,中国锡冶炼企业宣布联合减产2.02万吨,当时沪锡期货跌破13万;同时期,印尼天马也宣布减产1万吨。尽管市场认为上波减产兑现力度值得怀疑,但当前面临内盘11万以下、LME1.3万美元/吨的锡价,且消费环境更加黯淡,更有效的减产可能落地。 供应角度,价格风险宣泄后,相对来看,锡上游垄断力度将会突显。2019年,印尼天马国营公司通过整合私营矿产、炼厂,已成全球最大锡供应商,原本该公司预计在全球锡市“供求两旺”的2020年,精锡再增产5%、倾向的理想锡价是2万美元/吨。但当前消费已然停滞。国内,锡矿资源环保成本高、瓶颈大,近几年依靠缅矿入境,低锡价对炼厂利润挑战极大。2008年四季度云南省锡锭收储价11万元/吨,虽然当前锡锭现货成交在12万元/吨以上,但期货价格已跌破当年收储价。

整体,锡价暴跌,疫情带来的消费端的不确定性,可能改变上游炼厂调整产出计划,支撑锡价。不过,需要指出的不确定风险是,中国云锡与印尼天马继续为扩大供应份额维持产出。去年,云南锡业减产7%,错失全球锡生产商排名第一位。总之,锡价开始有较强成本支撑,但需要供应端跟随消费情况相机而动,落实明确的减产。当前疫情传导仍在高峰,消费可能进一步在北美承压。综合看,伦锡已下探测试1.3万美元支撑,保持对锡市支撑强度的关注。 |

|

|  |

|