观点 2020年2月国际黄金走势虎头蛇尾,金价

一度创下2013年1月23日以来高位的1689.31美元/盎司,但在2月最后一个交易日金价重挫近3.6%,完全回吐先前巨大涨幅,终盘收跌0.22%于1585.69美元/盎司,月线终结二连阳。2月28日贵金属出现全面暴跌的情况,黄金一度跌近80美元,刷新2月12日以来低点至1563.07美元/盎司,盘中最深跌幅近5%,创下近七年来的最大单日跌幅;白银跌超7%,刷新去年8月6日以来低点至16.39美元/盎司;钯金最深跌幅达13%,铂金下跌多达6%;因公共卫生事件促使恐慌的投资者全线抛售资产。也有分析认为,贵金属上周五的重挫跟全球股市一周暴跌有关,因对冲交易者不得不卖出盈利的黄金仓位,补充股市保证金,而且黄金多头极度拥挤,做多头寸和做多交易员的数量都处于创纪录水平,加大了从高点大幅调整的风险。全球股市2月最后一周惨遭血洗,蒸发近6万亿美元,美股道指和标普500指数重挫近12%。美元继续走低,美元指数创2月5日以来新低至97.95,因市场对美联储3月份降息的预期升温,美联储年底前将降息三次,再加上美债收益率降至纪录低点1.153%,推动资金继续出逃美元。虽然短期整个资本市场遭遇血洗,但后市黄金仍受到三大核心利好支撑。 操作建议 本月对金价走势判断为震荡偏弱,金价的阻力位1640,较强的支撑在1550一线。短期来看,黄金多头依旧拥挤,投资者信心崩塌,实物买盘疲弱,本轮黄金上涨行情的终结,有可能超跌反弹到1600-1610附近。不过中期来看,在全球公共卫生形势严重恶化的背景下,全球利率处于极低水平,各国央行有望推出更多刺激措施,贵金属牛市格局不变。建议长期投资者不要着急入场,目前金价的调整幅度较大、周期相对较长,可能要调整到5月份才有强劲反弹的行情,短期投机者可以利用期权策略做多波动率或逢低买入看多期权。 近期关注重点 表1:重要事件和数据

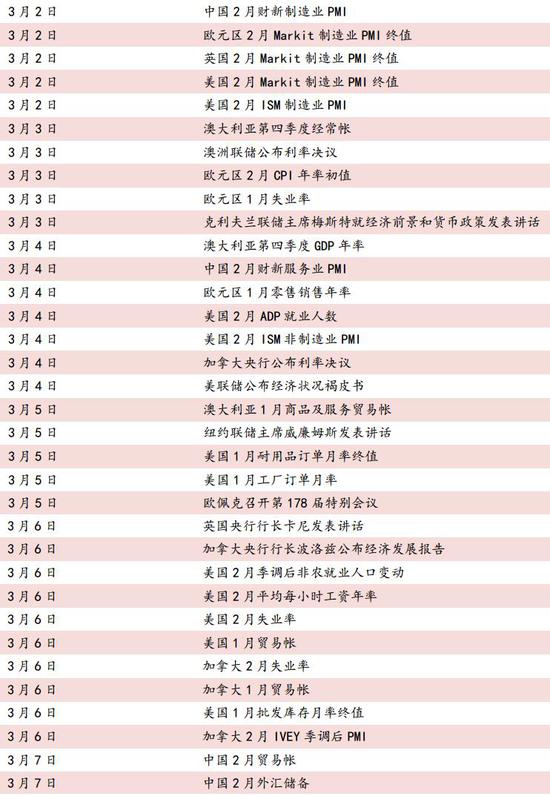

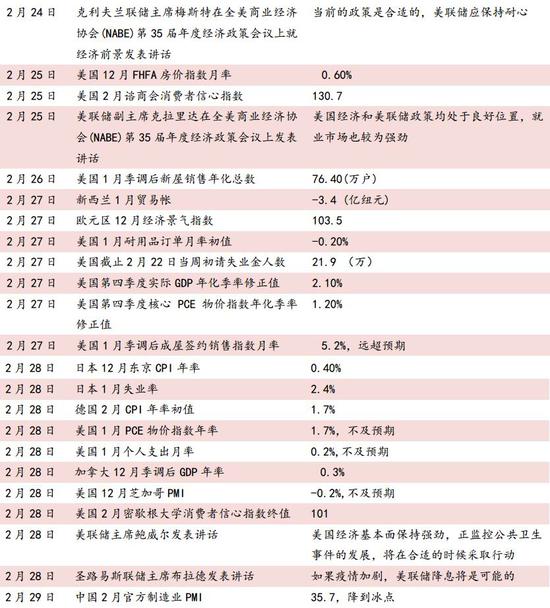

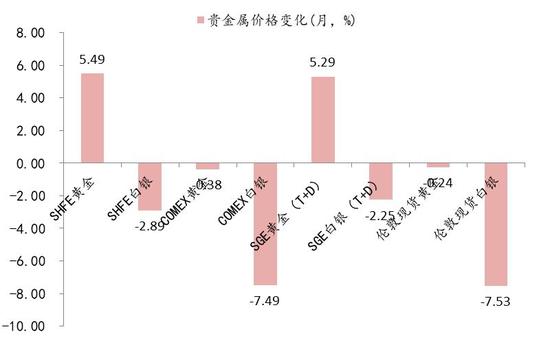

资料来源:中银国际期货 短期关注风险事件 1.亚洲公共卫生事件蔓延风险; 2.英国与欧盟贸易谈判; 3.中东局势紧张; 4.美国大选选情。 2020年2月国际黄金走势虎头蛇尾,金价一度创下2013年1月23日以来高位的1689.31美元/盎司,但在2月最后一个交易日金价重挫近3.6%,完全回吐先前巨大涨幅,终盘收跌0.22%于1585.69美元/盎司,月线终结二连阳。2月28日贵金属出现全面暴跌的情况,黄金一度跌近80美元,刷新2月12日以来低点至1563.07美元/盎司,盘中最深跌幅近5%,创下近七年来的最大单日跌幅;白银跌超7%,刷新去年8月6日以来低点至16.39美元/盎司;钯金最深跌幅达13%,铂金下跌多达6%;因公共卫生事件促使恐慌的投资者全线抛售资产。也有分析认为,贵金属上周五的重挫跟全球股市一周暴跌有关,因对冲交易者不得不卖出盈利的黄金仓位,补充股市保证金,而且黄金多头极度拥挤,做多头寸和做多交易员的数量都处于创纪录水平,加大了从高点大幅调整的风险。全球股市2月最后一周惨遭血洗,蒸发近6万亿美元,美股道指和标普500指数重挫近12%。美元继续走低,美元指数创2月5日以来新低至97.95,因市场对美联储3月份降息的预期升温,美联储年底前将降息三次,再加上美债收益率降至纪录低点1.153%,推动资金继续出逃美元。虽然短期整个资本市场遭遇血洗,但后市黄金仍受到三大核心利好支撑。投资者需要密切关注亚洲公共卫生事件是否会成为全球性流行病,以及各国即将推出的刺激计划不仅包括降息,而且还包括比上一轮更多的量化宽松政策。在低利率环境下,黄金等贵金属往往会更具吸引力。 全球股市创金融危机来最差一周 新型冠状病毒迅速在中国外部传播令人担忧。日本、韩国、意大利及中东感染病例跳增,目前已经有四十多个国家报告发现病例。世界卫生组织警告称,它可能会在全球范围内传播。 韩国累计确诊病例数达2337例,死亡病例13例;意大利死亡病例攀升至17例,累计确诊病例近900例;伊朗的疫情可能比人们意识到的更糟,该国死亡病例升至34例。世卫组织的一个专家小组预计将在3月1日或2日抵达伊朗。 “末日”恐慌情绪导致全球股市出现2008年以来最大单周跌幅,2月份最后一周市值蒸发近6万亿美元,美股道指和标普500指数重挫近12%,投资者为填补股市保证金,进而卖出黄金市场盈利头寸。在全球股市暴跌的情况下,一直被市场视为避险资产的贵金属也遭遇抛售。股市下跌往往会提升黄金作为避险资产的吸引力,但这一次,由于股市暴跌,黄金成了投资者套现的首选资产。投资者担心新冠病毒疫情会演变成大流行疾病,并破坏全球经济增长。 国际货币基金组织2月19日警告说,公共卫生安全形势可能会破坏全球经济预计在2020年出现的“极其脆弱的”复苏。 IMF主席格奥尔基耶娃说,这次疫病提醒人们,意外事件会危及脆弱的复苏,同时敦促二十国集团的决策者努力减少与贸易、气候变化和不平等相关的其他不确定性。 贵金属全线暴跌 贵金属全线暴跌,2月最后一个交易日现货黄金一度狂泻80美元至1563.07美元/盎司,最大跌近5%,创下近七年来的最大单日跌幅。现货白银最深跌幅达7.69%,至每盎司16.39美元,创下2013年以来最大单周跌幅。可见,白银的情况更糟,因其产业属性和工业需求疲弱,且市场担心需求损失会更大,公共卫生事件对大宗商品和能源市场的担忧情绪居高不下。黄金与白银的比率“略高于95以上的去年高点”,突显出这两种金属的极端走势。 其他贵金属方面,现货钯金狂泻13%,至每盎司2494.63美元,从周四才创下的2883.89美元的纪录高位直落约390美元。由于持续的供应短缺,这种作为汽车催化剂的钯金仍有望连续第七个月上涨。Granite Shares研究主管Ryan Giannotto表示,钯金也是一个类似的现象,人们需要卖出钯金,以弥补他们在其它领域的损失。现货铂金一度跌6.07%,刷新去年8月22日以来低点至848.25美元/盎司,有望录得2011年以来最大单周跌幅。 2月份股市经历了自金融危机以来最糟糕的一周,但最后一个交易日黄金及其他贵金属也已加入抛售行列。黄金遭遇抛售是因为头寸极度紧张,做多头寸和做多交易员的数量都处于创纪录水平,加大了从高点大幅回调的风险,正如在前几次市场动荡中所观察到的那样,出售黄金往往是为了产生流动性和锁定利润。 U.S.Global Investors首席交易员Michael Matousek表示,许多投资者和交易员不得不满足其他产品的保证金要求,所以他们在尽可能地抛售。这就是黄金和金矿类股受到冲击的原因,人们正试图出售他们所能出售的任何东西,这是一次全面的抛售。 Gold Seek.com总裁兼首席执行官Peter Spina表示,这是非同寻常的一周,许多市场正陷入恐慌性抛售,包括贵金属市场。在过去几个月里,黄金市场的基金持有量大幅增长。如今随着总体市场的抛售,一些过度的仓位正在被调整,金价可能增加压力。 美联储降息预期大幅升温 全球公共卫生事件导致经济放缓的担忧超过了强劲的美国1月非农数据对美联储利率政策的影响。况且对年度历史数据修正表明,就业并不如特朗普吹嘘的那样美好。美国2018的就业增长从268万降至231万。2017年和2019年的约为210万。这意味着在特朗普的领导下,尽管仍然强劲,但每年的增长速度略低于奥巴马政府最后一年的235万。 美国1月通胀略低于预期,说明第四季度消费者支出疲弱,这种情况延续到了第一季度,尽管收入有所增加。美国1月零售销售数据基本符合预期,但美国1月个人支出增幅不及预期,仅录得0.2%,因天气转暖减少了取暖需求,服装店销售额也相应减少。消费动能或因新冠病毒疫情的快速蔓延而加剧,引发股市急剧抛售,并导致人们重新担忧经济陷入衰退。 Moody‘s Analytics表示,疫情可能导致全球和美国经济在今年上半年陷入衰退,美联储预期中的降息举措料不能稳定市场。 TD Securities认为,金价将在整个2020年保持震荡上行的态势。全球范围内的黄金投资需求增长以及实际利率的下滑还将为2020年全年黄金的强势提供支撑。 CME“联储观察”工具显示,美联储3月份降息的概率已经飙升至88%,利率期货也显示美联储年内将降息三次。尽管美联储官员仍坚持认为,现在公共卫生安全事件对经济的影响还为时过早,但市场已经开始消化降息预期。全球主要央行的低利率及其量化宽松政策也给金价带来支撑。 Daily FX高级货币策略师Ilya Spivak指出,市场将关注各国央行的行动,市场还是有焦虑,很显然是非常敏感的,在这样的环境中,各国央行在很长时间都不会加息的,这对黄金是利好的。 全球黄金ETF持仓量不断攀升 2月18日世界黄金协会公布的数据显示,全球黄金ETF持仓量1月份创记录新高。2020年1月,全球黄金ETF及类似产品持仓上升61吨,净流入31亿美元,总持仓量达到了2,947吨的历史新高。在金价上涨5%的推动下,以美元计价的全球黄金ETF的资产管理规模在1月增长了8%。 欧洲地区黄金ETF的净流入,持仓上升33吨,约合17亿美元引领全球,主要由脱欧前英国地区基金规模的增长贡献。 在亚洲公共卫生事件的影响下,上升的避险需求令北美地区黄金ETF规模增长2%。亚洲地区黄金ETF持仓小幅下滑1.2吨,其他地区基金资产管理规模则出现了1.8%的上涨。 世界黄金协会在2019年全球黄金需求趋势报告中指出,黄金ETF的流入以及央行购金成为了去年全球黄金需求的重要驱动。全球日均黄金交易量同比上升25%,达1,810亿美元/日,而全球黄金期货持仓量则上涨10%至1,320亿美元/日。COMEX的黄金期货净多头持仓依旧保持在其记录高位附近,远高于长期均值。 RBC Wealth Management董事总经理George Gero表示,黄金上涨的长期因素则来自于通胀前景。至于美元和美股,则没有太大的关系。目前来看,黄金ETF大规模资金流入的趋势仍将延续,甚至可能持续数年。 贵金属持仓情况 对公共卫生事件的担忧情绪笼罩市场,市场恐慌情绪高涨,投资者抛售各类资产包括贵金属。美国商品期货交易委员会(CFTC)公布的最新数据显示,截至2月25日当周,黄金投机性净多仓减少17784手至335865手,其中多仓减少19010手至389339手,空仓减少1226手至53474手。 截至2月25日当周,白银投机性净多仓减少3084手至74793手,其中多仓减少450手至107490手,空仓增加2634手至32697手。 随着金价持稳1600美元上方,黄金ETF持仓大幅攀升,全球最大的黄金ETF的持仓量升至逾三年的最高水平。全球最大黄金ETF,SPDR GOLD TRUST持仓2月份增加31吨,当前持仓量为934.23吨,期间最高持仓量为940.09吨,为逾三年的最高水平,也暗示市场看多黄金的情绪持续升温。白银ETF-iShares Silver Trust持仓2月份增加152吨,当前持仓量为11434.7吨,去年的记录高点在8月29日的12072.94吨。 近期市场要闻 表2:近期市场要闻回顾

资料来源:中银国际期货 市场表现 图1:金银内外盘期现货一月涨跌幅

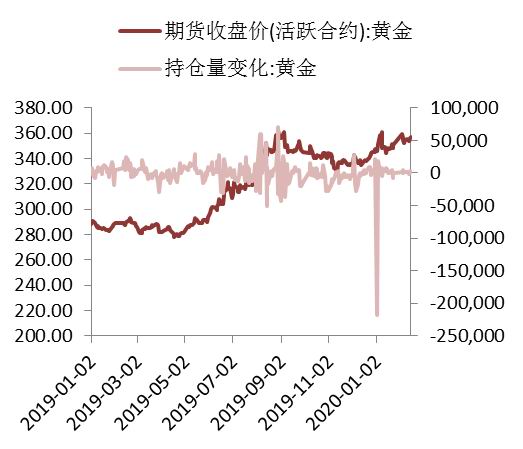

资料来源:WIND、中银国际期货 相关图表(数据跨度均为一年) 一、价格及持仓数据: 1、内盘金银价格及持仓数据 图1:SHFE黄金价格、持仓量变化 单位:元/克

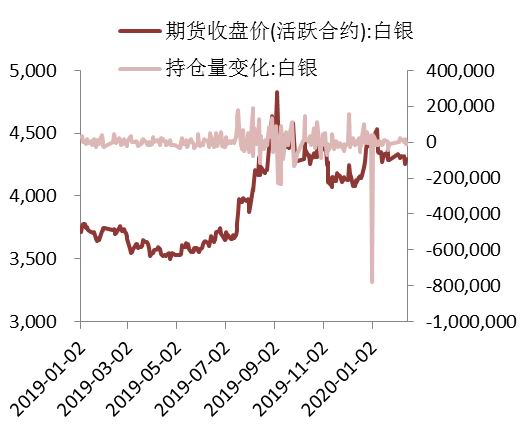

数据来源:中银国际期货研究部,WIND 图2:SHFE白银价格、持仓量变化 单位:元/千克

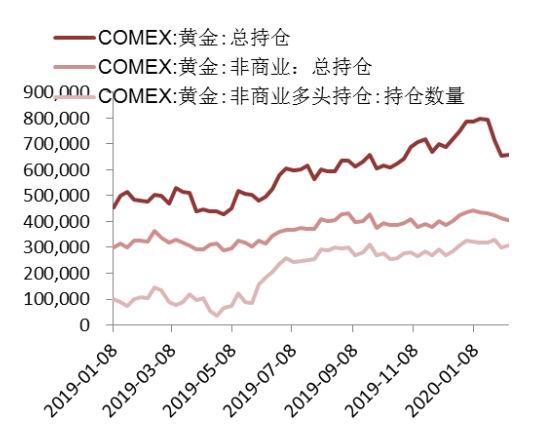

数据来源:中银国际期货研究部,WIND 2、外盘持仓数据 图3:COMEX黄金持仓头寸 单位:张

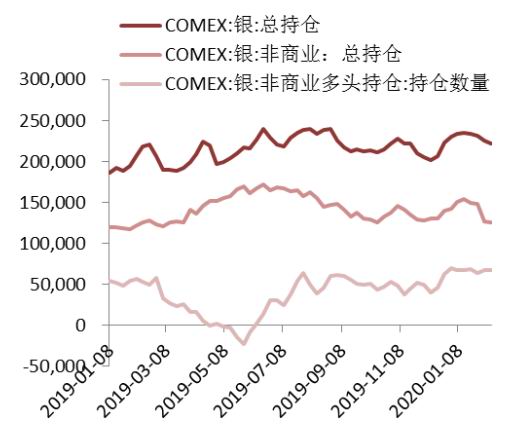

数据来源:中银国际期货研究部,WIND 图4:COMEX白银持仓头寸 单位:张

数据来源:中银国际期货研究部,WIND 3、ETF持仓数据 图5:SPDR黄金ETF持仓 单位:吨

数据来源:中银国际期货研究部,WIND 图6:SLV白银ETF持仓 单位:吨

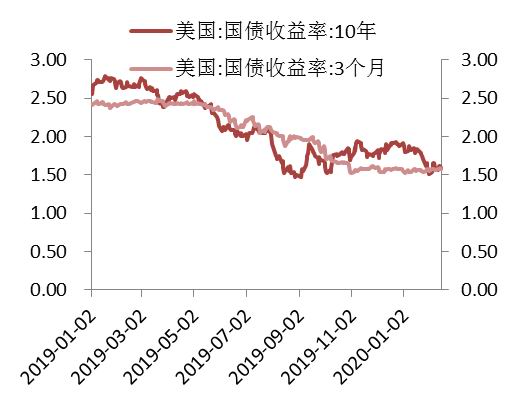

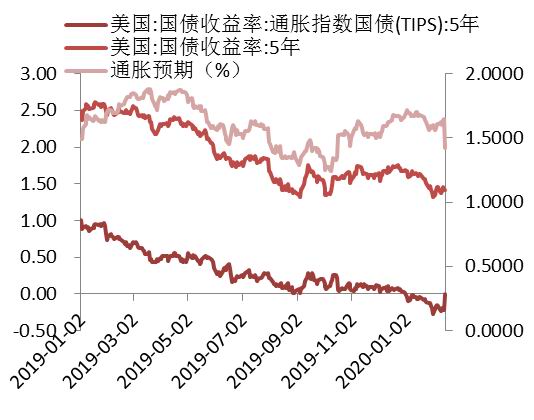

数据来源:中银国际期货研究部,WIND 二、核心逻辑: 4、实际利率变化 图7:美国国债利率变化 单位:%

数据来源:中银国际期货研究部,WIND 图8:美联储通胀预期变化 单位:%

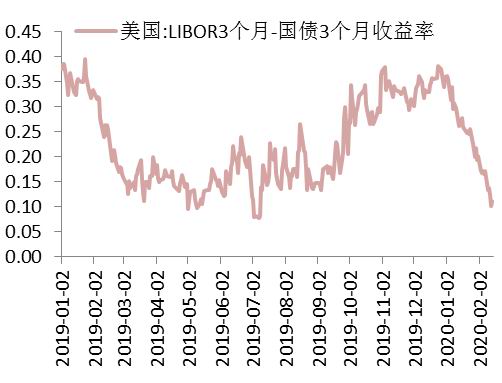

数据来源:中银国际期货研究部,WIND 5、信用违约、黑天鹅风险 图9:TED利差 单位:%

数据来源:中银国际期货研究部,WIND 图10:VIX指数

数据来源:中银国际期货研究部,WIND 6、相关性分析 图11:美元指数

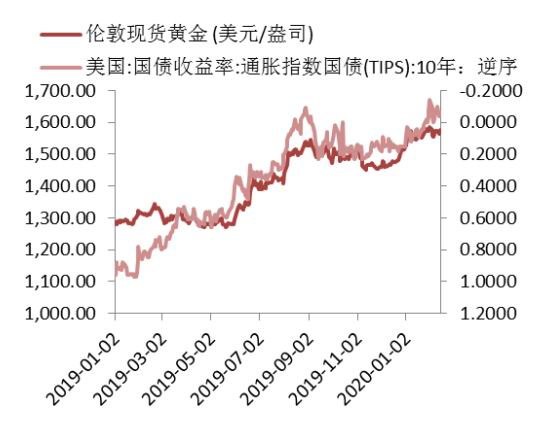

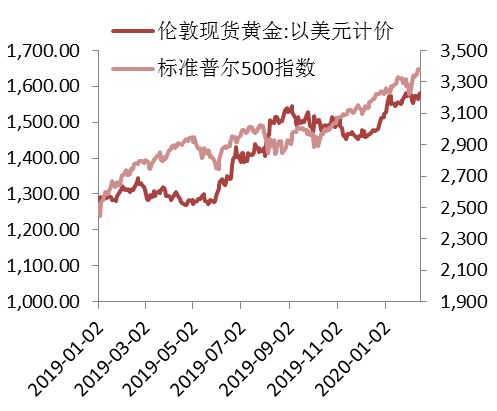

数据来源:中银国际期货研究部,WIND 图12:美国国债实际收益率

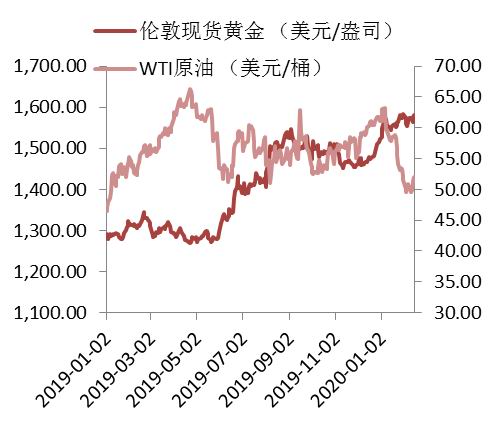

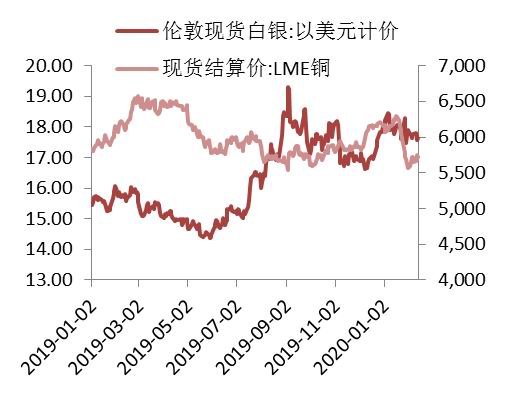

数据来源:中银国际期货研究部,WIND 图13:WTI原油

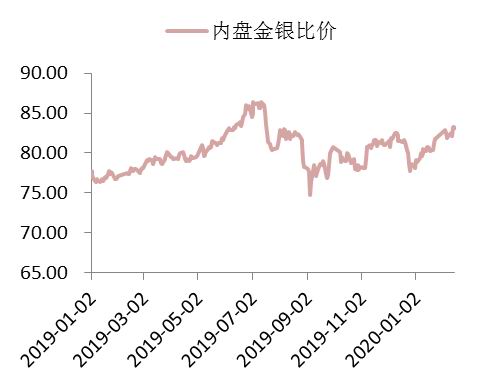

数据来源:中银国际期货研究部,WIND 图14:CRB现货指数

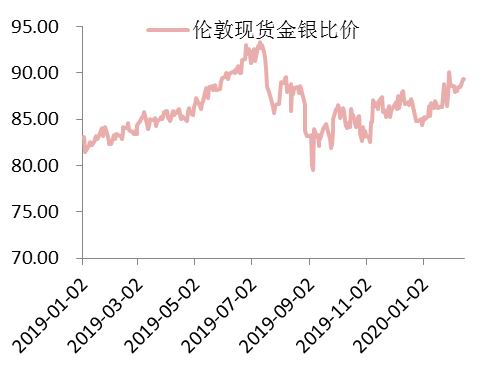

数据来源:中银国际期货研究部,WIND 图15:标准普尔500指数

数据来源:中银国际期货研究部,WIND 图16:银铜走势

数据来源:中银国际期货研究部,WIND 三、其他市场数据: 6、金银比价和期现价差 图17:上交所金银期货比价图

数据来源:中银国际期货研究部,WIND 图18:外盘金银期货比价图

数据来源:中银国际期货研究部,WIND 图19:国内黄金期现价差 单位:元/克

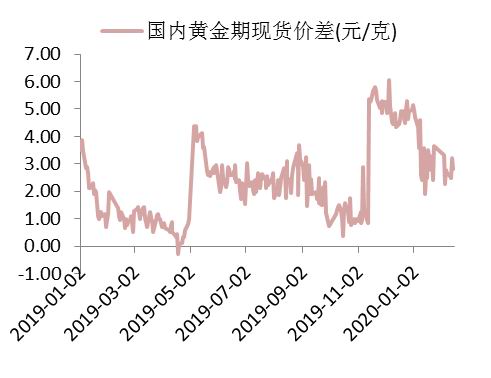

数据来源:中银国际期货研究部,WIND 图20:国内白银期现价差 单位:元/千克

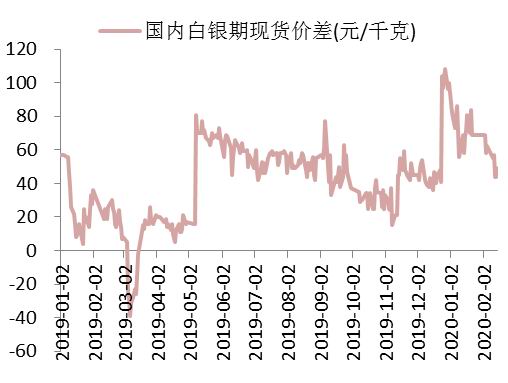

数据来源:中银国际期货研究部,WIND 图21:内外盘黄金价差 单位:元/克

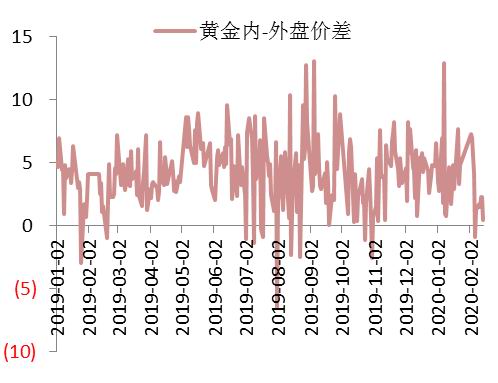

数据来源:中银国际期货研究部,WIND 图22:内外盘白银价差 单位:元/千克

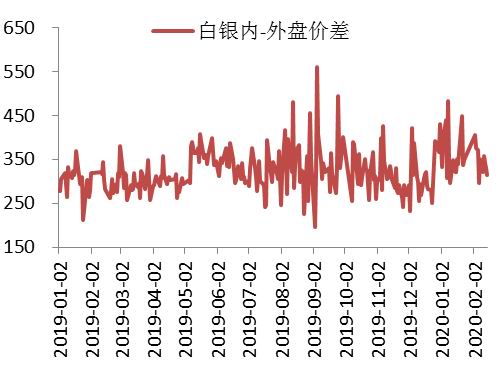

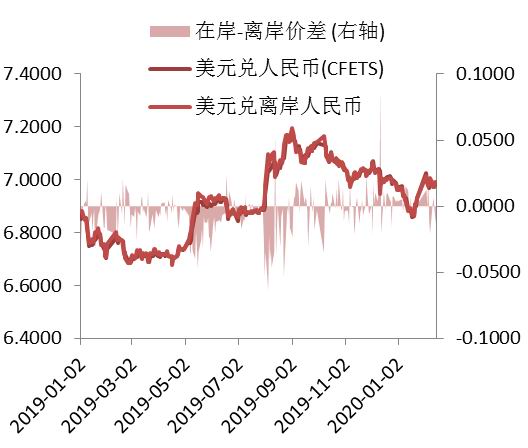

数据来源:中银国际期货研究部,WIND 7、人民币汇率 图21:人民币离岸在岸价差 单位:USD/CNY

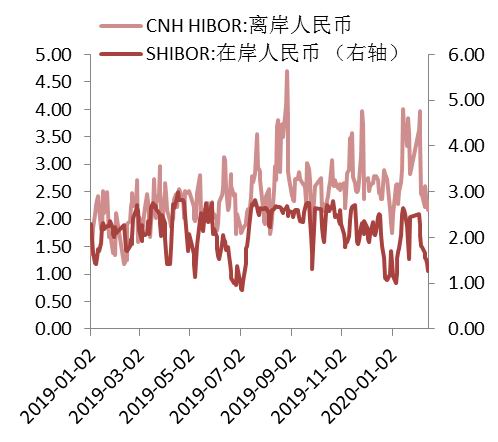

数据来源:中银国际期货研究部,WIND 图22:在岸离岸人民币流动性 单位:%

数据来源:中银国际期货研究部,WIND 8、库存数据 图23:上期所黄金、白银库存 单位:千克

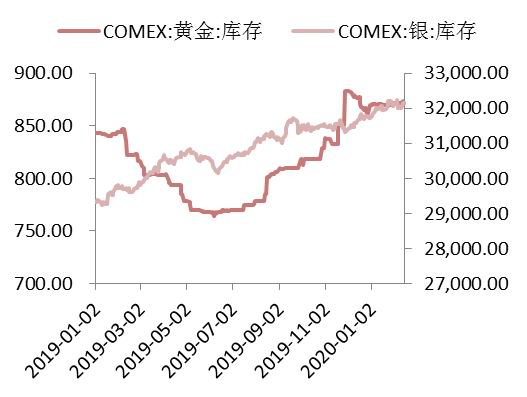

数据来源:中银国际期货研究部,WIND 图24:COMEX黄金、白银库存 单位:万盎司

数据来源:中银国际期货研究部,WIND 中银国际期货 刘超 |

|

|  |

|

微信:

微信: QQ:

QQ: