原标题:沪铜(37570, -3720.00, -9.01%)罕见跌停!铜价底部在哪里? 来源:期货瑞享荟 金瑞期货王思然

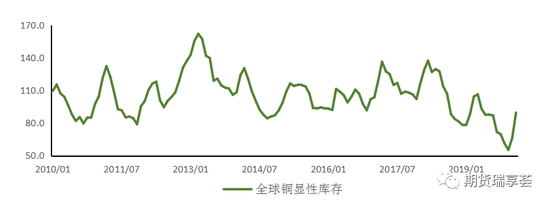

今天午盘铜及多个有色品种跌停。熟悉我们的客户很清楚,这非常符合我们近来的分析。 传导逻辑非常简单,就是疫情扩散,经济下滑,需求下滑,价格下跌以寻找成本曲线左端的支撑。在此稍作梳理,解决以下3个问题。我们为什么看空?如何看待疫情的影响?铜价的底部在哪里? 观点如下—— ■节后看空铜价的逻辑非常简单,疫情扩散,经济下滑,铜消费下滑,铜价下跌以出清过剩产能。 ■ 疫情对经济的影响体现为疫情期间和疫情后两个阶段。短期体现方式是人员流动下降对供需两端,特别是消费的拖累,对经济会造成巨大影响,今年全球经济大概率会面临负增长。对经济的影响体现在疫情严重程度以及持续时间两个维度上。疫情后全球债务系统的重构将面临诸多困难,在全球货币政策空间有限的情况下,经济复苏存在压力。 ■ 疫情继续扩散的可能性较大,新增确诊人数的增加大概率还会持续一段时间。从过去一段时间的市场表现来看,新增确诊人数与国际金融市场(美股、原油等)走势高度一致,与铜价趋势也高度吻合。 ■ 当前铜价是否已经反应甚至过度反应了市场的悲观预期?所谓的90%以及75%成本支撑是否有效?我们通过修正全球铜市场消费预期,并结合全球运行以及在建铜矿的成本分布,认为在铜消费前景明显下调后,当前铜价定价基本合理。后期随着疫情继续恶化,铜消费预期还可能进一步下调,铜价也将下跌以出清过剩产能。铜价跌幅将取决于疫情的严重程度以及对应区间的全球铜矿成本分布。 ■ 站在当前角度,疫情继续扩散的可能性较大,铜价仍将面临下行压力。建议继续维持空头思路。我们将根据最新变化持续修正观点。 一、我们为什么看空? 首先简要回顾一下疫情发生之前铜的基本面。去年9月份开始,我们旗帜鲜明的看涨铜价,因为库存极低,供应端废铜新标准的不确定性,加工费及硫酸价格大跌后冶炼端的不确定性,以及贸易形势缓和后宏观的改善预期。但就铜自身平衡表来看,1-3年内并没有明显的短缺或过剩,整体相对中性,价格会跟随宏观及消费的变化而波动。只是在库存极低和供应不确定性较高的背景下,价格上涨概率较大。  图1:全球铜显性库存变化 数据来源:金瑞期货

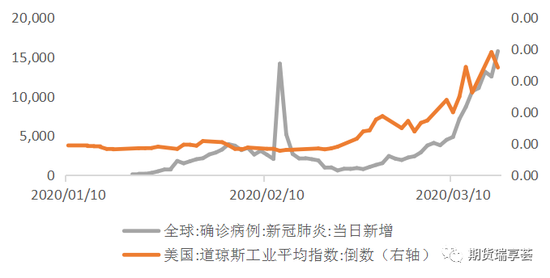

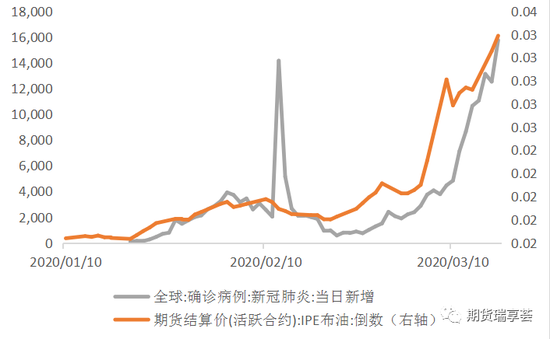

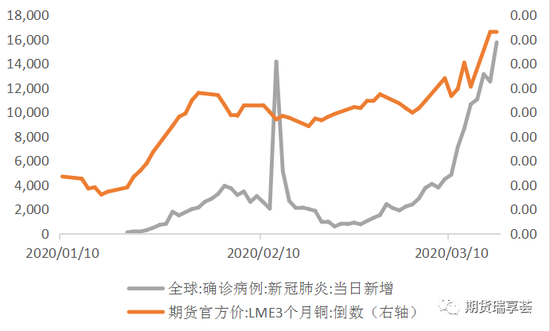

在春节后因为突发疫情,我们测算全球四地显性库存很快会上到100万吨,截止上周末库存已经逼近94万吨。随着库存的明显累积,铜价上涨必要非充分条件失去,在当时市场普遍认为铜基本面偏强,仍然对铜价乐观的时候我们就已经认为铜价回归中性。随后随着疫情的恶化我们一直坚定的看空铜价。疫情恶化,则宏观经济走弱,需求走弱,价格也要一直下跌来出清与新需求匹配的过剩产能。 可以发现无论是美股、原油和铜,都跟新冠肺炎全球新增确诊人数非常相关。如果全球新增确诊人数继续增加,则全球金融市场以及铜可能都将面临压力。  图2:道指和新增病例人数 数据来源:金瑞期货,wind

图3:原油和新增病例人数 数据来源:金瑞期货,wind

图4:铜价和新增病例人数 数据来源:金瑞期货,wind

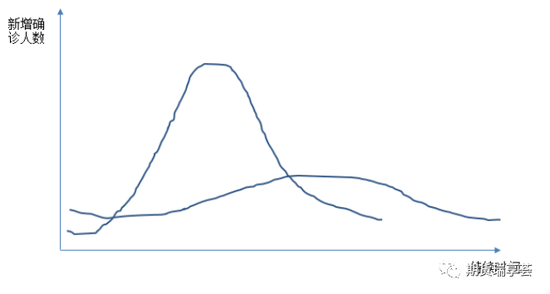

二、如何看待疫情的影响? 起初与多数市场分析认为疫情对经济影响有限不同,我们在很早的时候就明确提出对经济影响很大。 人员流动性是决定疫情的关键,因此大多数国家都采取了不同程度的降低人员流动性的措施。这些措施对供需两端都有影响,对需求的影响尤其大。2020年1-2月,中国固定资产投资、社会消费品零售、工业增加值同比增速分别为-24.5%、-20.5%、-13.5%,均为数据公布以来的最低水平。与中国不同,欧美经济更加依赖于居民个人消费,流动性制约绝大多数消费,因此疫情对经济的打击巨大。疫情对经济的影响体现为两个维度,一个维度是严重程度,这会导致不同的降低人员流动性的政策差异,另外一个维度是持续时间。以上两方面又互相影响。如果降低人员流动政策不够有效,则持续时间会更长,比如英国和瑞典虽然没有对人员流动做很严格限制,但人员流动较低的状况会持续更长时间。而对人员流动限制非常严格的国家,比如中国,也会受到全球人员流动下输入性病例压力的影响,人员流动性会在相当长时间内无法恢复到完全正常的水平。 全球一体化的当下,最终全球的疫情以及人员流动性的恢复取决于最后战胜疫情的国家。  图5:疫情对经济的影响示意图 数据来源:金瑞期货

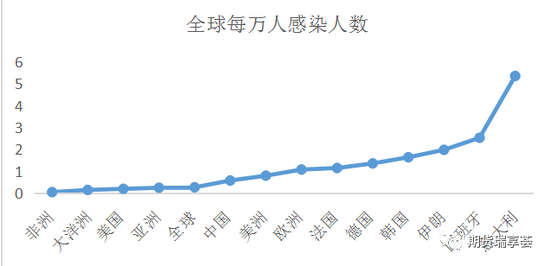

未来疫情怎么发展,新增确诊人数何时见顶?这难以预测。 我们只能做出粗糙的匡算,并根据后续各国实际政策和疫情变化情况来调整。这里采取两个办法。首先根据部分国家的经验,新增确诊人数在采取比较严格隔离措施2-3周后见顶。但这里面存在很多问题,比如不同国家或者同一国家不同地区的政策不一,不同国家所处的阶段也不同,后面美国起来后,可能欧洲又回落了,所以比较准确的估算很难。简单来看,乐观假设全球当前已经有1/3到-1/2实现了严格控制,未来也至少需要一个月实现新增确诊数的见顶,现实情况很可能会较这个糟糕。再换个角度,中国感染率是万分之0.57,如果按照中国的情况计算,全球感染43万人,目前是18万,新增确诊人数也还有较大的空间。再简单测算对经济的影响,假设今年全球平均严格限制人员流动2周,期间经济活动降低80%,则对全球经济增长的拖累是3%,全球经济就已经步入负增长。而实际的影响可能会明显比这个严重,如果人员流动性进一步下降,则全年经济增长大幅负增长也有可能。后续需要不断动态修正。  图6:全球感染情况 数据来源:金瑞期货,wind

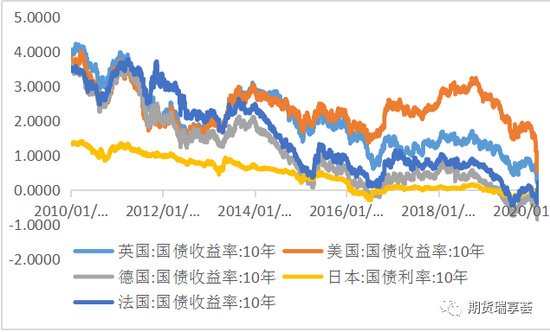

疫情对经济的影响还不仅如此。除了人员流动性下降造成的短期影响外,中长期影响也会凸显。疫情对全球供应链,特别是债务系统造成的一些冲击将不可逆。 广义的全球债务体系,既包括各类金融市场的定价,也包括各类微观经济个体之间的复杂关系。那些受疫情冲击很大的经济个体,债务会面临巨大的压力,压力会通过复杂的经济关系传导到整个经济系统。疫情结束后,如何修复这些受损的经济个体之间复杂的债务关系,这并非易事。过去几年来,欧美央行一味追求短期经济增长,货币政策非正常化,导致利率水平不断下降,负利率已经成为一个普遍的现象。负利率也有下限,下限就是储户选择自己储存存款而不通过银行的储存成本。鉴于很多国家已经是负利率,美联储在连续2次意外提前大幅降息后,也使美国10年期国债收益率接近于0。这意味着欧美央行通过货币政策刺激经济变得难以奏效。总之,即使疫情结束,全球经济增长也依然面临很大压力。  图7:10年期国债收益率 数据来源:金瑞期货,wind

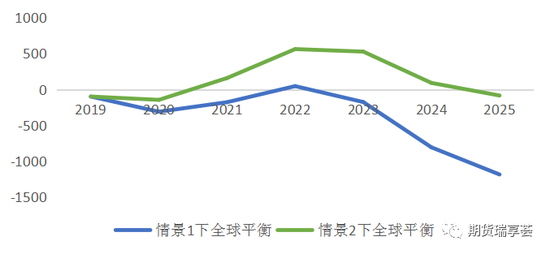

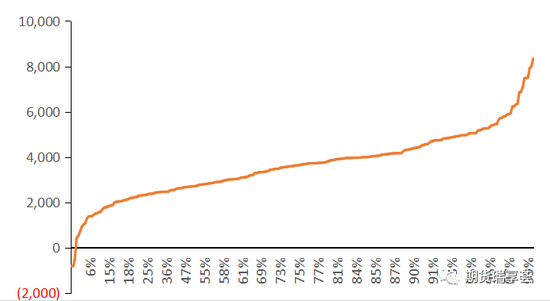

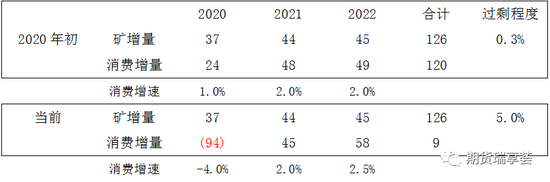

三、铜价底部在哪里? 市场流行所谓90%,75%分位成本支撑,我们一直都不认同。一直以来我们采取以下的定价方法:第一步确定定价周期,二是研究成本分布,三是研究总需求,四是平衡表和定价。定价周期是价格能调节供应的最快周期与商品储存周期的最小值。铜矿建设周期一般至少5年以上,储存周期更长,因此铜价至少要反应5年以上的供需情况。可以用公式来描述铜的定价:铜价=F(X1,X2,X3……),其中:X1=1个月内的平衡,X2=1年内的平衡, X3=2年内的平衡,以此类推。铜价反应的是定价期内所有供需平衡的总和。越远期给的定价权重就越低,一般而言市场不会对太远(如2-3年以上)的基本面做过多定价。市场根据最新的供需变化来预测未来一段时间内总的供需矛盾。因此大多数时候铜价不会受短期现货市场供需以及库存变化影响,这跟其他一些定价周期较短的商品不一样。铜价大多数时候都是在预测对未来几年全球需求的变化情况,并根据所有已有铜矿和在建铜矿的总体成本分布,结合需求的预测来定价,刺激铜矿新投或者出清过剩产能。  图8:不同需求假设下全球铜矿平衡情况 数据来源:金瑞期货

图9:全球铜矿成本曲线 数据来源:金瑞期货

表1:疫情对全球铜矿平衡表的影响 数据来源:金瑞期货

根据最新疫情情况,我们调低今年全球消费至-4%,未来两年至2%和2.5%,则未来3年全球铜矿市场过剩5%。根据我们对全球已有和在建项目总体成本曲线的跟踪,为了削减5%的产能对应铜矿C1成本在4900美金/吨。如果疫情继续恶化,消费继续下调,则价格将继续下跌以出清更多铜矿产能。 总体看,当下静态的考虑疫情对全球经济以及铜消费的拖累,并结合全球在建和已有铜矿成本曲线,铜价定价基本合理。 未来,随着疫情持续扩散全球经济增长和铜消费前景可能进一步下调,则铜价仍有下行空间。最终的成本的支撑取决于消费预期下滑的程度。我们将在后续研究报告中做持续跟踪和深入研究。 |

|

|  |

|