摘要 本篇报告详细探讨了黄金期货历史波动率的一些变动规律,发现黄金期货历史波动率具有一定的周期性、均值回归性及脉冲性的特点;基于上述分析,并结合当前基本面行情及黄金期权的隐含波动率特征得出如下结论: (1)通过回顾1975年以来黄金波动率的周期变动特点,认为从一个较长周期来看,黄金期货波动率或开启新一轮上涨周期,而从较短周期来看,黄金期货波动率中枢水平或将上移至10%-15%,并围绕该水平上下波动为主; (2)由于黄金的金融属性强于商品属性,且金融属性在时间上具有随机性,因此观察得到的黄金波动的季节性特征并不具备普适性; (3)由于黄金波动率存在均值回归及脉冲性的特征,其绝对水平偏数据均来自合规渠道,分析逻高且正处于趋势上升之中的中后期,后期在达到波峰后将脉冲式下降; (4)黄金期权市场看涨情绪继续收敛,看涨期权行权价384-392一带压力较大,隐含波动率上升节奏趋缓、当前估值水平适中。 基于上述判断,建议投资者待波动率回落至中枢水平区域时择机做多波动率,具体策略如下: 牛市价差策略:买入X份6月平值看涨期权,同时卖出上方明显压力位的X份6月虚值看涨期权构造。标的上涨、波动率上升均为该策略盈利来源,时间流逝对策略不利,注意及时止盈止损。 细心观察的投资者会发现黄金期货近期的走势一反常态,不仅与美元指数同涨同跌,作为典型的避险资产在上周五全球股市暴跌的情况下也大幅下挫。历史总会重演,2008年8月金融危机爆发后全球股市暴跌,而黄金亦跟随大幅下挫,直至2008年12月黄金才开启了新一轮涨势。这一系列看似奇怪的现象有多种解释,有人认为是股市暴跌后市场流动性严重不足,大量投资者抛售黄金换取流动性,还有人认为市场担忧全球经济陷入通缩、黄金的商品属性跟随大宗商品齐跌等等。 我们发现黄金价

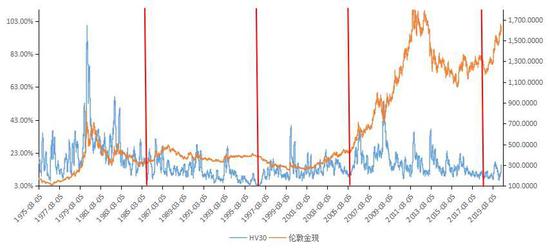

格的走向在某些关键时候似乎并没有展现出市场的恐慌情绪,但是从波动率的维度来看,不论是CBOE的VIX恐慌指数,还是黄金期货的波动率,危机时刻它们从未缺席,2月28日“黑色星期五”,VIX指数日内涨12.7%至44.13,与欧债危机时期相当,同时美黄金波动率指数飙升至21.27,创2016年6月27日以来新高。国内黄金期权的上市给我们带来了黄金波动率交易的新维度,以史为镜,可以知兴替,了解黄金的波动率历史将有助于我们判断未来波动率的走势、发掘可能的波动率交易机会。 波动率即标的价格变动的速度,它能够用来衡量一段时间内标的价格的变动幅度会有多大,是一个影响期权价格变动十分重要的因素,一些成熟国家甚至认为交易期权就是交易波动率。本篇文章我们主要探讨黄金期货历史波动率的变动规律及典型特征,并结合当前行情及黄金期权的隐含波动率特征给投资者交易黄金期权提供一定的策略建议。 一、黄金期货波动率或开启新一轮上涨周期 1.1 黄金波动率存在以10年左右为单位的周期性 图1:1975年至今黄金历史波动率走势

数据来源:Wind 国联期货投资咨询部 自1973年布雷顿森林货币体系瓦解后,黄金与美元正式脱钩,黄金的货币属性逐渐被金融属性所替代,与此同时,金价的波动也伴随着经济活动呈现出某种周期变动的特点,在过去的45年里,以从低点开始上涨至局部高点到再度回落至低点为一个周期来看,黄金波动率共完成了4个变动周期,分别为1976-1985、1986-1996、1997-2005、2006-2018,完成每个周期平均需要10年左右的时间,当前波动率正处于第5个周期之中。 在每一个周期中,波动率往往以震荡上行为开端,例如1976年高通胀引发的美国经济大衰退、1986年爆发的伊朗门事件、里根总统遇刺及海湾战争、1997年爆发的亚洲金融危机、2005年原油及金属商品大牛市,这些背景均为黄金波动持续走强的基础;在此过后一段时间波动率往往将快速达到高点,例如1979年美国通胀突破12%,1999年亚洲金融危机结束前夕,2008年全球金融危机爆发,这些极度萧条的背景为黄金波动走向峰值提供了强大动能;最后波动率往往将缓慢的震荡下降直至低点,这期间的大背景往往是经济开始复苏并走向繁荣。 1.2 黄金期货与其波动率整体呈正相关走势 图2:黄金期货指数与HV30近三年走势

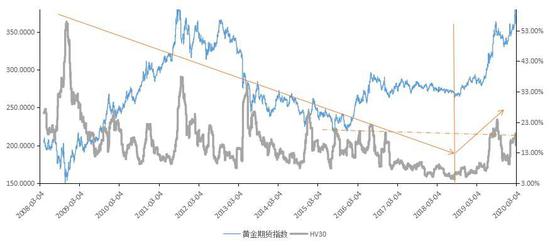

数据来源:Wind 国联期货投资咨询部 根据近三年的数据统计,发现黄金期货与其波动率走势整体呈正相关走势,相关系数达0.85,即黄金价格的上升往往较快并伴随着波动率的上行,而黄金价格下跌往往较缓并伴随着波动率的下行,但我们也应看到黄金价格在较快下跌时亦伴随着波动率的上行,只是发生的情况不多罢了。 1.3 未来一段时间震荡上行或将是黄金波动率的主旋律 图3:黄金期货波动率走势预判

数据来源:Wind 国联期货投资咨询部 我们认为从一个较长周期来看,黄金期货波动率或开启新一轮上涨周期,而从较短周期来看,黄金期货波动率中枢水平或将上移至10%-15%,并围绕该水平上下波动为主。 一方面从波动率的长周期走势来看,2018年波动率触底后开始反弹,并在2019年一举冲破2016年底的最后一个波动率峰值,从而更加确立了波动率的第5个周期开始,从经济背景来看,当前全球经济处于衰退时期,利率及美元将逐渐趋降,金价上行趋势为主,波动率震荡上行或为主旋律; 另一方面从波动率的短周期走势来看,受国际疫情加重、地缘冲突增加及各国金融政策不确定性的影响,波动率短期仍将保持在高位为主,当疫情转向时波动率或将构造顶部并展开阶段性调整。 二、黄金期货波动率特征 2.1 季节性特征不具备普适性 图4:近三年黄金期货季节性波动表现

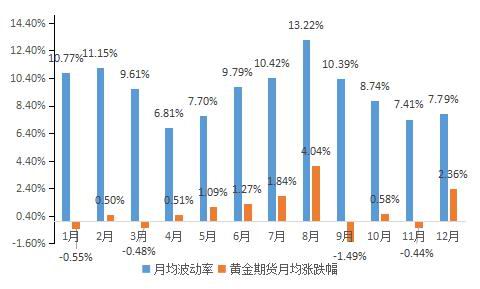

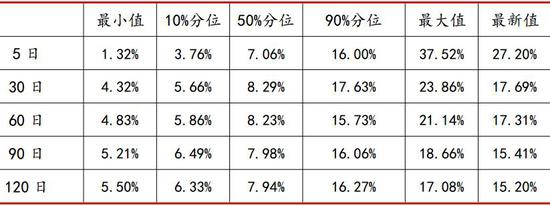

数据来源:Wind 国联期货投资咨询部 我们选用近三年黄金期货指数的日度数据,通过计算其每月的平均波动率来观察波动率的季节性变动规律。从单月上看,一年当中1月、2月、7月、8月和9月是波动程度最高的月份,均超过了10%的水平,而4月、5月、11月和12月波动程度相对较低。 从季节性特征上看,一季度黄金期货的波动率呈高位回落态势,二季度整体呈震荡回升态势,三季度发力上涨,四季度呈高位回落态势。 从黄金的商品属性上看,黄金60%的供给来自于矿产金,夏季为其开采旺季,生产商大量套保对金价构成压力,但其供给量整体变动不大,金价难以发生较大波动;黄金50%以上的现货需求来自于珠宝业,而每年的9月-次年2月陆续迎来印度排灯节、中东开斋节、西方圣诞节及中国春节等消费旺季,这对于金价往往有一定利好,金价容易发生较大波动。但从黄金期货的月度波动率及涨跌表现来看,和其供求的季节性变化并不匹配,说明金价的变动与其商品属性相关度并不高,金融属性或是影响其波动变化的主要因素,但由于金融属性在时间上具有随机性,因此上述观察得到的近三年黄金波动的季节性特征并不具备普适性。 2.2 黄金期货波动率存在均值回归性 我们以近一年、三年黄金期货指数日度数据为对象,讨论其波动率的变化特性。 表1:近三年历史波动率统计情况

数据来源:Wind 国联期货投资咨询部 表2:近一年历史波动率统计情况

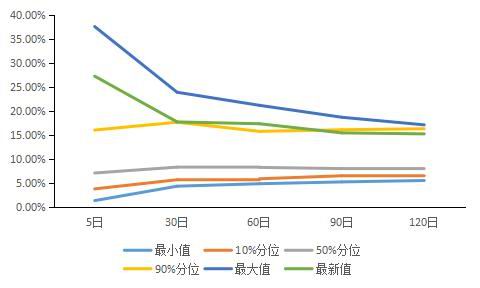

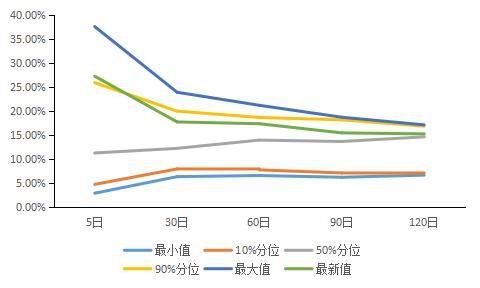

数据来源:Wind 国联期货投资咨询部 从上表可以看出,近一年黄金期货的整体波动率中枢水平相比近三年明显提高4-6个百分点,但波动率的变动区间变化不大;从当前来看,黄金期货指数的HV30、HV60、HV90分别为17.69%、17.31%和15.41%,处于近三年90%分位数的极高水平,亦处于近一年70%分位数的中等偏高水平。 从各周期历史波动率在各个百分位的数值上看,黄金期货的历史波动率具有如下特性: (1)随着时间的延长,波动率变化会逐渐变缓,最终趋于收敛; (2)当短期波动率较低时,中长期波动率往往是随周期的增长而增长;类似的,当短期波动率较高时,中长期波动率往往是随周期增长而减小; (3)短期波动率相对中长期波动率变化更为剧烈。 图5:近三年历史波动率锥

数据来源:Wind 国联期货投资咨询部 图6:近一年历史波动率锥

数据来源:Wind 国联期货投资咨询部 投资者在做波动率交易时可以参考这些特征。如:当各周期历史波动率水平处于极高位区域、或波动率处于偏高水平时判断波动率将趋势性反转回落、短期历史波动率远高于中长期历史波动率时,均可以考虑做空波动率的相关策略;类似的,若波动率处于低位区域,则可以关注做多波动率的机会。 2.3 黄金期货波动率存在脉冲性 从图3的黄金期货指数30日历史波动率变动情况来看,其脉冲性表现较为突出,即波动率在触及底部或顶部后往往会很快反向变动,也就是说大部分时间波动率都处于趋势变动之中; 从当前的波动率表现来看,其正处于趋势上升之中的中后期,后期在达到波峰后将脉冲式下降。 三、黄金期权相关指标分析 3.1 黄金期权主力情绪谨慎乐观 图7:黄金期权持仓量PCR

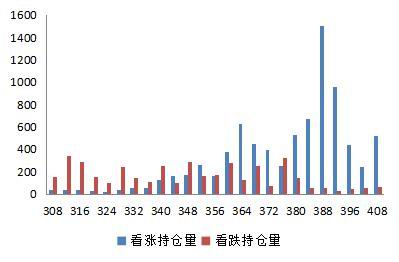

数据来源:Wind 国联期货投资咨询部 图8:黄金期权持仓量行权价分布

数据来源:Wind 国联期货投资咨询部 持仓量PCR值即看跌期权持仓量与看涨期权持仓量的比值,持仓量一般以期权的卖方作为视角,因期权卖方持仓时间相对买方往往相对更长。该值上涨,代表卖出看跌期权的投资者相对更多,后市往往相对乐观;该值下跌,其代表卖出看涨期权的投资者相对更多,后市往往相对悲观。 当前黄金期权持仓量PCR值为63.16%,相较于上周五回落近6个百分点,延续了自2月11日以来的下降趋势,但相较于年前仍略高,表明主力仍偏乐观为主,但短期看涨情绪继续收敛;从AU2006期权持仓量分布情况来看,行权价384-392一带的看涨期权持仓量存在局部高点,表明该位置附近存在较大的压力。 3.2 隐含波动率上升趋缓 图9:黄金期权主力平值隐含波动率走势图

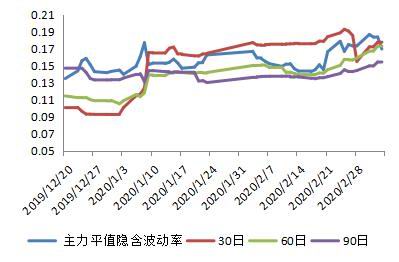

数据来源:Wind 国联期货投资咨询部 图10:黄金期权主力平值隐含波动率折溢价

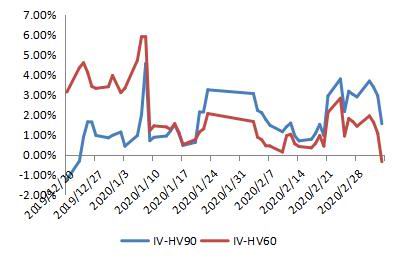

数据来源:Wind 国联期货投资咨询部 隐含波动率,即市场对于未来一段时间标的价格变动幅度的看法,通过观察不同到期月份的期权隐含波动率的走势,可以看出市场对未来不同时期标的波动程度的预期与变化情况;此外,我们还可以通过历史波动率作为参考来判断当前隐含波动率的绝对水平高与低、估值水平高与低,类似于历史波动率的均值回归特性,隐含波动率的绝对水平和估值水平触及极值区域时亦会向均值回归,由于AU2006期权距离到期日剩余82天,这里我们用过去一年AU2006的90日历史波动率作为参考坐标。 当前隐含波动率为17%左右,通过上图可以发现其近期仍处于上升趋势之中,但节奏开始趋缓,参考近一年AU2006的90日历史波动率来看,当前隐含波动率处于82%分位的偏高水平;从隐含波动率与历史波动率的差值来看,当前隐含波动率相较于AU2006的90日历史波动率溢价1.5个百分点左右,参考黄金期权上市以来的折溢价情况来看,隐含波动率的估值处于适中水平。 此外,由于黄金期权非主力合约月份的交投不太活跃,其隐含波动率的期限结构对预测波动率走向意义不大。 四、黄金期权交易建议 基于上述黄金期货历史波动率变动规律的探讨,并结合当前基本面行情及黄金期权的隐含波动率特征得出如下结论: (1)通过回顾1975年以来黄金波动率的周期变动特点,认为从一个较长周期来看,黄金期货波动率或开启新一轮上涨周期,而从较短周期来看,黄金期货波动率中枢水平或将上移至10%-15%,并围绕该水平上下波动为主; (2)由于黄金的金融属性强于商品属性,且金融属性在时间上具有随机性,因此观察得到的近三年黄金波动的季节性特征并不具备普适性; (3)由于黄金波动率存在均值回归及脉冲性的特征,其绝对水平偏高且正处于趋势上升之中的中后期,后期在达到波峰后将脉冲式下降; (4)黄金期权市场看涨情绪继续收敛,看涨期权行权价384-392一带压力较大,隐含波动率上升节奏趋缓、当前估值水平适中。 建议投资者待波动率回落至中枢水平区域时择机做多波动率,具体策略如下: 牛市价差策略:买入X份6月平值看涨期权,同时卖出上方明显压力位的X份6月虚值看涨期权构造。标的上涨、波动率上升均为该策略盈利来源,时间流逝对策略不利,注意及时止盈止损。 国联期货 丁兆君 |

|

|  |

|

微信:

微信: QQ:

QQ: