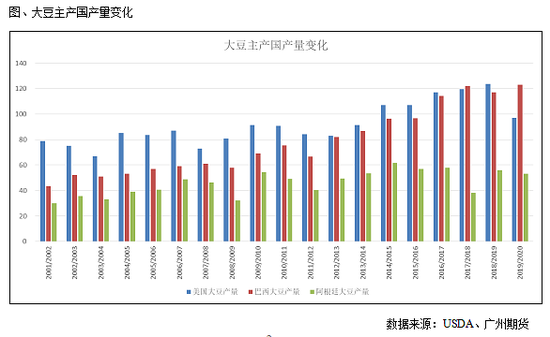

来源:CTA基金网 刘宇晖 广州期货研究所 一、时值多事之秋,全球油籽供应现拐点 从USDA数据上来看,2019/2020年度美国大豆(4040, 22.00, 0.55%)产量预估为9684万吨,单产大幅下滑至47.0蒲式耳/英亩,同比降幅近乎10%,USDA预计2018/19年度其出口4756.4万吨,2019/20年度出口将提高至4830.8万吨,2018/19年度的期末库存消费比为27.32%,库存水平大幅提高,因中国民间进口商并未采购美国大豆货源,但预计2019/20年度美国大豆期末库存能削减至12.92万吨。 今年美国大豆出口效率大幅逊于往年,国际出口市场大部分增长被巴西所占领。2019年弱厄尔尼诺现象依旧给东南亚带来干旱减产的题材。印尼方面产量下滑幅度偏小,10月、11月月度产量同比2018年同期在2%以内,马来西亚2019/20年度棕榈(5910, 50.00, 0.85%)油产量较上一年度下降1.5%,从产量周期来看,因产量周期性下降明显,马来西亚棕榈油库存在2019年末去化加速,且2020年上半年复产会偏缓慢,印尼与马来的生物柴油政策有望进一步降低其国内库存,价格低位支撑较强,前提是原油价格保持坚挺。 进入2020年的大豆种植季,美国农业部预计明年种植面积在8200-8300万英亩,预计同比将出现回升,美国种植季节4-6月,因中国买家有限量地进入美豆市场采购,美国农户增种是大概率时间,但目前对于明年美国大豆库存消费比的预估时间太早,期间变数过多,市场较难体现此预期,且美国总统大选也是其中较大的变数。此外,全球油菜籽种植几乎全部减产,澳大利亚山火弥漫后,整体种植情况将难及往年,欧盟与加拿大上一年度产量均同比降低,国内的进口采购量也大幅缩减。整体来看,全球油籽产量出现了拐点。

二、疫情构成“黑天鹅”,餐饮消费承受压力 对油脂油料而言,影响较大的则是各类餐饮服务与养殖饲料业。养殖饲料行业而言,产销区间的隔离措施与城镇居民的自我隔离保护,将使得各地区形成分割的小型供需平衡状态,在各地的严防严控之下,粮油产品的物流运输预计将受到影响,沿海地区油厂分布较为密集,但因各地假期的延长,油厂开工亦受到影响,在春节假期间,终端早前预期的消费旺季与备货将短期转变为堆积的库存,餐饮、超市等终端与渠道上意外累积的库存会造成短期的价格压力,随着居民库存消化将带来新的终端补库,可能容易引发主销区的供应紧张及价格上涨,但中期而言,油脂类整体消费预期会加速进入淡季,库存拐点提前到来。

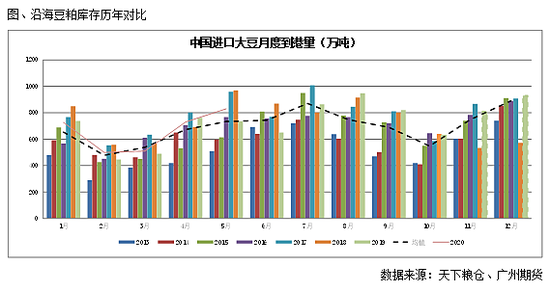

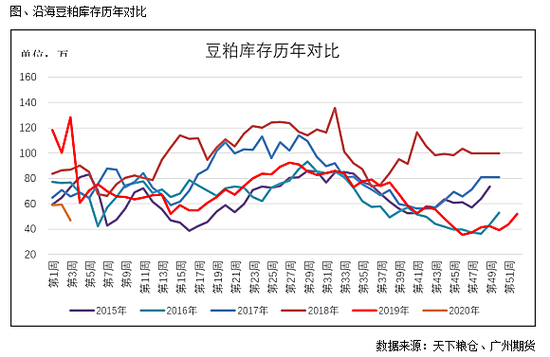

三、油脂价格迎来调整期,进口采购趋于谨慎 此前油脂的主要矛盾在于供应端,在产地减产与全球油籽库销比下降的背景下,中国国内餐饮消费的短期下滑对价格方向的影响较为有限。国内长假期间,马来西亚棕榈油表现疲软,抹去了11月以来所有的涨幅,较大的打击国内油脂看涨情绪,大幅释放国外看空油脂价格的情绪,也拖累国内油脂类期价的节后开盘表现,而马来西亚棕榈油产量也将从2月伊始周期性提高,外盘棕榈油高价影响下,豆棕油价差大幅缩窄,消费替代显著,在巴西与阿根廷新季大豆收割供应上市后,棕榈油产地的出口或将面临旺季不旺的局面。 另一方面国内棕榈油库存在节前已逐步累积,回升到过去几年同期的高位上,国内进口商后续采购或更趋于谨慎。国内1-4月大豆到港预报720、500、510、730万吨,3-5月后续变数更大,短期豆粕(2634, 5.00, 0.19%)负基差叠加油脂下挫,榨利萎缩将压制进口买货的积极性,国内餐饮业受疫情影响,春节期间营收下滑预估约80%-90%,家庭用的中小包装需求有超预期增长,况且疫情过后还需2~3个餐饮才能恢复完全正常。若油脂价格持续地走强,提高压榨利润,国内大豆采购则会重复去年10-11月的“故事”,油厂将加紧买货补库,提高供应水平,同时基于对主力合约5月前后供需情况的风险考虑,将增大盘面的套保盘压力。 四、豆粕国内库存偏低,养殖业需求欲扬先抑 而与此同时,豆粕产出量也将提高,同期养殖行业处于消费淡季,非洲猪瘟在国内的影响虽比不上新型冠状病毒感染肺炎轰动,但实际疫情影响不容小觑,迈入2020年之际国内多地出现禽流感的疫情,禽类养殖也面临不容乐观的局面,所以国内消费降级的现象短期突显,饲料行业的备货与大豆压榨的积极性在一二季度遭受打击。为保障全国各省市场粮油、蔬菜、肉蛋等生活必需品货源供应稳定,从蔬菜生产种植基地到肉菜供应商、零售商超等都多措并举增加肉菜供应量。有大型果菜批发市场成立保障供应专班,确保对大型连锁商超企业的蔬菜供应,并协助调度货车保证配送;有种植大户加大本地蔬菜采摘力度,增加市场供应量。过年较多批发商休息,总体供应量减少,肉菜价格自然上涨,据调查反映,除猪肉以外,价格涨幅跟往年相比差不多。节后短期内,养殖行业处于复苏期,良好的养殖利润将提高饲料需求的预期,豆粕的边际需求趋向回升,上周末豆粕库存继续下降,截止2月3日当周,国内沿海主要地区油厂豆粕总库存量35.6万吨,较节前的46.93万吨减少11.33万吨,大豆压榨量大幅降低,而节后有一些备货,价格下跌空间较为有限。

综合而言,外盘美豆指数的前期下跌,悉数回吐利多涨幅,后续走势则依据南美种植关键期的天气变化,目前普遍预估天气良好。世界卫生组织宣布,将新型冠状病毒疫情列为国际关注的突发公共卫生事件,市场投资者关注度空前集中,疫情走向将决定了诸多商品的预期,此时数据方面隐现拐点,但假期结束后人员的流动会带来新增风险。豆菜粕此时国内绝对库存有限,油厂后续将按计划逐步复产,但2-3月进口大豆到港量并不高,短期养殖业需求处于边际增长的状态,豆粕价格底部运行后有潜在的上升动力。操作上短期可关注油脂板块的反向套利机会。仅供参考。 注:本文有删节 |

|

|  |

|