2019年,国内外棉花(14170, -5.00, -0.04%)价格指数走势趋同,均呈现先小幅震荡上涨,随后一路下跌,直至外围贸易关系有所缓和,棉花价格指数开始低位反弹的态势。整个年度中,外围贸易关系仍主导棉价走势变化的关键因素之一,从而引发国内棉花内外销需求持续低迷,进而影响棉价;展望2020年,鉴于贸易第一阶段协议达成,贸易进展最终或走向良好局面,加之新棉加工成本加工的上抬,对棉价形成有力支撑。不过考虑到社会供应高企,消化需一段较长时间,而需求将成为关键影响因素。 一、2019年棉花市场回顾 2019年初受农业论坛展望报告利好刺激,叠加贸易进展良好的支撑,国际棉价延续上涨,随后受双方摩擦升级,美棉出口签下滑、全球产销均下调等因素影响下,ICE期棉指数大幅下挫;同时国内棉花价格指数与ICE期棉指数走势基本相似,郑棉

价格指数呈现震荡下挫的局面,受累于中国出口商品加征征税范围扩大,引发市场对纺织品下游需求的担忧,但进入三季度后贸易双方存一致性看法,并且达成第一阶段协议,给予市场一定的信心,加之储备棉轮入的持续发酵直至落实,棉价开始从低位持续上抬。 (一)国际棉花期货回顾 2019年国际棉价指数走势细分为三个阶段。 1、1月—4月份中旬,震荡走高 2019年1-4月下旬,在农业论坛展望中USDA报告将全球棉花种植面积调减,加上贸易磋商进展良好的提振,使得ICE主力期棉震荡上行态势。 此期间,美棉期货指数从1月初的71.20美分/磅震荡走高至4月下旬的78.73美分/磅,涨幅约10.57%。 2、4月下旬—8月底,一路下跌 2019年4月份下旬-8月底,双方贸易摩擦升级,美棉出口需求持续疲软,且大部分中国签约订单取消,进而拖累国际棉价。 此期间,美棉期货指数从4月底的高位78.73美分/磅大幅下挫至8月底的57.08美分/磅,跌幅约27.50%。 3、9月初—至今,低位反弹 2019年9月初-至今,受贸易洽谈取得良好进展,传递市场积极信号,加之美棉出口销售不断转好的提振。国际ICE棉价从低位的57.08美分/磅不断上移至66.90美分/磅附近,涨幅约17.20%。 整体上看,2019年国际期棉价格的走势的主导因素仍为外围贸易协商的进展情况,此外,美棉出口需求由弱转好也是棉价变化的支撑因素之一。 (下图为美国棉花指数日线走势图)

数据来源:文华财经 (二)国内棉花期货价格指数走势回顾 2019年国内郑棉期货价格走势整体与国际棉价走势趋同。 第一阶段分为2019年1月初-4月下旬郑棉价格指数小幅上涨,主要受农业论坛USDA报告中提及棉花供需缺口存缺口的利好刺激,此阶段棉花价格指数从年初的14860元/吨震荡上涨至16160元/吨,涨幅约9.00%。 第二阶段分为2019年4月底至9月底郑棉价格指数大幅下挫,受累于美对中的2000多亿商品加征征税,加剧市场对棉花下游纺织品需求的担忧和恐慌情绪。此阶段郑棉价格指数从高位16160元/吨下挫至12045元/吨,跌幅超20%。 第三阶段分为2019年10月初-至今:郑棉价格指数处于低位反弹态势,双方贸易磋商燃起希望,对于第一阶段协议存落实的预期,加之新棉成本不断上抬的利好支撑,对棉价起到一定的刺激作用,此阶段棉花价格指数从12045元/吨反弹至13380元/吨附近涨幅大约11.00%。 (下图为郑州棉花指数日线走势图)

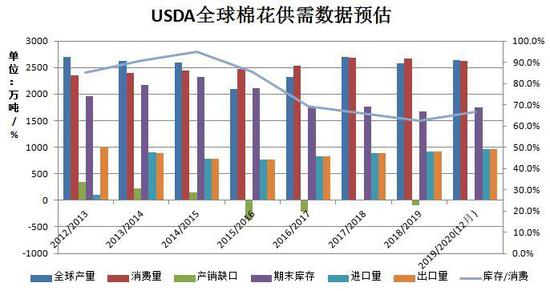

数据来源:文华财经 二、基本面因素分析 (一)供需方面 USDA报告:2019/20年度全球产量、消费量均下调 最新USDA报告下调了全球产量、消费量及期末库存。报告中全球产量下调18万吨至2637万吨,主要涉及美国、印度、巴基斯坦等国家;全球消费下调27万吨至2619万吨,主要为中国下调22万吨;全球期末库存下调11万吨至1749万吨,其中涉及上调的国家是中国和巴西,下调的国家是印度和美国。2019/20年度美棉产量和期末库存量均较上月有所减少。产量下调13.3万吨,主要受德克萨斯州减产10.9万吨的影响。美棉国内用量和出口量未调整,美棉本月期末库存减少13.06万吨,至119.8万吨。该数据利好于全球棉市。

数据来源:USDA、瑞达研究院 (二)全国新棉采摘及交售已结束 据国家棉花市场监测系统14省区57县市1140户农户调查数据显示,全国新棉采摘和交售基本结束。另据对80家大中型棉花加工企业的调查,截至12月21日,全国加工率为87.0%,同比提高0.7个百分点,较过去四年均值降低3.6个百分点,其中新疆加工87.5%;全国销售率为29.8%,同比提高7.6个百分点,较过去四年均值降低2.7个百分点,其中新疆销售27.7%。目前皮棉走货不畅,多数轧花厂开始降低产能或部分停机,且下游订单相对有限,春节年关将至,纺织企业将陆续进入放假模式,后市新棉销售增长或有限。

数据来源:WIND、瑞达研究院 国家棉花市场监测系统,按照被调查户棉农植棉面积加权平均计算,预计全国棉花总产量584.3万吨(11月预测),同比下降4.3%,较8月份预测下降5.1个百分点。其中2019年新疆平均单产预计140.9公斤/亩,同比下降4.6%,预计总产量497.4万吨,同比下降2.5%,新疆部分地区棉花苗期有效积温不足,棉花生长缓慢,过度使用肥料促棉花生长,致顶桃成熟度不够、棉桃单铃重不足,单产下降;同时新疆种植面积较上年同期增加,抵消了一部分单产下降的影响。 (三)2019年1-11月进口棉同比增加 最新海关总署公布的数据显示,截止2019年11月,中国棉花当月进口量110000吨,环比增加40000吨或57%,进口量处于历史较高水平。2019年1-11月我国累计进口棉花169万吨,同比增加24.30%,近四年以来棉花进口量呈现稳步增长态势,随着国内供需缺口不断扩大,加之储备棉库存延续下降的趋势,导致轮出量减少的背景下,国内加大进口棉的采购量。后市来看,随着美棉价格持续上调,进口棉利润逐渐缩窄,甚至出现倒挂现象,或限制棉花的进口,不过考虑到储备棉库存轮入50万吨左右,国内供需缺口弥补程度尚缺,加之外围宏观环境转好,预计明年对进口棉采购量仍稳步增长态势,预估值大致在180万吨附近。

数据来源:海关总署、瑞达研究院

数据来源:WIND、瑞达研究院 (四)中下游需求状况 纱布产销方面,据中国棉花预警信息系统对全国90家定点纺织企业调查显示,截止12月初,被抽样调查企业纱产销率为98.1%,环比下降0.8个百分点,同比上升7.8个百分点,比近三年同期平均水平提高1.6个百分点;库存为23.2天销售量,环比增加0.1天,同比增加2.8天,比近三年同期平均水平高6.1天。布的产销率为90.3%,环比相对持平,同比下降6.4个百分点,比近三年同期平均水平低6.8个百分点;库存为50.0天销售量,环比减少0.1天,同比增加16.3天,比近三年同期平均水平高13.3天。整个年度中,纱产销率降幅较大,库存折天数为近八年的高点,原料价格较大幅度下跌,棉纺织行业景气度欠佳,下游需求“旺季不显”等因素导致纱厂成品库存累计速度加快,经营压力加大,停限产增加。

数据来源:WIND、瑞达研究院

数据来源:WIND、瑞达研究院 替代品方面:年初至目前,棉花与粘胶短纤价差由1783元/吨扩大至3293元/吨,两者价差扩大幅度达80%以上,而棉花与涤纶短纤现货价差变化不如粘胶明显,在国庆过后,外围宏观利好讯息不断,新疆地区抢收情绪增强籽棉收购价格上涨,成本面对现货形成利好支撑,涤纶短纤与棉花现货价差逐渐缩窄。伴随劳动密集型产业的向外转移,以及国际贸易壁垒的提升,我国传统纺织行业增长缓慢,而纺纱领域作为棉花、涤纶短纤重要的消费市场更是大受影响。尽管聚合成本的降低致使涤纶短纤价格优势凸显,但消费量增长预计难以超过供应端的增长,涤纶短纤行业面临的竞争压力或逐步加大。

数据来源:布瑞克、瑞达研究院 纺织品服装出口来看,海关总署最新数据显示,2019年11月,我国纺织品服装出口额为220.69亿美元,环比减少3.50%,同比减少4.28%。2019年1-11月纺织服装出口累计2536.54亿美元,累计减少0.12%。其中,2019年11月我国出口纺织纱线、织物及制品99.53亿美元,环比减少1.99%,同比减少3.50%;2019年1-11月我国出口纺织纱线、织物及制品1092.63亿美元,同比增长0.10%;2019年11月我国出口服装及衣着附件121.15亿美元,环比减少4.70%,同比减少4.91%;2019年1-11月我国出口服装及衣着附加1443.91亿美元,累计下降4.70%;11月单月纺织品服装出口创近四个月以来新低,服装及纺织品出口双双下滑,需求仍显疲软态势。长远角度来看,2018年以来,受外围贸易扰动不断,我国纺织服装出口受到一定的限制,其中出口至美国纺织服装占比17%左右,叠加国内纺织行业处于过剩状态下,纺织服装外销出口受阻,内销竞争加大,加剧了终端纺织需求的低迷。后市来看,贸易第一阶段协议已达成一致,等待后期落实情况美方已经承诺将取消部分对华拟加征和已加征的征税,并且会加大对中国输美产品征税豁免的力度,推动加征征税的趋势,从上升趋势转向下降趋势,2020年双方贸易征税方面继续推进,利于纺织服装出口。

数据来源:海关总署、瑞达研究院

数据来源:WIND、瑞达研究院

数据来源:WIND、瑞达研究院 整体来看,2019年11月中国棉纺织景气指数53.12,与10月相比上升11.16,PMI棉花库存指数略增,PMI开机率和生产量略有回升,反映棉纺织行业处于扩张阶段。11月棉纺织市场延续10月份的回暖趋势,因受外围宏观因素利好提振,市场信心增加。展望于后市,随着贸易协商协议的兑现,外围扰动因素不断减弱,市场悲观情绪或得到缓解,但考虑到纺织行业仍处于过剩状态,后市中国景气度指数提升或有限。 (五)棉花总库存创年内新高 据中国棉花协会棉花物流分会对全国18个省市的186家棉花交割和监管仓库调查数据显示:11月底全国棉花周转库存总量约370.15万吨,较上月增加123.16万吨,高于去年同期17.03万吨,11月,新棉上市进入高峰,新疆棉加工进度加快;纺织企业销售略有好转,对棉花采购力度有所加大。月末新疆棉库存量大幅增加,内地库存量继续下降,整体周转库存达到年度内高点。

数据来源:WIND、瑞达研究院 据中国棉花协会,截至11月底,新疆43家仓库商品棉周转库存为324.52万吨,环比增加129.87万吨,高于去年同期27.72万吨。新疆商品棉周转库存仍处于历史同期高位水平,并处于季节性上升周期中,目前新棉处于加工序列中,且加工速度加快,后市新棉周转库存仍延续增加趋势。

数据来源:WIND、瑞达研究院 工业库存方面:截至12月初,被抽样调查企业棉花平均库存使用天数约为27.4天(含到港进口棉数量),环比减少1.3天,同比减少10.2天。推算全国棉花工业库存约57.0万吨,环比减少6.4%,同比减少31.9%。全国主要省份棉花工业库存状况不一,陕西、湖北、山东三省棉花工业库存折天数相对较大。 商业库存方面:截止到2019年11月30日全国棉花商业库存量在449.67万吨,环比上调39.46%,同比增加5.48%,因纱厂对于棉花原料采购维持谨慎态势,且后市商业库存仍处于季节性增长周期,因此很长一段时间内库存的消化依然是一个大问题,主要关注外围贸易协商进展境况,以及下游需求变化。

数据来源:WIND、瑞达研究院

数据来源:WIND、瑞达研究院 (六)储备棉轮入轮出状况 2019年内,储备棉轮出于9月30日结束,累计挂牌销售储备棉116.2万吨,实际成交率85.73%,累计成交99.62万吨。自本年度轮出以来,储备棉竞拍积极性相对较高,由于储备棉性价比仍存优势,纺织企业对储备棉仍具一定的偏好。至此,国储库库存剩余180万吨,以处于低位水平。

数据来源:中国棉花网、瑞达研究院 年内12月2日至2020年3月31日国家计划轮入部分新疆棉,总量50万吨,每日挂牌竞买7000吨左右。由储备棉轮入的情况来看,其成交率形态呈阶梯式下滑趋势。一方面,年内新棉质量较低,马值偏高、杂质较多,竞价轮出不及套保销售;另一方面,轮入中储棉价格剔除相关费用后,与盘面交割价格无明显优势,甚至出现倒挂现象,使得轮入积极性大大降低。

数据来源:中国棉花网、瑞达研究院 (七)现货方面 2019年以来,中国棉花价格指数(CCIndex3128B)呈现先加速下跌,后低位反弹的趋势,截止目前现货价格较年初的15369元/吨下调2200元/吨附近,跌幅为14.20%。受下游终端需求疲软以及外围贸易因素扰动,纺织下游市场信心受挫,悲观情绪较浓,使得产品订单明细减少,纺织企业对棉花现货需求减弱,棉价持续走弱。

数据来源:WIND、瑞达期货 (八)郑商所棉花仓单情况 截至2019年12月20日,郑交所棉花仓单加有效预报总量为29571张,较年初的16835张增加12736张,共计约118.30万吨,19/20年度郑棉仓单库存仍处于历史高位水平,随着新棉加工继续,后市棉花期货仓单仍继续流入,郑棉仓单压力仍巨大不容忽视。

数据来源:郑商所、瑞达研究院 三、2020年棉花市场行情展望 12月USDA报告数据显示下调了全球产量、消费量及期末库存,加之2019/20年度以来,USDA报告不断下调美棉产量及需求,主要受德克萨斯州减产10.9万吨及出口销售受阻的影响,不过考虑到外围因素转好,美棉出口销售量或改善,基于减产、出口量恢复等因素共振下,ICE美棉价格指数重心或继续上抬。 国内方面,国庆节后新疆地区抢收情绪增强籽棉收购价格上涨,成本面对现货形成利好支撑,现货价格止跌企稳,加之贸易针对第一协议已达成一致,且征税延期等外围因素刺激,下方存较强支撑。不过新季度棉花产量减少幅度有限,加之棉花工商业库存处于历史相对高位水平,并处于季节性快速增长周期中,虽然中储棉轮入50万吨,但考虑到轮入量占总产量不足10%,轮入成交率偏低,预计对棉价托市效果欠佳,整体社会库存仍显宽松的局面。替代品方面,2020年直纺涤纶短纤行业仍有新增产能计划投产,国内传统纺织行业增长缓慢,而纺纱领域作为涤纶短纤最重要的消费市场更是大受影响,尽管聚合成本的降低致使涤纶短纤价格优势凸显,但替代原料需求增长不及产能增长。此外,国内纺织行业景气度仍显不佳的情况下,纱线及坯布开机率持续下调,且产成品累库速度加快,终端纺织需求增长速受限。综合上,大环境回暖提供利好的背景下,棉花市场价格主导因素仍由基本面决定,虽然皮棉成本的上抬、中储棉轮入等均对棉价形成有力支撑,不过棉花库存高企且需求尚未明显改观软的态势下,2020年郑棉价格指数或低位震荡为主。 瑞达期货 |

|

|  |

|