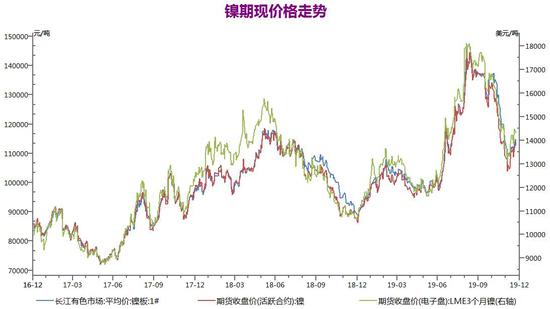

2019年镍价冲高回落,因印尼提前实施镍矿禁令,导致上游镍矿供应出现短缺预期,提振镍价走高,不过下半年国内镍矿及镍铁进口大幅增加,以及下游需求疲软,令镍价大幅回落。展望2020年,印尼将实施镍矿禁令,以及菲律宾镍矿出口增量预计有限,国内镍矿供应将出现短缺,同时也将限制国内的镍铁生产,不过印尼镍铁进口量预计将进一步增加,下游方面,房地产投资预计维持高位,房屋竣工面积同比增速有望回升,同时汽车行业出现好转迹象,新能源汽车也有回暖预期,预计明年需求好于今年。 第一部分 2019年镍价行情回顾 2019年镍价冲高回落,运行重心进一步上移。截止12月24日,沪镍(108450, 320.00, 0.30%)指数最新报112630元/吨,较2018年末上涨27.92%,伦镍则报14315美元/吨,较2018年末上涨34.48%,伦镍年内表现要略强于沪镍走势。根据沪镍年内走势,2018年镍价走势可大致分为三个阶段: 第一阶段:1月初-6月下旬,镍价震荡微涨,菲律宾雨季镍矿供应下降,国内镍矿港口库存下行,同时不锈钢需求不断扩大,电解镍库存也持续去化。 第二阶段:7月初-9月初,镍价强势冲高,印尼传出将提前限制镍矿出口,且禁矿消息甚嚣尘上,叠加菲律宾开展为期半年的环保审查,镍价开始上扬,之后印尼官方突然证实将提前限制镍矿出口至2019年年底,镍矿供应出现短缺预期,市场担忧情绪不断蔓延。 第三阶段:9月中旬-12月底,镍价大幅回落。首先国内下游需求表现疲软,不锈钢库存不断累积,并在10月创下历史最高水平;其次印尼镍矿内外销价差巨大,镍矿商抢出口意愿强烈,以及印尼镍铁产能扩大,对中国的镍铁供应也有所增加,使得镍价出现大幅回调走势。在年末印尼对镍矿出口进行审查,镍矿出口量出现下降,以及中国不锈钢厂减产不及预期,镍价行至低位有所回升。 截止12月24日,沪镍期货指数年内运行区间为86150-148730元/吨,较2018年12月末的上涨27.92%,相应的伦镍运行区间为10530-18850美元/吨,年上涨约34.48%。

数据来源:瑞达期货、WIND资讯 第二部分 2019年镍产业链分析及2020年展望 一、镍市基本面分析 关于宏观基本面的详细情况,可参观沪铜(48860, -20.00, -0.04%)年报,在此不再赘述,以下就镍市本身供需展开分析。 1、2020年全球精镍供应缺口或收窄 世界金属统计局(WBMS)最新公布报告显示,2019年1-10月全球镍市出现供应短缺,表观需求超出产量4.04万吨。2018年全年为短缺10.29万吨。截至2019年10月底,LME持有的可报告库存较截至上年底减少14万吨。1-10月期间,精炼镍产量总计为197.17万吨,需求为201.21万吨。今年1-10月期间,矿山产量为209.19万吨,较2018年同期高出12.3万吨。中国冶炼厂/精炼厂产量同比增加8.8万吨,表观需求为107.74万吨,较上年同期增长16.1万吨。在此期间全球表观需求同比上升3.8万吨。2019年10月,镍产量为22.95万吨,消费量为20.45万吨。同时,国际镍业研究组织(INSG)最新公布的报告显示,10月全球镍市供应缺口小幅扩大至1300吨,9月修正后为短缺1100吨;1-10月全球镍市供应短缺52200吨,去年同期缺口为134200吨。10月份矿山产量为23.38万吨,精炼镍产量为20.75万吨,精炼镍消费量为20.88万吨。 展望2020年,根据国际镍业研究组织(INSG)公布的数据,2020年全球镍需求将从2019年的245万吨增至252万吨。与此同时,2020年全球镍产量预计从2019年的237万吨增至248万吨,显示需求增幅低于产量,从而导致2020年精镍供应缺口达4.0万吨,较2019年的8.0万吨缩窄。

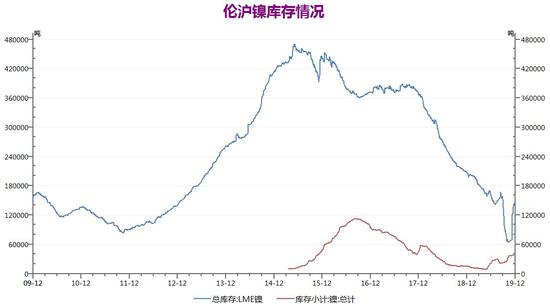

数据来源:瑞达期货、INSG 2、供需体现-伦镍库存继续下降,沪镍库存低位回升 伦镍方面,截至12月20日,LME精炼镍库存报140412吨,较2018年12月末减少67512吨或32.47%,在今年10月份伦镍库存出现大幅下降,主要是青山提走大量提库所致,而在12月伦镍库存出现大幅回升,当前年内库存范围为64176-206400吨。同期,上期所库存方面,年内呈现逐步回升态势,上升至37455吨,较2018年12月末增加22196吨,增幅为145.46%。从库存方面来看,年内伦镍库存再创新低,不过在年末出现大幅回升,预计库存将逐渐进入低位震荡态势,而沪镍库存今年呈现低位回升走势,或将进入增库阶段,因此镍库存下降放缓,对镍价的支撑力度逐渐减弱。

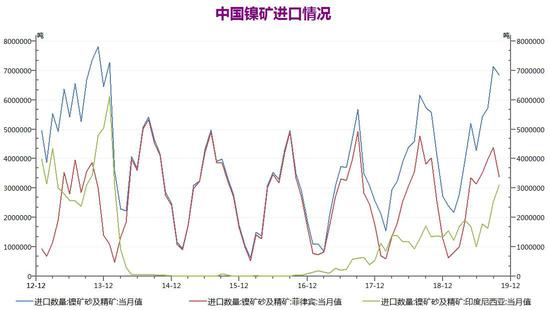

数据来源:瑞达期货、WIND资讯 3、供应-印尼镍矿出口禁令提前 2019年10月中国镍矿进口量为685.37万吨,环比减少27.66万吨,降幅3.88%,同比增加128.65万吨,增幅为23.11%。1-10月累计进口镍矿总量为4583.1万吨,同比增加567.34万吨,增幅14.13%,年同比仍呈现较大增幅,主要增幅来自印尼,因印尼镍矿出口能力回升,以及年底将实施禁矿令导致抢出口效应。2019年1-10月中国进口印尼的镍矿为1804.28万吨,同比增加46.84%,印尼镍矿出口禁令将提前至2020年1月1日实施,其国内镍矿抢出口相应明显,出口同比增速不断扩大;同期进口自菲律宾的镍矿为2600.56万吨,同比小幅下降0.71%,今年菲律宾镍矿出口较去年整体持平,主要因为菲律宾国内环保审查以及镍矿品味下降问题;另外同期进口自新喀里多尼亚镍矿为131.52万吨,同比增加32.97%,作为全球镍矿储量最丰富的国家,新喀里多尼亚的镍矿出口量逐年递增,不过其出口至中国的镍矿较少,以及其国内有出口配额限制,目前来看影响较小。 展望2020年,印尼在2020年1月将停止镍矿出口供应,我国镍矿供应将出现大幅下降,镍矿供应逐渐紧张将导致价格上升,从而导致菲律宾镍矿供应有所增加,不过对比2014年印尼禁矿来看,菲律宾在当时镍矿出口量虽有增加,但之后随着镍矿价格回落,出口量整体呈现下降趋势,其中主要因为菲律宾国内环保政策趋严以及镍矿衰竭、品味下降等原因。因此明年印尼镍矿出口供应停止,菲律宾的供应量较为有限,预计明年我国镍矿供应将逐渐趋紧。

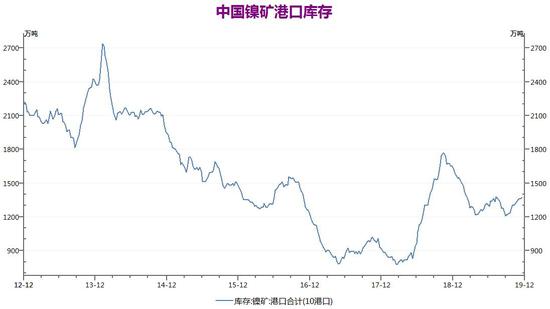

数据来源:瑞达期货、WIND资讯 4、供应—国内港口镍矿库存高位回落 截止12月20日中国沿海10个港口的镍矿库存合计为1371.44万吨,较2018年12月末减少276.11万吨,今年上半年镍矿出现明显回落,主要由于菲律宾镍矿供应下降,以及下游不锈钢市场有所回暖,需求好转对上游有所带动,而在5月份后镍矿库存呈现震荡走势,由于菲律宾雨季结束供应回升,以及下游需求逐渐转冷,加上印尼提前禁矿导致抢出口效应,导致镍矿库存止跌企稳。展望2020年,印尼镍矿出口禁令开始实施,我国进口印尼镍矿价格停止,镍矿供应紧张将使价格上升,从而导致菲律宾的镍矿出口有所增长,不过菲律宾受环保审查以及镍矿衰竭、品位下降等因素影响,其镍矿出口能力将有限,因此预计2020年镍矿港口库存将进一步下降至低位。

数据来源:瑞达期货、WIND资讯 5、供应-国内镍铁产量及进口量均大幅增加 产量方面,据Mysteel数据显示,2019年11月中国镍铁产量金属量总计5.98万吨,环比减少2.64%,同比增加34.13%;2019年1-11月份中国镍铁累计金属产量为60.57万金属吨,同比增加37.16%。2019年1-11月印尼高镍铁产量累计镍金属总量为31.94万金属吨(实物量252.28万吨),预计全年可达到35.52万金属吨,同比增长49.17%。进口方面,根据海关数据显示,2019年11月中国镍铁进口量229090吨,环比增加35.6%,较上年同期的92753吨增加146.92%。1-11月累计进口总量为174.58万吨,较去年同期的82.06万吨增加112.73%,其中进口印尼镍铁贡献主要增量,截至最新数据,1-10月印尼镍铁进口量累计103.24万吨,较去年同期的6.64万吨增加125.6%,随着印尼国内镍铁冶炼厂逐渐建设完成并投产,加之其政府对镍产业连的鼓励促进,未来镍铁出口仍将继续上升。 展望2020年,根据Mysteel数据,2020年国内镍铁企业计划新增产线34条,新增年产能23.04万金属吨。其中主要有内蒙古奈曼经安将在2020年5月、7月分别投产6条生产线,年产能将达到11.88万金属吨。2020年预计印尼NPI新增27条生产线,年产能增加22.92万金属吨,主要以德龙、青山、振石、华迪、新兴铸管的项目投产为主。由于印尼将在2020年1月1日禁止镍矿出口,加上菲律宾镍矿出口增量预计有限,中国的镍矿供应将呈现紧缺,原料成本将逐渐走升,而需求不济将导致利润压缩,预计国内投产节奏将放缓,另外由于印尼镍铁冶炼厂逐渐建设,叠加丰富的镍矿资源转向自身消化,生产成本更低的镍铁将更具优势,出口至中国的镍铁量将继续增加。

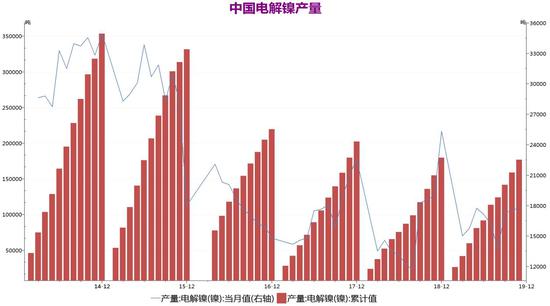

数据来源:瑞达期货、WIND资讯 6、供应-我国电解镍产量下滑而硫酸镍产量增加 根据Mysteel统计,2019年11月份,全国电解镍产量1.45万吨,环比10月增加3.69%,同比减少1.52%。2019年1-11月份国内精炼镍产量累计14.68万吨,同比增加12.46%。2019年中国精炼镍整体产量有所增加。除占比较大的甘肃地区产量增加外,吉林、山东地区也恢复了生产,新疆、天津地区产量有所增加,广西地区转产硫酸镍,产量相对有所下降。2019年11月中国硫酸镍金属产量为0.98万金属吨(实物量4.43万吨),环比减少5.93%,同比增加8.60%。2019年1-11月中国硫酸镍金属产量累计11.78万金属吨,同比增加36.81%。展望2020年,随着国内前期镍冶炼厂检修完成,以及新增产能的投放,国内电解镍产量仍将保持增长,而由于新能源汽车进入寒冬,需求表现疲软,预计硫酸镍价格将呈现弱势,刺激厂商转产电解镍,导致硫酸镍产量回落。

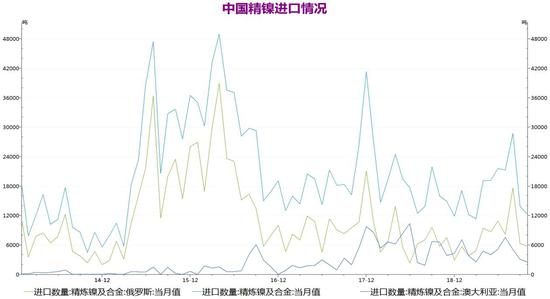

数据来源:瑞达期货、WIND资讯 7、供应-精镍进口量增加 2019年1-10月精炼镍及合金累计进口量为176681吨,同比减少9962吨或5.34%,主要因今年澳大利亚精镍出口量出现回落。1-10月中国进口自俄罗斯的精炼镍及合金为81153吨,同比增加9070吨,增幅为12.58%,受今年镍价大幅冲高影响,刺激俄镍出口走升;而进口自澳大利亚的精炼镍及合金为45715吨,同比下降17440吨,降幅达27.61%。展望2020年,受镍价上升影响,俄镍进口量仍将有所增加,不过受累于下游产业需求表现不佳,精镍进口增量将较为有限。

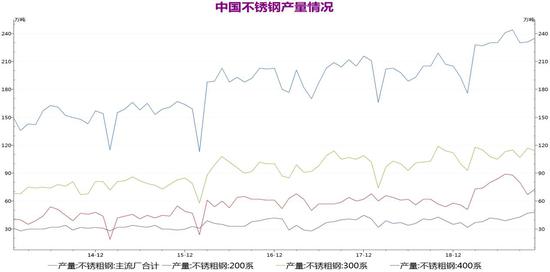

数据来源:瑞达期货、WIND资讯 8、需求-2020年不锈钢产量增速或将放缓 从国内终端需求来看,镍的主要消费集中在不锈钢行业。根据Mysteel数据,11月国内32家钢厂粗钢总产量245.83万吨,环比10月份减少0.2%。2019年中国主流32家钢厂预计粗钢产量为2850.19万吨,同比去年总量大幅增10.79%;其中200系总量985.69万吨,同比增18.78%,300系总量1355.04万吨,同比增加6.59%,400系总量509.46万吨,同比增9.19%。2019年我国不锈钢行业镍的消费量为121万金属吨。其中300系废不锈钢用量占比为15%;由于FENI的替代作用以及国内NPI镍含量提高,使得精炼镍消费占比不断缩减,精炼镍消费占比降至镍总消费量的8%。200系废不锈钢用量占比10%。 展望2020年,据Mysteel统计,预计2020年中国不锈钢新增产量为125万吨,其中新增200系15万吨,新增300系110万吨。2020年中国不锈钢全年产量预计为2975万吨。其中,200系预计产量1000万吨,300系产量1465万吨,400系产量510万吨。不过由于印尼将实施禁矿令,导致国内的电解镍及镍铁供应存在不确定性,一方面国内冶炼产能受到限制,另一方面我国进口增量存在不确定性,因此可能使得国内不锈钢投产受到影响。

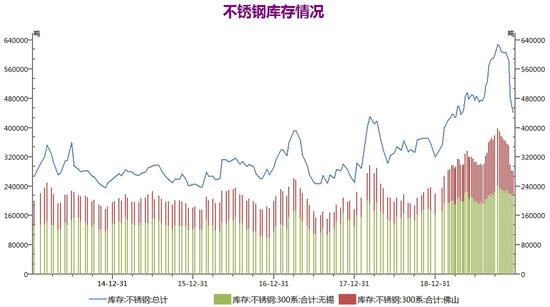

数据来源:瑞达期货、WIND资讯 9、需求-不锈钢库存累库压力增大 2019年佛山、无锡两地不锈钢库存总量较2018年进一步增加,截至12月20日,佛山、无锡不锈钢总量为441500吨,较2018年底增加86100吨,增幅为24.23%,两地不锈钢库存总量共增加86100吨,其中在今年的11月份库存一度上升至165400吨的历史新高,显示不锈钢产量不断扩张以及下游需求得不到明显改善,供应过剩格局仍在持续。具体来看300系不锈钢库存,12月20日,两地市场库存总量为281400吨,较2018年底增加62900吨,增幅为28.79%,今年11月300系库存一度达到396900吨,比上年末增加81.65%,并且在之后开始回落,其中贡献降幅的基本来自佛山地区,自高位下降了87200吨或56.11%。展望2020年,随着国内不锈钢产能持续扩大,以及中国不锈钢出口形势日趋严峻,预计2020年不锈钢库存将维持在高位运行。

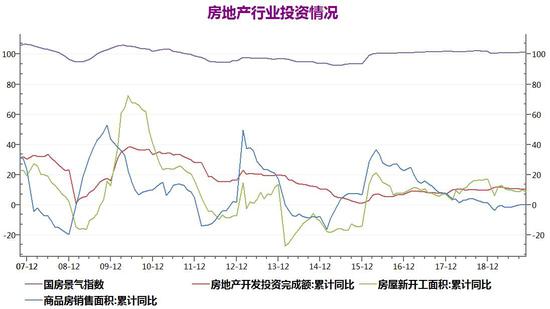

数据来源:瑞达期货、WIND资讯 10、需求-房地产投资增速维持高位 中国不锈钢有60%用在房地产行业。2019年11月国房景气指数为101.16,较10月底上升0.02,较去年同期下降0.81。而房地产投资方面虽维持高位,但增速逐渐放缓,2019年1-11月,全国房地产开发投资约12.13万亿,同比增长10.16%,增速较1-10月缩窄0.19个百分点;同期,房屋累计新开工面积20.52亿平方米,同比增长8.63%,较去年全年的17.18%增速有所下降;商品房销售面积14.89亿平米,同比增长0.2%,增速已连续三年下降,至今年已基本与去年持平。与前两轮房地产周期不同的是,这一轮周期的房地产开发投资及房屋新开工面积累计同比增速一直保持着稳步走升的,而商品房销售面积累积同比则逐步下行,显示房地产市场的供需矛盾进一步得到缓解。 展望2020年,中央经济工作会议中提出,“全面落实因城施测,稳地价、稳房价、稳预期的长效管理调控机制”,显示各地可以根据实际情况在稳房价的目标下,对现有政策进行微调,不过在坚持“房住不炒”的大前提下,主要是继续打击投机性需求,并降低对刚性需求的误伤,因此不将房地产作为短期刺激经济的手段的基调不变,预计明年房企融资以及房贷利率将小幅放松,我国房地产投资继续保持高位,商品房销售面积同比小幅增长,预计2020年房地产行业对下游不锈钢消费的拉动将有所增加。

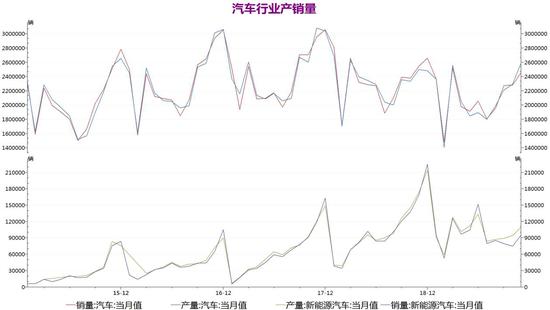

数据来源:瑞达期货、WIND资讯 11、需求-汽车产销量边际好转,新能源汽车前景仍可期 根据中汽协数据,2019年1-11月份中国汽车产量2303.8万辆,同比2018年减少228.72万辆,减幅为9.03%;1-11月汽车销量为2311万辆,同比减少230.97万辆,减幅为9.09%,今年受国六标准实施以及消费需求疲软影响,国内汽车行业承受较大压力,不过下半年产销量的同比降幅持续得到好转。而新能源汽车方面,1-11月份中国新能源汽车产量109.31万辆,同比增加16.02%;同期销量为104.28万辆,同比增加27.07%,新能源汽车产销仍呈现增长,不过增幅大幅缩减,尤其是在今年7月补贴退坡后,产量大幅下挫,销量更是近乎腰斩,目前新能源汽车依然面临很大压力。展望2020年,今年下半年汽车行业整体虽较去年同比下降,不过降幅持续缩窄,尤其是11月的产量同比回升到正值,反应企业对今后的市场信心有所恢复,预计2020年汽车整体表现要好于今年。新能源汽车方面,纯电动汽车与插电式混合动力汽车的补贴自2017年开始逐渐退坡,至2020年完全退出;氢燃料电池汽车的补贴同样计划于2020年退出。补贴全面退出,行业发展将从政策导向性转为市场导向性,行业竞争将加剧,购买力的分化、车型的多样将对市场消费形成利好,同时欧盟方面减排目标提高,未来对新能源汽车的消费也有增长预期,因此预计2020年新能源汽车将出现回暖,产销量预计150-170万辆。

数据来源:瑞达期货、WIND资讯 二、2020年镍价展望及操作策略 首先考虑全球经济增长前景,2020年全球经济增长预期弱于2019年,经济下行压力进一步增加。首先对美国而言,美国经济数据整体表现喜忧参半,一方面美国劳动力市场保持强劲,新屋开工数同比大幅增长,经济温和增长,另一方面全球地缘政治和贸易问题仍存很多不确定性,以及消费者支出开始出现降温迹象,企业投资继续下滑,显示美国经济增长的动力正在减弱。欧洲方面,英国脱欧问题的不确定性仍存,以及欧元区制造业PMI表现疲软并持续处于收缩区间,制造业的疲软正在向服务业蔓延,同时负利率政策也使得欧洲银行利润缩减,货币政策空间比较有限,欧元区经济谁退的可能性增大。中国方面,贸易摩擦对我国制造业形成较大的冲击,同时我国也处在经济转型的过渡期,经济下行压力进一步加大,而另一方面,11月我国全国规模以上工业以及社会消费品零售总额增速好于预期,显示我国经济有较强韧性,内需对经济发展的作用有所增强。 从镍的基本面看,2020年上游原料供应将逐渐转紧,由于印尼将开始实施镍矿出口禁令,停止镍矿的出口供应转而供其本土的使用,加上菲律宾受环保审查趋严以及镍矿面临衰竭等因素影响,其镍矿供应增量将有限。受镍矿供应下降的影响,国内的镍铁产能扩张将出现放缓,同时因原料成本增加,冶炼厂检修停产情况预计增多,不过随着印尼镍铁产能的迅速扩大,其镍铁出口量也将进一步上升。需求方面,房地产投资增速预计将保持高位,同时房屋竣工面积同比增速有望回升,也将带动家电行业的需求,以及汽车行业受国六标准实施的冲击后,在今年四季度保持着好转势头,新能源汽车行业也有回暖预期,整体来看预计明年下游需求将好于今年。 在此背景下,笔者认为2020年镍价将呈现震荡上行走势,下方支撑较强。2020年沪镍的运行区间关注100000-130000元/吨,运行中轴关注115000元/吨,相应的伦镍则交投于12500-16500美元/吨。投资者可尝试逢低建立长期战略多单的机会。 瑞达期货 |

|

|  |

|