2014年美国的页岩油革命开始对全球原油供应前景产生冲击,随后OPEC的一系列举措也是基于应对页岩油产量激增的背景下产生的。本文选取了2014年至今OPEC半年度会议后市场的反应,供投资者研判本轮原油周期的内在联系。值得注意的是另外还有两条辅线穿插在本轮石油周期中,一个美国对于委内瑞拉和伊朗的制裁,一个是国际贸易局势。 2014年美国的页岩油革命开始对全球原油供应前景产生冲击,随后OPEC的一系列举措也是基于应对页岩油产量激增的背景下产生的。无论是2014年OPEC的开闸放水试图将美国页岩油厂商挤出市场,亦或是2016年OPEC+形成,以OECD五年平均库存水平作为减产水平的衡量依据都是应对页岩油产量激增对于油价的打压。 本周四(12月5日)OPEC将在维也纳召开2019年第二次半年度会议,这对于2020年油市走向将产生关键影响。本文选取了2014年至今、每半年举行一次的OPEC大会后原油市场的反应,供投资者研判本轮原油周期的内在联系。值得注意的是另外还有两条辅线穿插在本轮石油周期中,一个美国对于委内瑞拉和伊朗的制裁,一个是国际贸易局势。 在2018年6月会议上OPEC+意外决定增产很大程度上是基于伊朗产量受限叠加美国的施压,而2018年底至今,除了页岩油继续挤压OPEC产量空间外,国际贸易局势对于需求的打压也是使得OPEC必须考虑进一步延长减产的重要依据。

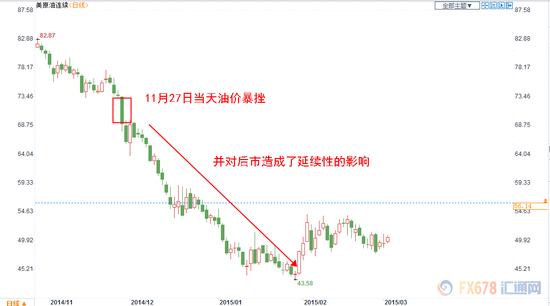

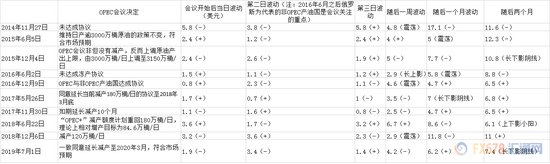

1995年到2016年5月 阿里·纳伊米时期:增产大跌是主题 作为执掌世界能源局势20年的重臣,纳伊米在任期间奉行开闸放水以应对页岩油的冲击。纳伊米认为,通过增产可以使页岩油厂商感到价格压力,导致成本上升,因为相对于开采成本只有个位数而言的沙特,50美元/桶的的开采成本对于美国页岩油厂商是一个巨大的负担。尽管纳伊米的举措成功达到了预期的目标,但是也导致油价正式破百,并一度逼近崩盘的局面。 2014年11月27日OPEC成员国就减产没有达成协议,并且随后超过了产量目标,OPEC会议当天,美原油暴挫近7美元/桶,跌幅逾6%。

2015年6月5日维持日产逾3000万桶原油的政策不变,符合市场预期,市场空头回补,下挫1美元随后反弹逾2美元。

2015年12月4日OPEC会议非但没有减产,反而上调原油产出上限,由3000万桶/日上调至3150万桶/日,欧美油价纷纷跳水,美国原油主力期货跌逾2美元至40美元/桶下方,跌幅近2.8%。

2016年5月法利赫时期:力图寻求减产,油价涨跌交替,伊朗和需求问题穿插其中 法利赫在油价崩盘后接替了纳伊米的职位。法利赫在任期间最大的功能是组建了OPEC+,这使得油价一度出现回暖的局面。但是随着国际贸易局势和全球经济放缓,油价始终上行无力,法利赫陷入了继续减产以提振油价还是增产以抢夺市场份额的矛盾处境中。有传闻称,法利赫卸任很可能是因为沙特王室认为法利赫提振油价不力而更换人选。 2016年6月2日会前各国代表观点不一,分歧较大,且未在产量目标讨论上花太多的时间,会后有OPEC代表称未达成冻产协议,美原油短线下挫2%,但随后收回跌幅。

2016年12月9日召开会议,在12月12日因有消息称,OPEC与非OPEC产油国达成协议,美原油开盘直接暴涨5%,但是随后几个交易日因为公布的OPEC月报显示,供应过剩95万桶/日,这使得油价连续下挫。

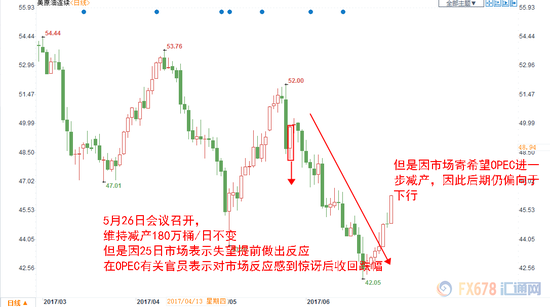

2017年5月26日同意延长当前减产180万桶/日的协议至2018年3月底。尽管OPEC周四的行动在市场预料之中,但部分油市投资者之前曾寄望,产油国会同意延长减产更长时间,或者是加大减产规模以消耗掉过剩的全球原油供应。但是由于5月25日市场已经对此作出了失望的反应,同时在5月26日会议中OPEC有关部长表示对市场的反应感到惊讶,因此油价触底反弹,涨幅2.38%,但是5月25日跌幅逾5%。

2017年11月30日如期延长减产9个月,油价窄幅震荡,涨幅0.17%

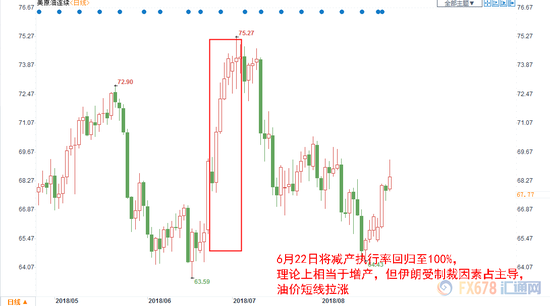

2018年6月22日OPEC与非OPEC产油国同意将减产执行率回归100%,“OPEC+”减产额度计划重回180万桶/日,理论上相对增产目标为84.6万桶/日。但是日内涨幅高达5.29%,因市场担忧伊朗产量归零足以抵消OPEC增产的影响。

2018年12月6日减产120万桶/日,跌幅自5%附近收窄至2.29%,但总体走势偏空,因需求忧虑仍施压油价。

2019年7月1日一致同意延长减产至2020年3月,符合市场预期,油价出现了2.5美元的震荡行情。值得注意的本次会议原本定于6月末,但是因为俄罗斯认为不应该与G20会议冲突,因此选择了延后。

总结 总体而言,在不考虑需求和美国制裁因素的情况下,OPEC对于油市的影响是直接性的。

在增产时,油价在随后两个月往往体现为下跌,这在纳伊米在任期间十分明显,因纳伊米奉行增产的策略。 而到了法利赫时期,减产措施在两个月内都会对油价构成一定的支撑,即使未出现明显上涨的走势,但是油价大概率都会止跌。

在OPEC未对政策进行调整时主要是看是否符合市场的预期,如果市场寻求进一步减产,那么维持不变则构成利空,如果符合市场预期,往往会陷入震荡走势。 值得注意的是,近两年OPEC的政策对于油价的影响体现出复杂性,因为美国对于伊朗的制裁以及全球经济放缓对于经济的影响。 比如在2018年6月,OPEC决定增产,这波浪潮持续到了2018年11月,当时沙特和俄罗斯产量均创出历史新高,但是因为市场认为美国对于伊朗的制裁导致市场上被抹去的石油远远高于两国增产的水平,油价不跌反升。 但是随着美国实施了制裁豁免,加上全球经济放缓,这导致全球原油供应过剩,即使OPEC减产120万桶/日,但是油价持续回落,因需求因素占据主导。

行情推演 总体而言,OPEC会议的影响需要从OPEC政策、市场预期、美国制裁影响和需求因素四个方面考虑。

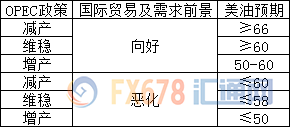

政策方面和市场预期方面,目前市场预期OPEC将延长减产至2020年6月,不会考虑进一步深化减产,但是伊拉克石油部长表示,OPEC+将考虑把减产幅度提高至160万桶/日,即比当前高出40万桶/日。从此前OPEC的预估是按照当前的产量水平,2020年供应过剩7万桶/日。受此影响,美元可能会上行至60美元甚至超过这一水平。 如果OPEC维稳,料美原油仍维持在50至60美元震荡区间内。 OPEC+增产可能性几乎为0。 美国制裁影响方面,目前伊朗的原油出口已经跌至40万桶/日下方,委内瑞拉产量也低于80万桶/日,近几个月,伊朗和委内瑞拉对于市场的影响越来越小,但是伊朗可能引发的地缘局势成为推动油价的因素。但是就目前而言,中东地缘局势仍未出现进一步发酵的迹象。 需求方面,主要关注国际贸易局势和全球经济状况。近期而言,全球经济出现复苏的迹象,美欧的制造业数据和欧洲的通胀数据出现复苏的迹象,但是总体依旧疲软。如果近期数据进一步向好,可能会提振市场对于2020年需求的预期,这对油价构成支撑。 但是相比较经济数据而言,市场更加关注国际贸易局势进展,如果进一步向好,即使OPEC按兵不动也将支撑油价走高,反之即使OPEC意外扩大减产规模,料对油价支撑影响有限。 |

|

|  |

|