原标题:四季度全球原油供需总结!光大期货钟美燕:原油过山车行情下,市场在交易什么? 来源:潮讯课堂Club 作者:钟美燕 光大期货研究所能源化工部研究总监,上海财经大学硕士。 今年的原油市场可谓是腥风血雨,对盘面的形成影响的事件就有十几起,但并没有对整个原油市场起到决定性的作用。 往往是事件发生,原油大涨;影响消退,行情回落。让众多投资者经历了一波又一波的过山车,也就是通常说的价格没变钱没了。在这过山车行情的背后,又隐藏着怎样的秘密?让我们通过今天的文章来一探究竟。 01、供应情况

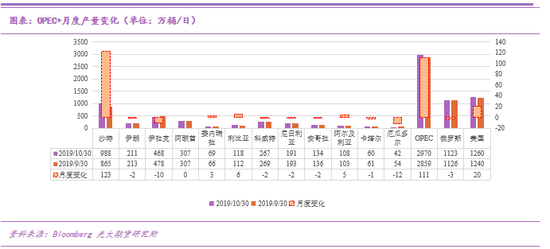

OPEC月度产量变化并不大: 1、根据彭博数据,10月份OPEC石油产出快速恢复至2970万桶/日,沙特10月原油产出快速增加123万桶/日至988万桶/日。伊朗10月原油产量减少2万桶至211万桶/日。委内瑞拉10月原油产量增加3万桶/日至118万桶/日。 2、俄罗斯月度产量为1123万桶/日,美国产量创下历史新高达1260万桶/日。 3、伊朗总统鲁哈尼宣布,伊朗发现新的油田,原油储量达530亿桶。(但是开采难度比较大,开采周期较长,对产量影响不大)

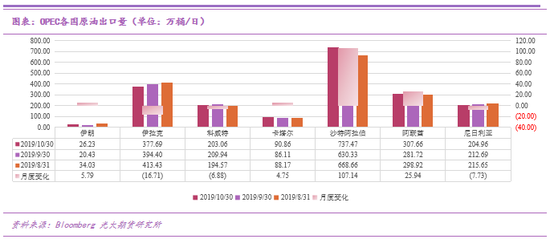

1、从OPEC成员国月度出口量来看,沙特10月出口量为737.47万桶,较9月增加107.14万桶。 伊朗10月出口量增加5.79万桶至26.23万桶/日,阿联酋10月出口量增加25.94万桶至307.66万桶/日,伊拉克减少16.71万桶至377.69万桶/日,科威特出口减少6.88万桶至203.06万桶/日。尼日利亚10月出口减少7.73万桶至204.96万桶/日。 2、10月OPEC成员国整体出口量偏向于大幅增加,这主要贡献者是沙特,沙特10月的出口量呈现了大幅增加。

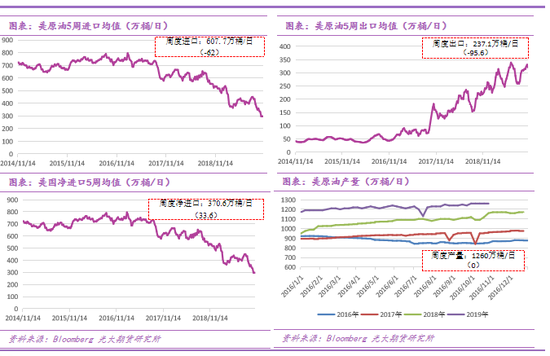

美国原油产量维持历史高位,周度产量最新数据是1260万桶;美国净进口5周均值一直下降,最新数据是370万桶。从进出口结构来看,美国已经从能源进口国的角色逐渐转变为能源出口国。

1、数据方面,截至11月1日当周, 除却战略储备的商业原油上周进口607.7万桶/日,较前一周减少62万桶/日。 美国上周原油出口减少95.6桶/日至237.1万桶/日。周度来看,原油净进口量大幅增加33.6万桶至370.6万桶/日,在进出口双双减少的背景下,出口降幅较进口降幅更大。 2、因而进出口对应点的周度EIA库存呈现超预期累库。

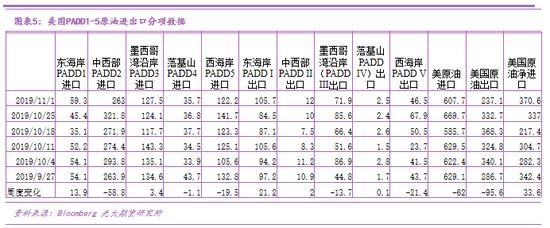

1、从分区域进口情况来看,进口方面,东海岸进口大幅减少58.8万桶/日,西海岸周度减少19.5万桶/日,墨西哥湾沿岸(PADD III)周度进口小幅增加3.4万桶/日。 出口方面,东海岸出口增加21.2万桶/日,西海岸出口减少21.4万桶/日,墨西哥湾沿岸出口方面减少13.7万桶。 2、从美国五大地区炼厂产能占比来看,墨西哥湾区占比53%、中西部占比22%,西海岸占比15%,东海岸占比7%,落基山占比4%。

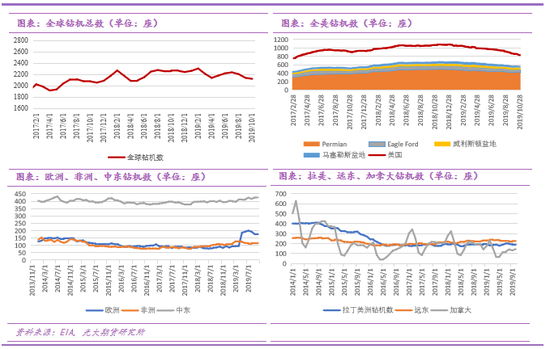

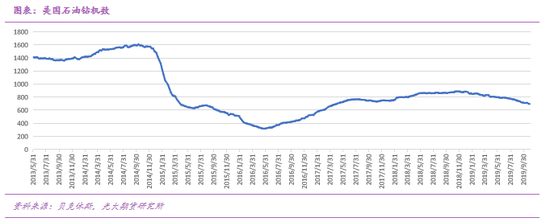

虽然美国钻机数量下降,但是钻井单产量在不断提升。随着时间推移,美国页岩油产量大概率会在2020年达到顶峰,但在目前的维度上,美国页岩油产量仍旧维持高位。

贝克休斯公布的数据显示,截止11月8日的一周,美国在线钻探油井数量684座,为2017年4月以来的最低水平,比前周减少7座,比去年同期减少202座;比去年同期减少202座。 报告显示,迦南伍德福德盆地(CANA WOODFORD)盆地增加1座;得克萨斯州的伊格尔福特(Eagle Ford)盆地减少3座;二叠纪盆地减少4座;威利斯顿(Williston)盆地减少1座; 本周美国海上平台23座,比前周增加1座;比去年同期增加2座。 贝克休斯数据还显示,同期美国天然气钻井数130座,与前周持平,比去年同期减少65座。 美国陆地石油和天然气平台共计793座,比前周减少6座;比去年同期减少264座。美国油气钻井平台总计817座,比前周减少5座;比去年同期减少264座。 02、需求:裂解价差高位快速回落,炼厂开工符合下行

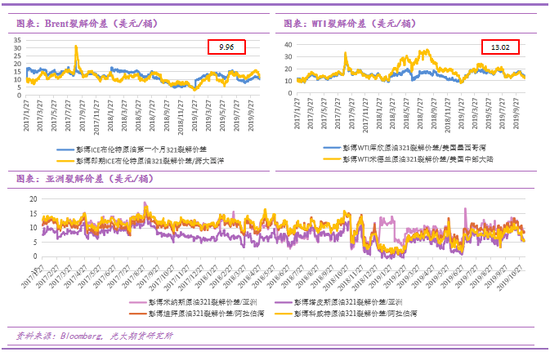

从地区分析来看,三大市场的裂解价差都在快速下降:Brent裂解价差在六月之后迅速下滑,最新一起的裂解的利润已跌破10美元;WTI的裂解价差在10月份达到峰值18美元,目前也已降至13美元;亚洲裂解价差也是处于快速下滑。

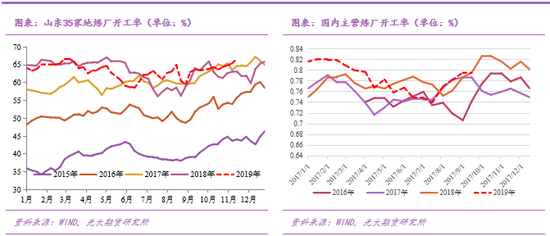

目前国内开工率小幅走高: 1、山东地炼开工率小幅回升,目前整体开工率提升至66.65%,较上周大幅提升。国营炼厂开工率10月份的开工率也整体有所抬升,且维持在高位。 2、2019年9月份我国原油进口量为4124.1万吨,1-9月为36903.7吨,与去年同期相比增加9.7%。 中国进口原油依存度超过70%,运费暴涨直接导致国内炼厂加工成本的增加。市场传闻,因后期炼厂面临亏损困境,四季度国内炼油企业或有减产计划。 我们通过与炼厂相关人士沟通了解到,中石化方面,12月份确实有减产计划,但具体减少的数量还未定,要看运费后市走向;中石油方面,未提及运费的影响,但要求根据市场销售欠计划的情况减少成品油产量;地炼方面,多家炼厂反映目前还没有减产计划。 非国营炼厂配额需求: 1、11月1日,商务部网站公告2020年原油非国营贸易进口允许量总量、申请条件和申请程序,其中原油非国营贸易进口允许量为20200万吨,与2019年下发数量持平。 该配额数量将分批下达到相关炼厂,2020年第一批允许量将于2019年12月31日前下达。 2、2019年商务部前两批总计下发15310万吨原油非国营贸易进口允许量。故涵盖第三批,2019年全年商务部共下发16600万吨原油非国营贸易进口允许量。 3、商务部公布的2020年原油非国营贸易进口允许量暂未增量,一方面,2020年计划投产的新增炼厂有中科湛江炼化、古雷项目完成部分中交,均为主营单位炼厂,暂无新建民营炼厂投产。 另一方面,传统地炼进口原油使用配额审批已接近尾声,获批炼厂数量已基本稳定,至2020年新加入炼厂的可能性较小; 第三,已获批配额炼厂进口原油使用配额维持稳定,暂无炼厂配额出现被删减的情况出现。综合以上三种原因来看,2020年,使用非国营贸易进口原油的主体数量相对稳定,国家相关部门在审批数量方面也有一定考量。 4、截止到三季度,已有个别炼厂完成全年使用配额,40%的炼厂配额完成进度在65%以上,其余炼厂配额使用进度仍显滞后。 由此来看,四季度多数炼厂将加大开工负荷,积极进口配额原油,最大比例的完成本年度配额数量,以保证2020年的配额能够足额获取。 5、2019年5月份起,浙石化第一套1000万吨/年的常减压正式进料,而第二套1000万吨/年常减压装置仍未启动。且截止到目前,2019年浙石化共计获批750万吨非国营贸易进口原油使用配额。 后期浙江石化若全面开工,为保证原料供应,对于进口原油使用配额数量将大幅增长。由此来看,2020年,部分炼厂原油非国营贸易进口允许量下放数量不排除会出现微调的情况。

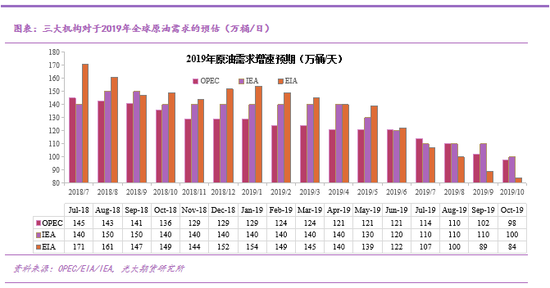

从三大机构的月报预测来看:IEA全球原油需求:2019年和2020年的全球需求增长预计分别为100万桶/日(较上次预测下调10万桶每日)和130万桶/日(较上次预测下调10万桶每日)。EIA将2019年需求下调4万桶至84万桶/日, OPEC将2019年需求下调4万桶至98万桶/日。 从供需平衡表来看,原油市场处于弱平衡。在弱平衡的趋势下,价格的波动必须要靠事件来驱动,但事件因子驱动都是短期逻辑,难以形成长期趋势。因此,从交易维度来看,原油整体就是整党思路。 03、库存:EIA原油库存超预期累库,成品油库存支撑不够

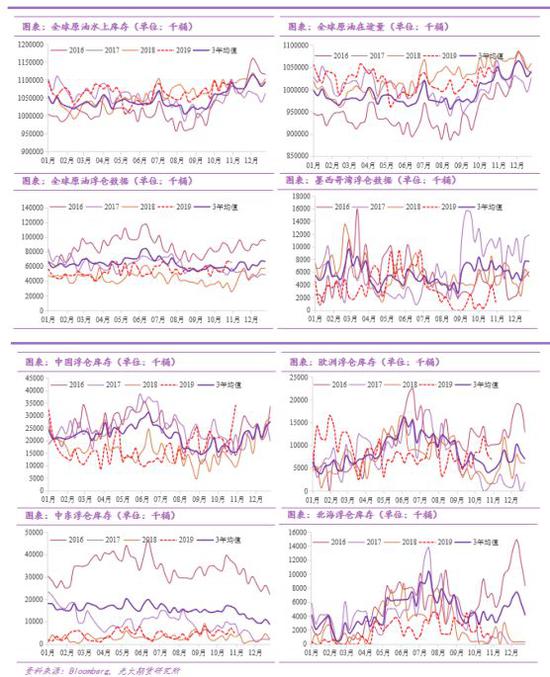

从整体来说,原油贸易是处于一个比较活跃状态,这也是原油本身的属性决定的。分区域来看,欧洲、中东和北海的浮仓都在下降,而中国浮仓一直在增加,这也是和中国的炼厂开工诉求有关,随着浮仓的增加,库存管理的重要性就尤为明显。

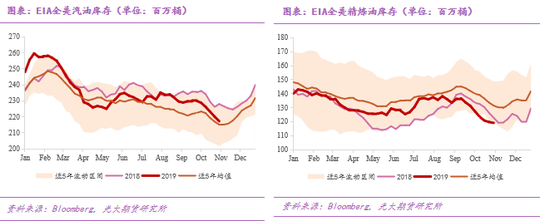

1、截止11月1日当周,美国原油库存量4.46782亿桶,比前一周增长793万桶;美国汽油库存总量2.17229亿桶,比前一周下降283万桶。 馏分油库存量为1.19132亿桶,比前一周下降62万桶。原油库存比去年同期高3.5%;比过去五年同期高3%;汽油库存比去年同期低4.7%;比过去五年同期低1%;馏份油库存比去年同期低3%,比过去五年同期低9%。 备受关注的库欣地区原油库存4774.5万桶,比前周增加171.4桶。 2、美国商业石油库存总量增长386万桶。美国炼厂加工总量平均每天1576.1万桶,比前一周减少23.7万桶;炼油厂开工率86%,比前一周下降1.7个百分点。 上周美国成品油日均进口量238.6桶,比前一周下降11.7万桶。美国能源信息署数据显示,美国原油战略储备连续五周下降,累计减少386.6万桶。过去的一周,美国石油战略储备6.40952亿桶,下降了70万桶。 04、期货价格及价差:期货价格重心震荡运行,先涨后跌

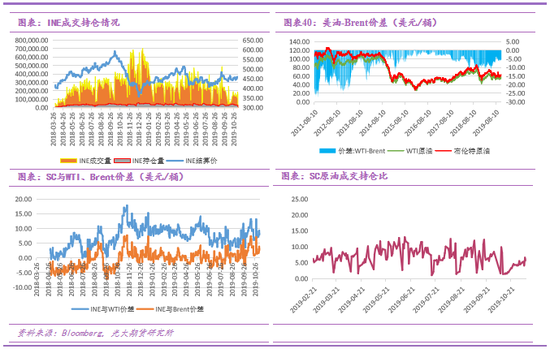

目前原油内外盘价差回归,上周的油价先涨后跌,处于一个震荡行情。

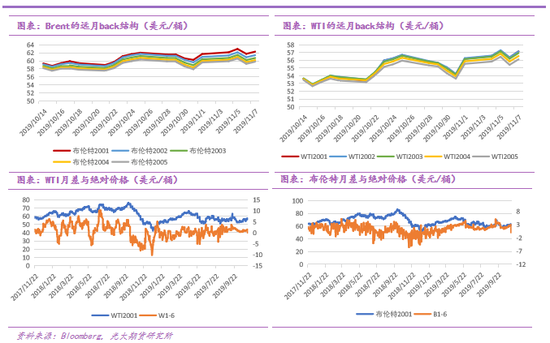

WTI、 Brent仍为back结构,值得注意的是首行与六行合约价差走扩,也就意味着目前首行的主力合约走势比远月更强。

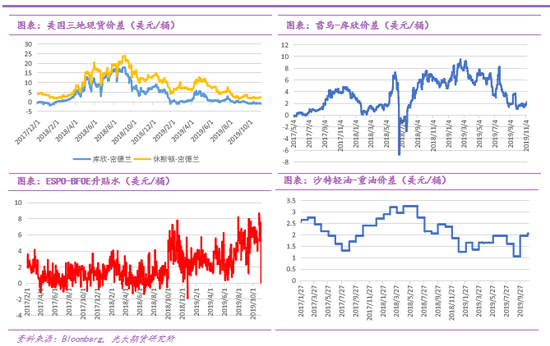

从区域价差来看,美国交割库和港口区的价差比往年小;沙轻和沙重的价差之前走阔一段时间,说明轻重油的矛盾还未完全缓解。 05、持仓:总持仓增加,净多持仓边际增加

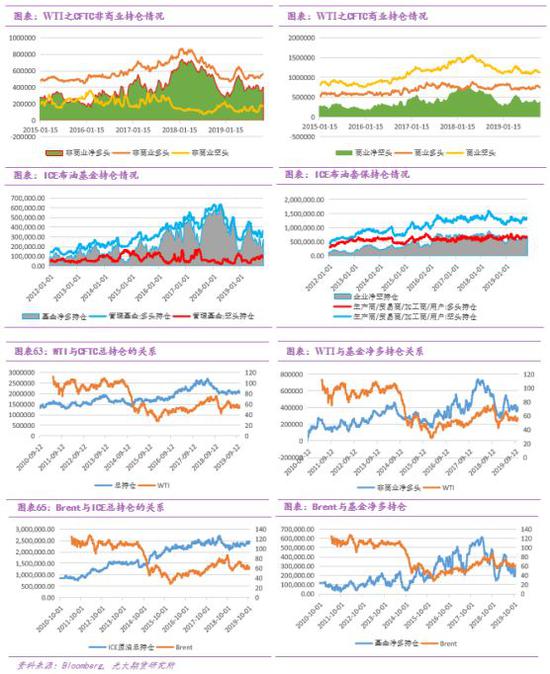

总的来说,基金持仓是增长趋势的,市场并不是特别看空油价,而是持有逢低减仓的态度。 对于产业的维度来看,就是尽量去套保,管理好远月的风险。从特朗普的发言来看,今年对油市的言论比去年要少,侧面反应大家对目前的油价容忍度较高。后期如果宏观转暖,油价还是有可能会有起色。

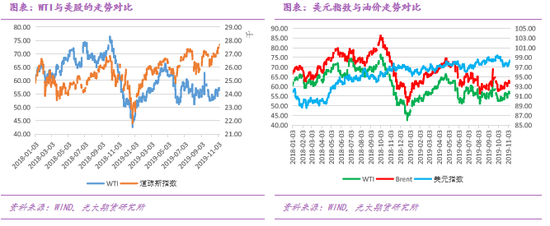

美股重心继续上移,美元指数止跌回升。原油风险偏好略有提升,配置属性有所凸显。 06、总结 供给: 供应方面整体仍呈现较为宽松的格局。美页岩油现实产量居于高位,沙特基于阿美IPO的现实需求近期减产的动能将有所削弱。供应的扰动主要来自地缘的因素,但目前地缘政治未能形成实质性的供应收缩。 需求及库存: 周度库存显示,因炼厂开工率的下滑导致原油呈现超预期累库,成品油端的库存要好于预期,一方面是汽油库存总水平降至5年均值水平以下,另一方面是精炼油的库存也显著低于历史同期水平。 除了有IMO新规对燃料油生产的影响外,还有美经济增长的韧性使得实际需求好于预期,但制约因素在于,裂解利润的大幅走弱,这将主要影响炼厂开工的积极性。且在油品利润转差的背景下,化工的利润也全面转弱,这使得需求面并无太大亮点。 价差: 周度内外盘油价呈现较长下影线的阳线,其中近期SC油价在455元/桶附近,Brent油价在重心站上62美元/桶观看,WTI油价高于57美元/桶。 Brent-WTI价差回落至5.27美元,SC-Brent价差至2.7美元/桶,SC-WTI价差在7.79美元。从波动率上来看,仍属于偏强震荡,但整体重心有所上移。 策略观点: 整体来看随着宏观情绪的转暖市场风险偏好提升,油价上涨蠢蠢欲动。结合目前基本面来看,仍不具备大幅上行的条件,存在的两个摇摆点。 一是OPEC是否会在12月会议上决议深化减产,从目前各成员国的变态来看,尚存在较大分歧,这一方面决定于油价的绝对水平,目前油厂在相对丰厚的裂解利润的背景下,需求基本稳定,减产动能不强,如若油价出现去年四季度的阴跌行情,成员国的减产动力会更充分。 另一方面是出于市场份额的考量,目前市场OPEC的减产坚定执行,而俄罗斯则坐收渔翁之利。因而深化减产主要看俄罗斯的态度。 从季节性来看,今年同比2018年相对乐观的情形是宏观的弱需求已经price in在油价里了,如果宏观出现边际改善可能性,需求则出现了预期差,那么市场就有可能呈现稳步的重心上移,但油价呈现的是高波动率,低振幅区间的特征。 注:本文有删节 |

|

|  |

|

微信:

微信: QQ:

QQ: