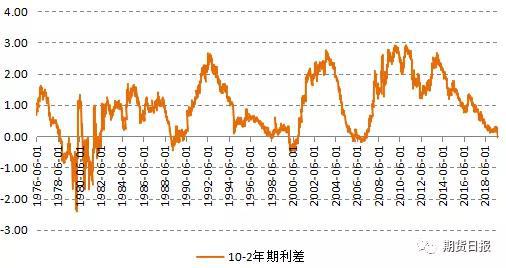

原标题:美债收益率曲线倒挂,想捕捉利差交易机会,美债期货正好派上用场 原创: 程小勇 进入9月,美债收益率曲线倒挂使得市场对于美国经济在未来1年衰退的担忧升温。数据显示,自2019年5月23日以来,10年期美债和3个月期美债收益率就开始出现倒挂,即10年期美债收益率低于3个月期美债收益率。截至8月30日,10年期美债收益率和3个月期美债收益率利差为-0.49个百分点。进入8月下旬,10年期美债和2年期美债收益率也开始出现倒挂,截至8月30日二者利差为0。

图为10年期美债和2年期美债收益率利差 收益率曲线倒挂意味着短期债券的利息要多于长远期债券,这通常是美国经济走向衰弱的迹象。当投资者买入美国国债之后,他们就相当于把钱借给了美国。对于借钱给美国的时间长短,2年一定比10年的风险要小,所以2年贷款的利息收益也会理应低。 通常情况下,更长期的债券意味着更高的利息。尽管目前美国长期国债的风险仍然很小,但比起2年期国债还是要高一些。与此同时,投资者会认为将资金投资于10年期国债也带来了资金的不便利性。如果美国经济一切正常,债券投资市场就是这么运行的。不过,当短期经济展望不佳时,投资者可能会很快跟风,换句话说,当投资者对今天的担心甚于明天时,中短期债券收益率倒挂,国债利率曲线就会朝相反的方向延伸。 根据瑞士信贷的分析,衰退平均发生在2年期与10年期国债收益率反转22个月之后,该公司发现,最快的一次衰退发生在信号发出后短短14个月后。2年期与10年期国债收益率的反转预测经济走势准确度很高。 经济数据方面,美国7月核心耐用品订单重回负增长显示投资继续偏弱。7月核心耐用品订单环比-0.4%不及市场预期的0.0%,重回负增长。8月咨商会消费者信心指数有所下滑,密歇根大学消费者信心指数终值也有所下修。美国8月咨商会消费者信心指数135.1,较前值135.8有所下滑,8月密歇根大学信心指数也从92.1下修至89.8,且预期值和现状均有所下修。7月美联储鸽派不及预期。结合8月Markit制造业PMI跌入50荣枯线以下的情况看,全球放缓及贸易摩擦不确定性加剧继续对美国制造业及投资产生压力。 值得关注的是美国经济面临三大不确定性:美国股市调整对居民消费带来的冲击、企业债务高企带来的资本支出下降和美国公共债务膨胀带来的减税等财政政策空间很小。 数据显示,2008年金融危机之后,美国企业债务规模快速扩张。企业债务占GDP的比例从2012年的65%左右上升到目前接近75%,企业债务占总资产的比例也达到历史新高。从美国企业债务的构成来看,风险债务主要包括高收益债券和杠杆贷款,2018年风险债务总规模达到2.53万亿美元。其中,主要新增量来源于杠杆贷款,目前已超越高收益债券,成为投机市场最大的融资品种。由于杠杆贷款本身是高风险债务,而杠杆贷款主流的持有方式是投资者通过金融工具CLO间接购买(占比62%)。 不过,美国经济短期陷入衰退的风险不大:一是美联储启动预防式降息。美联储降息25个基点至将联邦基金利率下调至2.00%—2.25%,这是2008年年底以来首次降息。从历史上看,美国经济危机或者金融危机都发生在货币紧缩周期。二是2008年金融危机之后全球金融系统稳定性增强。回顾上个世纪90年代至今,局部性或全球性金融危机或者经济危机都与金融系统的高杠杆率、资金错配、债务膨胀、信用违约和监管不力等问题有关。 2008年金融危机之后,在各国的共同推动下,全球金融体系变得更具“弹性”,并持续向低杠杆、高流动、强监管的方向发展。与全球金融危机更密切相关的“影子银行”形式已被缩减,多数国家现在拥有了专门的监督机构来监控其对金融系统的风险度。此外,各国对于银行的监管已变得更为严格,尤其是对大型银行,银行风险处置机制得到了改善。金融业的监管显著增强,再次发生类似危机的风险降低。换言之,全球金融体系比10年前更安全。 因此,对于美债收益率,笔者认为在全球负利率资产越来越多的情况下,美债收益率下降是大势所趋,但是由于市场对于美国企业债务危机(杠杆贷款)和公共债务过度膨胀担忧,引导长端美债收益率持续低于短端收益率。交易策略上,长短端美债收益率倒挂或持续,通过做多10年期美债期货和做空5年期美债期货捕捉长短端利差机会。芝商所提供的数据显示,在美国收益率曲线提供的多重到期时间点的合约中,5年期和10年期国库债券(长期国债)期货的交投最为活跃。(作者单位:宝城期货) |

|

|  |

|