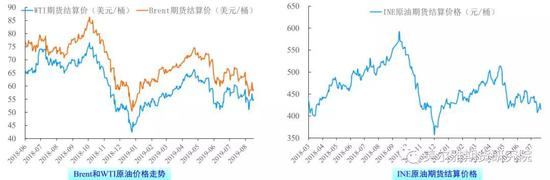

作者:美尔雅期货 化工分析师 黎磊 投资要点 宏观面:市场对美联储主席鲍威尔讲话充满良好预期,美股企稳上涨,波动率下降,宏观环境利好油价。 供给端:沙特采取任何选项阻止油价下跌,7月OPEC原油产量继续下降,但伊朗对油价的支撑作用边际递减;二叠纪至湾区的管道瓶颈消失,美国页岩油增产冲击国际市场,抵消OPEC减产影响。 库存端:美国原油库存逆季节性增加,成品油库存高企,利空油价;WTI月差走强,有利于油价企稳反弹。 综合来看,市场情绪缓解,周度油价将呈反弹走势,前期高点将限制油价涨幅。 国际原油价格 1.1 国际原油价格先强后弱 上周油价先强后弱:上周初,美国暂缓征收税令市场情绪缓解,油价强劲反弹;随后中方表示对美方加税的将不得不采取必要的反制措施,叠加美国原油库存逆季节性增加,导致油价下跌。 截止8月16日收盘, WTI原油期货收于54.87美元/桶,涨幅0.86%;Brent原油期货结算价收于58.64美元/桶,涨幅0.19% ;上海原油期货收于414.8元/桶,涨幅1.24%。

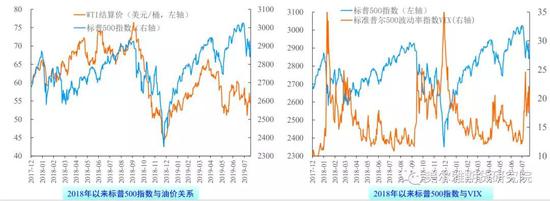

1.2 美股企稳利好油价 美股企稳有利于油价企稳:中方对美方税的举措将不得不采取必要的反制措施,美股先跌后涨,VIX波动率从17.97涨至18.47,美股企稳上涨及波动率开始下降让油价有了企稳的基础。

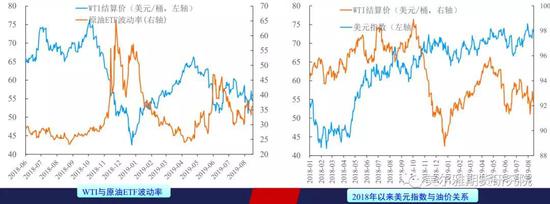

1.3 原油波动率上升,美元指数震荡向上 原油波动率上升:原油ETF波动率从35.98升至36.20,投资者对油价下跌的担忧增加,对油价未来波动的风险定价开始上升。 美元指数震荡向上:本周,美元指数从97.57上升至98.20,虽然美国降息,但美国经济相对来说依然处于强势,美元指数保持高位震荡,不利于以美元计价的风险资产价格企稳上涨。

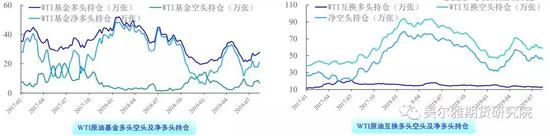

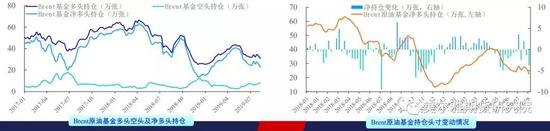

1.4 原油基金净多头增仓 截止8月13日,WTI原油基金净多头持仓增加0.12万张至42.52万张,周度涨幅0.3%,基金多头小幅增仓,空头势力增仓,净持仓头寸小幅增加,资金对油价态度飘忽不定。

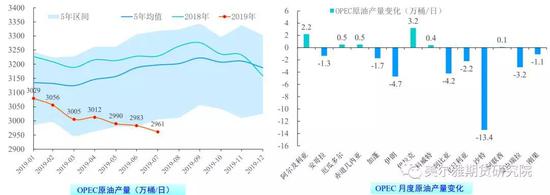

原油供给端分析 2.1 OPEC产量分析 2.1.1 OPEC加大减产力度,减产执行率提高 OPEC产量降至5年最低,减产执行率提高:7月份,OPEC14成员国原油产量减少24.9万桶/日至2960.9万桶/日,产量为5年来最低值。沙特减产抵消伊拉克增产,OPEC11减产国产量减少13万桶/日,减产执行率从125%增加至141%。

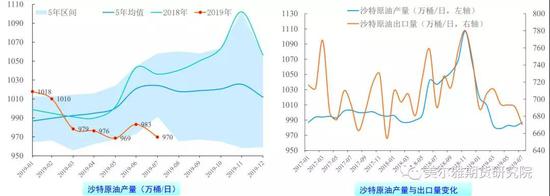

2.1.2 沙特通过减产阻止油价下跌 沙特采取所有选项阻止油价下跌,产量进一步下降:7月,沙特原油产量减少13.4万桶/天至970万桶/天,在国际油价进入低位震荡区间时,沙特与其他产油国正考虑采取所有选项阻止油价下跌,最直接的选项就是减产。

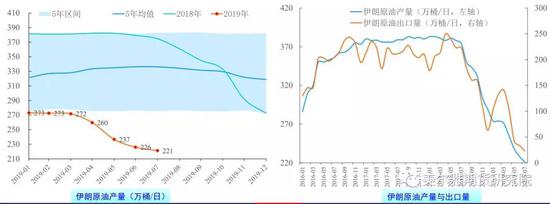

2.1.3 伊朗原油出口下滑带动产量下降 伊朗原油出口下降,产量趋于稳定:受美国加紧制裁伊朗影响,7月伊朗原油出口量降至23万桶/日,原油产量下降4.7万桶/日至221万桶/日,产量低于上一轮制裁水平。

2.1.4 OPEC主要国家原油产量变化

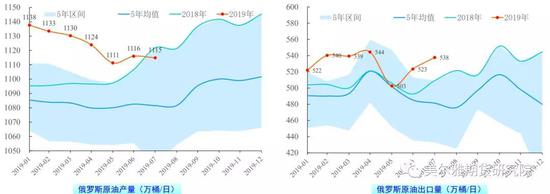

2.2 俄罗斯产量恢复至减产协议水平 俄罗斯原油产量恢复至减产协定水平:7月9日,尤甘斯克石油公司将原油产量削减一半,让俄罗斯原油短期产量下滑至1079万桶/日。后期出口问题解决,俄罗斯7月原油产量恢复至1115万桶,与6月产量基本持平。

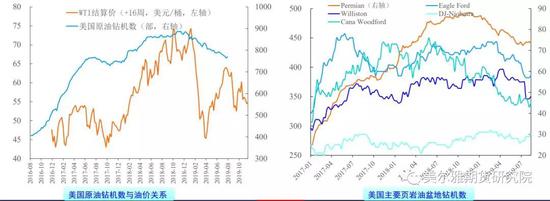

2.3.1 美国原油钻机数开始增加 美国原油钻机数增加6台:截止8月16日当周,美国原油钻机数增加6台至770台,其中Permian下降3台,Eagle Ford增加1台,Bakken增加1台,Anadarko增加1台, Niobrara 增加2台。美国原油钻机数开始增加。

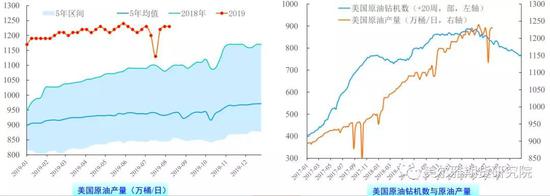

2.3.2 美国原油产量维持在正常水平 美国原油产量维持不变:截止8月9日当周,美国原油产量为1230万桶/日,与上周持平。但从油价-钻机-产量的逻辑来看,美国钻机数领先原油产量,原油钻机从1月份开始处于下将趋势,限制美国原油产量增速,8月份美国原油产量将在1250万桶/日。

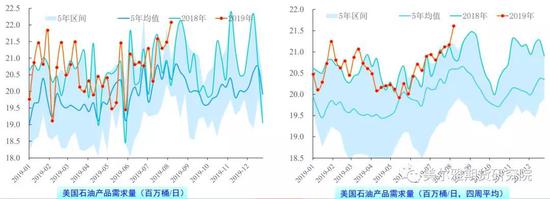

原油需求端分析 3.1 美国石化产品需求超过去年同期水平 美国石油产品需求大幅增加:截止8月9日当周,美国石油产品总需求增加60万桶至2208万桶/日。近期成品油消费超过去年同期水平,将有效消化增产的页岩油,缓解库存压力。

3.1 美国石化产品需求增加

3.1 美国汽油消费走强,柴油需求回升 汽油消费走强:8月9日当周,美国汽油消费量增加28万桶至993万桶/日,汽油消费在7月份大幅走低,近期消费有所回升,缓解汽油累库压力。 柴油需求开始回升:美国柴油需求下降3万桶/日至386万桶/日,近期美国柴油需求开始回升,柴油库存压力缓解。

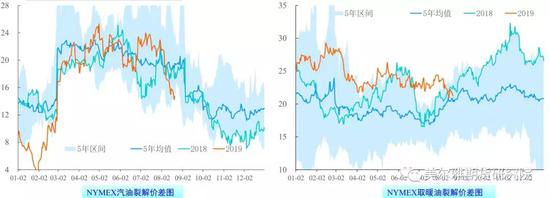

3.1 美国汽柴油裂解价差走弱,显示需求疲软 美国汽油、柴油裂解走弱:本周,美国汽油裂解价差下降1.09美元至14.72美元/桶,近期美国汽油消费疲软,汽油库存累计,造成裂解价差大幅走弱。取暖油裂解价差下降0.17至21.27美元/桶,从裂解价差看,汽柴油需求压力较大。

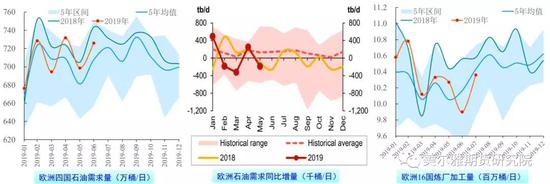

3.2 欧洲需求逐步回暖,加工量提升 欧洲需求回暖,加工量提升:初步数据显示,欧洲四大石油消费国6月份需求同比下滑2万桶/日。欧洲16国炼厂开工率在7月出现明显回升,加工量环比增加47万桶/日至1039万桶/日。

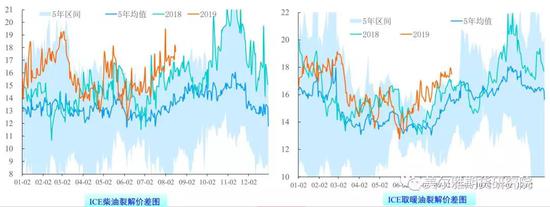

3.2 欧洲裂解价差走强,显示需求回暖 ICE柴油裂解价差回升:本周,ICE柴油裂解价差增加0.44美元至17.69美元/桶,取暖油裂解价差增加0.09至17.50美元/桶。裂解价差近期回升,显示今年表现不佳的欧洲原油需求开始回暖。

3.3 中国炼厂加工量同比增速回落,开工率下降 炼厂开工率下滑:今年7月,中国原油加工量同比增加3.64%至5259万吨,原油加工量同比增速下滑。8月14日当周,山东地炼开工率下降6.46%至55.30%,地炼开工率开始下降。 中国原油进口平稳:7月,中国原油进口量同比增加501万吨至4103万吨,同比增速13.92% 。

原油库存端分析 4.1 美国原油库存趋势向上,利空周度油价 美国原油库存处于增加趋势:本周,美国商业原油库存增加158万桶至4.40亿桶,原油库存再次出现逆季节性增加,库存变化趋势指标开始抬升,利空周度油价。

4.1 库存公式分项数据显示后期库存压力较大 后期原油库存压力较大:根据公式:库存变化=(产量+进口-出口-加工量)*天数,美国原油产量平稳,进口增加,原油出口增加,净进口量下降,炼厂加工量下降是导致库存增加的主要原因,随着炼厂加工量从高位回落,后期原油库存压力较大。

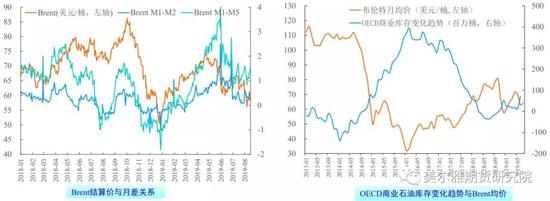

4.1 WTI月差上升,利好油价 WTI月差向上:WTI M1-M2月差转为正值,M1-M5月差大幅上涨,近端呈现backwardation结构,目前库存增、月差增,月差与库存出现分化,市场对油价呈乐观态度。

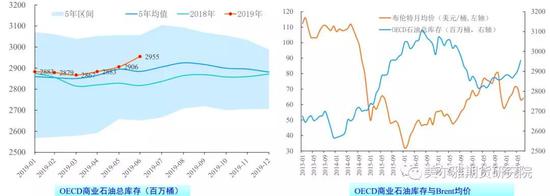

4.2 OECD商业石油库存连续3个月增加 OECD商业库存大增,减产效果并未体现:6月,OECD商业石油库存总量增加3180万桶至29.55亿桶,高于5年均值6700万桶。全球石油库存连续3个月增加,OPEC减产效果并未体现出来,导致国际油价在大跌后进入震荡区间。

4.2 Brent月差增加 Brent月差增加:Brent M1-M2月差上涨,M1-M5月差增加,期限结构依然处于backwardation结构。月差对Brent的支撑作用加强。

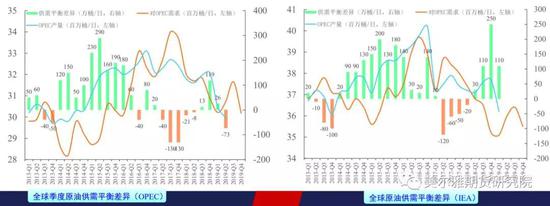

原油供需基本面总结 5.1 减产稳定供需格局 4季度对OPEC需求大幅下滑,减产托底油价:三季度对OPEC原油需求为3166万桶/日,四季度对OPEC原油需求为3017万桶/日,7月份OPEC原油产量为2961万桶/日,沙特保持减产的姿态,叠加伊朗、利比亚被动减产,将有利于稳定油价。

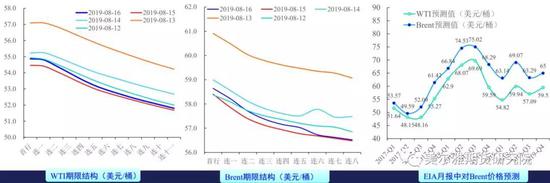

5.2 原油短期以反弹为主 油价短期呈反弹走势,库存将限制油价涨幅:宏观面上看,市场对美联储主席鲍威尔讲话充满良好预期,美股企稳上涨,波动率下降,宏观环境利好油价。 供给端来看,沙特采取任何选项阻止油价下跌,7月OPEC原油产量继续下降,但伊朗对油价的支撑作用边际递减;二叠纪至湾区的管道瓶颈消失,美国页岩油增产冲击国际市场响。 库存端来看,美国原油库存逆季节性增加,成品油库存高企,利空油价;WTI月差走强,有利于油价企稳反弹。 综合来看,周度油价将呈反弹走势,前期高点将限制油价涨幅。

注:本文有删节 责任编辑:陈修龙 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;( 管理员

2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;( 管理员 :

: ,

, :

: ,

, );

);