来源:金瑞期货 作者:卓桂秋

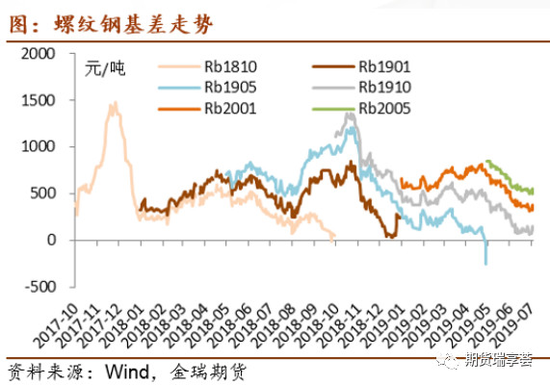

螺纹钢(3915, -35.00, -0.89%)价格与矛盾驱动 ▲2019年初至今,螺纹钢现货价格走势:3800横盘-冲高至4200-回落至3850-反弹至4000-盘整,振幅明显不及往年同期。 ▲矛盾驱动:没有大矛盾,只有小矛盾——需求季节性与弱化的环保限产 ▲螺纹钢现货对期货升水:围绕600高位盘整-5月开始收敛-7月接近平水盘整

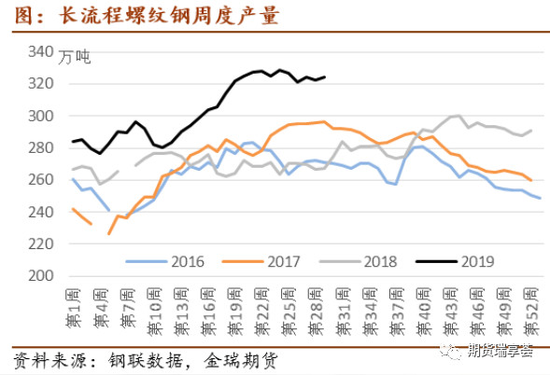

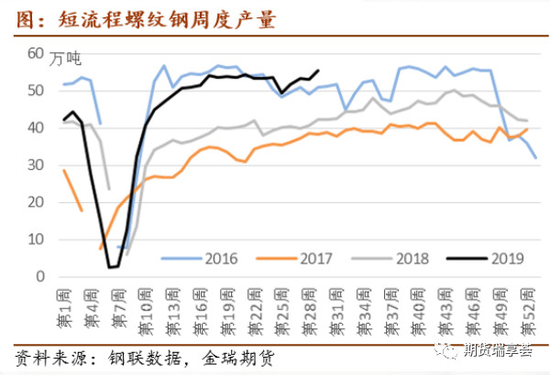

螺纹钢供需分析与展望 一、供给端 1.供应端:螺纹钢产量创历史同期新高 ▲截止7月19日,螺纹钢产量累计10054.7万吨,同比增长17.7%,其中:长流程累计8805.75万吨,同比增长16.9%;短流程累计1248.95万吨,同比增长23.5%。

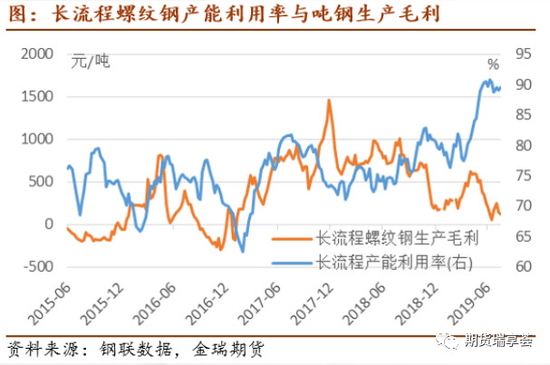

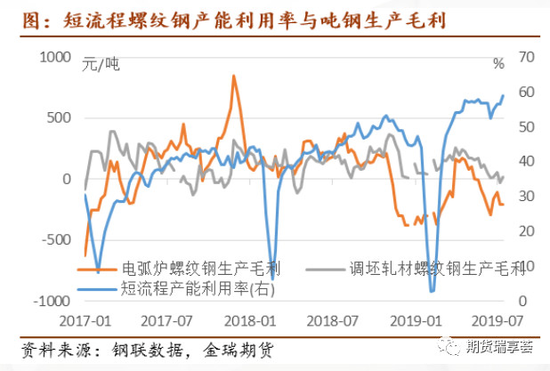

2.供应端:现阶段内生减产动力不足 ▲螺纹钢毛利收缩,产能利用率创新高,当前钢厂主动减产动力不足 ▲如果下半年低利润维持,产能利用率或将回落,但时间点难以确定

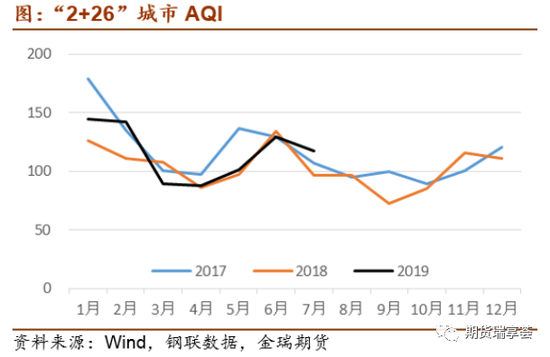

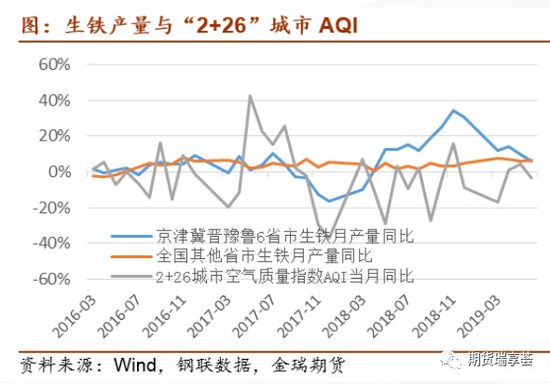

3.供应端:2+26城市环保限产压力较大 最近一年里,“2+26”城市所在省市生铁月度总产量同比高增长,增速远高于其他省市生铁月度总产量增速,而“2+26”城市AQI同比大多持平,位于轻度污染区间。 2019年4-6月,“2+26”城市所在省市生铁产量10544万吨,同比增长9.9%,但“2+26”城市AQI同比基本持平。这意味着,钢厂环保改造取得一定成效,在同等生产强度下,空气污染程度降低。但是,如果产量继续增长,污染排放增加,空气质量有可能将同比恶化。

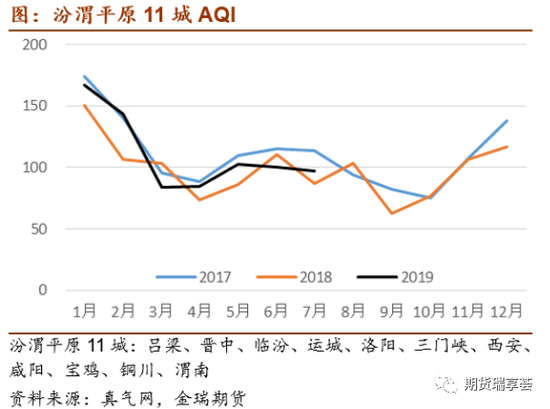

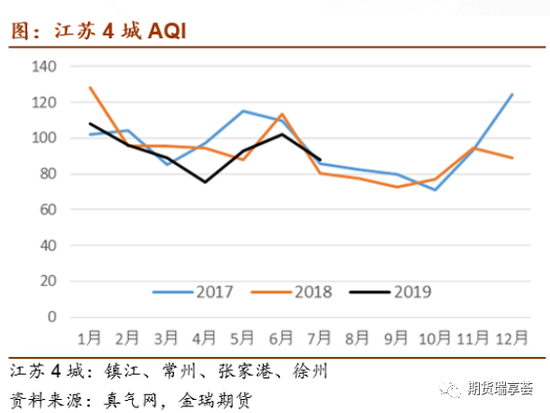

4.供应端:汾渭平原和江苏地区空气质量同比不太乐观 年初至今,汾渭平原11城市和江苏4城市基本控制在良好区间,其中江苏4城好于去年同期。但7月份同比又恶化的迹象。

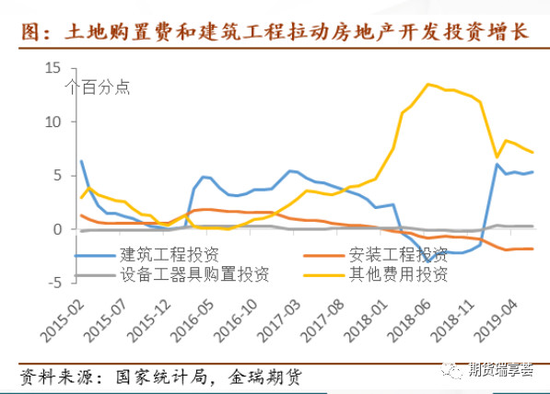

供应端小结 ▶现阶段钢厂内生减产动力不足,但如果低利润持续,主动减产将在某个时刻会到来。 ▶2+26城市环保压力最大,汾渭平原和江苏地区虽有改善,但7月份同比有恶化迹象。 ▶预计下半年钢厂环保限产有加码可能,加速钢厂减产的到来,高产量进一步得到遏制。 二、需求端 1.需求端:土地购置费和建筑工程拉动房地产开发投资高增长 1-6月房地产开发投资增长10.9%,其中:土地购置费拉动房地产开发投资增长7.2个百分点,建筑工程拉动房地产开发投资增长5.3个百分点

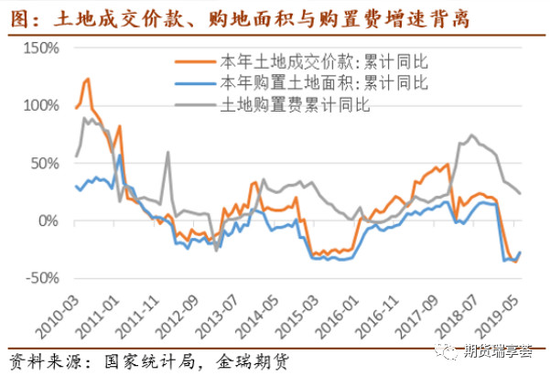

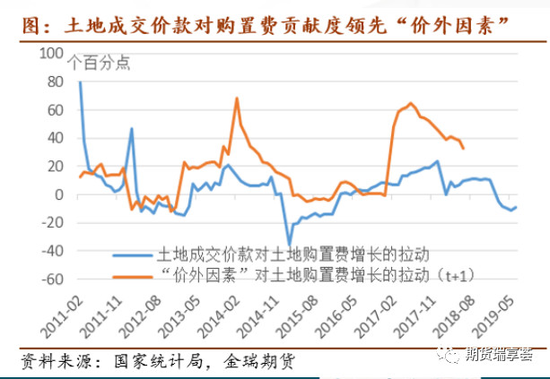

2.需求端:土地购置费拉动趋弱,建筑工程肩负重任 1-6月土地购置面积累计同比大幅萎缩27.5%,土地成交价款累计同比减少27.6%,土地购置费却同比增长24.2%。 随着土地成交价款的减少,根据领先关系,分期付款这一“价外因素”增长面临后劲不足的风险,对房地产开发投资增速的拉动可能减弱,未来房地产开发投资维持高增长的动力或将更多依赖建筑工程投资的增长。

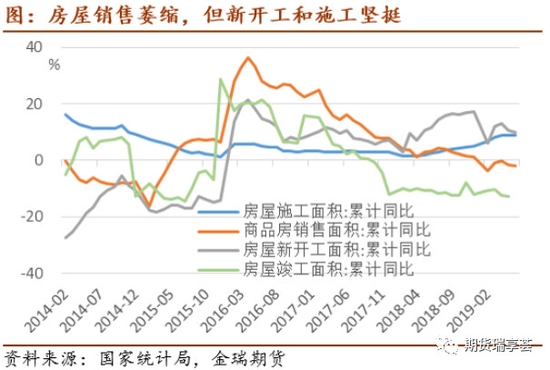

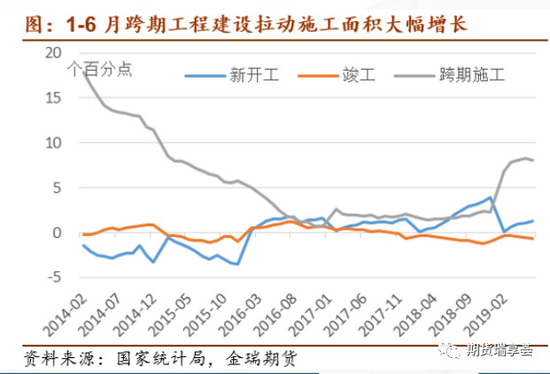

3.需求端:建筑工程能否胜任存在变数——跨期施工 1-6月房地产购地大幅下降,但新开工高增长,同比增长10.1%;房屋施工增长8.8%,其中跨期存量工程建设加速增长,拉动施工面积增长8.12个百分点,符合2019年开发商将加快工程施工,以完成期房交付的预期。

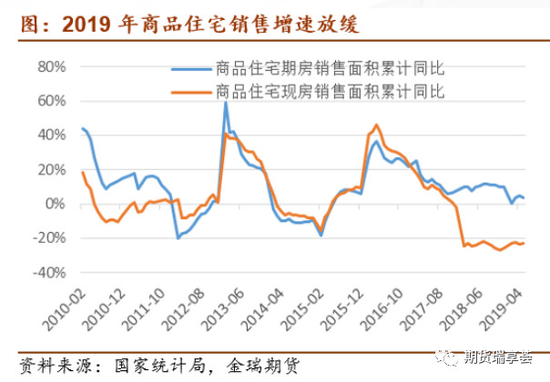

▲2018年以来商品住宅期房销售占比攀升,占比从不到80%持续攀升至接近88%。 ▲2018年以来商品住宅现房销售持续负增长,住宅销售增长全由期房销售拉动,但2019年以来期房销售增速放缓。 ▲期房销售放缓,住宅销售增长的引擎减弱,开发商施工/新开工的动力减弱。

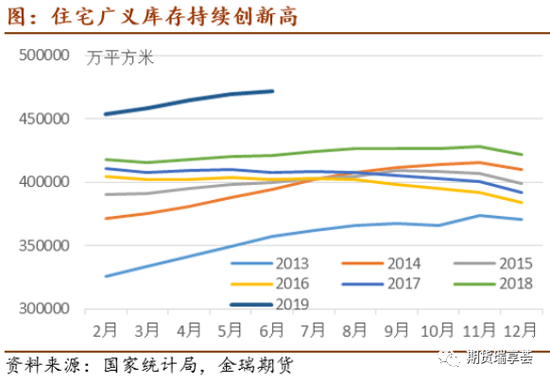

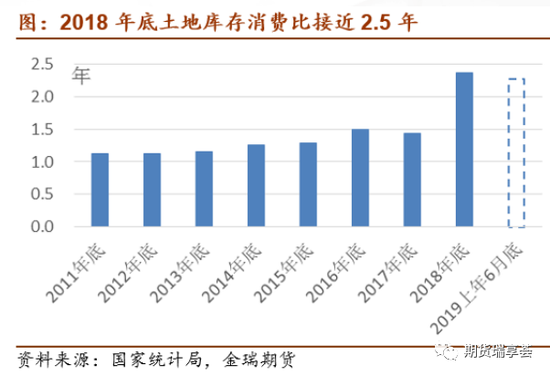

4.需求端:建筑工程能否胜任存在变数——新开工 2018年开发商高周转可以解释当年新开工的强劲,但2019年1-6月商品房销售萎缩(同比-1.8%)、广义住宅库存(竣工未售+在建未售)持续创新高,而新开工依然高增长,可能有两个原因: (1)政策限制囤地,所以存量土地加快开工,数据显示2018年底待开发土地面积可观,接近2.5个2018年的新开工规模; (2)政策提倡租售并举、商品房预售制存在取消预期,所以开发商加快商品房建设,主动做库存,以供现房租售。

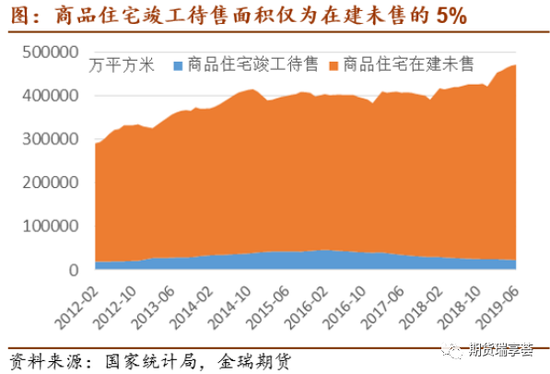

▲2019年5月商品住宅在建未售面积达到446000万平方米,同比增长13.6% ▲竣工待售面积23908万平方米,同比减少12.2%,仅为在建未售面积的5%。 ▲2019年以来随着销售放缓,商品住宅在建未售可供销售月数上升至52.4个月,同比增长4.6个月,库存消费比上升。

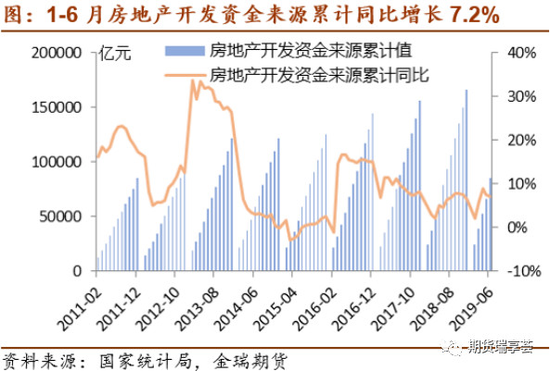

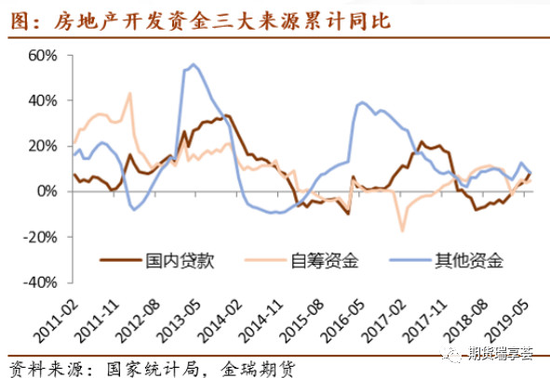

5.需求端:房地产开发投资资金来源面临收紧 ▲坚持“房住不炒”调控——房屋销售面积萎缩,销售回款(其他资金)增速放缓 ▲房地产信托监管政策加码——5月17日23号文、6月13日银保监会主席郭树清在陆家嘴论坛上发言点名房地产信贷、7月4日银保监会对部分信托公司窗口指导、7月6日银保监会近日针对近期部分房地产信托业务增速过快、增量过大的信托公司展开约谈示警要求控制房地产信托业务增量和增速——可能会造成其他机构的谨慎情绪和融资渠道的收紧。

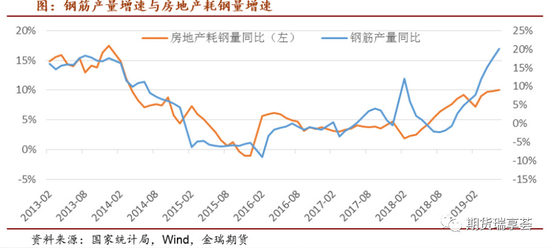

6.需求端:房地产耗钢增速出现放缓苗头 失去销售支撑,其他渠道资金来源收紧,新开工和施工能否持续高增长存在不确定性。 我们的模型显示,1-6月综合了房屋新开工和施工的耗钢量同比增速(+10%)出现放缓迹象,但钢筋产量仍加速增长(+20%),这对基建消化钢材的能力提出了挑战。

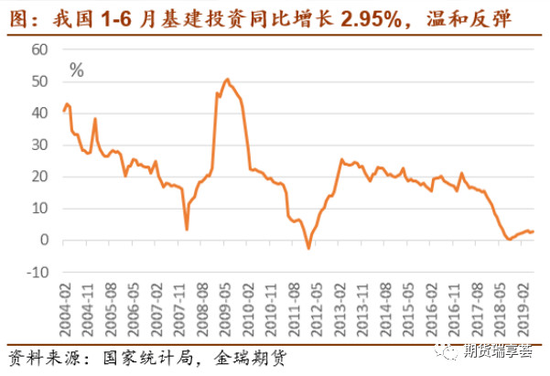

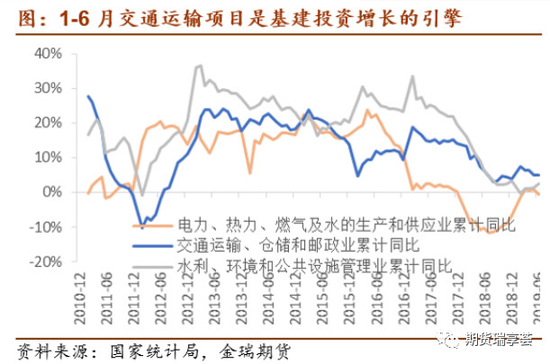

7.需求端:基建投资低速增长,交通运输项目系引擎 经测算,2019年1-6月我国基建投资79244亿元,同比增长2.95%,延续去年四季度以来的温和增长态势。其中,1-6月: ●电力热力、燃气及水的生产和供应业固定资产投资完成额同比增长-0.5%,拉动1-6月基建投资增长-0.1个百分点; ●交通运输、仓储和邮政业固定资产投资完成额同比增长5.1%,拉动1-6月基建投资增长1.8个百分点; ●水利、环境和公共设施管理业固定资产投资完成额同比增长2.5%,拉动1-6月基建投资增长1.2个百分点。

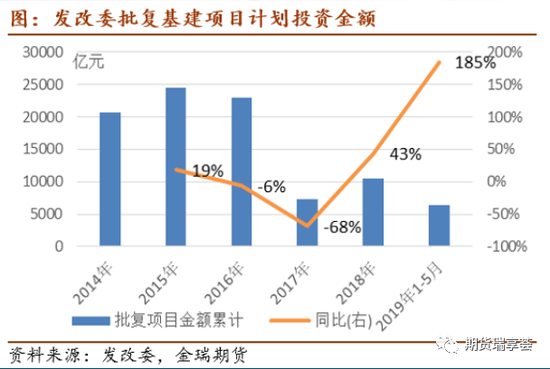

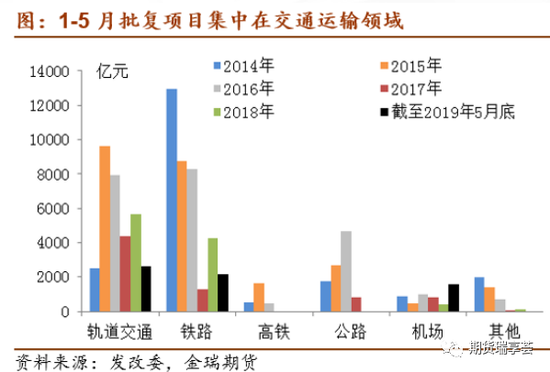

8.需求端:目前新批复的基建项目对拉动基建投资作用有限 粗略统计,1-5月发改委批复基建项目计划投资金额累计6351亿元,同比增长185%,项目批复速度明显加快。批复的基建项目以交通运输为主,集中在城市轨道交通、铁路和机场三大领域,占比分别为41%、34%和25%。 根据以往的经验,交通运输项目对拉动基建投资增长具有重要作用。按照基建项目平均5年的建设周期,那么1-5月批复的交通运输项目将对2019年基建投资带来1270亿元的增长,为全年交通运输项目和基建投资增长分别贡献2个百分点和0.7个百分点。 假设今年全年批复交运投资达到2015年的25000亿元,那么按照以上算法,即年均实现投资5000亿元,也仅为全年交通运输项目和基建投资增长分别贡献8个百分点和3个百分点。

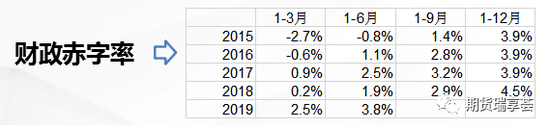

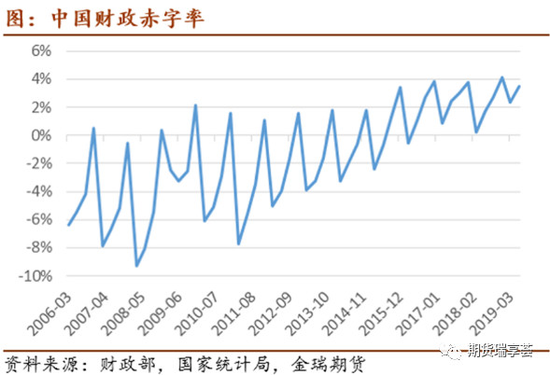

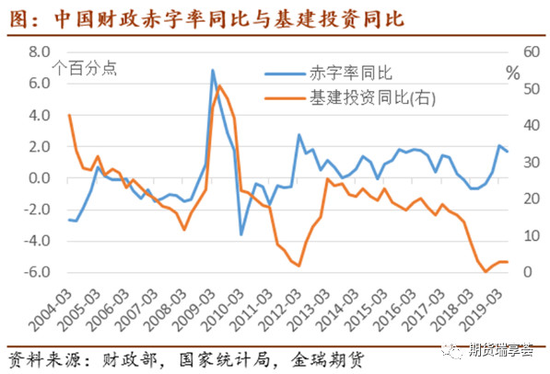

9.需求端:财政赤字空间有限,或掣肘基建投资 在外贸形势愈发严峻背景下,加快基建投资扩内需的意义凸显。但是,就拉动钢材消费而言,下半年交通运输等基建项目批复仍有待加码,落地速度有待加快。但是,财政赤字空间有限,或掣肘基建投资。

假设:2019年GDP增长6.2%,财政赤字率达到6.5%,那么:财政赤字将达到57501亿元,同比增长53%

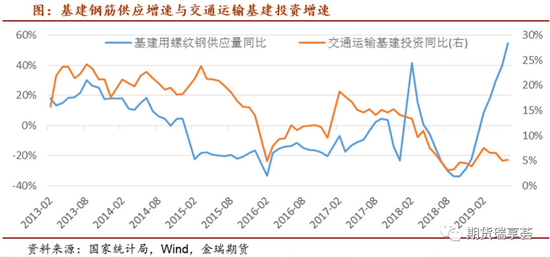

10.需求端:螺纹钢产量高增长而基建投资温和,产量转化为库存 模型显示,1-6月基建用螺纹钢供应与交通运输基建投资增速较1-5月进一步拉大。 1-5月,房地产拉动螺纹钢需求,6月房地产放缓而基建仍然温和,高供应转化为垒库。

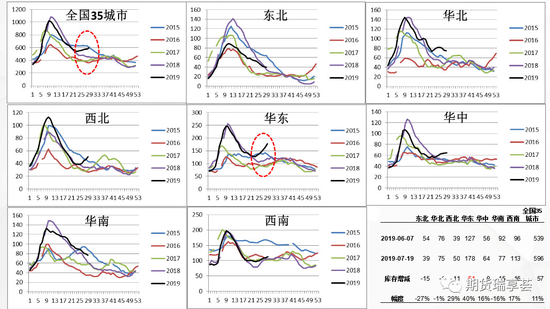

三、库存 1.库存:6月以来螺纹钢社会库存快速累积,华东领跑全国

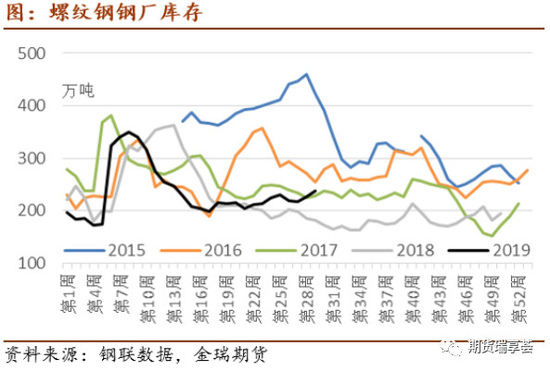

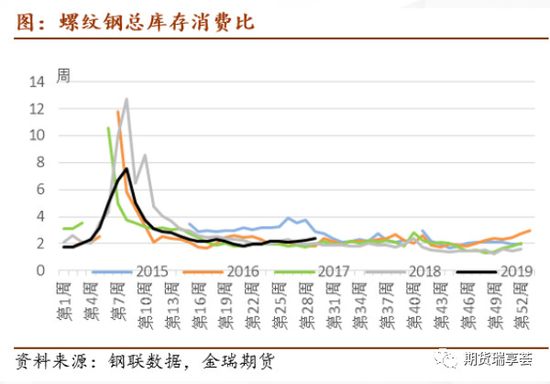

2.库存:钢厂螺纹钢库存同比超过过去两年同期 ▲螺纹钢钢厂库存从5月下旬开始累积,截止7月19日同比增长31%至237.1万吨。 ▲截止7月19日,总库存(社会+钢厂)消费比从5月下旬的1.84周上升至2.37周,超过过去三年同期。

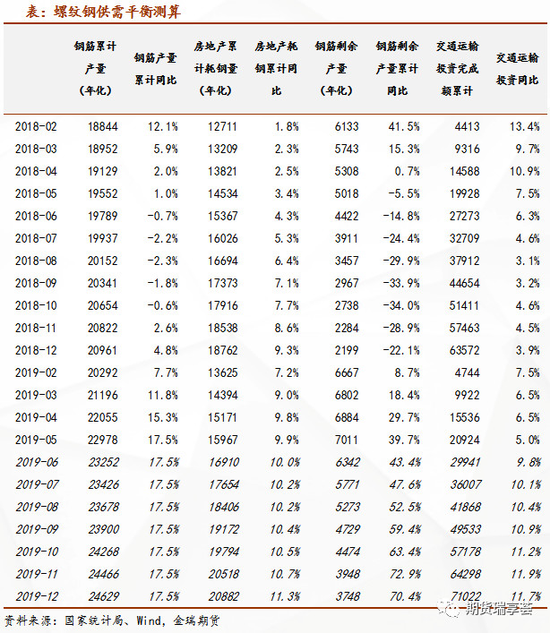

螺纹钢供需平衡测算 假设下半年供需均不存在政策扰动,同时假设螺纹钢产量、房屋新开工面积、房屋施工面积维持1-5月的较高增速,我们测算为使下半年供需关系维持1-5月状态的交通运输投资增速的临界点。 结果显示,该临界点为2019年交通运输投资增速达到11.7%,对应全年交通运输投资71022亿元,较2018年增加7430亿元。这超过了前面年均增量投入5000亿元的假设,意味着财政支出需要进一步加码,简单外推,财政赤字将超过6.5%。 如果房地产进一步放缓,那么基建稳增长所需的托底投资将更大。 缓解需求减弱压力的一个可行解是供应端限产,但实际力度不好判断。

螺纹钢下半年投资策略 单边:不确定性较大 现阶段螺纹钢被动垒库已是现实,价格震荡偏弱,钢厂利润微薄。 下半年螺纹钢可能呈现供需两弱,市场博弈供需的边际变化,价格走向存在不确定性。 如果供应端收缩大于需求减弱,价格或站稳4000元/吨,震荡偏强;否则继续偏弱运行。 对冲:如果有效限产,库存压力减弱,那么,买Rb1910抛Rb2001 |

|

|  |

|