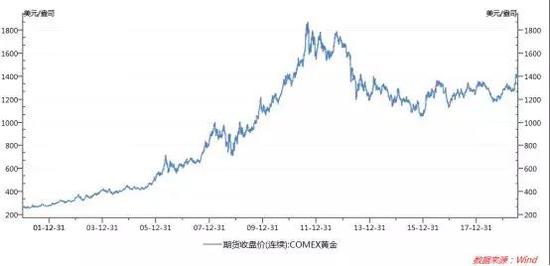

之前对贵金属行情有过多次分析,坚持鼓励大家买入持有。 现在,走牛的迹象越来越多,黄金价(1422.27, 0.57, 0.04%)格以及黄金ETF持仓量都已是六年新高。 白银(16.50, 0.02, 0.13%)价格也在近期补涨,涨势明显强过黄金。这是对已经过高的金银比价的修正的开始,更是对贵金属牛市行情的重磅确认。 对于贵金属行情,很多人看好但不敢及时跟进并长期持有。怕牛市行情不可持续,其实真没必要。 下面这张图显示,2015年12月的黄金底部与多数工业品的见底时间基本吻合。遗憾的是,2015年12月在市场最为悲观的时候,美联储却令人费解地选择了实施次贷危机后的首次加息。加息时间持续了三年,贵金属行情因此受到极大压制,直到加息周期结束后才得以解放。

六年的调整筑底期,以2016年7月为时间轴,前三年,后三年,直到今年7月的突破前,简直压抑得令人喘不过气来。 “横有多长,竖有多高”。想来想去,感觉对后期的贵金属行情一定要有超级想象力——这一轮黄金白银行情一定会创历史新高。至于上涨时间,从现在算起的这一轮牛市预计至少还会再持续三年。从周期的角度看,涨到2023年也不为过。 为什么说至少三年?这与美国货币政策周期有关。 不说远的,最近的一轮加息周期就持续了三年整,从2015年12月到2018年12月,美联储共加息9次,将联邦基金利率目标区间提高到2.25%至2.5%。 现在,7月底降息0.25%已是板上钉钉——美联储现已无法辜负市场的一致预期,更不会因为让市场失望而背锅美股暴跌的政治压力。这一次美国货币政策的目标至少是实现欧日当前的零利率,那么对应的降息周期应该也是大致三年。 也许联邦利率到零的时间会快于预期,但这似乎并不影响贵金属牛市行情的发展。因为更快频率或更高强度的降息会刺激期间的黄金价格更为强势的上涨。而且最主要的是,美联储本次降息后期一定会推出资产负债表的再扩张。当前政府债务失控所决定的未来再度大规模QE,一定会把黄金、白银价格推高到史无前例、难以想象的新高度。 连涨三年,时间太长吗?不,一点都不长。 上一轮牛市,美黄金指数从2001年2月15日的255.1美元起步,一直涨到了2011年9月6日的1922.6美元,10年零4个月,金价是起涨点的7.5倍!

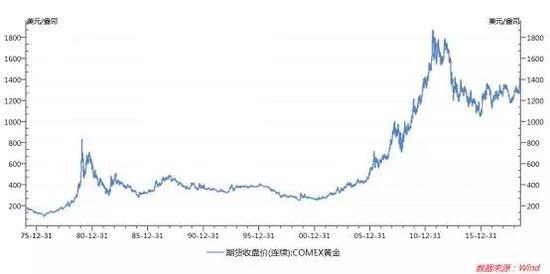

再看下面这张1975年开始的黄金长期走势图,未来的行情疑似第五浪。

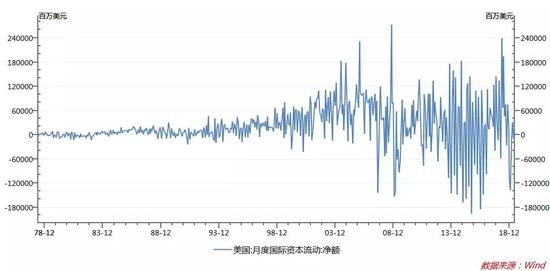

假如有历史新高,高度几何?想象力从哪里来? 首先,这个必须以将来的市场为准,不好做主观判断。其次,任何判断依据都有争议。 不妨找几个财富数据作对比性参考吧: 2011年9月,美国政府债务总量是15.47万亿美元,而现在是22.5万亿美元,而且每年增长1万亿美元,三年内达到25万亿美元没啥问题,比2011年9月增长61.6%。二者当然不是一个严谨的线性关系,但我们能够得知这对应的黄金高度为3100美元——这一数值当然也应该打个折扣。 如果以比较期的美国股市财富来衡量,则黄金价格被低估的倍数就更加可观:2011年9月初道琼斯指数大致在11200一线,现在是27300多点,2.4倍。相比之下,这些年的黄金落后得太多太多了。 未来的贵金属的价格重估,还与近十年来全球流动性的疯狂增长有关。 时间关系,来不及精确统计其他国家日益增长的货币增发情况,我们就以中国广义货币数据变化来做个简单比较吧:2011年9月中国M2总量是78.74万亿元,而现在是192万亿元,且不说每年还增长8.5%,目前就已是当时的2.4倍。当然,黄金的潜力应该没有广义货币增速来的那么疯狂。然而从这个客观数据角度来展开想象,仍可粗略判断本轮创新高后的上涨空间是比较充足的。 另外一个黄金走牛的佐证是美元:特朗普上任以来,无论从移民还是加税政策、无论从退出国际组织还是拒绝履行国际责任、无论从与盟国的关系还是与中国的对抗等方面来看,都显示美国孤立主义的不友好性,其得不偿失的最主要表现是其软实力的加速耗损,这在破坏全球经济前景方面的负面影响显而易见,更会影响全球资金投资美国的热情。问题重重、泡沫充斥的美国如果没有后续国际资金的持续流入,那么就只能更加依赖自身的货币宽松来挽救危局。未来三五年,美元大概率持续走软。这与美国股市的中期走势预判有关,与美国政府迟早选择弱势美元来挽救经济的政策取向有关。

根据金融博客Zerohedge的统计,包括央行、外汇储备管理机构、国家主权财富基金在内的海外官方机构已经连续第九个月减持美债,海外买家更是连续13个月抛售美股,其间总出售额近2160亿美元,持续时长和金额都是有纪录以来最高。美国国会预算办公室(BMO)预测,今年联邦政府赤字将超过国内生产总值(GDP)的4%,并在2029年之前保持在这一水平。最近的40年里,美国债务水平几乎是每8年翻一番,预计到2026年时,美国债务或将达到约45万亿美元,为美国GDP的近250%。美国债务经济无法持续,就是贵金属未来的持续利好。 目前华尔街对特朗普政府可能干预汇市以压低美元的风险感到焦虑,美国财长在G7会议间隙发表言论之际表示:华盛顿对美元的立场“目前”没有变化,不过美国“在未来……可能考虑”改变其美元政策。未来美元走弱来自多种确定性的内在驱动,何须政府干预?只要美国政府赤字继续增长——近期必须提高年度预算以避免政府关门,只要货币宽松周期开启——月底即将宣布第一次降息,那么美元凭什么继续保持强势?相反,在内部逻辑、去美元大趋势以及政府弱美元主义的共同推动下,未来美元下跌的时间和幅度,应该会大大超出现有预期。这与黄金的反向走势一样具有非常大的确定性。 经济增长压力日益显化,实业投资收益率逐步下行,楼股债又均处于历史高位,所以,未来的投资范式将发生重大变化。以贵金属对冲来之过早的全球货币再宽松以实现财富的保值增值,成为守成时代的不二首选。 全球化在倒退,加税战无论是否继续都已经对经济和市场经济构成了不信任和不确定性。更多的对抗和后果还在酝酿中,不是乱世胜似乱世,黄金雄起的理由随时有!(一德首席 郭士英) |

|

|  |

|