知名食用油品牌“金龙鱼”运营主体益海嘉里冲击IPO,又迎来新的进展。 7月12日,证监会正式披露益海嘉里金龙鱼粮油食品股份有限公司(简称“益海嘉里”)创业板首次公开发行股票招股说明书。这也意味着,这家营收超千亿的粮油界巨头企业距离A股更近一步。

千亿油王冲击创业板第一股" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;"> 千亿油王冲击创业板第一股" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;">

据招股书显示,此次益海嘉里拟发行不超过5.42亿股,按照其募资金额的投向计划,预计此次募集资金总额约为138亿元。 有意思的是,家喻户晓的“金龙鱼”品牌运营方背后的控股股东其实是一家外资企业,创始人则是有着“亚洲糖王”称号的马来西亚首富郭鹤年。分析人士认为,益海嘉里此次筹划从母公司分拆上市,实际上也是希望能够摆脱外资身份的限制,获得更多中国市场的机会。 随着益海嘉里IPO消息传出,市场纷纷预测,“这条”金龙鱼的上市,很有可能将取代温氏股份,成为新的创业板一哥。 千亿“油王”冲击创业板第一股 今年2月,上海证监局披露益海嘉里正在接受中介机构的IPO上市辅导的情况,金龙鱼品牌运营主体冲击A股的消息,随即引发了一波市场热议。 四个月后,益海嘉里的招股说明书正式披露。根据招股书显示,此次公司发行股数不超过54,215.9154 万股,占发行后总股本的比例不低于10%;本次发行全部为新股发行,公司原有股东不公开发售股份。

意图甩掉外资身份限制" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;"> 意图甩掉外资身份限制" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;">

虽然尚未确定发行价及募资规模,但从招股书内容看,此次募集资金用途主要用于厨房食品综合项目、食用油项目、面粉项目以及其他项目等,募集资金拟投资额共计138.7亿元。 益海嘉里携手“金龙鱼”冲击IPO的消息一出,立即引起了市场的高度关注。无论从营收还是净利来说,这家粮油巨头企业的上市毫无疑问将刷新创业板新股上市的各项纪录。

意图甩掉外资身份限制" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;"> 意图甩掉外资身份限制" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;">

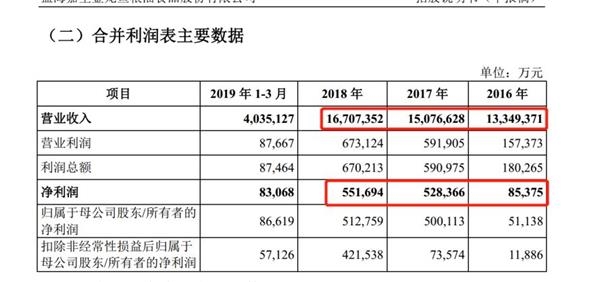

据招股书数据显示,2016年至2018连续三年,益海嘉里营收分别为1334.94亿元、1507.66亿元、1670.74亿元,净利润分别为8.54亿元、52.84亿元、55.17亿元。截至今年一季度末,益海嘉里营业收入达403.51亿元,净利润达8.3亿元。 毫无疑问,这是一份出色的成绩单。 从营收来看,对比目前创业板上市的766家上市公司,去年排名第一的上海钢联的营收为960.55亿元;而全市场营收最高的贵州茅台2018年实现营收736.39亿元,而食品饮料行业最会赚钱的温氏股份去年营收为576.32亿元。而益海嘉里的千亿营收远超上述公司。 从净利润来看,行业排名前两名的温氏股份、宁德时代2018年的净利润分别为42.56元和37.53亿元。而益海嘉里2018年净利超过50亿元,超过前两者40%以上。

意图甩掉外资身份限制" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;"> 意图甩掉外资身份限制" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;">

从市值来看,据数据统计,以7月12日的收盘价看,当前创业板市值最高的公司为温氏股份,市值为2048亿元,迈瑞股份、宁德时代则分别以1932亿元、1621亿元市值位列第二、第三。这三家公司均踏入创业板“千亿市值俱乐部”。 而据估算,按照A股发行普遍的22倍市盈率,若以金龙鱼粮油2018年55.17亿的利润来计算,金龙鱼粮油登陆创业板的起步市值可能将高达1213.74亿元。这也意味着它的上市,就会踏入千亿市值行列。而只需7个涨停板,金龙鱼粮油的市值便能突破2000亿,并可能超越现有的创业板最大市值公司温氏股份。 新的“创业板一哥”,有可能会随着益海嘉里的上市而诞生。 意图甩掉外资身份限制 “1:1:1金龙鱼黄金比例调和油”这句广告口号在消费群体中深入人心,金龙鱼也被很多人误认为“国民品牌”。而实际上,这个占据高份额消费市场的知名品牌,其运营主体益海嘉里却是一家被外资控股的企业。 据招股书显示,益海嘉里有限公司2005年在上海注册成立,注册资本48.79亿元,股东丰益控股认缴出资3000万美元,占注册资本100%。 2017年后,公司开始实施了四次同一控制下的资产重组,丰益国际将其控制的中国境内与发行人主营业务相关的经营实体注入益海嘉里公司。 2018年12月,公司召开董事会同意设立股份公司,并将公司名称正式变更为“益海嘉里金龙鱼粮油食品股份有限公司”。 随后会计事务所对公司净资产进行评估。2019年1月18日,益海嘉里召开第一次股东大会,将公司净资产按比例折合成股本48.79亿股,其余计入资本公积。2019年1月31日,益海嘉里股份有限公司变更设立工作完成。

曾经两次冲击上市" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;"> 曾经两次冲击上市" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;">

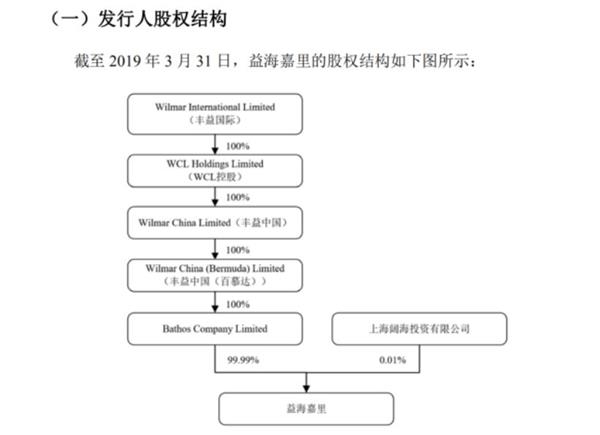

据股权结构资料显示,截至2019年3月31日,益海嘉里公司控股股东为Bathos Company Limited,持有公司99.99%股份,阔海投资则持有公司0.01股份。 而丰益国际依次通过WCL控股、丰益中国、丰益中国(百慕达)等三家投资控股型公司间接持有Bathos Company Limited 100%的权益。这也意味着,外资背景的丰益国际间接持有公司99.99%的股权。

曾经两次冲击上市" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;"> 曾经两次冲击上市" class="BSHARE_IMAGE" style="margin: 0px; padding: 0px; vertical-align: top; border-width: 0px; width: 560px; visibility: visible; opacity: 1;">

据资料显示,丰益国际为新加坡交易所上市公司。2016年1月1日至2019年3月31日期间,丰益国际主要股东为郭孔丰、ADM等四大股东,持股比例相对分散。这也意味着,益海嘉里的实控人并非是境外企业或者境外人士。 据招股书披露,鉴于公司控股股东由丰益国际间接持有,因此丰益国际报告期内不存在实际控制人,故而公司不存在实际控制人。 在金龙鱼的官方网站显示,益海嘉里是丰益国际在华投资的全资子公司、知名的小包装油生产商。在中国境内35个城市设有企业110多家,生产、销售和物流网络覆盖了中国多个省、市、自治区的2839个县市,拥有近350个销售处,1585个经销商5000多家分销商,超过100万个终端保证供应。 实际上除了“金龙鱼”品牌,益海嘉里旗下还拥有“欧丽薇兰”“胡姬花”“香满园”等其他知名品牌。据悉,益海嘉里的产品涵盖了小包装食用油、大米、面粉、挂面、调味品、牛奶、豆奶、餐饮用油、特种油脂、油脂化工等10大领域。 分析人士认为,IPO后,益海嘉里可以借助国内资本市场的融资渠道快速拓展业务,实现其多元化发展的策略,未来对企业竞争力发挥重要作用。另一方面,也有观点认为,IPO后的益海嘉里可以加速本地化,在未来通过并购重组等方式扩大规模方面,也可以突破其原有外资身份带来的限制 据了解,由于特殊的股东背景,益海嘉里一直希望能够通过在国内上市的计划,来摆脱其外资身份的限制。此前益海嘉里集团副董事长穆彦魁曾对外表示,“金龙鱼要在国内上市,融资并不是主要目的,而在于上市之后,金龙鱼便能顺理成章地变身成为一家地道的国内企业,彻底摆脱外资的限制。” 曾经两次冲击上市 从今年2月底证监局正式披露益海嘉里接受上市辅导,到6月11日明确已经完成上市辅导,整个辅导期仅耗时3个月。 在投行人士看来,相比普通的6至12个月的辅导期,益海嘉里的上市辅导时间用时较短,属于辅导完成较快的案例。而如今的招股书披露,无疑也加快了益海嘉里的上市计划。 不过,这并非益海嘉里第一次冲击IPO。 早在2009年,益海嘉里就对外明确,希望从母公司分拆谋求独立上市,彼时上市地点的选择是在香港,计划融资金额为30亿至40亿美元。不过由于外部经济环境的变化,该港股上市计划随之搁浅。 2017年,母公司丰益国际再度宣布对中国业务的重组,并筹划将中国业务板块分拆上市的相关准备工作。这也是益海嘉里第二次传出冲击IPO的消息。 在益海嘉里传出IPO消息后,业内分析人士认为,这也表明了益海嘉里在中国的业务整合已经完成,通过重启上市,来谋求整合更多的社会资金支撑,保持业务的持续性,并为拓展新板块做准备。 早在丰益国际披露2018年业绩快报之际,丰益国际主席和总裁郭孔丰也重点提及了关于中国业务IPO的事宜,称集团最近要把其中国控股公司转变为一家股份制公司,以期在中国上市。郭孔丰对外表示,“中国业务约占丰益国际全球营业额的55%。未来会继续加大对中国业务的投入,使其生产工艺、产品质量和健康安全标准达到世界顶级水平。” 据媒体报道,益海嘉里此前曾经回应“挂牌上市事宜”称,“益海嘉里已经在中国投资超过三十年并坚定看好中国发展前景,选择在A股上市,一方面将继续深化国内的本土化进程,增强业务拓展能力,另一方面,益海嘉里欲借上市,使公众了解一个更加透明规范的公司。” 亚洲糖王创业史 有意思的是,在冲击IPO消息公开后,益海嘉里创始人郭鹤年的传奇人生,也再次成为了市场中津津乐道的故事。 据了解,郭鹤年本人的创业历史十分精彩。郭鹤年祖籍福建福州,1909年随着父亲来到马来西亚创设公司。1957年,马来西亚独立后,英国撤出资产,郭鹤年发现制糖企业可以在这个时点摆脱英国资本的垄断,并寻得发展机会。 随后郭鹤年创办了制糖厂,建立完整的销售网络,并在自己的首次创业中大获成功。因此,郭鹤年在马来西亚被封为“亚洲糖王”。 1971年,郭鹤年开始在新加坡成立了知名连锁酒店品牌“香格里拉大酒店”。随后郭鹤年将香格里拉推向其他亚洲国家。经过几十年的努力,香格里拉成为亚洲最大的豪华酒店集团,郭鹤年也因此拿下了“酒店大王”的称号。 1978年,郭鹤年积极与中国大陆展开合作,并投资来了5亿美金在北京建设了国贸中心,如今国贸出租面积超过了100万平方米,每年的租金收入就超过了50亿。 1988年,郭鹤年看准中国油脂市场机会,和侄子郭孔丰来到中国,并中粮集团合作建立南海油脂公司,开始在中国的发展。1991年,郭氏家族进入小包装油市场,郭孔丰被派至深圳建厂。随后,郭孔丰联合印尼油棕王吴笙福、国际四大粮商之一的美国ADM公司及中粮联合创办了丰益控股。同年,第一瓶金龙鱼调和油上线。 2017年,郭鹤年创办的丰益国际以414亿美元的营业收入位列美国《财富》杂志世界500强第239位,成为世界五大粮商之一。益海嘉里负责丰益国际在中国市场的业务。 对于郭鹤年而言,除了精准和敏锐的投资眼光之外,其热诚的爱国情怀也成就了他如今的事业。据郭孔丰此前曾在媒体采访中回忆,“在改革开放之初很多华侨响应国家号召回国投资,但是并没有考虑太多的风险和回报,而后中国经济快速发展带来了丰厚的回报,丰益国际也正是得益于中国的发展,成为世界第三大粮油企业集团。” 两大粮油巨头竞争 毫无疑问,随着千亿粮油巨头公司冲击上市,未来粮油市场的寡头竞争也将会更加激烈。在多数人看来,未来益海嘉里将和中粮集团这样的头部企业形成直接竞争,大企业之间“秀肌肉”的直接对抗将成为常态。

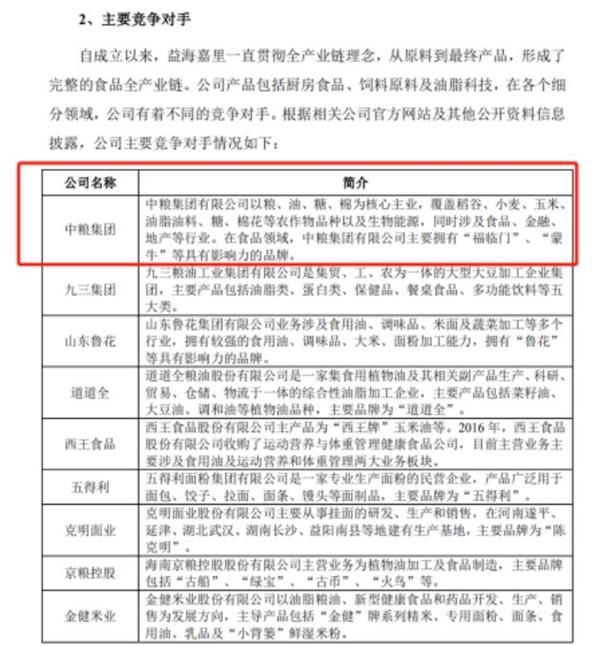

在益海嘉里的招股书中,其列举了多个同业竞争对手,中粮集团首当其冲。资料显示,中粮集团以粮、油、糖、棉为核心主业,覆盖稻谷、小麦、玉米等农作物品种及生物能源,同时涉及食品、金融、地产等行业。在食品领域,中粮集团拥有“福临门”、“蒙牛”等具有影响力的品牌。 而从过去的往事中,也不难看到,益海嘉里和中粮集团也曾有一段纠葛。此前,中粮方面与郭鹤年组建的合资公司出品了金龙鱼食用油,但随后股权斗争变得复杂,导致双方的合作关系开始破裂。郭鹤年在中国建厂与收购相关粮油企业,中粮自创“福临门”品牌,此后,双方正式成为竞争对手。

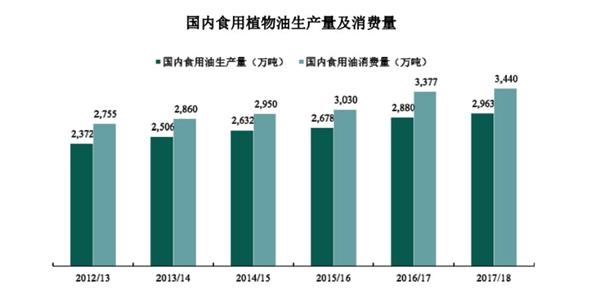

未来潜力巨大的食品油等市场,无疑也将成为两大巨头企业竞争的焦点。根据国家粮油信息中心统计数据,2017/18 市场年度,我国食用植物油生产量达 2,963 万吨,2012/13 市场年度至2017/18 市场年度,年均复合增长率达到 4.55%;2017/18 市场年度,我国食用植 物油消费量达3,440 万吨,2012/13 市场年度至 2017/18 市场年度,年均复合增长率达到 4.54%。 在业内人士看来,未来品牌间的竞争会非常激烈,目前在消费者群体中,占据品牌优势的“金龙鱼”能否继续守住品牌护城河,是后续两大巨头竞争的重要看点。 据智研咨询数据显示,2017年,我国花生油品牌市场份额占比前三位的分别是金龙鱼23.86%、福临门16.05%、鲁花13.15%。 在益海嘉里看来,目前“金龙鱼”等品牌已经搭建了这样的品牌壁垒。据了解,目前市场上食品品类繁多,产品同质化严重,市场上已有品牌已经在消费者中积累了较高的认知度和美誉度,消费者也在一定程度上建立了对已有品牌的认同感,新进入者需大量投入成本和时间以宣传新品牌,实现产品差异化,才有望树立新的品牌形象。 不过,益海嘉里上市后,这家营收千亿的巨头能否赢得更多资本的青睐,仍将拭目以待。 |

|

|  |

|

:

: ,

, :

: ,

, );🚀 论坛付费Prime会员(199元/年或800元/永久)免回复查看下载权限255及以下所有文档(包括但不限于策略、公式、源码、杂志);2024年最新交易所手续费表

);🚀 论坛付费Prime会员(199元/年或800元/永久)免回复查看下载权限255及以下所有文档(包括但不限于策略、公式、源码、杂志);2024年最新交易所手续费表 2024年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2024年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2024年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2024年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  2024年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;

2024年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;