内容摘要 下半年影响棉市的核心因素主要有三个,1:宏观环境,G20峰会后,中米贸易战阶段性缓和,关注后续的进展情况,贸易战具有长期性和复杂性,影响产业从主动去库存到被动去库存的拐点以及资金的介入动力;2:19/20年度全球除中国增产预期强烈,美国植棉面积基本确定,印度MSP政策支持植棉面积增长,巴西植棉面积是三季度后期的慢变量,供给端的驱动变量转为天气,目前全球处于弱厄尔尼诺状态;3:国内19/20年度的国储轮入政策执行情况以及进口配额的发放。 核心操作 单边趋势:预计棉价三季度维持区间震荡,ICE12波动区间看(63,72)美分/磅,郑棉(13045, -115.00, -0.87%)指数区间看(12700,15000)元/吨。 月间套利操作:基于巨量仓单以及南疆现货销售压力,三季度CF9-1维持反套格局,但目前远月暂缺乏大幅拉涨动力。 内外棉套利操作:由于储备棉轮换政策和进口配额政策方面的预期有迹可寻,19/20年度供需缺口主力由进口弥补,19/20年度滑准税下进口需要给出利润,而当内外棉价差大于2000时政策大概率介入。 关注:棉花

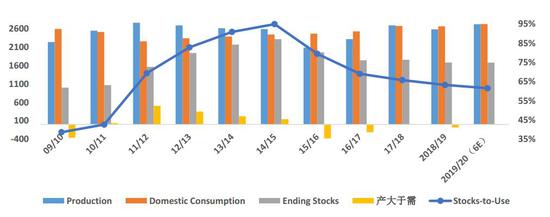

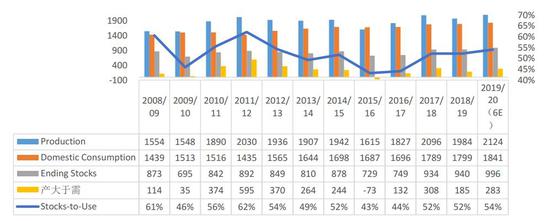

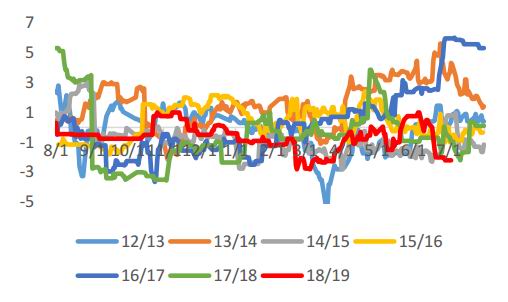

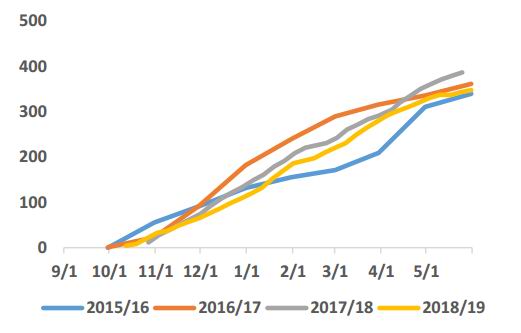

生长期天气、中米贸易谈判进展以及国内政策 1.下半年投资展望和策略 下半年市场核心因素 我们认为下半年影响市场的核心因素主要有三个,1:宏观环境,G20峰会后,中米贸易战阶段性缓和,关注后续的进展情况,贸易战具有长期性和复杂性,影响产业从主动去库存到被动去库存的拐点;2:19/20年度全球除中国增产预期强烈,美国植棉面积基本确定,印度MSP政策支持植棉面积增长,巴西植棉面积是三季度后期的慢变量,供给端的驱动变量转为天气,目前全球处于弱厄尔尼诺状态;3:国内19/20年度的国储轮入政策执行情况以及配额的发放。 策略 i)单边趋势:预计棉价三季度维持区间震荡,ICE12波动区间看(63,72)美分/磅,郑棉指数区间看(12700,15000)元/吨。 ii)月间套利操作:基于巨量仓单,三季度CF9-1维持反套格局,但目前远月供需暂缺乏大幅拉涨动力。 iii)内外棉套利操作:由于储备棉轮换政策和进口配额政策方面的预期有迹可寻,19/20年度供需缺口主力由进口弥补,19/20年度滑准税下进口需要给出利润,而当内外棉价差大于2000时政策大概率介入。 2.19/20年度全球除中国增产预期强烈 根据USDA6月全球产需预测,旧作2018/19年度全球棉花产量2588万吨;全球消费2663万吨;全球棉花产小于需75万吨;全球期末库存1688万吨。 新作2019/20年度全球棉花产量同比增加140万吨至2729万吨;全球消费同比增加65万吨至2727万吨,全球产略大于需,期末库存同比下降6万吨至1682万吨,库存消费比61.7%,同比减少1.72个百分点。 18/19年度全球棉花产量基本确定,下半年市场的交易重点在19/20年度。目前预计19/20年度全球棉花大幅增产,收获面积和单产同步提高,面积增幅边际量大于单产提高边际量,全球棉花供需基本平衡,全球除中国产大于需283万吨,全球除中国继续增库存。 需要关注19/20年度产量预期增幅能否实现和18/19和19/20年度中国消费的高估何时调整,确定的是,19/20年度全球除中国产大需283万吨,意味着即使中国不抛储,全球除中国依然可以提供中国283万吨的供应。 图1:全球棉花供需平衡表

资料来源:USDA,一德研究院 图2:棉花年度需求增速

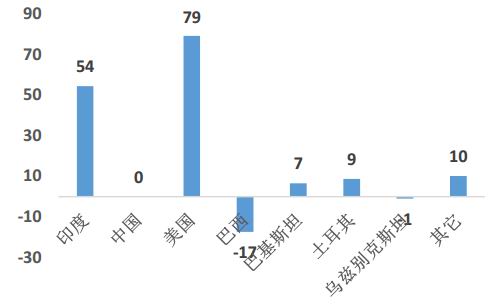

资料来源:USDA,一德研究院 图3:棉花主产国19/20年度产量同比增加量

资料来源:USDA,一德研究院 图4:全球除中国棉花供需平衡表

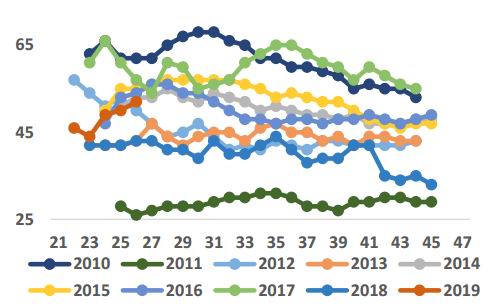

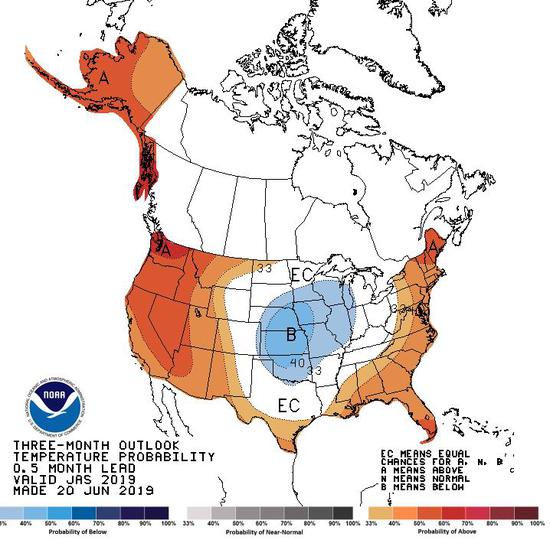

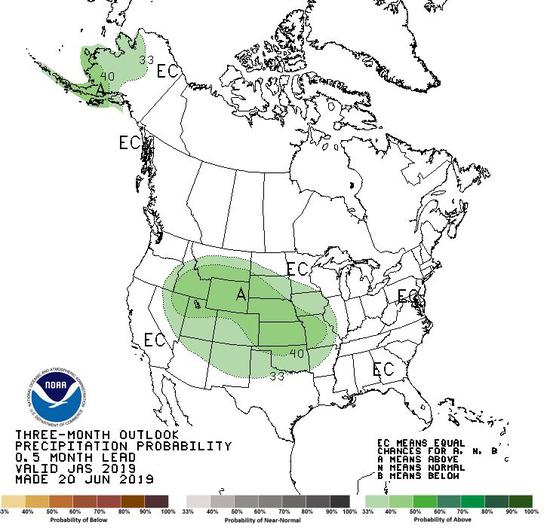

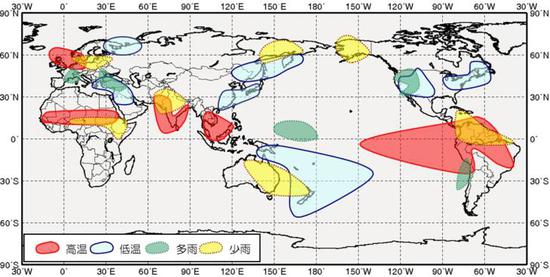

资料来源:USDA,一德研究院 3.19/20年度美棉供应变量在于弃耕率和单产 根据美国农业部6月28日发布的报告,2019年美国棉花实播面积为1372万英亩,同比减少2.7%,较3月底的意向面积减少6万英亩。2019年美国陆地棉实播面积为1345万英亩,同比减少2.9%,皮马棉面积为27.5万英亩,同比减少9.9%。 19/20年度美棉种植面积基本成定数,符合预期,产量的变量转到弃耕率和单产。从目前优良率情况看,截至7月1日当周美棉现蕾率37%,去年同期41%,5年均值39%;美棉结铃率7%,去年同期11%,5年均值9%;美棉优良率52%,上周50%,去年同期43%,生长进度同比略慢,优良率明显好于去年同期,暂无较大变量,支持产量的大幅增长。 当前市场比较认同的观点是“目前处于弱厄尔尼诺现象之中”。本轮厄尔尼诺始于2018年10月,世界气象组织预计6-8月有60-65%的可能出现弱厄尔尼诺,9-11月有所缓解。

图5:美棉优良率

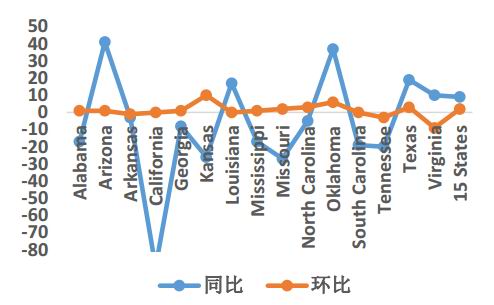

资料来源:USDA,一德研究院 图6:7月1日美棉当周优良率同环比

资料来源:USDA,一德研究院 图7:2019年7-9月美国气温预测

资料来源:NOAA,一德研究院 图8:2019年7-9月美国降雨预测

资料来源:NOAA,一德研究院 图9:厄尔尼诺发生在6-8月(北半球夏季)气候特征

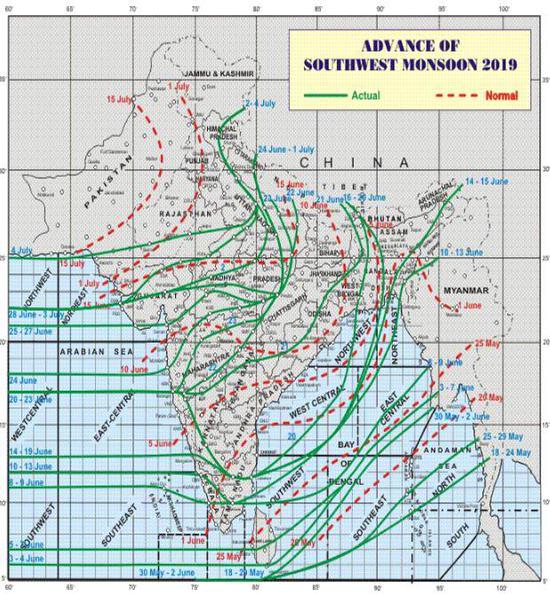

资料来源:日本气象厅,一德研究院 4.19/20年度MSP支持印棉面积增长 2019年7月3日,印度内阁经济事务委员会(CCEA)批准提高19/20年度棉花最低收购价格(MSP),其中中等长度籽棉MSP较18/19年度提高105至5255卢比/公担,较长长度籽棉MSP较18/19年度提高100至5550卢比/公担。 由于6月底印度季风同比晚约1周,前期印棉中南部种植推进较慢,截至6月27日,印棉种植面积270.82万公顷,种植进度22.4%,同比减少51.18万公顷,其中北部面积增幅较大。按18/19年度11-1月籽棉上市高峰期棉籽均价约2200计算,19/20年度棉花MSP同比提高约2美元/磅,支持印度19/20年度棉花种植面积的增加预期,由于目前MSP远低于印度国内棉价,而印度棉价大大高于国际棉价,MSP对国际棉价的支撑有限。需要关注后续季风量对印棉种植和单产的影响。 另外进入三季度后期需要关注棉/豆、棉/玉米(1916, 3.00, 0.16%)比价对于巴西植棉面积的影响,目前是慢变量。 图10:印度现货价与MSP

资料来源:WIND,一德研究院 图11:印棉种植进度

资料来源:印度农业福利部,一德研究院 图12:印度季风进展

资料来源:IMD,一德研究院 图13:进口棉M价差:EMOT-Shankar6

资料来源:WIND,一德研究院 图14:进口棉M价差:美国-巴西

资料来源:WIND,一德研究院 图15:进口棉价差:美国M-澳大利亚SM

资料来源:WIND,一德研究院 图16:进口棉M价差:美国-巴西

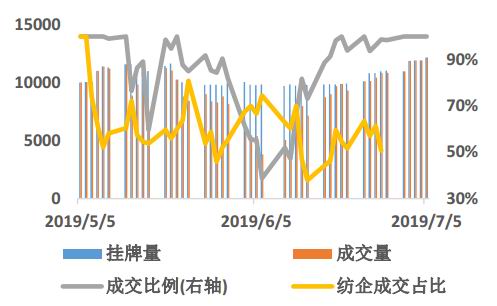

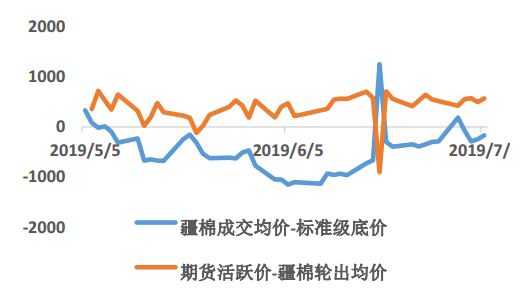

资料来源:WIND,一德研究院 5.南疆仍有将近150万吨棉花尚未销售 从市场的性价比看,国储棉>1%征税进口棉>国产棉>滑准税进口棉,由于国储有着明显的性价比,纺织厂和贸易商比较珍惜最后的抛储红利,即便在贸易战和被动去库存的背景下,国储棉的成交仍然较好,预计19年抛储期间,储备棉成交约90万吨,国储库存剩余185万吨。18/19年度国内供给充足,年度产量+进口+国储-消费过剩量在75-100万吨,南疆未销售的棉花在8月底面临还款压力,施压市场。 图17:2019年国储棉成交

资料来源:中国棉花网,一德研究院 图18:2019年国储轮出性价比

资料来源:中国棉花网,一德研究院 图19:新疆棉销售量

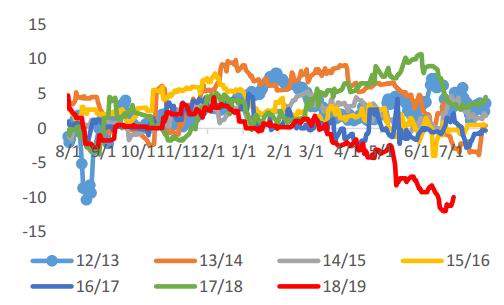

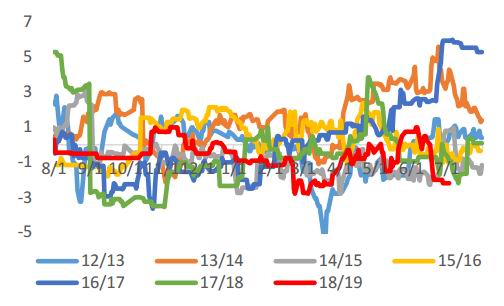

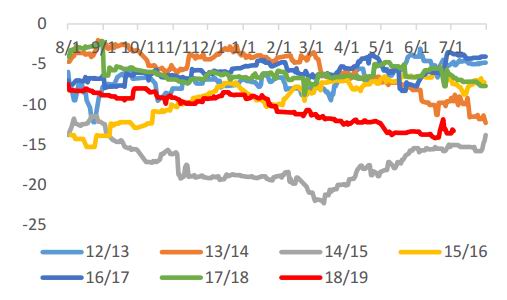

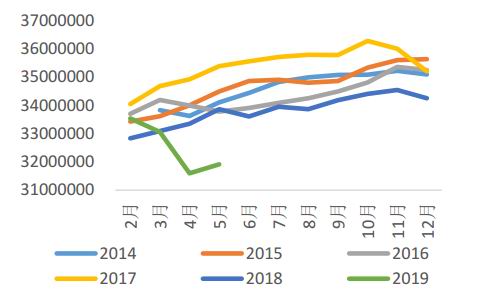

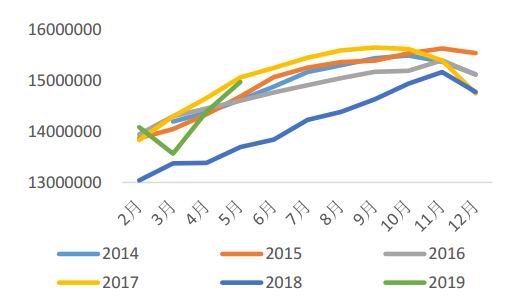

资料来源:中国棉花网,一德研究院 6.19/20年度滑准税下进口需要给出利润 在6月青岛国际棉花会议上,发改委领导明确储备棉原则上不进行净投放,政策的导向在于内外棉价差,19/20年度轮入不可避免,至于是采取公开轮入还是秘密轮入,轮入外棉还是国内棉还在研究,目前尚无相关信息。19/20年度国内棉花产需缺口预计在200-250万吨,未来弥补国内产需缺口的主力在于进口,包括轮入在内的总进口量预计在200万吨左右,滑准税下的进口利润需要给出时间窗口。 7.国内棉纺产业链处主动去库存阶段 贸易战叠加经济下行,纺服出口和内销均面临很大压力,全产业链处于主动去库阶段。密切关注棉纺产业链能否从主动去库转向被动去库,如果下游订单和销售增加、产成品库存去化,则会增加原料采购,对棉价形成利多。 图20:纺织业:存货

资料来源:WIND,一德研究院 图21:纺织业:产成品存货

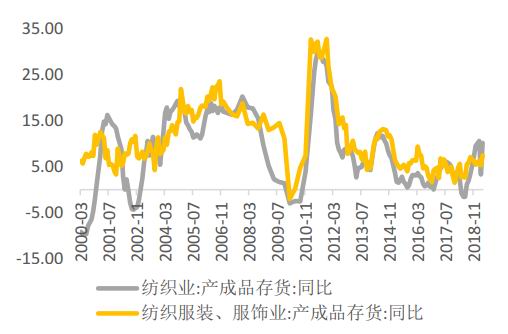

资料来源:WIND,一德研究院 图22:棉纺产成品存货同比

资料来源:WIND,一德研究院 一德期货 |

|

|  |

|