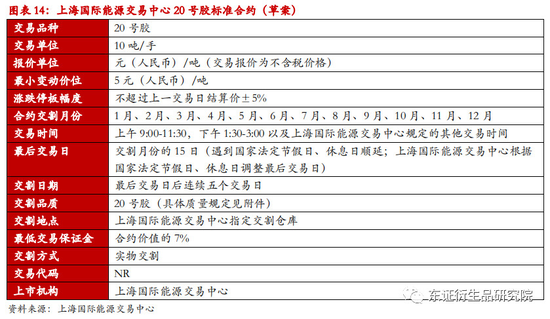

作者:曹璐 来源:东证衍生品研究院 全球天然橡胶(10635, -515.00, -4.62%)期货市场概况: 目前全球天然橡胶期货交易所共四家,分别是东京工业品交易所(TOCOM)、上海期货交易所 (SHFE) 、新加坡交易所 (SGX)以及泰国期货交易所(TFEX)。当前全球天然橡胶期货交易最活跃的交易所是上海期货交易所,成交量和持仓量均远高于其他三家。 由于市场未对外开放、交割标的存在局限性,当前上期所的天然橡胶期货合约对国外期现货市场的价格引导力和定价影响作用有限,自身战略买家地位长期被弱化。国内20号胶期货合约上市后,将能够极大弥补现有沪胶合约的局限性,并依托国内现有庞大的天胶期货市场基础,成为全球20号胶的定价中心。 目前东京工业品交易所和新加坡交易所已经均上市了20号胶期货,届时国内20号胶期货也上市后, 3个市场6个橡胶期货品种,期现、跨品种和跨市场套利的选择均会增加,市场之间的联动性也将进一步增强。 全球20号胶现货市场概况: 全球约70%的天然橡胶用于轮胎制造,其中约80%使用20号胶。全球20号胶的主产国是印度尼西亚、泰国和马来西亚,合计占比约80%。20号胶的第一大消费国是中国,占比约40%,我国20号标准胶严重依赖进口,进口依存度在80%以上。进料加工贸易是20 号胶进口的主要贸易方式,18年占比约56%,主要是下游轮胎企业直接进口20号胶并用作出口商品的原料。国内贸易商在进口时以保税区仓储转口货物和保税仓库进出境货物两种贸易方式为主,18年占比约32%。从进口海关来看,由于山东是国内轮胎产量大省,青岛海关20号胶的进口占比接近70%。 近年来上期所天然橡胶交割量显著提升,有效发挥了套期保值功能。国内20号胶期货上市后,依托其庞大的市场规模,将能够为国外产胶商在套期保值方面提供充裕的流动性。 报告全文 1. 全球天然橡胶期货市场概况 目前全球天然橡胶期货交易所共四家,分别是东京工业品交易所(TOCOM)、上海期货交易所 (SHFE) 、新加坡交易所 (SGX)以及泰国期货交易所(TFEX)。当前全球天然橡胶期货交易最活跃的交易所是上海期货交易所,成交量和持仓量均远高于其他三家。 1.1、东京工业品交易所 东京工业品交易所(TOCOM)是全球最早上市天然橡胶期货的交易所,于1952年上市天然橡胶期货合约,合约标的物为RSS3。

二战以后,伴随日本工业的快速发展,天然橡胶期货受到全球投资者越来越多的关注,TOCOM天然橡胶期货的市场地位也逐步提高,并逐渐发展成为全球天然橡胶的定价中心。但是近年来,日本经济的持续不景气使得TOCOM的定价中心地位受到冲击。尤其是08年金融危机以来,市场资金大幅转移,其市场规模萎缩的速度也有所加快。08年之后,TOCOM胶的成交量和持仓量明显萎缩。

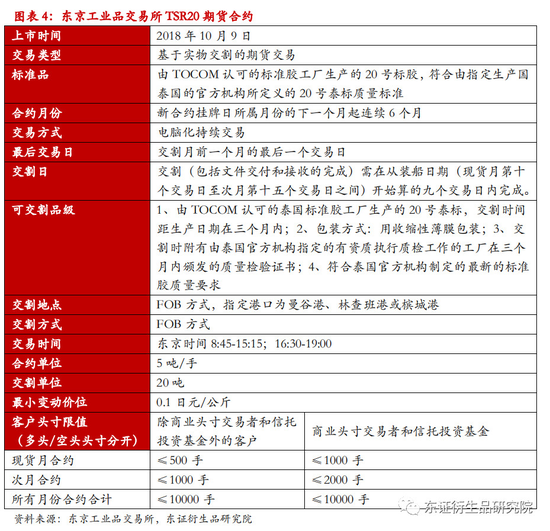

2018年10月9日,TOCOM上市了以TSR20为标的物的天然橡胶期货合约。此次TOCOM上市的以TSR20为标的物的期货合约,在产品设计上与RSS3期货合约并无太大差异,从而便于投资者进行跨品种套利。值得注意的是两者在交割方式上的区别,TSR20期货合约采用FOB方式进行交割,更偏向于国际市场,受生产国泰国和最大消费国中国的影响也更大。由此不同的市场因素影响下形成的TSR20与RSS3合约之间的价差变化就给套利者带来了更多的交易机会。

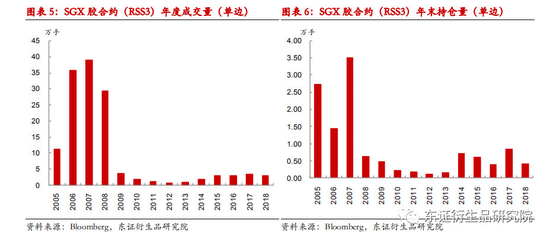

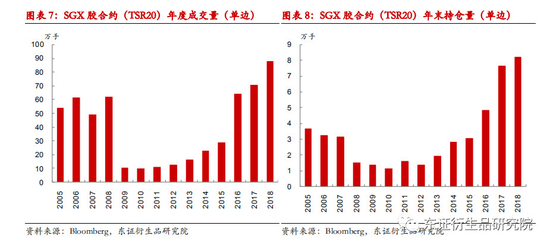

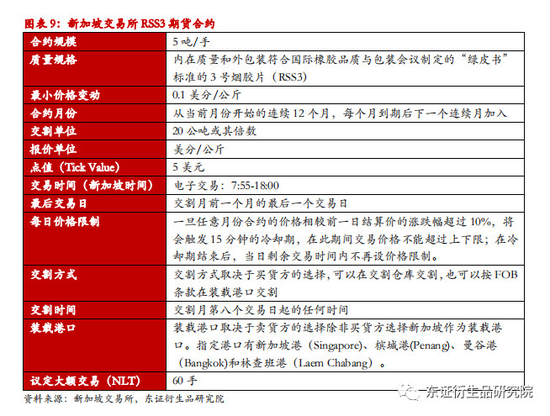

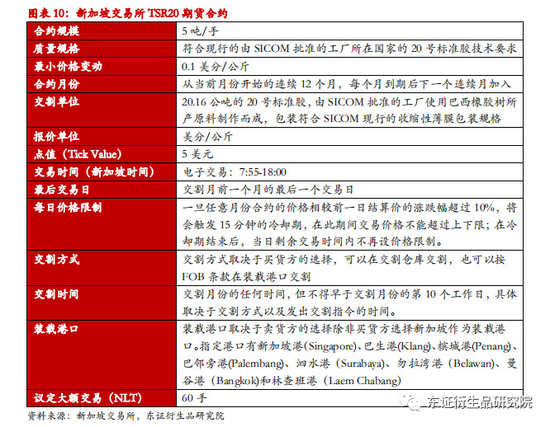

1.2、新加坡交易所 新加坡橡胶期货最早可追溯至20世纪20年代,最早上市于新加坡树胶总会土产交易所,1992年更名为新加坡橡胶总会商品交易所,1994年2月更名为新加坡商品交易所(SICOM)。新加坡的天然橡胶期货最早是在SICOM上市交易的,2008年6月30日,新加坡交易所(SGX)收购了SICOM,并于2010年5月16日把天然橡胶期货合约从SICOM转移到SGX。目前SGX既有以RSS3为标的物的期货合约,也有TSR20期货合约。在TOCOM上市20号胶期货之前,SGX是全球唯一上市20号胶期货的交易所,目前也是国际上开展20号胶期货交易的主要交易所。 与TOCOM的RSS3期货合约类似,SGX的RSS3期货合约的持仓和成交量在2008年之后也大幅萎缩。值得注意的是,SGX的TSR20期货合约的成交和持仓量在2015年之后出现明显增长,近年来20号胶期货合约的市场参与度明显提升,较RSS3期货合约更有发展潜力,这与20号胶的产业基础深厚有关。当前新加坡交易所的市场参与者主要是现货商,如东南亚橡胶生产商以及新加坡现货贸易商,投机活动较少。由于新加坡本身既不是消费国也不是生产国,因此本地资金缺乏参与兴趣,天胶期货市场流动性不足,无论是RSS3还是TSR20期货合约的成交和持仓量均显著低于上期所天然橡胶期货合约。

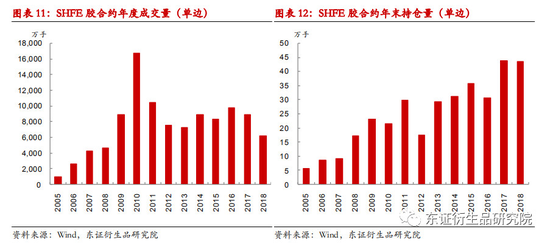

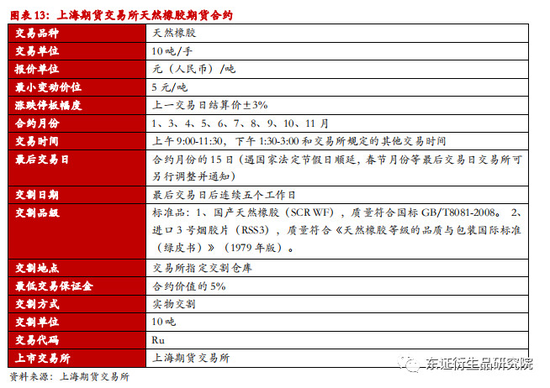

1.3、上海期货交易所 目前我国进行天然橡胶期货交易的是上海期货交易所(SHFE),交割品级质量标准包括国产全乳胶(SCR WF)以及进口3号烟胶片(RSS3)。2003年起,SHFE天然橡胶的持仓量和成交量开始大幅超出海外市场,尤其在2005年以后,市场快速发展,交易活跃,成交量和持仓量快速增长。随着SHFE天然橡胶期货市场覆盖面、认可度和参与度的不断提高,SHFE天胶期货套期保值、价格发现的功能得到进一步发挥,其价格辐射力也极大增强。目前上期所天然橡胶期货市场规模已经全面超过其他交易所,成交量和持仓量稳居全球天胶期货市场第一位。 上期所天胶期货合约已经成为国内现货市场的主要定价参考基准。2010年以来,上期所天胶期货价格与国内现货价格的相关系数始终稳定在0.9以上,期现市场价格联动紧密。上期所天胶期货价格已经成为国产胶现货贸易的主要定价参考基准,可以及时反映国内供需关系的变化。在国内海南和云南产区,当地橡胶厂向胶农收胶,都是以上期所天然橡胶期货前一天的收盘价为基准。

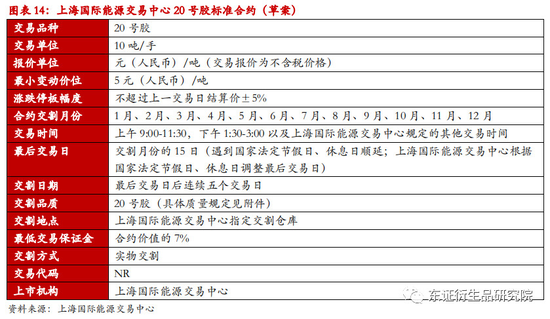

值得注意的是,由于市场未对外开放、交割标的存在局限性,当前上期所的天然橡胶期货合约对国外期现货市场的价格引导力和定价影响作用有限,自身战略买家地位长期被弱化。国内20号胶期货合约上市后,将能够极大弥补现有沪胶合约的局限性,并依托国内现有庞大的天胶期货市场基础,成为全球20号胶的定价中心。 此外,目前东京工业品交易所和新加坡交易所已经均上市了20号胶期货,届时国内20号胶期货也上市后, 3个市场6个橡胶期货品种,期现、跨品种和跨市场套利的选择均会增加,市场之间的联动性也将进一步增强。

1.4、泰国期货交易所 泰国农产品期货交易所是泰国商务部按照《农业期货交易法案》创建的一家独立组织机构,1999年获得批准,由政府出资建立,受泰国农产品期货交易委员会监管。自泰国农产品期货交易所成立以来,农产品的交易量就相对较少,甚至不足以覆盖交易所的运营成本。泰国农产品期货交易所于15年3月被泰国期货交易所(TFEX)并购。 泰国农产品期货交易所曾经开展过20号胶期货交易,于2001年10月28日上市,但因市场活跃度低,已经于2007年9月停止交易。目前泰国期货交易所的橡胶类产品只有RSS3期货合约。 从交易情况看,TFEX的RSS3期货合约的成交和持仓量也非常低。究其原因,一方面是泰国作为主要产胶国,参与群体主要是天然橡胶的卖方,缺乏作为期货对手方的贸易群体和天然橡胶买方参与;另一方面其橡胶期货合约采用泰铢计价,而泰铢的国际影响力低,期货市场仅是本国市场,不适合境外投资者参与,因此价格影响力低。

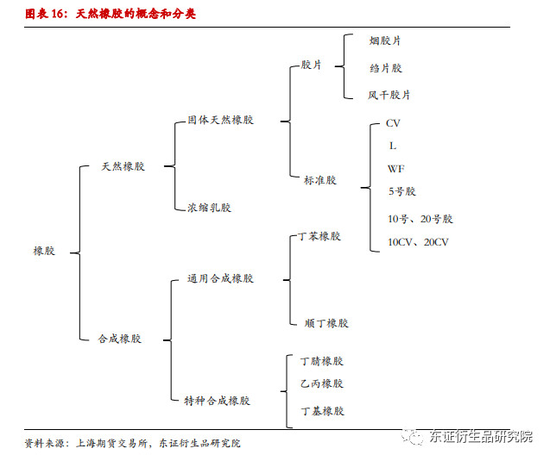

2. 全球20号胶现货市场概况 通常所说的天然橡胶,是指从巴西橡胶树上采集的天然乳胶,经过凝固、干燥等加工工序而制成的弹性固状物。巴西橡胶树原产于巴西亚马逊河流域,目前全球橡胶树主要集中在东南亚地区,约占全球总种植面积的90%。天然橡胶树属热带雨林乔木,种植地域基本分布于南北纬15度以内。

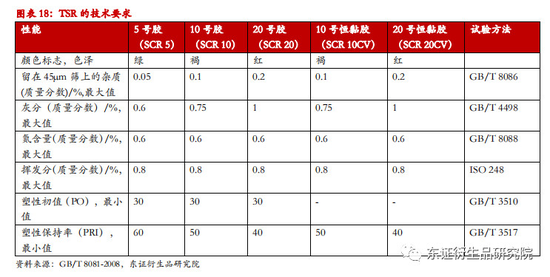

针对标准胶(技术分级橡胶)(technically specified rubber),《天然生胶—技术分级橡胶(TSR)规格导则》中根据TSR的性能和生产所用原料规定了其分级结构,不同级别的物理和化学性能应符合图表3中的要求。

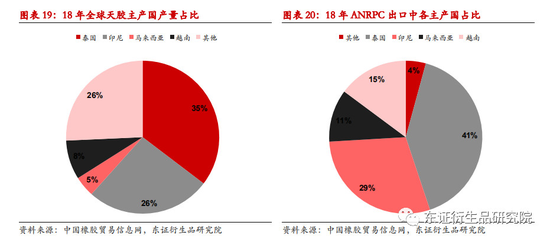

天然橡胶的主产国为泰国、印度尼西亚、马来西亚和越南,四国产量占全球天胶总产量的70%以上,且所产天然橡胶的绝大部分用于出口。天然橡胶的主要出口国也是泰国、马来西亚、印尼和越南,四国出口量占ANRPC(天然橡胶生产国协会)的90%以上。几大主产国80%-90%的胶树都是小胶园主私有,全球橡胶种植从业者约有几千万人。

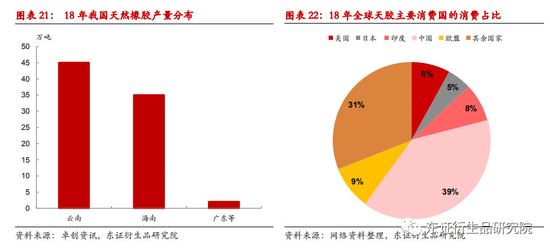

我国并不是天然橡胶主产国之一,18年全球产量占比不足7%。相比东南亚地区,我国的气候条件实际并不特别适宜橡胶树的生长,但作为一种重要战略资源,我国很早就引入了橡胶树,目前已经在海南和云南地区形成了两大产业基地,我国天胶生产以农垦体系为主。

从全球天胶消费看,中国、印度、美国、日本、欧盟是天胶主要消费国(地区),占比约70%。我国是全球第一大的天胶消费国和进口国,进口依存度超过了80%。我国天胶进口依存度呈逐年上升态势,很大程度上源于近年来国内非标期现套利需求的增长。

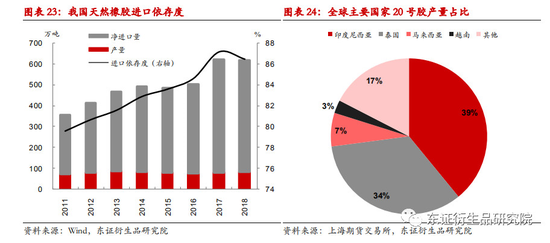

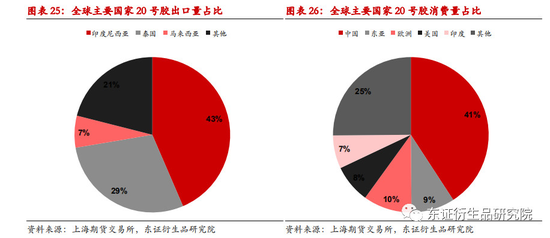

具体到20号胶来看,全球约70%的天然橡胶用于轮胎制造,其中约80%使用20号胶。全球20号胶的主产国是印度尼西亚、泰国和马来西亚,合计占比约80%。其中印尼而非泰国是20号胶的第一大生产国,主要是泰国天胶生产中烟胶片和乳胶也是主流品种,产量占比在40%以上,而印尼生产的天胶绝大部分是20号胶。全球20号胶的主要出口国仍是印尼、泰国和马来西亚,占比约80%。 消费方面,20号胶的第一大消费国同样是中国,占比约40%,其次是东亚其他国家、欧洲、美国和印度,合计消费占比超过70%。

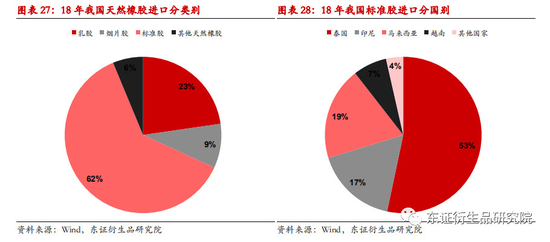

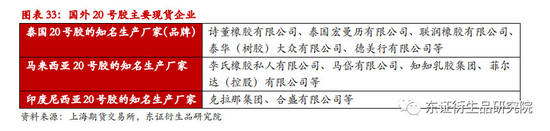

2018年我国进口的天然橡胶中,标准胶占比超过60%,标胶主要从泰国、印尼和马来西亚进口,三国合计占比接近90%。其中泰国占比最大,超过了50%。质量方面国内市场普遍认为泰国20号标胶>印尼>马来西亚。

我国20号标准胶严重依赖进口,我国自产的20号胶年供应量不足20万吨,远远满足不了正常需求,20号胶的进口依存度在80%以上。 2015年之前,我国20号胶进口量呈逐年增长的态势,但15年之后,随着下游需求端萎缩,使得许多投资者从东南亚进口混合胶做非标套利,混合胶非标套利需求日益增长,从而导致20号胶进口量出现下降。

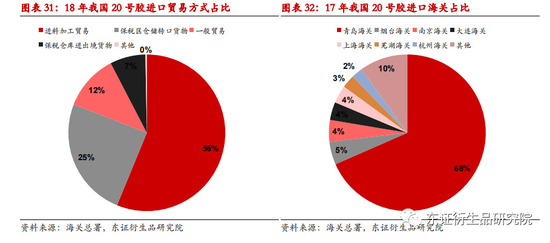

进口贸易方式方面,进料加工贸易是20 号胶进口的主要贸易方式,18年占比约56%,主要是下游轮胎企业直接进口20号胶并用作出口商品的原料。此外,由于20号胶需要征收1500元/吨或者20%的从低进口税,因此国内贸易商在进口时以保税区仓储转口货物和保税仓库进出境货物两种贸易方式为主,18年占比约32%。 从进口海关来看,由于山东是国内轮胎产量大省,因此青岛海关20号胶的进口占比接近70%,其次是烟台海关,占比约5%。

近年来天胶价格持续下跌,极大地损害了胶企和广大胶农的利益。为了规避价格下跌的风险,国内主要橡胶生产厂商均采用了期货套期保值的方式。现有上期所天然橡胶期货为国内天然橡胶产业套期保值提供了充裕的流动性,近年来上期所天然橡胶交割量显著提升,有效发挥了套期保值功能。国内20号胶期货上市后,依托其庞大的市场规模,将能够为国外产胶商在套期保值方面提供充裕的流动性。 目前东京工业品交易所和新加坡交易所已经均上市了20号胶期货,届时国内20号胶期货也上市后,同种交割标的下,国外胶企可以更加方面地参与跨市场套利,获取额外利润。

|

|

|  |

|

微信:

微信: QQ:

QQ: