来源:期货瑞享荟 作者:金瑞期货研究员 涂礼成 昨日锡价大幅下挫至跌停,晚间在多头恐慌止损下一度逼近第二个跌停,随后锡价小幅回升,现报 13.25 万元/吨。根据近两日我们跟产业以及贸易商的交流来看,基本面短期并未有太大变化,供需双弱的格局维持,推测为量化或者基金公司在当前高显性库存以及看弱电子消费的背景下(G20 会议后,日本经济产业省宣布,从 7 月 4 日开始,限制向韩国出口可用来制造可折叠屏的的氟聚酰亚胺,以及用于集成电路、芯片制造的光阻层材料,这些都是智能手机、芯片等产业中的重要原材料,一旦制裁生效,韩国半导体、显示器企业可能会遭受巨大打击,以及全球宏观 PMI 数据均走弱),大举做空,并将产业资金打爆(中信席位昨日多头减仓 1452 手,空方席位并没有大幅增仓迹象)。 供应端,下滑趋势未改 缅矿供应下滑的趋势并没有改变,并且 2 月底的银漫矿山事故,导致国内增量预期落空,整个矿端供应下滑,加工费持续走低,从 60%矿的加工费从年初的 1.2万/吨下滑至 9500 元/吨,40%矿从 1.5 万下滑至 1.4 甚至听闻有报 1.35,低加工费下,冶炼厂减产的面积也逐渐扩大。根据国际锡协会的数据,江西几家冶炼厂的产量与去年同期相比减少了一半左右,个旧冶炼厂也均有 10%-40%左右的减产,今年 1-5 月份中国精锡产量为 63000 吨左右,同比下降 10%。并且供应中国 30%以上的缅矿,0.9%原矿的采矿成本对应的锡价在 14.5 万,1.1%左右的原矿采矿成本对应的锡价低于 13 万,实际缅矿主流采矿品位是低于 1%的,如果继续下跌,将倒逼缅矿缩减产量,导致供应减少。 需求同样疲弱,主因贸易摩擦使得订单下滑 根据我们对中端加工企业以及下游消费企业的交流来看,由于出口订单存在很大的不确定性,下游对此类订单趋于谨慎或直接不接单。从数据上看,1-4 月份部分电子重点行业维持了负增长,5 月份累积同比增速大部分转正,但增速仍处于较低水平,关注未来改善的持续性。并且我们了解到部分焊锡产能向境外转移,贸易摩擦令全球订单资源再度配置的过程中出现效率损失,需求相应收缩。此外镀锡板、锡化工等均受到贸易摩擦的影响订单同环比走差,预计下半年消费疲弱的窘境难有较大幅度改善,关注基建刺激对消费的支撑。 供需双弱下,显性库存高位的压力凸显,但实际是隐形库存的显性化 国内方面,我们统计的口径有三块,或有重叠,但总体趋势仍处于下降,冶炼厂库存从年初的 6300 吨左右下滑至 6 月初的 4600 吨左右,而社会库存最新的统计为 3400 吨左右,较年初变化不大,上期所库存今年以来长期维持在 8000 吨以上的高位,而下游库存由于订单少,多数维持低库存水平。 实际增库主要集中在 LME,而 LME 库存年初由于印尼限制出口,导致持续去化至低位的 740 吨,但由于中国出口以及放开出口后的补充,库存回升至 6410 吨的高位,但未来出口亏损扩大,出口补充的减少,以及印尼放开出口后无法恢复至往年正常的 7 万吨以上水平,对 LME 库存的补充有限,未来续增可能性偏小。 综上,基本面供需双弱的格局并没有很大的变化,更没有出现重大的不利影响因素,昨日价格大幅下行后,下游产业积极入市补库,但是由于锡市场传统的参与者主要集中在产业资金,金融资本入场后会导致价格的大幅波动,2018 年 5月拉涨历历在目,从昨天的盘面上我们可以发现,下跌的时候下方完全无抵抗,空单在打爆产业多头的过程中价格加速下跌,但当前的基本面并不支撑价格暴跌,并且价格回落到当前价位,已经跌破上游矿山成本,如果价格继续下行,将倒逼上游矿端减产,并且抑制未来新矿山项目的投产(国内维拉斯托以及刚果Bisie)。所以我们认为续跌的可能性不大,建议价格 13 万附近逢低买入。

|

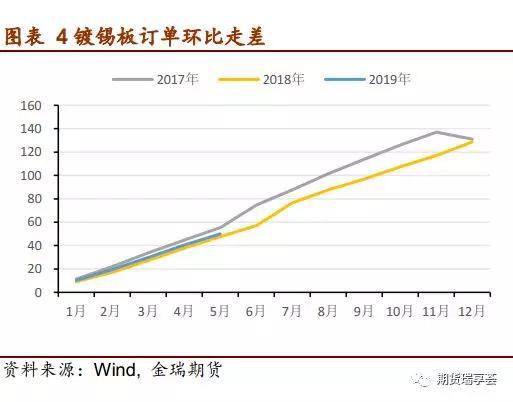

|

|  |

|