报告摘要 全球棉花(15350, 5.00, 0.03%)增产预期强。美国方面,展望论坛预计2019/20年度美棉产量增幅23%。统计显示,美棉产量继续增加的概率较小。印度方面,2018/19年度印度MSP大幅提升,对棉花种植起到支撑及促进作用。预计新年度印度棉花产量保持高位。中国方面,2017-2019年度棉花目标价格补贴标准为18600元/吨,2019年是该政策执行的最后一年,棉农收益有保障。若没有明显灾害天气,预计新年度新疆棉花产量继续增加的概率较大。 中国棉花调控政策面临调整。储备棉去库存任务基本完成,预计将进行一定数量的储备棉轮换来调整储备棉库存结构,将对棉花市场形成支撑。中美经mao方面,中美双方加紧沟通,中国300亿美元的采购大单预计对美国农产品价格形成支撑,进而阶段性支撑国内棉花价格。 预计二季度郑棉

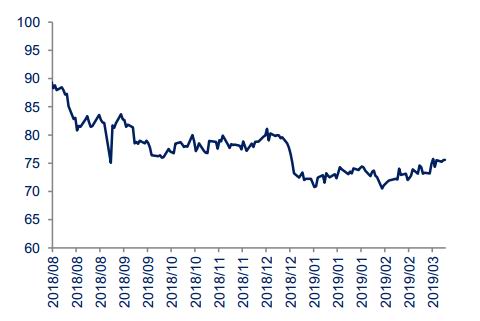

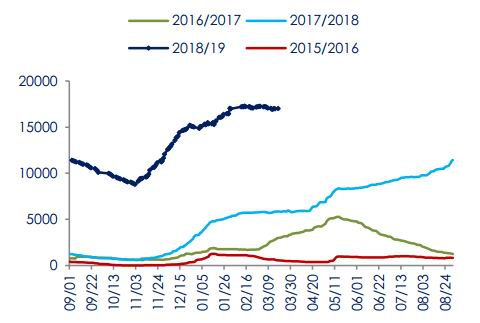

价格或先扬后抑。二季度进入北半球棉花集中播种期,天气市时间窗口打开;中美经mao恶化的可能性降低,下游消费存在季节性回升;中国储备棉去库存任务基本完成,将延迟轮出,且轮入可能性较大,或阶段性支撑棉价。但全球棉花增产的预期增强,长期对棉花价格形成压制。 风险提示:棉花调控政策;中美经mao前景;天气状况 一、行情回顾 2018/19年度以来,郑棉仓单量创历史新高。其中,2017/18年度仓单压力集中在CF1901合约,郑棉价格承压下行。随着CF1901合约交割结束,2017/18年度仓单压力逐步释放,郑棉价格触底反弹。一季度以来,郑棉价格整体呈现震荡上行走势。 现货市场方面,新疆棉花企业挺价意愿强烈,棉花现货价格保持坚挺。 图1:郑棉价格走势(2018.04-2018.11)

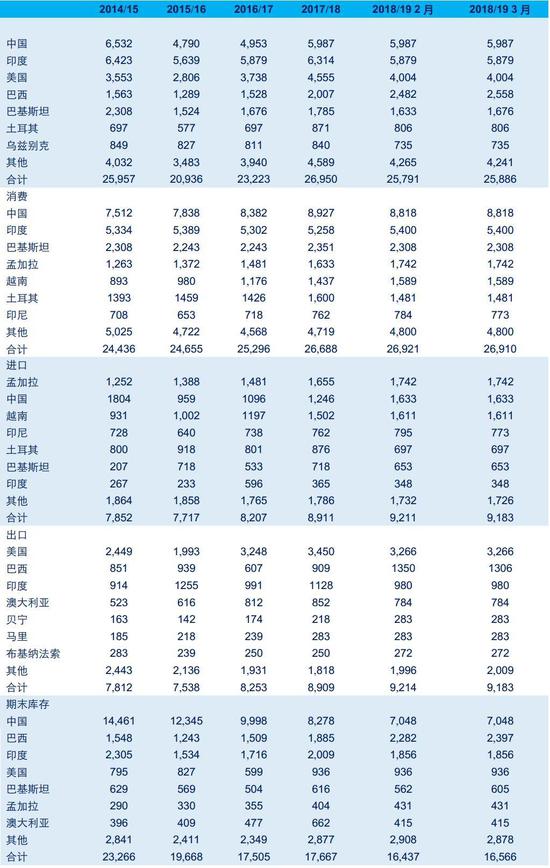

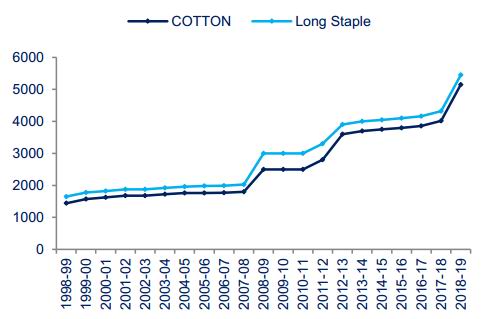

资料来源:文华财经 中信期货研究部 二、二季度棉花投资策略 全球棉花增产预期强。美国方面,展望论坛预计2019/20年度美棉产量增幅23%。统计显示,美棉产量继续增加的概率较小。印度方面,2018/19年度印度MSP大幅提升,对棉花种植起到支撑及促进作用。预计新年度印度棉花产量保持高位。中国方面,2017-2019年度棉花目标价格补贴标准为18600元/吨,2019年是该政策执行的最后一年,棉农收益有保障。若没有明显灾害天气,预计新年度新疆棉花产量继续增加的概率较大。 中国棉花调控政策面临调整。储备棉去库存任务基本完成,预计将进行一定数量的储备棉轮换来调整储备棉库存结构,将对棉花市场形成支撑。中美经mao方面,中美双方加紧沟通,中国300亿美元的采购大单预计对美国农产品价格形成支撑,进而阶段性支撑国内棉花价格。 预计二季度郑棉价格或先扬后抑。二季度进入北半球棉花集中播种期,天气市时间窗口打开;中美经mao恶化的可能性降低,下游消费存在季节性回升;中国储备棉去库存任务基本完成,将延迟轮出,且轮入可能性较大,或阶段性支撑棉价。但全球棉花增产的预期增强,长期对棉花价格形成压制。 趋势方面,预计郑棉将呈现慢牛走势,建议波段操作。 套利方面,郑棉仓单压力巨大,预计将从CF1905转至CF1909,压制CF1909价格。建议做扩CF2001-CF1909价差。 三、市场分析 (一)国际市场分析 2月美国农业展望论坛,预计2019/20年度全球棉花产量增加6.8%至2754万吨,消费量增加1.5%至2732万吨,当季供过于求。库消比略有减少,从61.1%减少至61%。关注春播前期价格及天气变化对植棉面积的影响。 表1:全球棉花供需平衡表

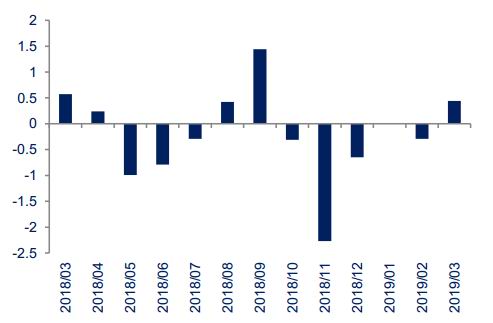

数据来源:USDA 中信期货研究部 美国农业部(USDA)最新预测显示,全球棉花产量较上年度减少106万吨至2589万吨;消费量增加22万吨至2691万吨;期末库存减少110万吨至1657万吨。其中,中国库存减少123万吨。 图2:全球棉花产量调整情况(百万包)

数据来源:Wind 中信期货研究部 图3:全球棉花期末库存调整情况(百万包)

数据来源:Wind 中信期货研究部 表2:全球棉花供需平衡表(千吨)

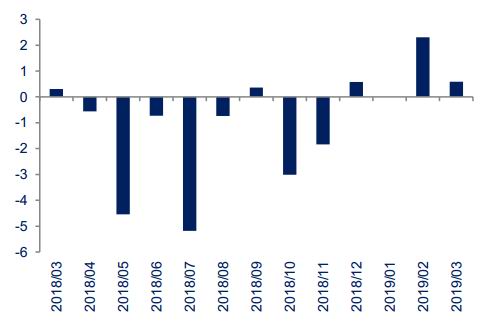

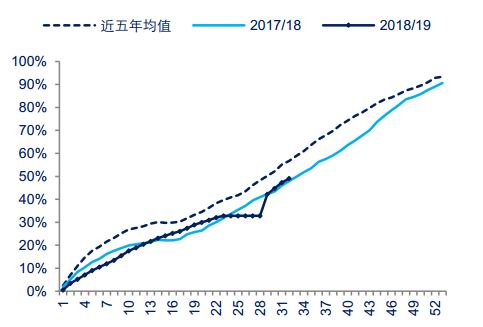

数据来源:USDA 中信期货研究部 (1)美棉出口前景有赖于中美经mao关系 美国方面,中美经mao关系紧张导致美棉出口至中国的数量大幅减少,体现在美棉签约进度上,表现为2018/19年度美棉签约进度由同比大增转变为同比降低。 若中美经mao关系向好,将缓解美棉出口压力,阶段性支撑美棉价格,进而支撑国内棉花价格阶段性走强。 图4:美棉装运进度总体平稳

数据来源:Wind 中信期货研究部 图5:美棉签约进度同比减慢

数据来源:Wind 中信期货研究部 数据显示,CFTC基金净多持仓保持在历史偏低水平,进一步施压美棉价格的动力减弱。 图6:美棉价格走势(美分/磅)

数据来源:Wind 中信期货研究部 图7:CFTC期货净多持仓

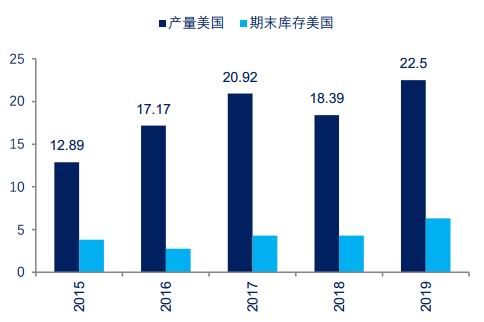

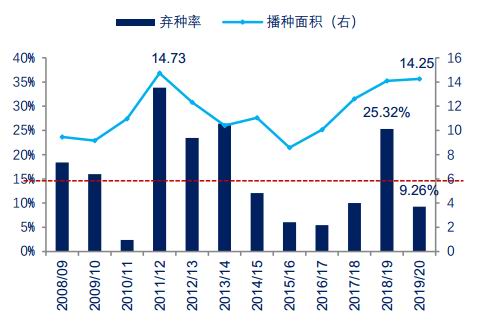

数据来源:Wind 中信期货研究部 美国农业部展望报告预计2019/20年度美国棉花播种面积8650万亩,增幅1.1%;其中,收获面积增加22.8%至7849万亩。预计产量22.5百万包(折合489.9万吨),增幅22.35%。统计数据显示,美棉产量继续上调的可能性降低。 图8:展望报告大幅调增新年度美棉产量(百万包)

数据来源:Wind 中信期货研究部 图9:美棉产量继续调增概率低(百万英亩)

数据来源:Wind 中信期货研究部 (2)印度棉价受MSP支撑,走势坚挺 印度政府大幅提高2018/19年度MSP(籽棉最低支持收购价),提升幅度在26-28%之间,对其国内棉花价格形成有力支撑。 图10:印度MSP大幅提高(卢比/公担)

数据来源:Wind 中信期货研究部 图11:美元兑印度卢比波动运行

数据来源:Wind 中信期货研究部 年度前半段其国内棉花价格高位下滑,CCI启动MSP收购。近期随着印度棉价走强,MSP收购暂缓。 图12:印度Shankar-6价格走势(卢比/candy)

数据来源:Wind 中信期货研究部 图13:印度Shankar-6价格走势(美分/磅)

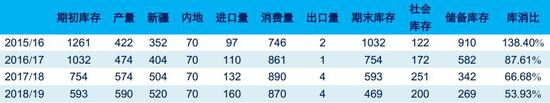

数据来源:Wind 中信期货研究部 (二)国内市场分析 (1)储备棉去库存任务基本完成,棉花调控政策面临调整。 表3:中国棉花供需平衡表(万吨)

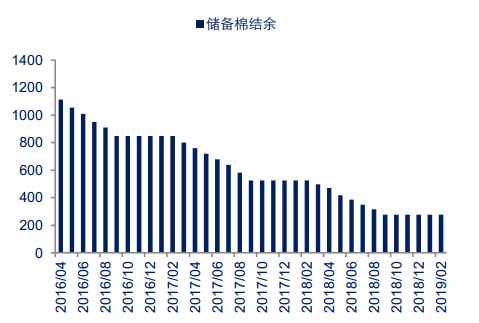

数据来源:中信期货研究部 统计数显示,2016-2018自然年,储备棉年均轮出数量约280万吨。2019年初,储备棉存量不足300万吨,不限量轮出政策面临调整。 图14:储备棉存量不足300万吨

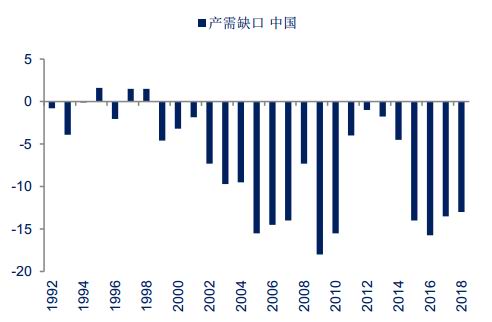

数据来源:USDA 中信期货研究部 图15:中国棉花产需依然存在缺口(万吨)

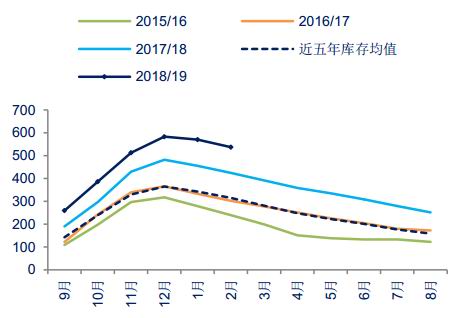

数据来源:Wind 中信期货研究部 国内棉花产量与需求量之间依然存在缺口,需要增加棉花进口和储备棉轮出进行弥补。 储备棉调控政策方面,从时间看,2018/19年度储备棉轮换政策依然没有官方文件公布,储备棉轮出时间推后成为确定性事件。 棉花进口政策方面,2018年下半年中国增发80万吨配额,鉴于中美经mao关系紧张,国内企业大多进口巴西棉、澳棉等非美棉资源。若中美经mao获得新的进展,则增加美棉进口量的概率较高。 (2)国内棉花社会库存持续增加,施压棉价。 中国棉花信息网数据显示,2019年2月底,国内棉花工商业库存合计537万吨,同比增加113万吨。体现在盘面上,郑棉仓单数量再创历史新高,实盘压力巨大。 图16:棉花社会库存持续增加(万吨)

数据来源:USDA 中信期货研究部 图17:郑棉仓单量再创历史新高(张)

数据来源:Wind 中信期货研究部 (3)增值税降低短期利空商品价格,长期利好下游消费。 李总理在两会上明确,4月1日起下调增值税税率。其中,原有16%增值税税率降至13%,原有10%税率降至9%。棉纱作为工业品,增值税税率由16%降至13%。 短期内,增值税下调将导致商品含税价格下降;长期看,有利于促进下游消费。从季节性角度分析,春季下游订单将呈现季节性回升。 图18:国产32支纯棉纱理论利润状况(元/吨)

数据来源:Wind 中信期货研究部 图19:国内外棉纱比价情况(元/吨)

数据来源:Wind 中信期货研究部 综合分析,二季度进入北半球棉花集中播种期,天气市时间窗口打开;中美经mao恶化的可能性降低,下游消费存在季节性回升;中国储备棉去库存任务基本完成,将延迟轮出,且轮入可能性较大。但全球棉花增产的预期增强,长期对棉花价格形成压制。预计二季度郑棉价格或先扬后抑。 四、风险及应对 (一)棉花调控政策 中国储备棉去库存任务基本完成,新年度储备棉轮入的市场预期较高,关注政策变化。 中国棉花进口政策将影响国内外棉价强弱关系。 (二)中美经mao前景 中美经mao关系对于棉花消费及美国棉花出口情况影响巨大,且达成协议的时间阶段将影响棉市波动节奏,密切关注。 (三)天气状况 澳大利亚等气象机构预计2019年发生厄尔尼诺的概率较高,关注天气变化对棉花播种和生长的影响情况。 中信期货 |

|

|  |

|

微信:

微信: QQ:

QQ: