摘要: 行情回顾:3月国内天然橡胶(11300, -100.00, -0.88%)期货价格未能延续2月的上涨势头,在3月4日盘中达到近期最高点后便开启了连续下跌模式。截至2019年3月29日,上期所天然橡胶主力合约RU1909日盘收于11565元/吨,较3月1日下跌1465元/吨,跌幅达11.24%。 宏观环境:美国第四季度GDP增速的下修以及就业数据不及预期等均预示着美国经济增长正在放缓,而美联储3月会议释放的超预期鸽派信号更表明了2019年美国经济下行压力有所加大。中国3月制造业PMI时隔3个月重回扩张区间,国内经济出现企稳回弹迹象,但部分分项数据偏弱也表明了中国经济复苏还将面临着一定的考验。 供需关系:随着国内产区新一轮割胶的开始以及东南亚产区部分地区即将试割,天然橡胶产出将逐渐开始回升;下游轮胎企业虽然开工情况较好,但国内整体车市的低迷表现令其终端需求难有明显提升;随着2019年新一轮割胶的逐步展开,在下游需求没有明显提升的情况下,国内天然橡胶库存将会再度上升,高企的库存压力难以得到缓解;印、马、泰三国将从4月开始实施AETS计划(泰国自5月开始实施),不过24万吨的限制总量对于天然橡胶整体供需格局影响有限。 操作建议:RU1909在11800元/吨附近逢高适量布局空单,止损位设在11950元/吨。 不确定风险:国内汽车市场超预期反弹、印马泰等主产国推出新的挺价计划、中美经贸磋商结果 一、上月行情回顾 3月国内天然橡胶期货价格未能延续2月的上涨势头,在3月4日盘中达到近期最高点后便开启了连续下跌模式,同时,天胶期货主力合约也开始从1905合约向1909合约转移,并在月末基本完成本次主力合约换月。截至2019年3月29日,上期所天然橡胶主力合约RU1909日盘收于11565元/吨,较3月1日下跌1465元/吨,跌幅达11.24%,年内涨幅全部被吐出。 图1:上期所天然橡胶RU1909合约近三个月走势

数据来源:Wind,中信建投期货 图2:国内天然橡胶现货基准价

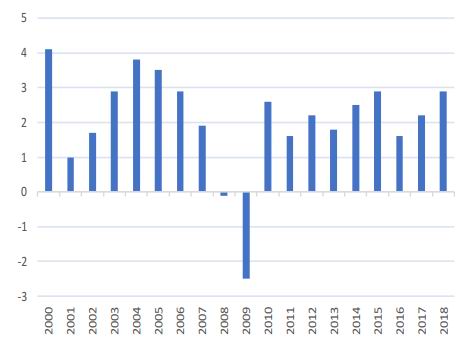

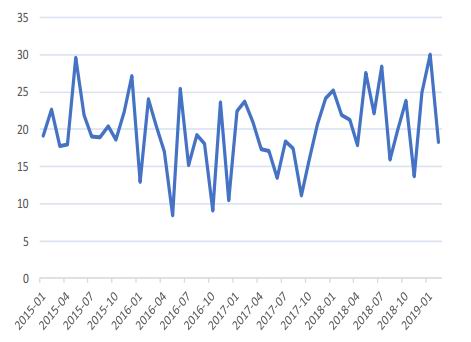

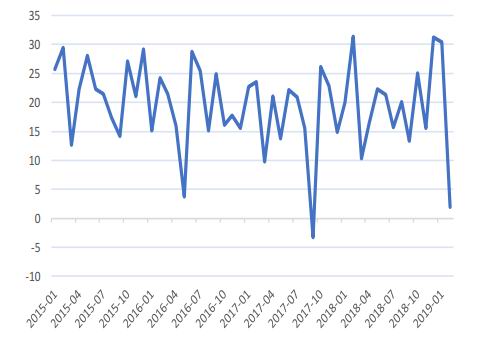

数据来源:Wind,中信建投期货 与期货市场不同,3月国内天然橡胶现货市场走势略有分化,青岛保税区内天然橡胶现货价格在前半月基本呈震荡走势,在3月20日再度达到近期高位后价格有所回落,而山东地区天然橡胶现货价格则呈现震荡下跌态势;除云南国营标一胶外,其他品种天然橡胶3月现货均价较2月均有上涨。截至3月29日,云南国营标一胶价格为10750元/吨,近一个月均价为11320元/吨,较2月均价下跌146.67元/吨;泰国3#烟片胶价格为12600元/吨,近一个月均价为13110元/吨,较2月均价上涨106.67元/吨;越南3L胶价格为10900元/吨,近一个月均价为11385元/吨,较2月均价上涨148.33元/吨;青岛保税区泰国20#标胶价格为1420美元/吨,近一个月均价为1459.5美元/吨,较2月均价上涨52.83美元/吨;青岛保税区泰国20#复合标胶价格为1430美元/吨,近一个月均价为1468美元/吨,较2月均价上涨54.33美元/吨。 二、价格影响因素分析 1.宏观分析 1.1 美国经济增长有所放缓,美联储会议释放超预期鸽派信号 北京时间3月28日周四晚间,美国商务部发布最新数据显示,美国四季度实际GDP年化季环比终值2.2%,较初值2.6%有所回落,略不及预期值2.3%;美国四季度GDP平减指数终值1.7%,略低于预期值和初值1.8%。从全年数据来看,美国2018年经济增速为2.9%,创下三年以来新高,但略低于特朗普政府设定的3%的年度增速目标。而作为美国经济的最大组成部分,美国消费支出增速也向下修正,但通胀仍受控制,其中,美国第四季度个人消费支出(PCE)年化季环比终值为2.5%,略低于预期值2.6%,初值为2.8%;美国第四季度核心个人消费支出(PCE)物价指数年化季环比终值为1.8%,略高于预期值和前值1.7%。 继美国ISM制造业指数创下特朗普当选总统以来新低后,2018年持续火爆的美国就业市场在2019年2月也出现了明显的降温。3月6日,有“小非农”之称的ADP数据显示,美国2月ADP就业人数变动18.3万人,略不及预期的19万人,而前值由21.3万人大幅上修至30万人。而两天后公布的美国非农就业数据更是爆出一大冷门,3月8日,美国劳工部发布数据显示,2月美国新增非农就业人数2万人,远远低于预期值和前值,创17个月以来新低,修正后前值为31.1万人;其中,2月私营部门就业人口变动2.5万人,远低于预期的17万人,前值为30.8万人。有经济学家认为,2月份的下降可能表明美国就业市场已经见顶。 图3:美国季度GDP环比折年率(单位:%)

数据来源:Wind,中信建投期货 图4:美国年度GDP同比增速(单位:%)

数据来源:Wind,中信建投期货 图5:美国新增ADP就业人数(单位:万人)

数据来源:Wind,中信建投期货 图6:美国新增非农就业人数(单位:万人)

数据来源:Wind,中信建投期货 受汽车、处方药价格下跌的拖累,美国2月通胀指标增速仍然乏力。3月12日晚间,美国劳工部公布数据显示,美国2月CPI同比增长1.5%,略低于预期值和前值1.6%,为2016年9月以来最小涨幅;2月CPI环比增长0.2%,与预期相符,高于前值0%,四个月以来首次出现上涨。美国2月核心CPI同比增长2.1%,略不及预期值和前值2.2%;2月核心CPI环比增长0.1%,同样略低于预期值和前值0.2%。3月13日,美国劳工统计局公布数据显示,经季节性因素调整后,美国2月PPI同比上涨1.9%,与预期值相符,略低于前值2%,为2017年6月以来最低;2月PPI环比增长0.1%,略低于预期值0.2%,结束了连续两个月的下跌。美国2月核心PPI同比增长2.5%,略低于预期值和前值2.6%;2月核心PPI环比增长0.1%,此前预期为0.2%,前值为0.3%。 图7:美国CPI及核心CPI同比增速(单位:%)

数据来源:Wind,中信建投期货 图8:美国PPI同比增速(单位:%)

数据来源:Wind,中信建投期货 美东时间20日周三,为期两天的美联储货币政策委员会FOMC议息会结束,美联储在会后公布的声明显示,全体FOMC成员一致投票同意,保持2.25%-2.5%的联邦基金利率目标区间不变。美联储同时还表示,有意从今年5月起,将每月缩减资产负债表(缩表)计划的美国国债最高坚持规模从当前的300亿美元降至150亿美元,到9月末停止缩表。在反映美联储官员对未来利率预期的点阵图中,联储决策者普遍下调今年及明、后三年的利率预期,并上调了2022年级之后的利率预期。其中,2019年底联邦基金利率料为2.4%,这意味着,今年一年美联储政策利率区间都会维持在当前水平,也就是说,预计今年不会加息;2020年底联邦基金利率料为2.6%,这相当于即使预期的今年加息次数减少两次变为零,明年也最多加息一次。值得注意的是,本次声明中美联储对美国经济的评价逊于前次会议:本次声明中美联储称,“经济活动增速较去年四季度放缓”,而上次称“四季度经济活动增长稳健”;本次声明中美联储称,“家庭支出和企业固定投资的增速放缓”,而上次称“家庭支出继续强劲增长”。 1.2 官方制造业PMI重返扩张区间,2月通胀数据继续处于较低水平 3月31日,国家统计局公布数据显示,中国3月官方制造业PMI为50.5,高于预期的49.6,在连续3个月低于荣枯线后重返扩张区间,并且月环比增幅创2012年以来最大,前值为49.2。从企业规模分类来看,大型制造业企业的扩张有所放缓,其3月PMI为51.1,较上月下降0.4个百分点;中、小制造业企业略有好转,其3月PMI指数分别为49.9和49.3,分别比上月上升3.0和4.0个百分点。从分类指数来看,构成制造业PMI的5个分类指数均较2月有所上升,其中生产指数、新订单指数和供应商配送时间指数高于临界点,而原材料库存指数和从业人员指数则继续低于临界点:3月制造业生产指数为52.7%,较2月上升3.2个百分点;供应商配送时间指数为50.2,较2月回升0.4个百分点;新订单指数为51.6,较2月上升1个百分点;从业人员指数为47.6,较2月略微上升0.1个百分点,仍位于荣枯线下方;原材料库存指数为48.4,较2月上升2.1个百分点,继续低于荣枯线。此外,同时公布的数据还显示,3月官方非制造业PMI为54.8,高于预期的54.4,创近5个月以来新高,前值为54.3;3月官方综合PMI为54,较2月上升1.6个百分点。4月1日,财新公布最新数据显示,中国3月财新制造业PMI为50.8,高于预期值50,自去年12月以来首次回升至荣枯线上方,前值为49.9。 图9:中国官方制造业PMI指数(单位:%)

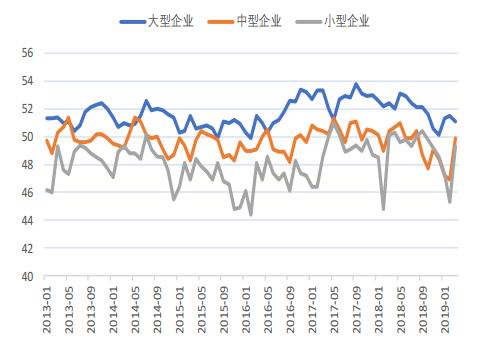

数据来源:Wind,中信建投期货 图10:中国官方制造业PMI(分企业规模)(单位:%)

数据来源:Wind,中信建投期货 图11:中国官方制造业PMI分项指数(单位:%)

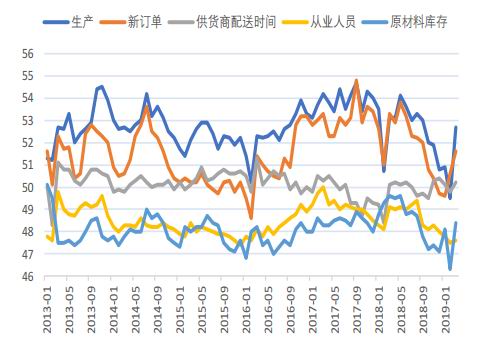

数据来源:Wind,中信建投期货 图12:财新中国制造业PMI(单位:%)

数据来源:Wind,中信建投期货 3月9日,国家统计局公布了最新的CPI数据。数据显示,中国2月CPI同比上涨1.5%,与预期相符,连续第三个月处于低于2%的水平,且涨幅较1月回落0.2个百分点。其中,食品价格上涨0.7%,涨幅较1月回落了1.2个百分点,影响CPI上涨约0.14个百分点;非食品价格上涨1.7%,涨幅与1月相同,影响CPI上涨约1.34个百分点。根据测算,2月CPI同比涨幅中,去年价格变动的翘尾影响为0,新涨价影响约为1.5个百分点。分类数据方面,2月交通和通信价格下跌1.2%,连续第三个月出现下跌;其余7个大类价格均出现同比上涨,其中衣着类、居住类、教育文化和娱乐类、医疗保健类以及其他用品和服务类价格同比涨幅均超过了2%。与CPI同时公布的PPI数据显示,2月中国PPI同比上涨0.1%,低于预期的0.2%,与1月数据持平。其中,生产资料价格同比下降0.1%,降幅与1月相同;生活资料价格同比上涨0.4%,涨幅较1月回落0.2个百分点。据统计局测算,2月PPI同比涨幅中,去年价格变动的翘尾影响约为0.8个百分点,新涨价影响约为-0.7个百分点。 图13:中国CPI同比增速(单位:%)

数据来源:Wind,中信建投期货 图14:中国CPI同比增速(分大类)(单位:%)

数据来源:Wind,中信建投期货 图15:中国PPI同比增速(单位:%)

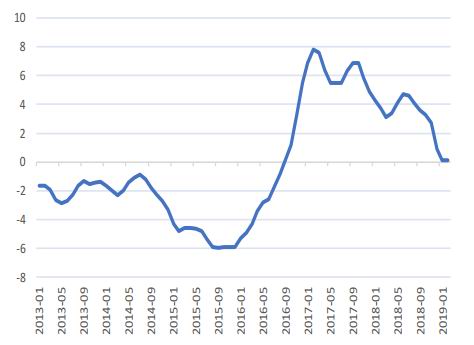

数据来源:Wind,中信建投期货 图16:中国PPI同比增速(分大类)(单位:%)

数据来源:Wind,中信建投期货 2.供需分析 2.1 泰国天然橡胶原料价格回升至18年以来高位,国内原料价格有所上涨 3月东南亚产区仍旧处于停割期,天然橡胶产出处于年内最低水平,泰国合艾地区天然橡胶原料价格持续上涨,各品种价格均已升至2018年以来最高水平。截至3月29日,泰国合艾地区胶水价格为51泰铢/公斤,3月份平均价格为50.38泰铢/公斤,较2月均价上涨7.45泰铢/公斤;烟胶片价格为54.2泰铢/公斤,3月份平均价格为52.66泰铢/公斤,较2月均价上涨5.93泰铢/公斤;生胶片价格为49.75泰铢/公斤,3月份平均价格为48.67泰铢/公斤,较2月均价上涨4.41泰铢/公斤;杯胶价格为40泰铢/公斤,3月份平均价格为40.23泰铢/公斤,较2月均价上涨3.69泰铢/公斤。 3月末,国内云南产区基本全面开启新一轮割胶,而海南产区也已零星开启割胶,不过由于近期产区雨水偏少,气候较为干旱,且目前仅为割胶初期,天然橡胶产量释放较少,国内天然橡胶原料价格较去年年末有所上涨。截至3月29日,海南地区胶水价格为12000元/吨,较1月30日上涨2000元/吨。 图17:泰国合艾地区天然橡胶原料价格(单位:泰铢/公斤)

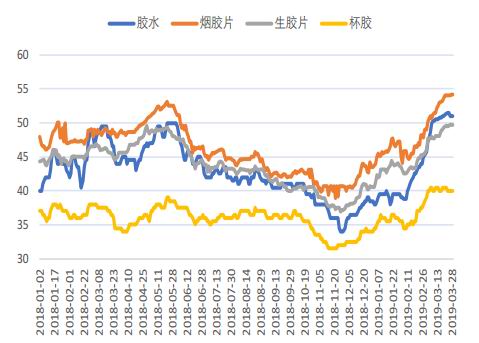

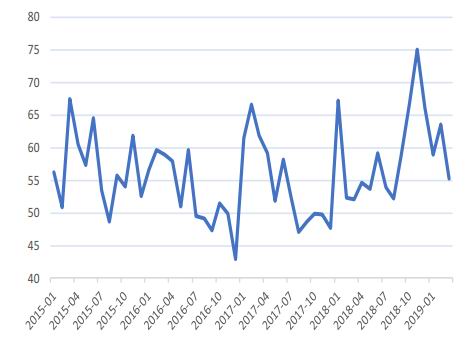

数据来源:卓创资讯,中信建投期货 图18:国内天然橡胶原料价格(单位:元/吨)

数据来源:卓创资讯,中信建投期货 2.2 2月中国天然橡胶进口量环比大幅下降,同比小增 最新统计数据显示,2019年2月,中国进口天然橡胶(包含乳胶、混合胶)共计29.12万吨,环比1月降低42.78%,同比上升0.95%。分品种来看,2月中国进口标准胶6.29万吨,环比下降47.81%,较2018年同期下降19.91%;2月进口烟片胶0.98万吨,环比下降26.73%,较2018年同期下降21.28%;2月混合胶进口17.95万吨,环比下降44.98%,较2018年同期上升4.60%;2月中国没有进口复合胶,1月进口0.86万吨。 图19:中国天然橡胶月进口量(单位:万吨)

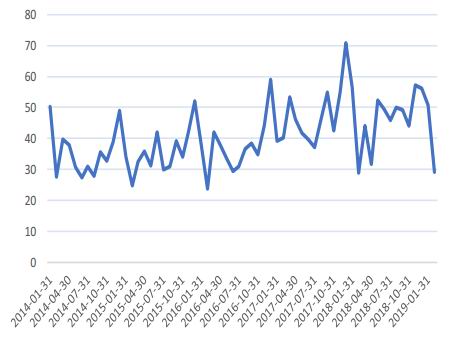

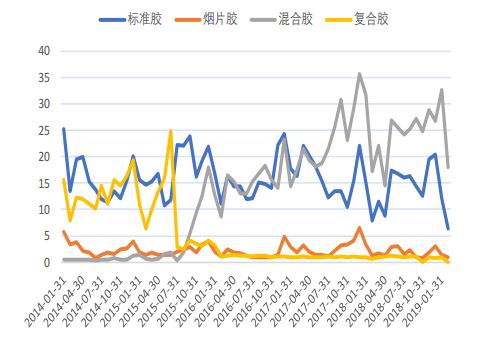

数据来源:卓创资讯,中信建投期货 图20:中国天然橡胶月进口量(分品种)(单位:万吨)

数据来源:Wind,中信建投期货 2.3 轮胎企业开工维持高位,终端市场需求提升缓慢 随着春节假期影响褪去,3月国内轮胎企业进入连续、稳定生产状态,开工维持在较高水平。市场方面,3月国内全钢胎市场交投活跃度尚可,而半钢胎市场表现一般;整体来看,3月国内市场销售整体较2月有所提升,但终端需求提升较为缓慢。截至2019年3月29日,国内全钢胎周度开工率为75.89%,较3月1日当周上升4.09%,3月平均开工率为74.72%,较2月平均开工率上升30.06%;国内半钢胎周度开工率为71.44%,较3月1日当周上升3.34%,3月平均开工率为70.55%,较2月平均开工率上升26.72%。 图21:国内轮胎企业全钢胎开工率(单位:%)

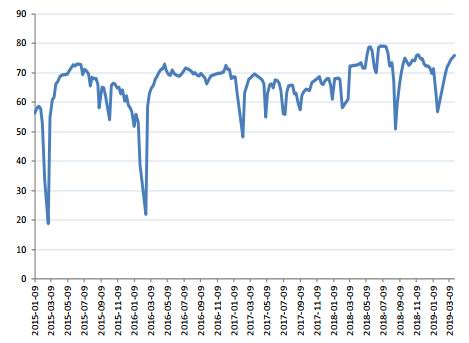

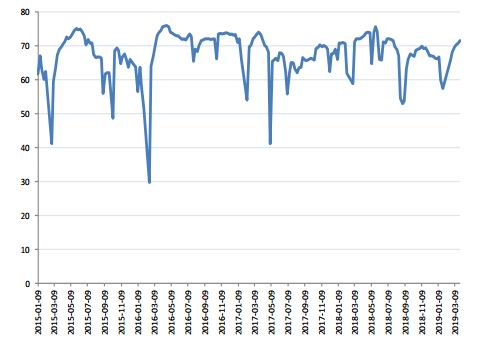

数据来源:卓创资讯,中信建投期货 图22:国内轮胎企业半钢胎开工率(单位:%)

数据来源:卓创资讯,中信建投期货 2.4 国内汽车市场仍旧低迷,产、销量均出现大幅下滑 乘联会最新统计数据显示,今年2月,国内广义乘用车产量为112.93万辆,同比下降20.9%,环比下降43.6%,连续第八个月出现同比下降,且降幅较1月扩大了6.8个百分点;国内广义乘用车销量为119.74万辆,同比下降18.2%,环比下降45.2%,连续第九个月出现同比下降,且降幅较1月扩大14.2个百分点。 中汽协最新数据同样显示出2月国内汽车市场的低迷。3月11日,中汽协最新公布数据显示,2019年2月,国内汽车产量为141万辆,同比下降17.4%,环比下降40.4%;国内汽车销量为148.2万辆,同比下降13.8%,环比下降37.4%,其中同比降幅较1月收窄2.76个百分点。 图23:乘联会广义乘用车月产量及同比增速

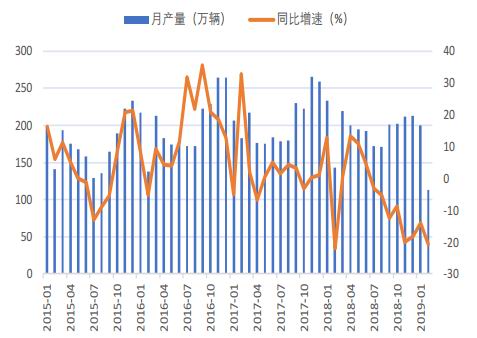

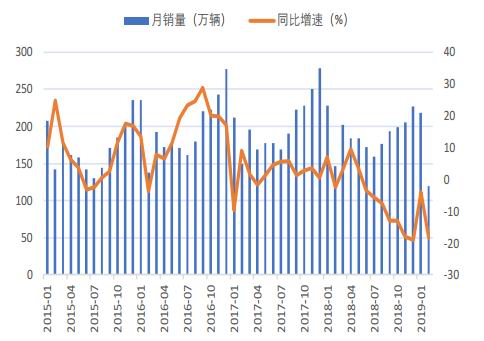

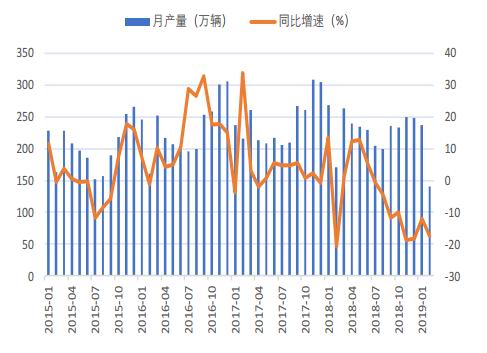

数据来源:Wind,中信建投期货 图24:乘联会广义乘用车月销量及同比增速

数据来源:Wind,中信建投期货 图25:中汽协汽车月产量及同比增速

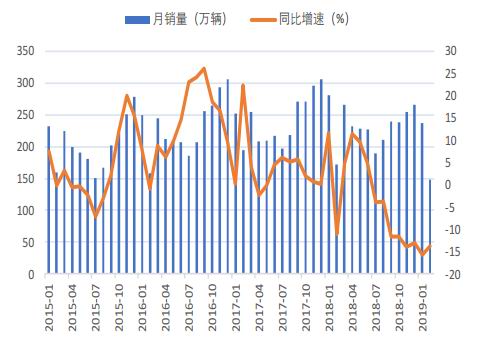

数据来源:Wind,中信建投期货 图26:中汽协汽车月销量及同比增速

数据来源:Wind,中信建投期货 最新数据显示,2019年2月,国内汽车经销商库存系数为2.1,环比上升50%,同比下降上升近三成。分类来看,2月合资品牌库存系数为2.23,环比上升65.19%,同比上升39.38%;进口品牌库存系数为1.88,环比上升55.37%,同比上升3.30%;自主品牌库存系数2.15,环比上升28.74%,同比上升34.38%。2019年3月,国内汽车经销商库存预警指数为55.3%,环比下降8.3%,同比上升3.2%,仍旧处于警戒线之上。 图27:汽车经销商库存系数(分类别)

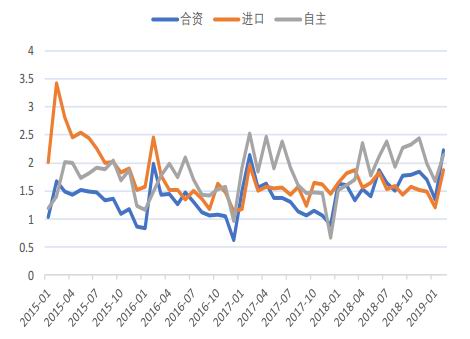

数据来源:Wind,中信建投期货 图28:汽车经销商库存预警指数

数据来源:Wind,中信建投期货 2.5 去库效果不佳,天然橡胶库存仍处高位 尽管3月天然橡胶产出处于年内最低水平,但终端需求增长缓慢令天然橡胶去库效果不佳,整体库存量仍旧处于近几年高位。截至3月29日,上期所天然橡胶库存436902吨,较3月1日下降1098吨,期货库存422150吨,较3月1日增加2320吨。青岛保税区由于自2018年10月开始对其区域内仓库进行重新划分,涉及区域内仓库的规划及新老仓储管理系统的切换,因此库存数据暂时停止更新,据市场了解,截至1月20日前后,青岛保税区区外橡胶库存累计约为42万吨,环比增加2.1%,同比增加32.7%。 图29:上期所天然橡胶库存(单位:吨)

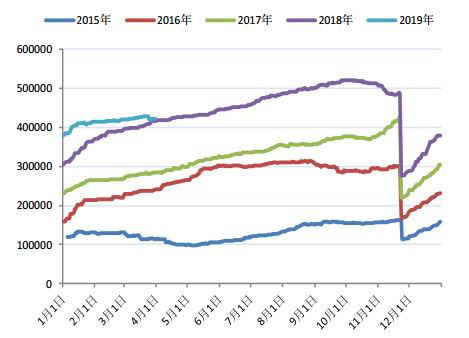

数据来源:Wind,中信建投期货 图30:青岛保税区天然橡胶库存(单位:万吨)

数据来源:Wind,中信建投期货 表1:2019年3月1日-2019年3月29日上期所天然橡胶库存变化

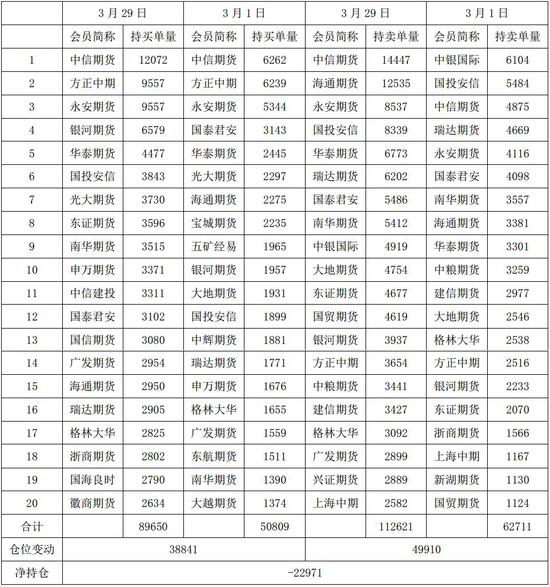

数据来源:上期所,中信建投期货 3.技术面分析 3月中天然橡胶期货经历了主力合约换月的过程,主力合约逐渐从RU1905合约转向RU1909合约,并在月末基本完成了此次换月过程。从RU1909合约多、空方持仓前20位持仓量来看,2月份多、空双方持仓前20名合计持仓量均大幅增加,且空方持仓增加量多于多方。截至3月29日,RU1909多方持仓前20位共计持仓89650手,较3月1日增加38841手,空方持仓前20位共计持仓112621手,较3月1日增加49910手,净空持仓增加11069手。从持仓分布来看,多、空方持仓集中度均有上升且空方持仓集中度上升较多。截至3月29日,RU1909合约多方持仓排名前5位合计仓位占前20位合计仓位的47.12%,较3月1日上升1.00%;空方持仓排名前5位合计仓位占前20位合计仓位的44.96%,较3月1日上升4.70%。 表2:2019年3月1日-3月29日天然橡胶期货RU1909合约持仓变化表

数据来源:上期所,中信建投期货 从RU1909合约日级K线图来看,日级MACD在3月前几个交易日持续收敛,并在3月7日转绿,此后绿柱经历了放大、收敛再放大的过程;趋势方面,RU1905趋势线通道在3月前半月呈现持续上升的过程,此后转为下降趋势,RU1909价格则在月初从趋势通道上沿回落至中心线附近,此后长时间在中心线和下沿之间小幅波动,随着月末期货价格再度出现大幅下跌,RU1909价格来到通道下沿附近。3月29日,RU1905日级MACD绿柱略有放大,价格回到趋势通道内,在下沿附近波动。 图31:近6个月天然橡胶RU1905合约K线图

数据来源:Wind,中信建投期货 三、价差分析 1.天然橡胶期现价差(现货-期货) 2019年3月,天然橡胶期现价差继续扩大,波动幅度则与前一个月持平。2019年3月4日至3月29日,天然橡胶现货与期货主力合约价差在1035元/吨至1405元/吨之间波动,波动幅度与1月持平;平均价差为1183.85元/吨,较1月扩大164.9元/吨。3月29日,天然橡胶期现价差为1135元/吨,较前一交易日收窄195元/吨。 2.天然橡胶跨期价差(RU1905-RU1909) 2019年3月,天然橡胶5-9价差略微收窄,波动幅度较前一个月大幅扩大。2019年3月4日至3月29日,RU1905合约和RU1909合约价差在-220元/吨和-320元/吨之间波动,波动幅度较2月大幅扩大70元/吨;平均价差为-267.25元/吨,较2月略微收窄1.08元/吨。3月29日,天然橡胶5-9价差为-320元/吨,较前一交易日扩大30元/吨。 图32:天然橡胶期现价差(现货-期货)(元/吨)

数据来源:Wind,中信建投期货 图33:天然橡胶跨期价差(RU1905-RU1909)(元/吨)

数据来源:Wind,中信建投期货 四、行情展望与投资策略 宏观方面,美国第四季度GDP增速的下修以及就业数据不及预期等均预示着进入2019年后美国经济增长正在放缓,而美联储3月会议释放的超预期鸽派信号更表明了2019年美国经济下行压力有所加大。中国3月制造业PMI时隔3个月重回扩张区间,国内经济出现企稳回弹迹象,但部分分项数据偏弱也表明了中国经济复苏还将面临着一定的考验。 供给方面,3月东南亚天然橡胶产区处于全面停割期,国内产区于月末开启新一轮割胶,但由于尚处开割初期,产量释放并不充分,天然橡胶产出仍将处于低位一段时间。需求方面,随着春节假期影响的褪去,国内轮胎企业生产进入连续、稳定状态,开工率也维持在较高水平,不过受终端需求增长缓慢影响,轮胎市场交投表现暂无明显提升;而汽车市场在春节假期以及环保排放标准更新等多方面因素影响下仍旧低迷,2月产、销量继续大幅下滑。库存方面,虽然产区产出下降且天胶进口量下滑,国内天然橡胶库存增长的态势仍未得到扭转,整体库存量继续处于近年来高位,库存压力仍旧较大。综合来看,随着国内产区新一轮割胶的开始以及东南亚产区部分地区即将试割,天然橡胶产出将逐渐开始回升;下游轮胎企业虽然开工情况较好,但国内整体车市的低迷表现令其终端需求难有明显提升;随着2019年新一轮割胶的逐步展开,在下游需求没有明显提升的情况下,国内天然橡胶库存将会再度上升,高企的库存压力难以得到缓解;印、马、泰三国将从4月开始实施AETS计划(泰国自5月开始实施),不过24万吨的限制总量对于天然橡胶整体供需格局影响有限,预计后期天然橡胶主力合约RU1909将以震荡偏空运行为主。 建议RU1909在11800元/吨附近逢高适量布局空单,止损位设在11950元/吨。 中信建投期货 |

|

|  |

|

微信:

微信: QQ:

QQ: