观点及操作建议: 1、巴西大豆(3306, -19.00, -0.57%)上市供应压力增加; 2、阿根廷复产预期乐观; 3、美豆库存消化不及预期; 4、弱厄尔尼诺现象导致美国降雨增多,延误大豆播种进度,加剧远期供应不确定性。 操作策略: 策略:M09合约背靠2650~2690区间适量沽空,破2720止损;连粕近弱远强价差震荡走缩,可空05多09合约,目标位看到-130~-150元/吨。 没有库存的贸易商建议逢低补货,有库存贸易商采取高抛低吸滚动的购销策略。 风险因素:中美贸易和谈不及预期,到港进口大豆不及预期,南美天气异常。 一、行情回顾 图1:大商所豆粕(2598, -23.00, -0.88%)1905合约日K线走势(元/吨)

数据来源:博易大师,中信建投期货 图2:CBOT美豆连续合约日K线走势(美分/蒲式耳)

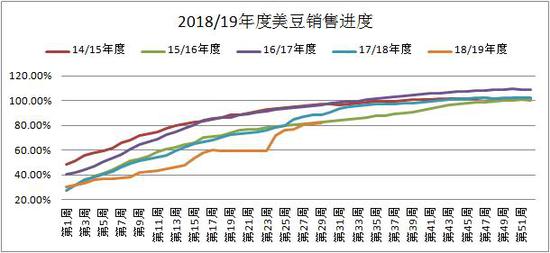

数据来源:博易大师,中信建投期货 受前期油粕比套利解套以及下游补货行情带动,3月以来连粕走出一波止跌反弹行情,其中连粕05合约自低点2467元/吨反弹至2583元/吨高点,随后陷入窄幅整理,3月28日M05随美豆盘破位大幅下挫,那么连粕是否开启新一轮下跌走势?笔者认为鉴于当前巴西大豆加快上市,美豆高企库存很能在出口上做文章,在全球大豆供应压力增加形势下,油厂一厢情愿的挺粕,只能是螳臂当车,且二季度油厂豆粕库存重塑,连粕有望再次试探前期低点,开启一轮下跌走势。 二、具体分析 2.1 南美大豆上市压力增大 由于去年提前播种,今年巴西大豆上市时间提前,且收获进度加快,创近五年来新高。3月下旬,巴西全国收割工作进度为63%,高于去年同期58%,高于五年均值56%,头号产区马托格罗索州大豆收割工作接近尾声,帕拉纳州收获也完成了66%。此外,本年度巴西大豆减产幅度有限,损失预计在700万吨以内,根据巴西国家商品供应公司(Conab)3月最新预估2018/19年度巴西大豆产量为1.13459亿吨,较去年1.19281亿吨降582.2万吨,产量绝对值仍在1.2亿吨以上,笔者认为2018/19年度巴西大豆供应担忧不大。 未来15日干燥天气有利于阿根廷产区大豆成熟,2018/19年度阿根廷大豆复产前景乐观。布宜诺斯艾利斯谷物交易所发布的周度报告称,截至3月20日的一周,阿根廷中部地区的大豆收获活动已经开始,单产高于过去五年的平均值,但是那些积水过多的农田例外,交易所维持阿根廷2018/19年度大豆产量预测值不变,仍为5300万吨,比上年的3510万吨提高51%。综上,笔者认为阿根廷大豆复产远远抵消巴西减产预期,且当前巴西收割加快,供应压力逐步增大。 2.2 美豆去库存缓慢 根据美国农业部(USDA)周度出口数据显示,截至3月21日,2018/19年度累计销售量达到4167万吨,较上一年度同期5035万吨下降868万吨,而美国农业部3月供需报告出口预估仍维持在5103万吨,仅较2017/18年度5795万吨出口下调692万吨。与上一年同期对比,2018/19年度美豆出口销售降幅大于美国农业部预估库存降幅,这说明美国农业部对出口预期较为乐观,而现实仍较残酷,至于后面是通过USDA下修出口预估,还是现实出口好转,来使两者达到收敛目的,笔者认为USDA下修出口期预期概率较大。主要原因:首先,中国政策性采购任务阶段性结束,后期采购仍不确定。中国当前1122万吨美豆采购量中有1076万吨的需求是自去年12月开始陆续采购,这个数据正好对上阿根廷二十国集团领导人峰会上中美元首成功会晤后,中方承诺的1000万吨美豆购买量;其次美国对欧盟出口空间趋于饱和,根据欧盟发布贸易数据显示,截止3月中旬欧盟2018/19年度进口量为992.7万吨,较上年同期897万吨增加11%;最后,4-6月是南美大豆出口时间窗口,这将进一步挤压美豆出口空间。 图3:当前年度美国大豆周销售进度(%)

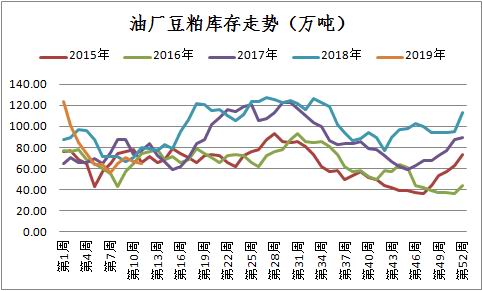

数据来源:USDA,中信建投期货 2.3 豆粕库存重塑 受此前非洲猪瘟悲观预期,春节后下游市场备货纷纷延后,但3月份随着外盘止跌,加上油厂弱油挺粕策略,触发开启下游一轮备货行情,导致油厂豆粕库存压力一直不大,当前沿海主要油厂64万吨豆粕库存处于历史均值附近。由于4-6月国内进口大豆到港供应充裕,根据天下粮仓网显示,4-6月进口到港预报有2706万吨,高于去年同期2531万吨,增幅6.91%,笔者认为即使有微薄利润,油厂也会加大开机力度,后期豆粕供应压力逐步增大,二季度豆粕大概率进入累库过程,将令豆粕价格承压运行。 图4:近几年油厂豆粕周库存走势(万吨)

数据来源:天下粮仓、WIND 图5:全国油厂开机率(%)

数据来源:天下粮仓、中信建投期货 图6:国内进口大豆压榨利润(元/吨)

数据来源:WIND、中信建投期货 图7:各港口进口大豆预报量(万吨)

数据来源:天下粮仓、中信建投期货 图8:国内进口大豆现货基差走势(元/吨)

数据来源:WIND、中信建投期货 图9:连粕05与09合约价差(元/吨)

数据来源:天下粮仓、中信建投期货 2.4 天气风险有望注入远月合约 根据美国国家气象局下属气候预测中心报告显示,2019年北半球出现弱厄尔尼诺现象的概率提升至80%,且持续到夏季概率为60%,这意味着美国将迎来更多降雨,有望加大春播难度。3月下旬以来,美国中西部爆发的洪水毁坏美国粮食仓库、淹没粮仓,但实际上造成损失较小,也没有提振大豆市场,市场更为担忧的是新季农作物播种延误问题。当前市场有两种预期:一是4-5月降雨程度有缓解,仅延误玉米(1893, -15.00, -0.79%)了播种,不排除转种大豆可能,提高大豆2019年度播种面积预估,收敛近远月价差;二是考虑到4-5月中西部将迎来更多降雨,玉米大豆播种均将延误,且被洪水浸泡受损的农田无法正常播种农作物,造成大豆实际播种面积下降。笔者认为更偏向于第二种预期,由于今年弱厄尔尼诺将持续到夏季,持续雨水天气不仅延误播种,也会损害农地质量,对大豆生长环境破坏的不确定性风险更有望注入远月合约。此外,3月30日美国农业部发布的播种意向预测报告显示,今年大豆播种面积预计为8460万英亩,比上年减少5%,低于此前USDA8500万英亩预估,低于市场平均预估8619万英亩,从这份报告中可知,农户基于中美谈判进展缓慢,出口担忧依然存在,2019年美国大豆实际播种面积或超预期,有助于进一步拉大现货和远期合约价差。 三、小结及策略 综上,笔者认为基于南美大豆上市供应压力增加,美豆去库存再度放缓,而国内豆粕库存处于重塑阶段,现货压力将传导到近月合约上,导致基差呈现疲弱态势,而弱厄尔尼诺持续时间延长,天气升水风险有望提振远月,进一步拉大近远月价差,逢高59价差逢高沽空思路对待。从投机角度看,二季度南美大豆集中上市,而国内消费市场依然处于淡季,饲料商大多随用随采,贸易商因非洲猪瘟还在散点式爆发,囤货信心不足,总体需求无亮点,大豆价格有望走出季度性低点,连粕中期偏空震荡思路对待。 操作建议,M09合约背靠2650~2690区间沽空,破2720止损;连粕59价差逢高沽空,带20点止损,目标位看到-130~-150区间。 风险提示:中美贸易和谈不及预期,到港大豆不及预期,南美天气异常。 中信建投期货 |

|

|  |

|

微信:

微信: QQ:

QQ: