一、行情回顾 2019年一季度,沪胶期货价格整体呈冲高回落态势。春节假期后,受产区陆续停割,汽车下乡政策和对中美贸易磋商乐观预期的共同影响,主力合约自低位反弹,并于三月初逼近13000元/吨,涨幅达到15%。然而,高供应、高库存和弱需求依然制约着胶价的反弹,之后沪胶期价呈单边下行态势,并回归到年初的价格水平,季度跌幅为0.75%。 现货方面,上海市场云南国营全乳胶自年初的10550元/吨附近,跟随期货价格呈冲高回落态势,至三月底回归至11050元/吨,季度涨幅为4.74%,贴水幅度略有缩窄。

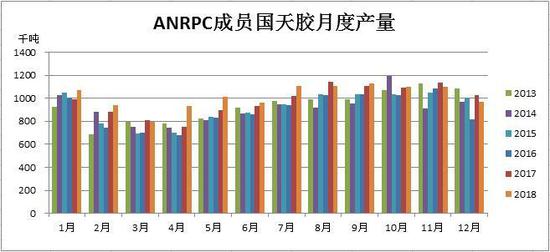

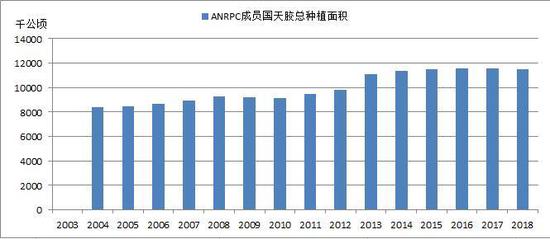

数据来源:wind 瑞达期货研究院 二、基本面影响因素分析 (一)全球天然橡胶(11795, 30.00, 0.25%)仍面临供应过剩 由于天然橡胶价格持续处于低位,为缓解国际天然橡胶价格持续下滑的局面,今年1月份以来,泰、马、印三国一直在酝酿限产保价计划。据了解,三国橡胶理事会(ITRC)于2019年3月4日至5日在泰国曼谷举行会议,就商定的限制出口吨位计划(AETS)实施细节进行最后敲定。会后,泰国、印度尼西亚和马来西亚政府达成协议,自2019年4月1日起实施为期4个月的限制出口吨位计划(AETS),共同限制天然橡胶出口24万吨,其中泰国限制出口数量为12.6万吨,马来西亚和印尼限制出口数量分别为1.6万吨和9.8万吨,AETS实施期间将以三国国内监管机构督促实施为主。然而,从此次限制出口总量上来看,仅占2018年全球胶产量的1.74%,利多影响非常有限,况且产胶国能否切实履行计划仍有待观察。 近年来产胶国削减天胶出口的措施收效甚微,其根本原因还在于天然橡胶自身供应的过剩。从大周期上来说,橡胶并未完全走出供大于求的阴影。2000年以来,由于中国对大宗商品需求的持续高增长,天然橡胶供需持续紧张,特别是2009-2011年天然橡胶价格的持续大幅攀升,直接导致了2010-2012年的橡胶树种植高峰。由于天然橡胶是多年生农作物,从开始种植到开割需要7年,这就意味着种植高峰期的橡胶树集中在2017年-2019年开割,因此天然橡胶产能的最高点应该出现在2019年。

数据来源:wind 瑞达期货研究院

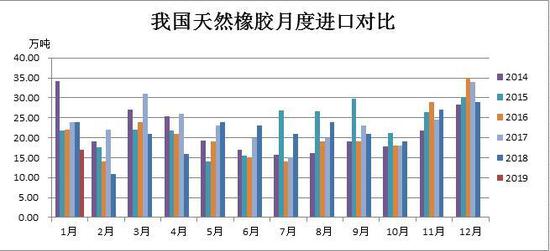

数据来源:wind 瑞达期货研究院 鉴于橡胶的出产是一个循序渐进的过程,高产期出现在胶树开割后的3-5年,因此2020-2024年全球天然橡胶将进入产量峰值。在产量持续增长的背景下,需求大国——中国近年来对大宗商品的需求增速持续下降,这导致全球天然橡胶进入了长期过剩的格局,库存不断累积,橡胶的供需平衡转化时间继续后延。 二季度,国内外产区逐步进入割胶期,虽然价格的低迷可能会对割胶积极性形成了影响,但产胶国也适时出台多种措施扶持橡胶行业。其中包括马来西亚部分州重新推出杯胶最低收购价政策;印度也有一定的支持政策出台,而且加大了小胶农供应链各环节的技术支持;中国海南则有“收入保险”的全覆盖政策,会刺激民营胶园的开割胶率,云南也有各种“精准扶贫”政策,积极性也是会有所提升。一旦价格稍有回升,全球割胶积极性将提升,从而刺激高成本区域提高割胶强度。阶段性出口缩减改变不了全球供大于求现状,而当前供给过剩加剧,价格的反弹幅度也因此受到限制。 (二)高库存带来的市场压力犹存 中国海关最新统计数字显示,2019年2月份我国天然及合成橡胶进口量为37.1万吨,1-2月为99吨,比去年同期相比减少7.9%。终端需求放缓,抑制了原料的采购热情。同时,汇率的上升致使进口橡胶成本不断上升,挤压了进口橡胶贸易的利润空间,贸易商进口橡胶的积极性可能受打压,从而影响进口橡胶的需求。另外,据越南海关公布的数据,2019年1月份越南橡胶出口总量为15.72万吨,同比增加16%;其中,出口至中国10.4万吨,同比大涨38.67%。中国依然是东南亚产胶国原料的主要输出国,随着越南产量的逐年上升,出口至中国的量也将增加。

数据来源:wind 瑞达期货研究院 库存方面,据了解,目前青岛保税区天胶库存在16.75万吨,区外库存在47.63万吨附近。期货库存方面,虽然去年11月大量旧胶仓单的集中出库,使得交易所天然橡胶库存一度大幅下降至37.54万吨,但随后库存再度持续走高。截止3月22日当周,上期所天然橡胶总库存为443798吨,较去年同期增加3856吨;可交割的天然橡胶库存为429330吨,较去年同期增加20110吨,高库存对于沪胶市场的压力犹存。而二季度随着新胶的陆续上市,库存压力将与日俱增。

数据来源:wind 瑞达期货研究院

数据来源:wind 瑞达期货研究院 (三)轮胎出口、内销均面临困境 从轮胎行业来看,近年来美国针对我国出口至美国的两大主要轮胎产品均掀起了双反调查。目前我国输美乘用车及轻卡轮胎的出口占比已经下降至不足10%的水平;卡客车胎出口占比基本在17%左右。2018年第四季度轮胎出口量迅速回升,主要因美国将于2019年1月对华轮胎加征25%关税及国内出口退税率提高的带动,多数厂家在10月-11月中期集中处理美国订单,规避加征25%关税的风险。 虽然中美经贸高级别磋商会谈取得进展,美国延后原定于3月1日对中国产品加征关税的措施。然而,2019年美国订单已经在2018年四季度提前透支,即使美国对华进口商品不加征25%关税,出口美国数量也或将减少。数据显示,2019年2月,中国出口轮胎2801万条,同比下降16.4%,环比下滑38.1%。1月至2月,中国共出口轮胎7324万条,同比降16.4%,环比降38.1%;其中,出口美国643万条,同比降34.3%,环比降40.7%。 同时,美国商务部已于2019年2月15日将对华卡客车轮胎的“双反”税令刊载在美国《联邦公报》上,美国海关会从即日起对上述产品征收反倾销和反补贴税,预计我国轮胎对美出口量将呈递减走势。

数据来源:wind 瑞达期货研究院

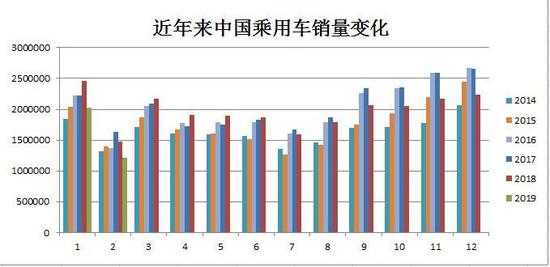

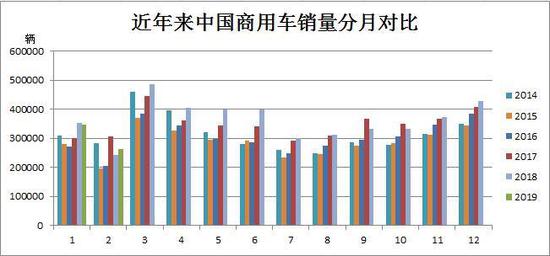

数据来源:wind 瑞达期货研究院 此外,欧盟也对进口自我国的卡客车轮胎产品征收反倾销税,自2018年4-5月欧盟逐步确定对华卡客车轮胎反倾销案初裁结果以来,国内出口欧盟卡客车轮胎量明显下滑。同时,欧委会在2018年11月通过了对华卡客车反补贴的终裁认定,双反措施将实施五年。欧盟卡客车轮胎双反涉及到中国约500万条轮胎出口,占中国全钢胎总产量的5%。除此之外,印度等国家对华轮胎也有反倾销措施,随着贸易壁垒越来越高,后市轮胎行业难言乐观。 内销方面,国内增加的轮胎产量势必将加剧国内市场竞争激烈程度。虽然治超政策对重卡销量产生明显的利好刺激,但政策实施之后,长途物流车基本标载,轮胎磨损率也随之下降,轮胎替换需求下降。同时,近年来持续的环保限产导致物流货源不足,市场大量车辆处于闲置状态,对替换胎需求构成很大负面影响。配套胎方面,经历了2017年重卡销量的爆发性增长,目前市场趋于饱和,配套需求增长空间有限。在此情况下,橡胶下游需求市场表现平缓,工厂无意过多存货,随用随采为主。 (四)终端汽车消费难有亮点 作为天然橡胶的最大消费终端,2018年中国汽车市场首度“负增长”,汽车作为全产业链大宗消费品,也一度拖累了宏观经济的整体增长。1月29日,发改委发布《关于印发<进一步优化供给推动消费平稳增长促进形成强大国内市场的实施方案(2019年)>的通知》中提出,要多措并举促进汽车消费,更好满足居民出行需要,促进农村汽车更新换代,有条件的地方,可对农村居民报废三轮汽车,购买3.5吨及以下货车或者1.6升及以下排量乘用车,给予适当补贴,带动农村汽车消费。这被市场解读为国家时隔十年,重启汽车下乡的政策。 2009年,“汽车下乡”作为一项惠农政策首次推出,当年实施后效果显著。不过,十年之后的同类政策能否给国内车市带来超预期消费增量仍有待观察。当前的中国汽车市场与2009年时已有很大的不同,虽然这对稳定轮胎产量将有积极作用,对稳定橡胶产业链的消费增长也有利,但此时的政策对国内汽车产、销量的提振作用恐难达到当年水平。另外,2019年对新能源汽车免征购置税的政策仍在实施,但前几年国家为推动汽车市场发展,购置税减半早已经实行过,汽车市场消费提前透支严重,因此预计新能源购车政策难以对连续负增长的汽车市场产生推动。

数据来源:wind 瑞达期货研究院

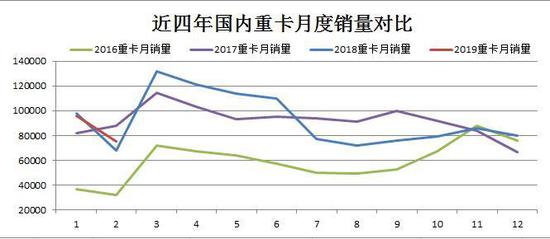

数据来源:wind 瑞达期货研究院 从重卡市场上看,交通运输部要求以推进大宗货物运输“公转铁、公转水”为主攻方向,通过三年集中攻坚,到2020年实现全国铁路货运量较2017年增加11亿吨、增长30%,沿海港口大宗货物公路运输量减少4.4亿吨。伴随着“公转铁”政策的进一步升级,后期将会进一步拖累公路货物运输需求的下降,进而对重卡需求产生不利影响。同时,地产和基建投资下滑,固定资产投资未出现超预期增长;物流经济疲态逐渐显现,以及公路货物运输政策的影响,“公转铁”和“公转水”不断推进,运输利润大幅收窄,下游整体的需求仍有走弱的趋势。在缺乏更多刺激政策的情况下,重卡销售面临重重阻力。

数据来源:wind 瑞达期货研究院 三、市场评估与展望 整体来看,二季度全球天胶产区陆续进入割胶期,由于2019年全球天然橡胶仍然处于产能高峰期,供应量将处于增长态势。从流通环节来看,国内保税区外库存高企,上期所仓单也依然高于往年同期,中游的高库存压力持续。下游需求方面,全球经济增速放缓,天然橡胶的需求增速也将保持缓慢增长。终端产销表现下降对上游原材料的需求产生较大影响。地产和基建投资下滑,固定资产投资未出现超预期增长;物流经济疲态逐渐显现,以及公路货物运输政策的影响,使得重卡需求仍有走弱的趋势,不管是配套胎还是替换胎,均难有明显增量。同时,欧美贸易壁垒越来越高使得轮胎出口持续受阻,输美轮胎在今年一季度已经出现大幅下降,而欧盟对我国产卡客车胎征收反倾销税,影响力也不容小觑。在高供应、高库存、弱需求的基本面格局下,二季度沪胶市场或呈低位震荡运行态势。 瑞达期货 |

|

|  |

|

微信:

微信: QQ:

QQ: