财联社9月29日讯(编辑 潇湘)今年在贵金属市场上,“闪闪发光”的显然不只有黄金——白银(31.69, 0.23, 0.72%)似乎还要更胜一筹! 行情数据显示,随着本周现货白银价格创下近12年来的最高位,这一贵金属价格年内的累计涨幅已达到了约34%,风头甚至盖过了屡创历史新高的黄金。

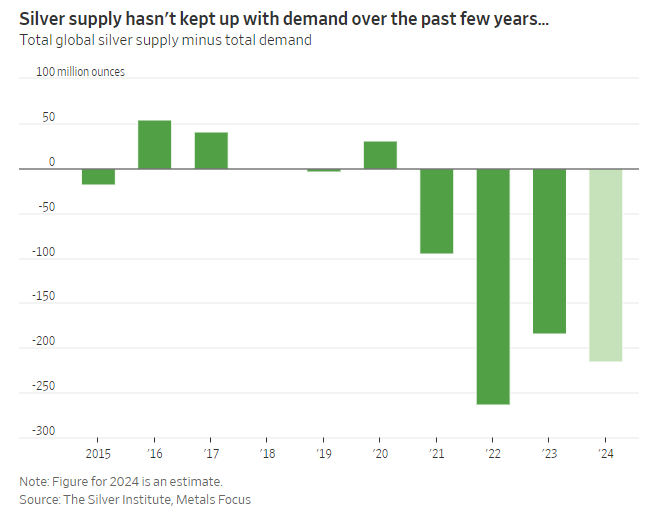

根据FactSet的数据,今年迄今,约有8.56亿美元流入了全球最大的白银ETF——iShares Silver Trust(SLV)。不少银矿股也水涨船高,贵金属矿山企业Wheaton Precious Metals今年迄今就上涨了约30%。 多重迹象显示,无论是作为价值储存工具还是作为工业商品,白银近来的需求一直都很强劲。 据世界白银协会(Silver Institute)估计,在过去三年里,白银的需求一直超过了供应。该协会预计,今年将再次出现供不应求的局面。花旗研究也得出了类似的结论,其假设的光伏行业需求甚至更高,过去五年白银市场一直处于短缺状态。

这从供需两端其实不难找到线索。 首先,矿山开采疲软。全球范围内开采出的白银,有70%以上是铅、锌、铜和金等其他金属的副产物。过去几年锌价一直较为疲软,促使矿场大量关闭。去年,世界第一大锌矿供应国墨西哥的一个大矿就因罢工而停产四个月。虽然白银的回收利用也可以弥补部分缺口,但通常只占总供应量的不到20%。

与此同时,白银工业用途的需求则在不断增长,这在很大程度上要归功于太阳能电池板的产能持续扩大,而白银在太阳能电池板生产中是不可或缺的。

与黄金不同,白银供应的一大部分用于工业用途。根据世界白银协会的数据,从2019年到2023年,光伏行业对白银的需求猛增了158%。该组织预计,今年的需求将再增长20%。

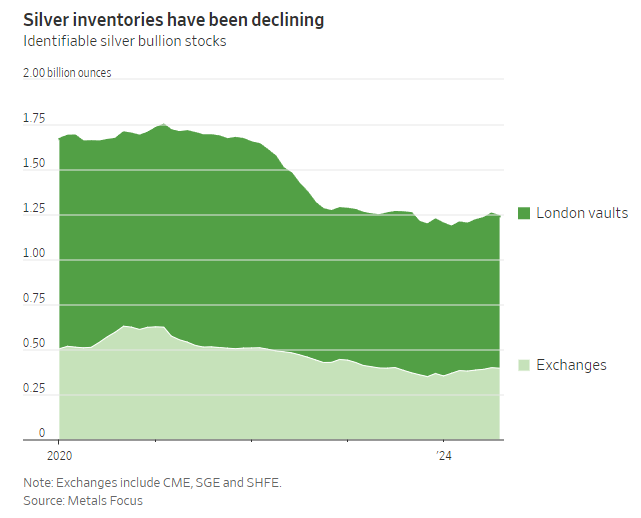

白银协会首席执行官Michael DiRienzo表示,全球电气化革命确实为白银带来了福音。他补充说,银的大多数工业用途都没有可行的替代品。 花旗研究公司的大宗商品研究全球主管Max Layton则指出,今年白银上涨的部分原因还在于美国经济出现疲软迹象,投资者希望将贵金属作为一种价值储存手段。央行降息的预期则是另一个推动因素:在利率下降时,对黄金和白银等无息资产的需求往往会上升。金价(2668.25, 8.85, 0.33%)正是基于此而上涨的,而银价在历史上也与黄金挂钩。 银价接下来何去何从?中国需求值得留意 目前,仍有大量白银库存得以缓解市场上的供应短缺。根据世界白银协会的一份报告,截至2023年底,伦敦和交易所登记仓库的白银库存量大约相当于15个月的全球总供应量。 但过去两年,这些库存其实已减少了约26%。白银协会和花旗研究部均预计,有鉴于2024年市场将再次出现短缺,这意味着白银库存水平可能会进一步下降。

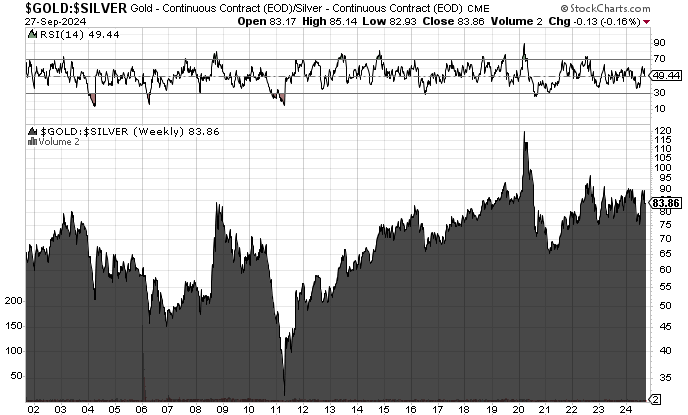

那么,接下来还有什么可能推动银价进一步上涨的因素呢?一些业内人士正把目光投向中国。 Layton表示,中国对白银作为价值储存手段的需求较为旺盛,同时,中国对光伏和电动汽车的大力发展,也刺激了对白银作为工业商品的需求,这与石油等其他大宗商品不同。花旗指出,今年早些时候,衡量零售需求的中国银条进口额从几乎为零上升至了超过1亿美元。即便中国的白银购买量仅为黄金购买量的10%,那可能导致的需求也将相当于约20%的白银开采供应量。 另一个值得关注的催化剂则仍是美联储的利率政策。如果美联储继续降息,可能会刺激对黄金和白银的需求。此外,如果较低的利率鼓励美国的更多工业活动,尤其是依赖债务的太阳能项目,这可能会进一步推高白银需求。 值得一提的是,从金/银比来看,与黄金相比,白银目前仍然便宜。

目前,1盎司黄金的价格大约可以购买83盎司白银。与过去20年平均67的比例相比,白银仍然相对低廉。这从银价的历史对比中也能看出:尽管白银今年已有所上涨,但其价格仍要远低于1980年和2011年触及的高点。 |

|

|  |

|