来源:国元期货研究 核心观点:偏多。技术上郑棉(14690, -40.00, -0.27%)主力已在13200元附近构筑双底成型,目前已突破颈线位;美棉已经出现了月线级别的反弹,成功突破71美分颈线位和60日均线。下游纺企开机率已经升至8周高点,织厂开机率连续五周回升,下游开始原料采购,进行冬季服装订单备货。 现货销售:中性。轧花厂销售进度91.0%,与六年同期均值持平。 新棉预期:中性偏多。中国新棉丰产即将落定,但增产的幅度可能不及市场预期,新疆总产量为560-570万吨左右,全国总产量将在600-610万吨左右。9月发布的USDA全球棉花

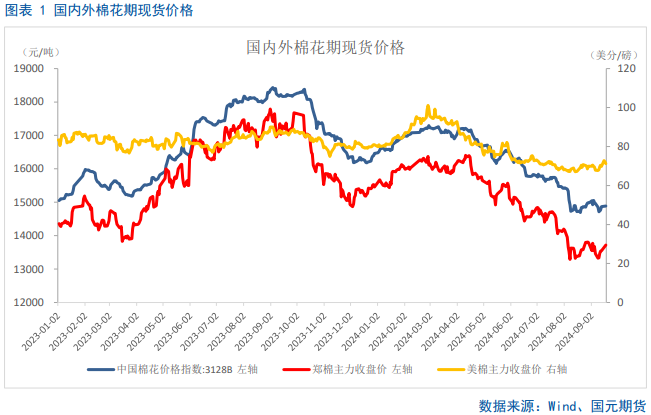

供需报告对美棉产量再次进行了下修,环比调减3.97%,全球棉花产量环比调减26.6万吨。 美国植棉区天气情况:中性。最近一周约34%的美国棉花产区受到干早影响,低于前周的41%。 美棉收割进度:中性。最近一周美国棉花收割率为10%,略高于去年同期及五年均值。 涉棉政策:中性。新增20万吨滑准税配额低于此前市场普遍预期的40-80万吨配额量,市场已经消化。 下游产业链:中性偏多。纺企开机率创下8周以来新高,织布厂开机率连续五周回升且近期回升幅度扩大,纺企纱线折存天数已经从下降变持稳,秋冬订单已经出现边际好转。 进口棉价差:中性。由于美棉大涨导致近日内外棉价差收敛。 宏观情况:中性偏多。美联储9月议息会议超预期降息50BP,提振了市场情绪,四季度继续降息75BP的概率偏大。 一、行情回顾 三季度郑棉主力呈现出急速下跌再震荡反弹的走势,近期反弹比较明显。7月中旬-8月中旬,郑棉主力出现了急速下跌,从14800元平台开始下跌,一直跌到了13200元年内低点,这段下跌催化因素为宏观偏弱,市场交易“衰退预期”,加剧因素为轧花厂后点价盘在13500-14000元这一区间开始集中点价。8月中旬之后郑棉主力在触及13200元之后迅速拉涨,并在反弹至13900元回补缺口完毕后再次在新棉丰产预期强烈以及开秤价格偏低的影响下走低,9月中旬郑棉主力再次探底13200元后,受多头进场以及美国和全球新年度棉花产量环比调低的催化,以及美联储降息50BP的刺激,迅速反弹,13200元处筑成双底,截至9月20日,已成功突破13800元颈线位。

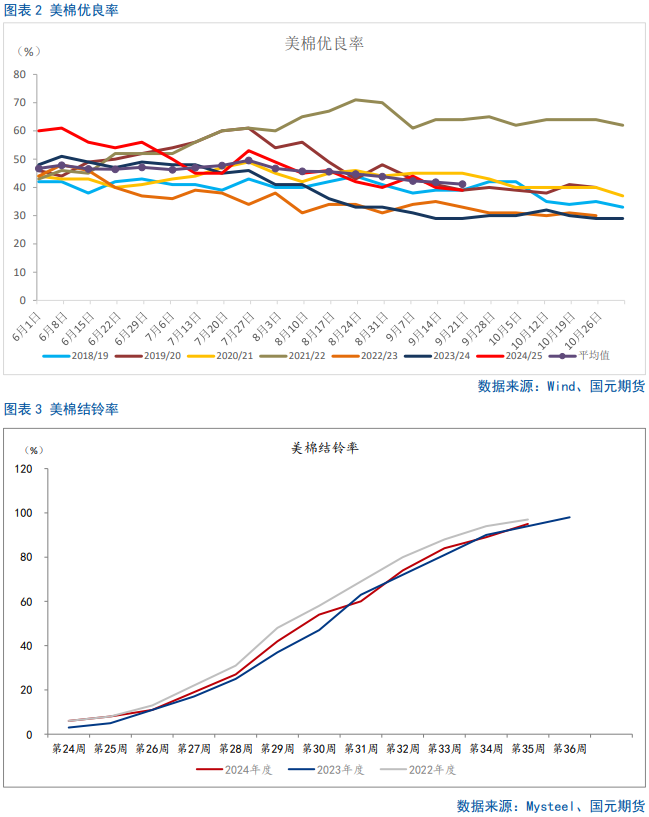

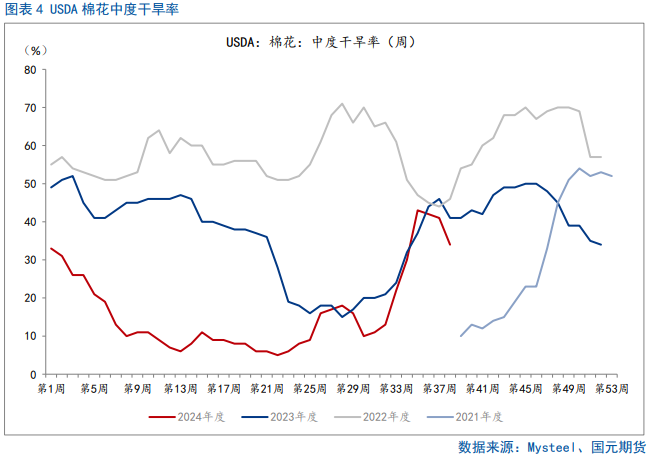

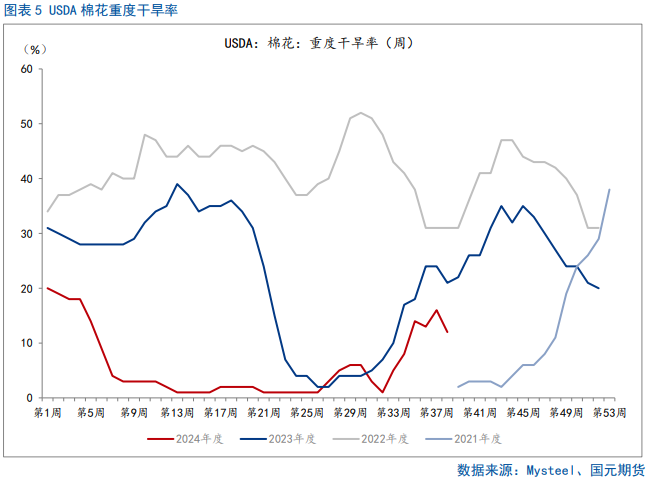

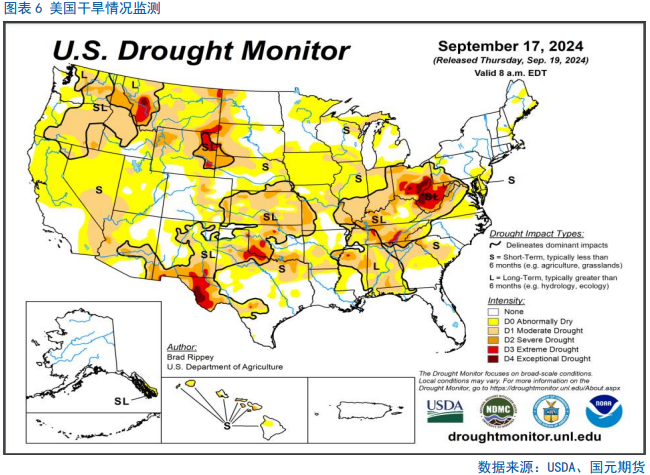

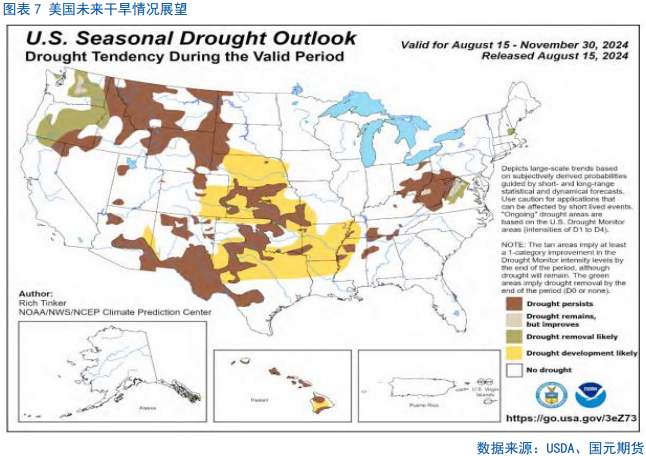

二、全球棉花供需格局分析 2.1 美棉优良率连续两周下降至年内新低 据外电9月19日消息,美国农业部下属的首席经济学家办公室(OCE)当地时间周四根据当日发布的美国早情监测图整理的美国农业旱情文件显示,截至9月17日当周,约34%的美国棉花产区受到干早影响,低于前周的41%。 受飓风“弗朗辛”的影响,墨西哥湾沿岸地区的干早状况有所缓解,但大部分地区仍处于中度至重度干旱状态,同时一些地区还存在粘虫压力,不利于棉花生

长。美国农业部在每周作物生长报告中公布称,截至2024年9月15日当周,美国棉花优良率为39%,较前一周下修1%,连续第二周下调,创今年以来新低。当周,美国棉花盛铃率为54%,高于去年同期和五年均值。

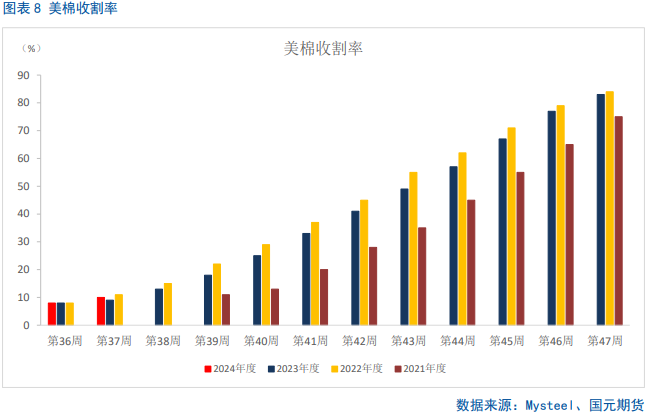

2.2 美棉收割进度略快于去年同期 今年棉花整体收割进度略快于去年同期,现有9个主产州已经开始收割。据美国农业部每周作物生长报告,截至2024年9月15日当周,美国棉花收割率为10%,略高于去年同期及五年均值。其中,德克萨斯州收割率达22%,亚利桑那州收割完成17%,均略快于去年同期,后续持续关注主产区天气状况对收割进度的影响。

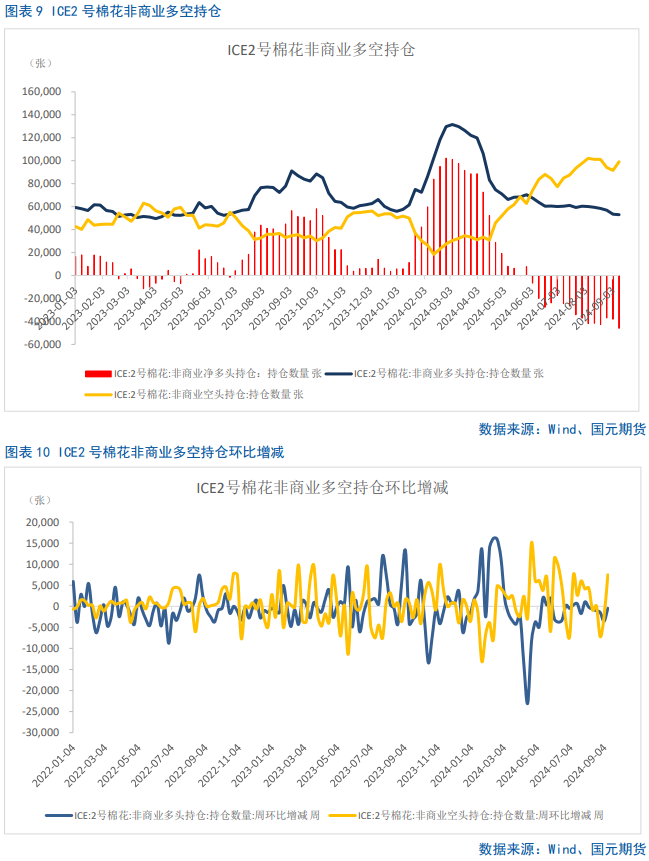

2.3 美棉净空头仓位触及阶段高位 CFTC公布的最新周度持仓报告显示,截止9月10日当周,对冲基金及大型投机客持有的棉花净空头仓位为46111手,较之前一周增加7957手,创阶段新高。多头持仓为52919手,较之前一周减少468手,空头持仓为99030手,较之前一周增加7489手。近期受飓风来袭的影响,担忧情绪支价止跌反弹,后续关注USDA下调棉花产量预期对基金仓位的影响。

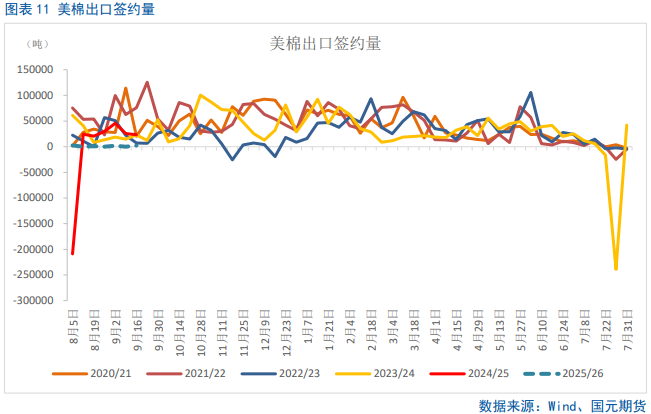

2.4 美棉新作出口依然偏低 美棉周度净销售较之前一周略有增加,但中国大陆需求依然低迷。据美国农业部周四公布的出口销售报告显示,9月12日止当周,美国当前市场年度陆地棉出口销售净增10.68万包,下一年度棉花出口销售净增1.06万包出口销售合计净增11.74万包,环比增加1.12%。当周,美国棉花出口装船13万包,其中,对中国大陆出口装船1.47万包。

2.5 9月棉花供需报告利多影响持续发酵 美国农业部9月棉花供需报告显示,2024/25年度,中国棉花产量预期增加,美国、印度和巴基斯坦的棉花产量预期减少,导致全球棉花总产量环比减少了26.6万吨;全球棉花消费量环比减少了约10万吨,其中越南的消费量减少了4.4万吨,孟加拉国和土耳其分别减少了2.2万吨;全球期末库存环比减少了24.4万吨,降至1665.4万吨。具体来看,美棉产量预估为315.9万吨,环比降幅3.97%;出口目标下调至256.9,环比减少1.67%;库消比由8月的37.5%调低至33.9%。

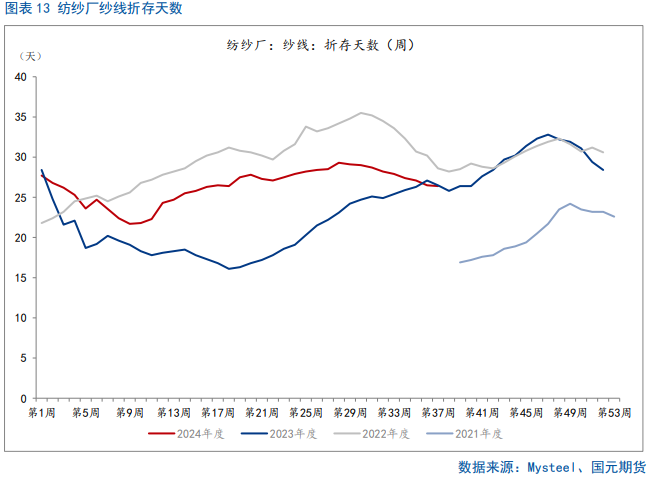

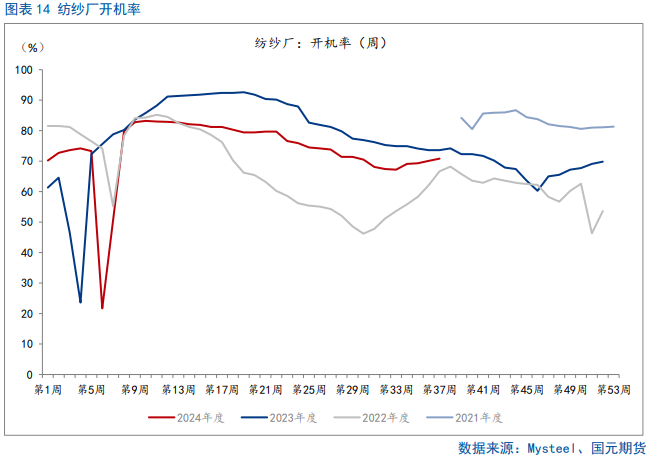

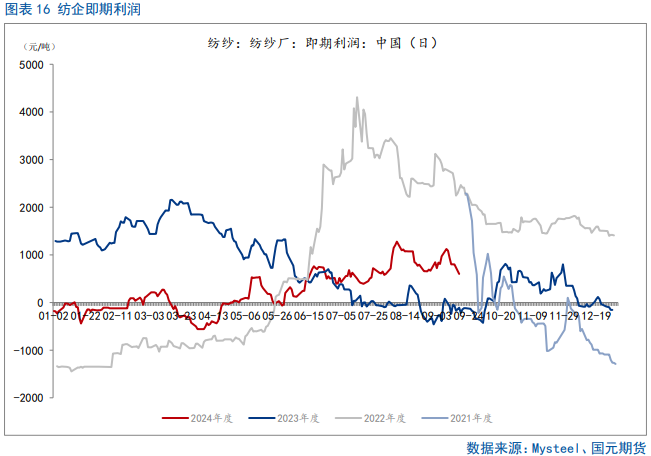

三、国内棉花供需格局分析 3.1 多因素显示下游开始好转 下游消费边际好转,纺企订单出现回暖,市场走货也开始好转,旺季特征开始表现。随着天气转凉,秋冬订单部分下达,带动前期减产企业开机率持续回升。截至9月12日,主流地区纺企开机负荷为70.8%,环比增幅1.0%,升至8周高位,但整体仍低于去年同期水平。纺纱厂纱线折存天数26.4天,环比减少0.1天,纺纱厂的纱线库存压力处于三年同期低位,最近一周库存天数持稳也暗示了下游订单的边际好转。由于中秋节后郑棉反弹幅度过大,导致纺企即期利润骤降200元/吨。

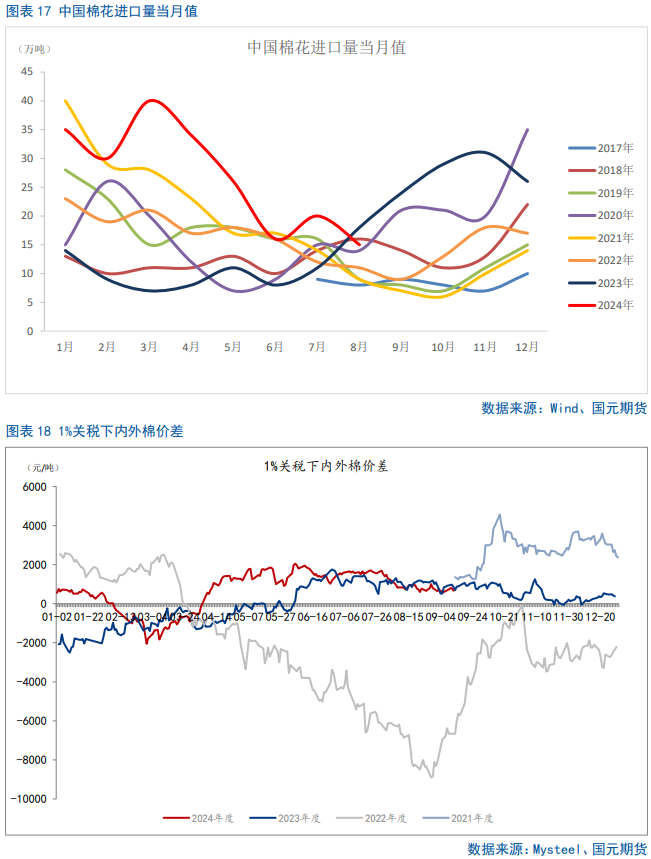

3.2 我国棉花8月进口量同比下滑 海关总署9月18日公布的数据显示,中国8月棉花进口量为15万吨,同比下滑14.3%。1-8月累计进口量为215万吨,同比增加149.8%。中国8月棉纱(20235, -80.00, -0.39%)线进口量为11万吨,同比减少43.2%。1-8月累计进口量为101万吨,同比减少1.5%。

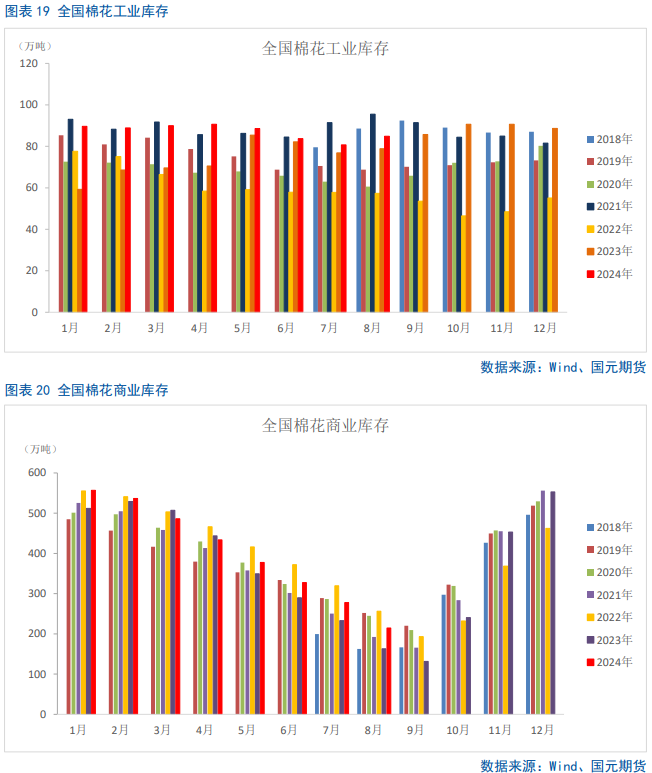

3.3 下游采购意愿提升,棉花工业库存拐点已现 截止2024年08月,中国国内棉花工业库存为84.92万吨,环比增加4.22万吨,刷新3年同期最高,位于历史同期较高水平。下游即将进入金九银十传统旺季,纺织企业采购意愿略有提升,逢低积极采购,棉花工业库存环比下降态势暂歇,持续关注下游原料补库情况。 2023/24年度进入尾声,8月国内市场资源量继续下降,纺织行业开机率仍显不足,但成品销售有所改善,对皮棉原料逢低积极采购,需求略有好转,商业库存环比继续下降,但仍高于去年同期。截止2024年08月,中国国内棉花商业库存为214.68万吨,环比减少63.14万吨,高于去年同期,位于历史平均水平。

四、后市展望 国内棉花市场:【需求端】纺企开机率创下8周以来新高,织布厂开机率连续五周回升且近期回升幅度扩大,纺企纱线折存天数已经从下降变持稳,秋冬订单已经出现边际好转。【供给端】新疆各棉区的吐絮期生长进度较往年偏快,新年度新花上市时间或提前至九月下旬,市场预测新疆总产量为560-570万吨左右,全国总产量将在600-610万吨左右,较上年度基本持平或微幅增加,增产幅度略低于市场预期。 国外棉花市场:【需求端】预计9月USDA全球棉花供需报告对新年度美棉出口目标继续调减1.67%。【供给端】美棉优良率连续两周下降已经创年内新低,9月USDA全球棉花供需报告将2024/25年度美棉产量环比调减3.97%,将全球棉花产量环比调减26.6万吨。 写作日期:2024年9月20日 作者:韩广宇 农产品分析师 期货从业资格号:F03099424 期货咨询资格号:Z0020923 |

|

|  |

|