作者 | 中信建投期货产业部 陈家谊 助理研究员 | 中信建投期货研究发展部 郝鸿飞 本报告完成时间 | 2024年6月18日

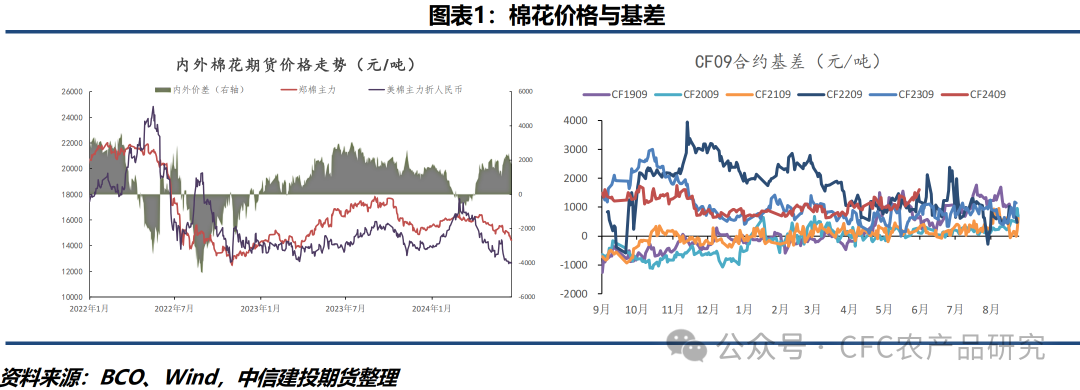

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 本周一棉花(14520, -10.00, -0.07%)期货价格大跌,主力09合约跌破前期低位14665元/吨,并继续向下寻找新的支撑位。至于为什么下跌,简单来说就是全球新棉增产与下游需求不振,叠加宏观上美联储降息屡屡推迟打压欧美需求预期。总体来看,今年棉花价格下跌的大逻辑是比较顺畅的,利多驱动有限,截至目前无论供应端还是需求端体现的数据都以偏空为主,针对这个问题市场讨论已经比较充分。因此本文更想探讨棉花价格下跌背后的产业故事——产业面临亏损的挑战和机遇。巴老爷子说:“宁要模糊的正确,也不要精确的错误”,再精美的数字模型推导出了错误的结论也是无用的,毛估估或许反而能抓住事物的精髓,本文更偏意识流,试图弄清当前产业的发展脉络。

从大数上来说我国每年棉花产量在600万吨附近,总需求在800万吨附近,中间有200余万吨的供需缺口,这就给调控提供了很大的灵活度,这200余万吨的供应缺口可以进口配额、储备棉收抛储等多种方式根据实际情况来满足。而随着近些年宏观调控手段使用越发熟练,在产业供需的调控上也越发符合市场需求。上文提到新棉花年度全球供应宽松,但具体到我国自身,供需较为平衡。在平衡表中或许有累库、去库出现,但其中很大数量不会在市场上流通,不会直接冲击现货市场,比如保税仓库的进口棉、储备棉仓库的储备棉,其数量的小幅增减短期并不会直接改变市场原料供应结构,但实际看棉花市场却相对疲软,究其原因或许就是产业亏损的现状造成的,毕竟产业有钱赚,原料才卖得上价格,大家有钱赚价格好商量嘛,不赚钱了才会对“三瓜俩枣”格外上心,企业要生存也是没办法。 我们具体来看,以今年产业调研团往新疆的调研数据,新年度棉花种植成本较去年微增,以当前为增产的预期推算籽棉保本收购成本在7.5元/公斤附近,折算成皮棉成本在16500元/吨朝上。当前标品现货价格在15700元/吨附近,若直接以市场价格收购籽棉,棉农一定是亏损的,好在有目标价格18600元/吨兜底。接下来到轧花环节,因产能与产量之间的巨大差异导致近几年除2022年盈利外,轧花厂基本都面临着亏损。纺纱环节呢,因下游需求不振同时面临国际上便宜的进口纱冲击,除去新疆地区因电费补贴等因素以及东部地区较高技术门槛的高支纱有利润外,其他内地纱厂大都面临着亏损。纯棉坯布端与纺纱端类似,而终端纺服方面,具体企业有分化,总体来看纯棉织物消费增量有限,棉纺行业整体都处于亏损或微利状态。那么为啥大家都不赚钱了,问题出在哪,未来出路又在哪里?

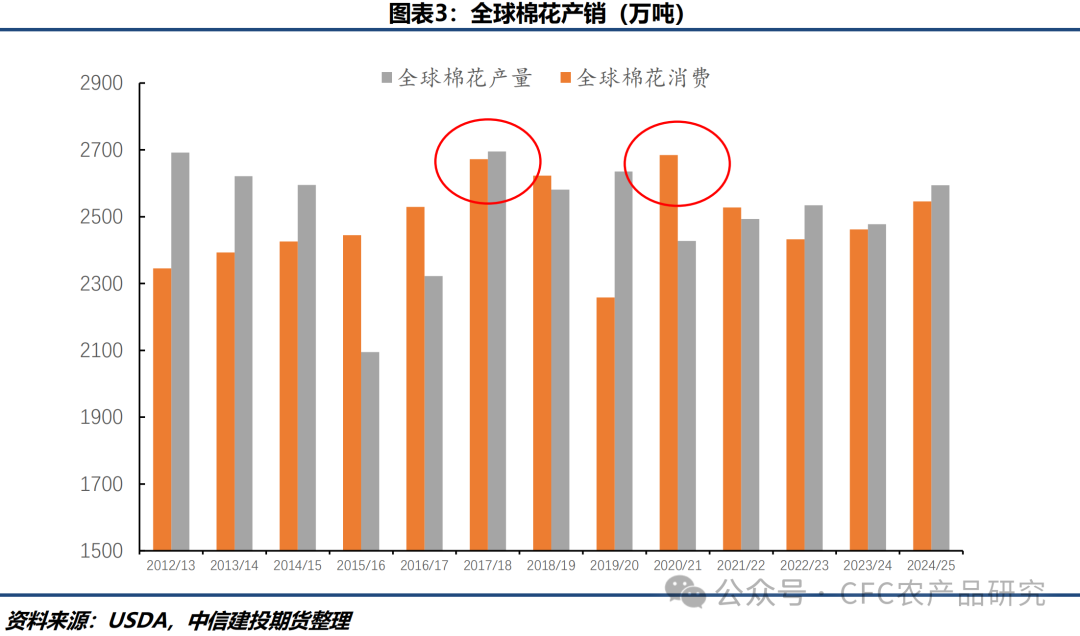

经济学上有个有效市场假说,在完全充分的市场竞争条件下,因资本的逐利特性,有利可图时会不断增加产能扩大生产到利润最大的临界点,与此同时因资本自由进出市场,新玩家进入继续分食蛋糕,最终的结果就是行业利润无限趋近于零。有两个因素可以打破这一状况,一个是不断提高的市场需求增量做大蛋糕;另一个是壁垒,无论是技术壁垒还是政策壁垒都行,可以让企业赚到超额收益。 那么具体来看棉纺行业,就总需求方面,全球棉花消费量自2020/21年度达到顶峰后就保持相对稳定,而2020/21年的消费高峰是因之前一年疫情影响消费预期,次年报复式补库存造成的,总消费量实际在2017/18年度或许就已达到峰值,后续保持相对稳定。

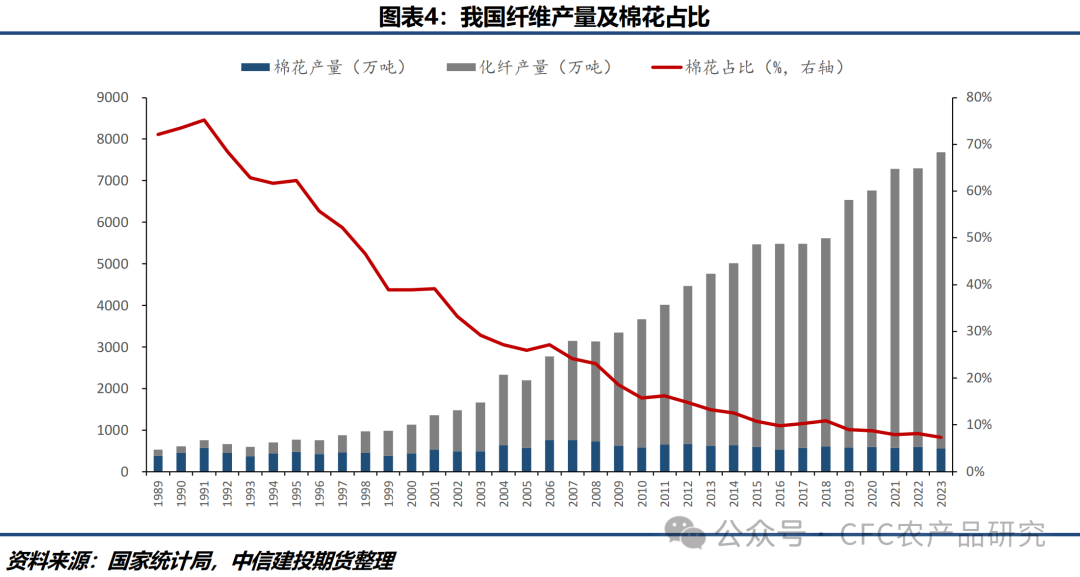

与此同时,化学纤维作为工业品,因技术不断进步成本在不断降低,实用性能上也越发优异,并且可以根据需求定制产品,低成本及泛用性使其产能产量都在持续增长,在纤维用量中的占比也在不断提高。也就是说,近些年纤维需求的增量基本都是在化学纤维方面,指望做大棉花用量的蛋糕暂时来看没有什么头绪,那么或许就只能在壁垒方面下功夫了。

虽说行业处于亏损或微利状态,但拿着放大镜仔细观察,发现还是有部分企业活得比较滋润的,也就是那些在新疆地区新上马的低成本高技术纺纱、织造产能,以及东南沿海地区超高支纱生产企业,这或许也暗示着我国纺织产业发展的方向。西部因靠近原料源头并且直接对接“一带一路”,可以很好地承接东部地区转移产能,通过先进的管理和新技术设备建立壁垒;而东部地区则冲击混纺、高支纱等高技术纱线品种形成品牌和质量护城河。棉纺行业曾经作为人员密集型的轻工业,因其门槛较低,往往作为发展中国家开启工业化之路的“新手任务”,因此行业竞争也更为剧烈。

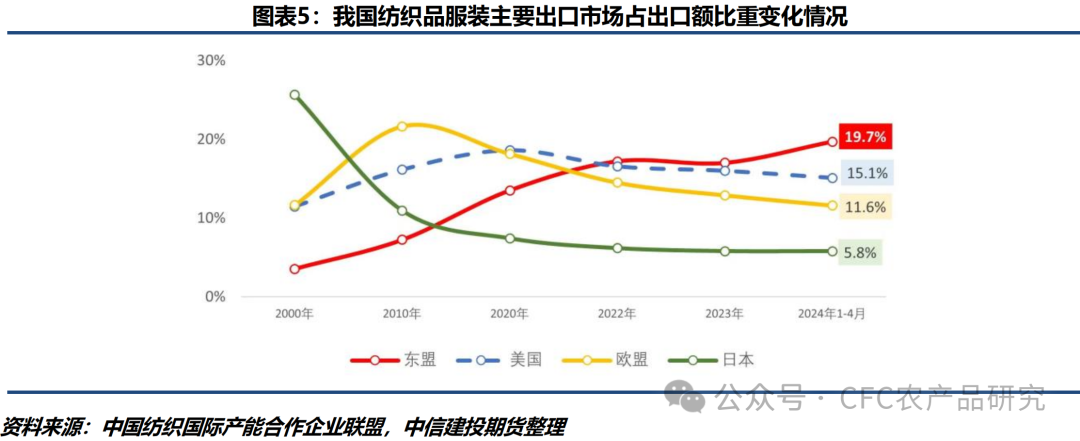

受环保、用工成本提高等因素影响,我国纺织产能有向东南亚转移的趋势,但目前来看,转移更多的是低技术门槛的纱线品种。以越南纺织行业为例,服装制造业是产业链主体,据中纺联数据,截至2022年底越南服装企业数量约占纺织企业数量的70%,年产服装近50亿件,织造及染整环节较为薄弱,织造企业数量约占比17%,印染企业数量仅占比4%。上游棉纺行业依托贸易环境优势吸引了较多外资企业,纺纱产能700万锭左右。越南天然纤维资源匮乏,化学纤维工业发展滞后,原料进口依存度很高,但天然纤维进口没有配额限制,棉花进口享受零关税优惠政策。而其高支纱原材料及印染材料依然需要从中国进口,更像是我国纺织产业的延申而非替代,我国纺织产业面临的并非产业淘汰而是升级和重构,国内有行业敏感度的企业也在主动布局高端、中西部或海外产能,长期来看对产业是好事,但具体到企业个体却一定是一段艰难的日子。这个过程或持续几年,伴随着落后产能的淘汰出清,近几年也时常听到有纺织企业破产倒闭的消息。

这一幕有些似曾相识,让笔者联想到上世纪90年代,也是全行业面临亏损困境,1997年底中央召开的经济工作会议决定,从1998年开始,我国将用三年时间压缩、淘汰多余、陈旧的纺锭一千万,主动升级调整产能。作为全国最大的工业城市上海,也需压锭七十万。1998年1月,全国纺织压锭第一锤在申新九厂砸响,拉开了中国三年内压缩一千万落后棉纺纱锭的序幕。时代的一粒沙,压在个人头上便是一座山,但也因此,才有了“入世”后二十年的经济腾飞和产业大爆发,“牢骚太盛防肠断,风物长宜放眼量”,愿更多企业能够度过严冬,迎来行业春日的骄阳。 作者姓名:陈家谊 期货从业信息:F03090929 期货交易咨询从业信息:Z0019860 助理研究员:郝鸿飞 期货从业信息:F03129492 |

|

|  |

|