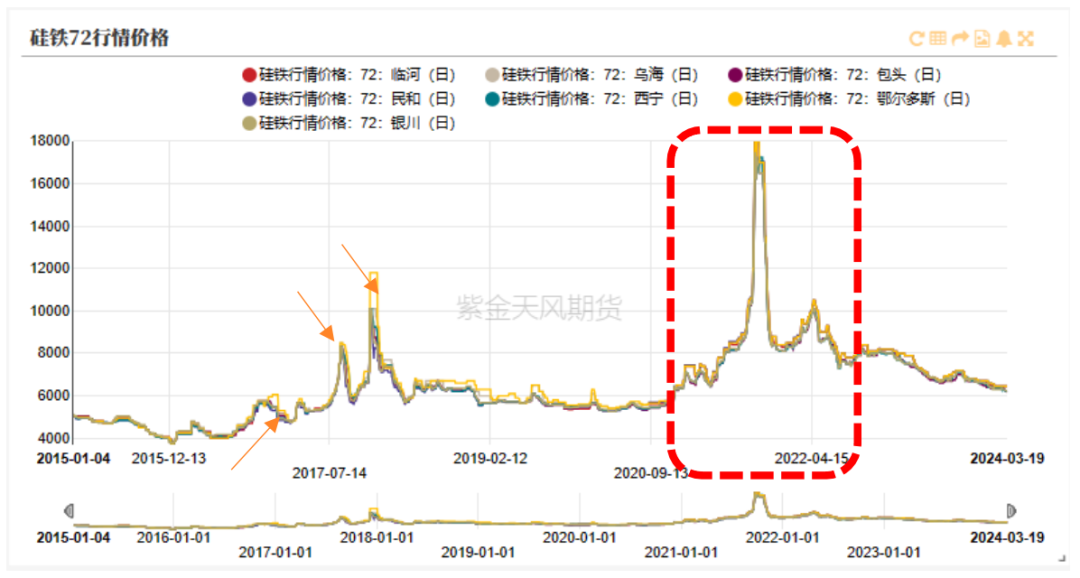

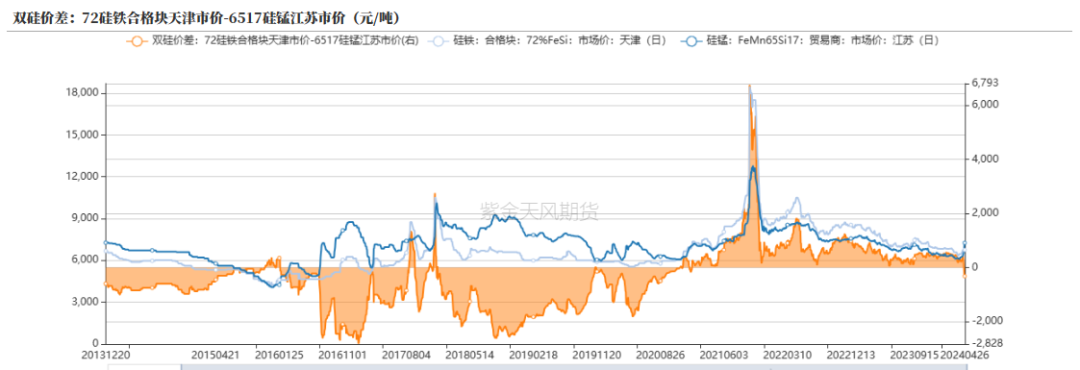

来源:紫金天风期货研究所 过去十年中,双硅整体均为产能逐步扩张周期中,产能置换伴随其中,但产量逐年增加,需求端来看粗钢变动较大,平控政策限制粗钢产量,对下游造成较大阻力,非钢需求整体影响较小,但仍需密切关注。成本利润方面双硅最大不同点为锰矿,而锰矿出现较长持续时间不可抗力的情况在2020年南非和2022年加蓬发生,整体对硅锰造成的影响较小。 2021年基本为合金行情的最大分割点,在此之前双硅价差为硅锰高于硅铁(7048, 134.00, 1.94%),且整体价格中枢远低于当前水平,而再此之后受到能源价格以及能耗等政策的影响,双硅价差开始翻转,且整体价格中枢大幅上移。 2024年预计需密切关注锰矿对硅锰行情的传导导致的双硅价差再次恢复至2021年以前的水平,以及后续可能出现的政策对于合金生产地区的实质影响情况。 1 十年合金供应的起起起落 期货上市十年,铁合金市场行情最近几年表现突出,波动率远超上市初期,尤其是2021年受到能耗双控和全国性电力短缺的影响,锰硅(7914, 136.00, 1.75%)硅铁均在期货和现货市场上出现周度乃至日度内千元的剧烈波动。 图1:硅铁期货价格走势图  图2:锰硅期货价格走势图

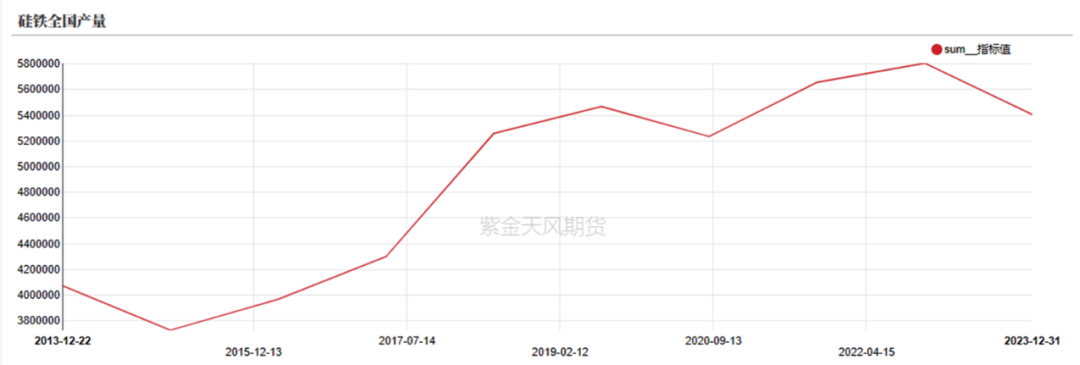

价格的剧烈波动同时伴随着相关产业的新旧产能置换,迭代升级等情况。 图3:硅铁全国年产量  数据来源:上海钢联,紫金天风期货研究所

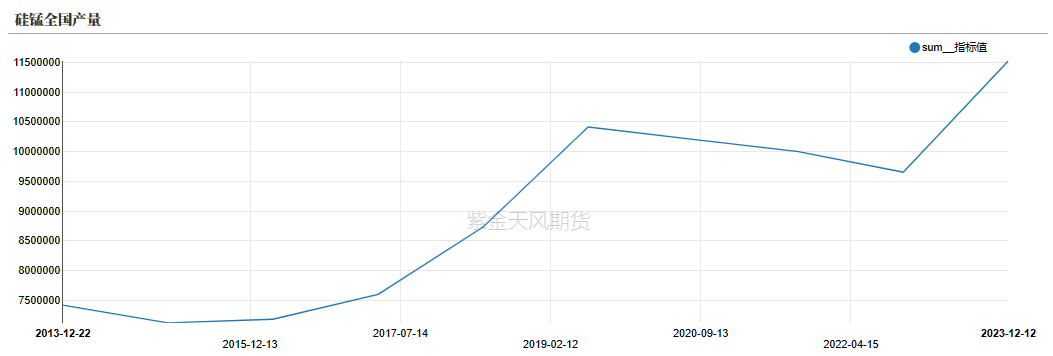

纵观过去十年,硅铁的产量整体呈逐步上升趋势,截止2023年产量增长50%左右。在此期间各产区均有进行不同程度的产能置换,淘汰落后产能逐步退出,新产能陆续投放。2017年硅铁产量出现较大幅度上升,产能新增的同时,主要原因为宁夏地区开工率大幅上升。2020-2021年期间受到能耗双控等影响,旧产能退出较多,新产能更新换代速度稍慢,多为2022-2023集中投放。 图4:硅锰全国年产量  数据来源:矿山季报,紫金天风期货研究所

硅锰从2014年起至2023年产量同样整体呈现上升趋势,2017-2018年产量快速增长,2019-2021年间有小幅下降,2023年达到近十年内最高水平。根据市场信息反馈,2023年全国硅锰产能投放约94万吨,预计2024年投产产能170万吨。 2 需求端的跌宕起伏 铁合金无论是硅铁还是硅锰,其终端需求最大占比部分均为粗钢,其中硅锰约90%的下游终端为钢铁行业。2014-2023年钢铁行业经历了相当跌宕起伏的十年,其中主要受到地产周期与政策以及钢铁产业能耗环保等诸多相关政策的影响。 地产作为钢铁行业的主要终端需求,2014年房地产销售数据以及房屋新开工面积快速下滑,这直接导致了钢材的大幅累库,随之而来的则是钢价持续下跌至2015年底,诸多钢厂纷纷选择停减产以减少亏损。2016年的供给侧结构性改革使得钢铁行业以及上游煤炭产业开始被动进行产能出清,同时地产的回暖以及基建投资的增加也推动钢价暴涨。 图5:全国房屋新开工

如上图中所示,2016-2019年期间地产新开工情况持续稳步上升,于2020年开始出现拐点,2021年之后受到房地产企业暴雷情况急剧回落。 图6:全国粗钢产量

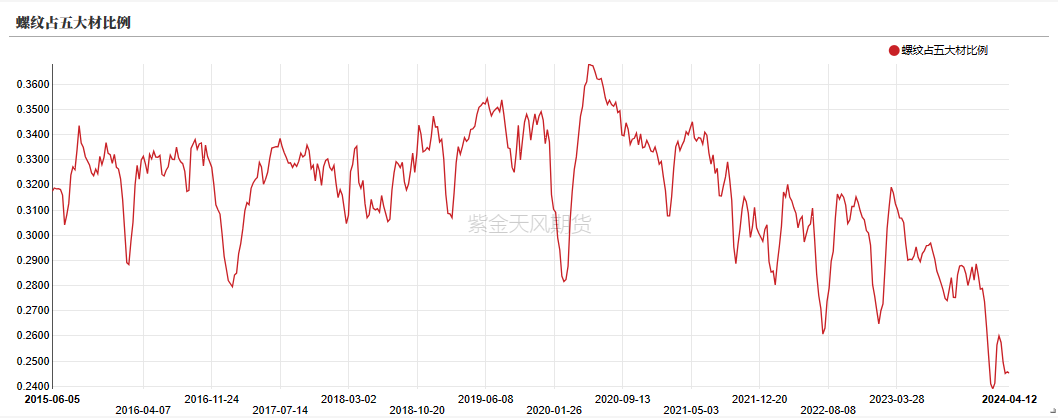

2014-2015年粗钢产量相对平稳,2016-2020年粗钢产能置换稳步推进中,产量逐年增加,伴随着地产情况恶化以及平控政策影响,于2021年中达到峰值后逐年降低。受到平控政策影响估计,后续全年粗钢水平难有增长。 图7:螺纹占五大材比例  数据来源:上海钢联,紫金天风期货研究所

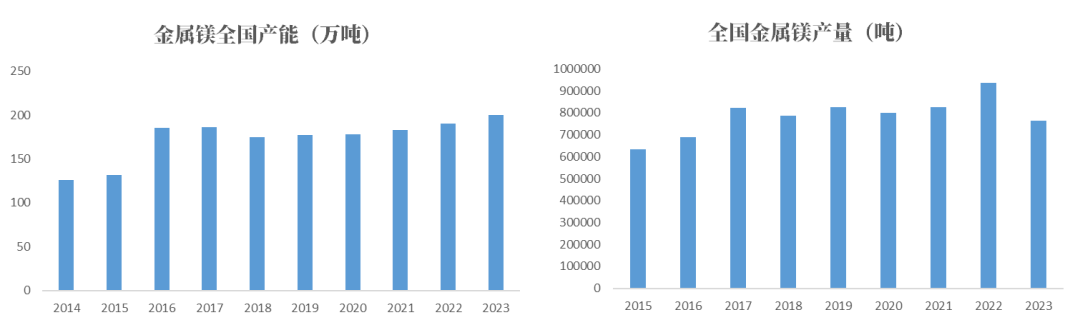

从上图可以看出,2021年开始,伴随着地产的周期性下滑,螺纹钢(3656, -14.00, -0.38%)占五大品种成材的比例呈现逐渐降低的趋势,从最的40%左右下降至24%左右,后续可关注基建等终端用钢量的变化,但预计仍难以恢复至2020年以前的水平。 相较于硅锰的下游集中度来说,硅铁的终端客户更加分散,作为硅铁第二大需求的金属镁产业同样需要引起重视。一般情况下,冶炼一吨金属镁需要消耗约1.1吨左右75#硅铁,硅铁在金属镁领域的消耗量约占全部产量的15%左右,值得关注的是,金属镁本身产能集中于中国,而陕西榆林地区产能占比超过50%,当地产业链相对完备,形成了兰炭-硅铁-金属镁的循环经济,对外可输出兰炭作为原料,但本身金属镁生产中基本不对外采购硅铁。 图8:金属镁产能  数据来源:百川,铁合金在线,紫金天风期货研究所

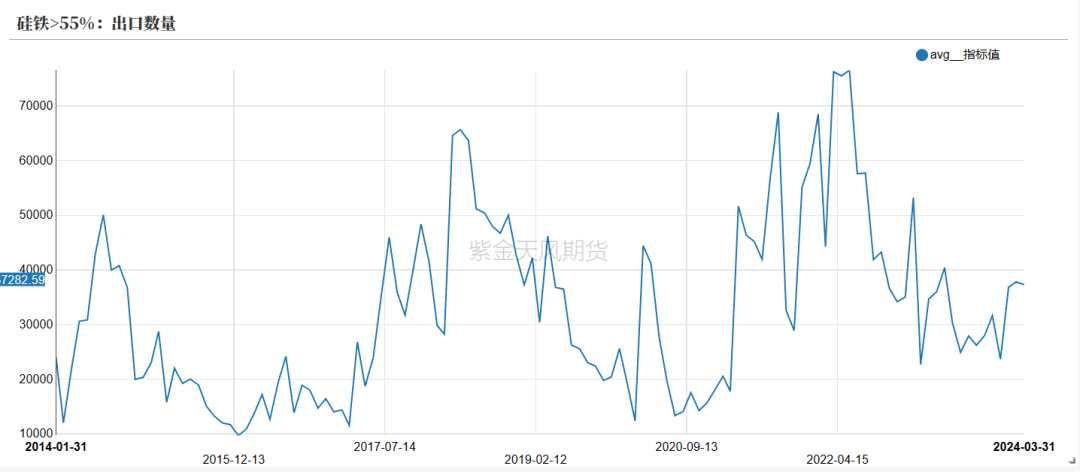

如图中所示,金属镁全国产能整体呈扩张趋势,从2014年的126万吨/年上升至2023年200万吨/年,2016年产能大幅增加40%,2017年相对稳定,2018年部分产能淘汰后,产能投放逐年缓慢进行,产能增速约稳定在3%-5%。由于数据短缺,金属镁产量环比可比数据仅追踪至2015年,金属产量整体呈上升趋势,且在2022年达到峰值,年产量超90万吨,2023年受到兰炭产能淘汰影响,金属镁产量大幅下降。 除粗钢与金属镁的国内需求以外,占比较大的部分还需考虑出口情况。历年海关数据显示,硅铁出口情况相对硅锰占比更多,稳定性更好。 图9:硅铁出口量  数据来源:海关,紫金天风期货研究所

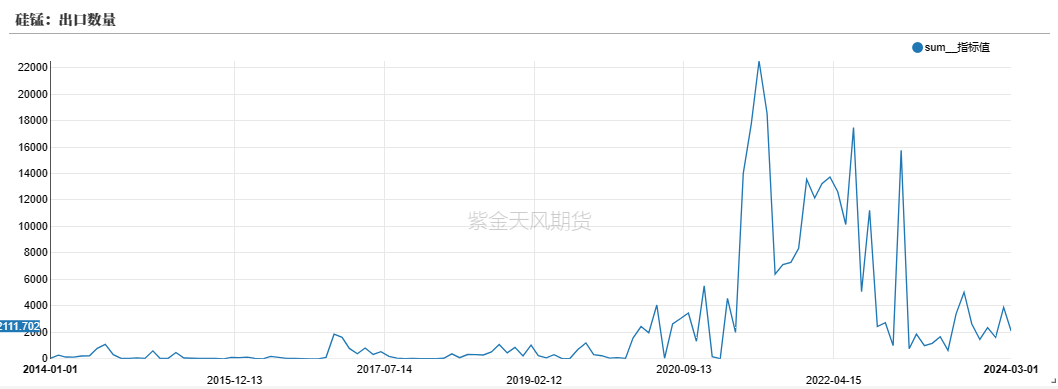

图10:硅锰出口量  数据来源:海关,紫金天风期货研究所

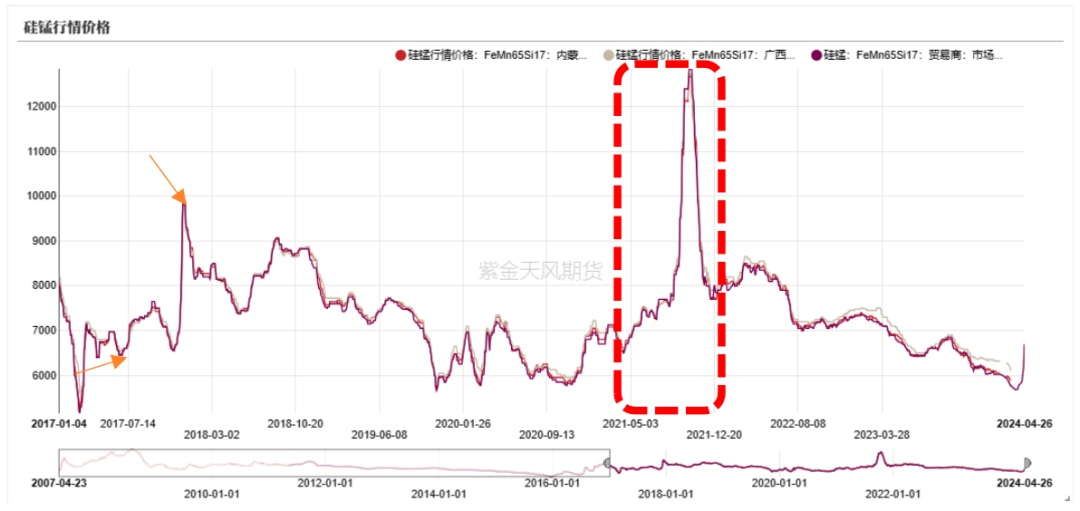

如图中所示,2014年以来,硅铁出口量多次超过5万吨/月,峰值出现在2022年海外地缘冲突时,而硅锰仅在2021年能源价格暴涨之时出现突破性行情,且仅持续两年时间,2023年开始恢复至正常水平。当前情况下我国依然为硅铁出口大国,硅锰出口方面印度占据较大优势。 3 微观因素分析 在铁合金上市的十年期间里,行情波动更多受到原料端价格、政策导向等影响,自身微观对行情影响相对较小。 利润方面,硅锰生产的正常行业利润约在300-500之间,南北方差异相对较大,但边际影响一般可以关注宁夏地区。去除2014-2016年以及2020-2022年供应端大幅波动和原料端价格的影响,2017-2020年期间,硅锰6517生产利润未有较大幅度且持续周期较长的过高利润或极度亏损情况,2017年利润低点在-850左右,从现货价格来看也是在同时期行情出现明显拐点,且利润情况随之改善,而在2018年利润超过1000元/吨时,现货价格开始走弱,且持续至2018年底。2020年由于南非锰矿发运出现严重问题,锰矿报价翻倍上涨,但同时期国内需求萎靡不振,对合金价

格影响远小于锰矿本身。 最引起大众关注的是2021年能耗双控政策以及夏季缺电导致的合金短期内供应大幅短缺情况,硅锰产量减少约20%左右,这也使得硅锰价格一度冲上12000点,单吨利润最高超过5000元/吨。2021年行情启动主要受到能耗政策影响,但初期能耗政策仅在内蒙有所显示,至年中官方发布能耗预警指标,几乎所有合金产区均有覆盖,价格开始大幅拉涨,同时电力短缺对东北地区民用电力造成较大影响也成为合金行情的最后助力。 伴随着动力煤(0, -641.00, -100.00%)等能源问题的解决,合金行情开始大幅回落至正常水平,生产利润也逐渐回落。后续原料端问题主要受到锰矿发运问题的影响,但是整体影响时间较短,价格未有明显波动,长期依然走产能过剩逻辑,需求端压缩利润至上游合金工厂。 图11:宁夏硅锰利润  数据来源:上海钢联,紫金天风期货研究所

图12:硅锰价格  数据来源:上海钢联,紫金天风期货研究所

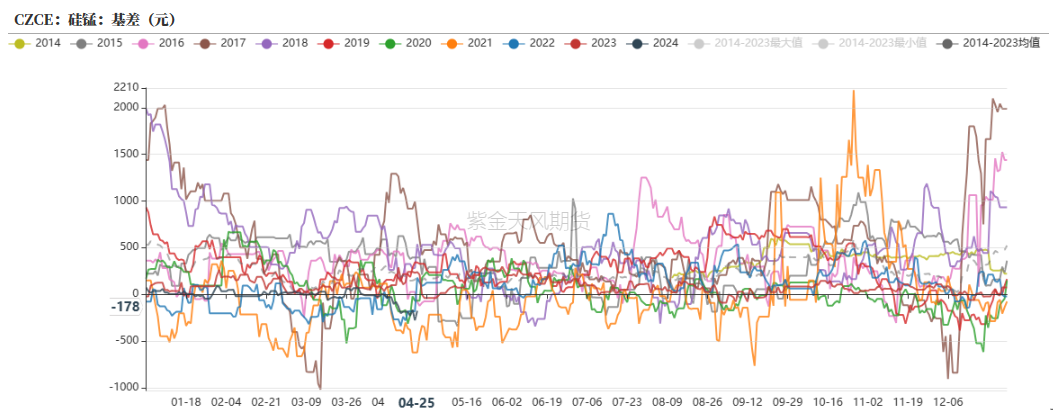

图13:硅锰基差  数据来源:上海钢联,紫金天风期货研究所

在过去十年中,硅铁利润情况相对硅锰较好,2017年硅铁库存积压,下游需求较差,利润触底,接近盈亏平衡附近,之后合金厂产区有停减产意向,以宁夏为主的厂家纷纷选择停产,且部分厂家遇到环保检查,产量受到影响,后续该行为导致7月份硅铁市场现货紧张,市场开始反转出现上升势头,之后硅铁市场上涨明显,月中上旬价格大幅上调,月下旬利润大增之后有复产预期,价位开始冲高下滑,但硅铁企业仍有较大利润空间,使得大量企业开始转产硅铁。至8月青海开始环保检查,当地企业多减负荷生产,产量一定程度上有所减少,整体8月硅铁市场波动较大,先出现大幅度价格上涨,市场运行火热,价格持续拉涨,但在大涨至10000元/吨之后成交困难显现,月底时期货盘面先于现货断崖式下跌,基差大幅扩大,市场心态恐慌,贸易商急于出货,现货价格随之大幅下跌。 2021年情况与硅锰大致相同,唯一差异点在于硅铁所需电力单耗接近硅锰生产的两倍,因此硅铁受到的政策影响以及电力短缺影响更甚,价格一路飙升至17000元/吨,单吨利润超过10000元。 图14:宁夏硅铁利润  数据来源:上海钢联,紫金天风期货研究所

图14:72硅铁价格  数据来源:上海钢联,紫金天风期货研究所

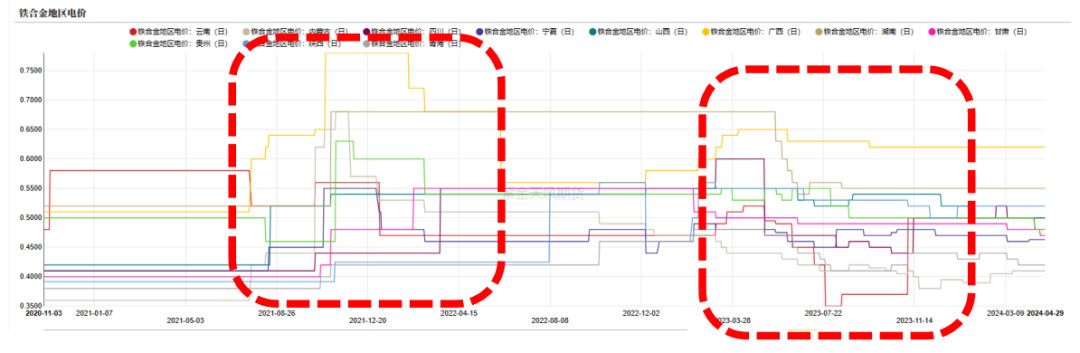

图15:铁合金产区电价  数据来源:上海钢联,紫金天风期货研究所

需要注意的是,在2021年四季度,由于动力煤价格大幅上涨,铁合金产区电费集体大幅调涨,其中广西电价一度超过0.75元/度,而北方大部分产区涨幅也超过50%,随后在2022年全年基本保持高位水平,至2023年出现密集调降,但仍高于2021年之前水平。 2022年初,在整体缺电情况缓解,能源消耗品价格基本回归正常之后,硅铁再次出现价格拉涨超过千点的情况,同时利润大幅增加,此轮行情主要推动为国际地缘冲突。由于发生冲突的地区为硅铁的主要产区之一,硅铁行情受到需求超预期增加的影响大幅上涨至10000元/吨,而硅铁出口也在同时期创十年内新高。4月下旬伴随产区复产,新产能投产,以及华东地区钢厂终端需求的静止,硅铁情绪开始逐步冷却,价格继续回落至8000元/吨左右,并且整体的震荡下行持续至2024年。 综合双硅情况来看,过去十年中,2014-2020年硅锰价格基本高于硅铁价格,部分价差翻转持续时间较短,但2021年开始,在能耗双控以及电力影响情况下,硅铁价格开始超过硅锰,且持续时间长达三年之久。 需要注意的是,双硅价差翻转之后,伴随着能源价格的逐渐稳定,硅铁-硅锰价差波动也逐步减小。

图16:双硅价差

数据来源:上海钢联,紫金天风期货研究所

4 锰系突发推动行情,双硅价差回归负值 2024年一季度行情整体表现为震荡下行,供需来看无论是硅锰还是硅铁均为产能过剩情况,而利润情况被极度压缩,期间虽有反弹但难以改变下行趋势。 3月下旬澳洲飓风冲击锰矿运输码头,影响严重,但由于澳矿库存较高,且市场对于发运恢复预期较好,导致硅锰价格未有明显上涨,甚至反弹之后继续下行。 2024年4月22日South32发布最新季报,报告显示预计澳矿发运以及开采时间为2025年一季度,远超市场所预期的2024年6-7月份,此消息完全改变了2024年的锰元素供需格局。粗略计算当前难有高品锰矿的数量可弥补整体澳矿长达半年的缺失。 硅锰行情对比过去,仅锰矿可参考2020年南非封国情形,然而需求端情况大不相同,对于硅锰价格的预测难有较为可靠的参考情形,锰元素终端需求的钢厂处于复产阶段的情况下,锰矿至硅锰的传导相对顺畅,后期需密切关注海外矿山报价。 不同于硅锰,硅铁完全不受锰矿影响,在产能过剩情况下,硅铁跟涨困难,仅可考虑期现商参与市场导致的阶段性货源紧张问题。在不出现能源紧缺或新一轮能耗双控严等政策的情况下,全年依旧难有较大上涨行情。预计后期可能逐步恢复至2018-2020年围绕边际成本利润进行震荡的情况。 |

|

|  |

|