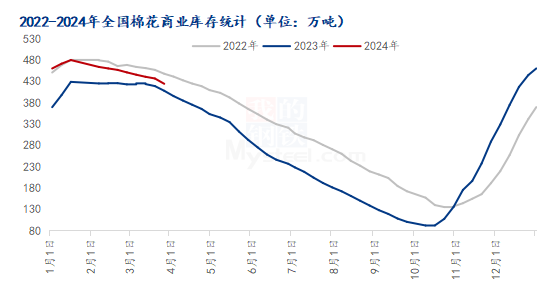

我的钢铁网 万物复苏,春暖花开,迈着春天的脚步,棉市踏入了新征程。回顾一季度,棉花(16250, 30.00,0.18%)市场进入去库周期,棉价底部重心抬升,呈现宽幅震荡行情。但下游需求恢复缓慢,旺季特征表现不亮眼,需求支撑力度有限。多空博弈下,二季度棉花市场是否出现新的格局变化? 一、棉花现货价格震荡上行

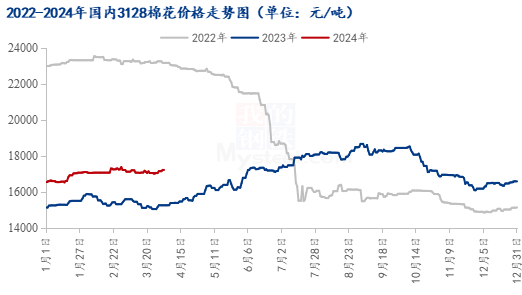

全国新疆棉价格变化统计(单位:元/吨)

一季度棉花现货价格呈现震荡上行走势,截至3月31日,全国棉花3128B均价17145元/吨,较1月1日涨幅3.36%,年同比涨幅12.44%;其中最高点出现在2月27日,均价为17276元/吨,最低点出现在1月15日,均价为16510元/吨。 一季度棉花上涨的主要影响因素:其一是郑棉

期货影响,一季度郑棉期货主力呈现震荡上涨行情,贸易商基差结算价跟涨,棉价底部重心抬升;其二是下游旺季预期强烈,原料补库需求带动,春节后市场对下游传统旺季行情预期较高,市场信心恢复,加之下游纺企产销数据边际修复,订单出现回暖迹象,对原料刚需补库需求仍存。 二、轧花厂加工基本结束,销售进度缓慢

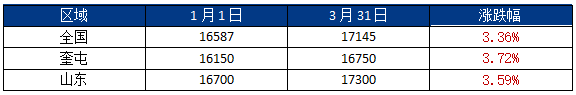

一季度新疆棉加工基本进入尾声,截至3月31日,新疆棉加工量累计557.53万吨,高于市场前期预估值,新疆棉产量基本定型,减产空间相对有限。但一季度棉花销售进度仍同比偏慢,截至3月31日,2023/24年度新疆棉销售进度52.3%,同比偏慢22.5%。目前部分轧花厂现货销售意愿偏低,继续持棉观望,等待合适套保套利机会。 三、商业库存进入去库周期

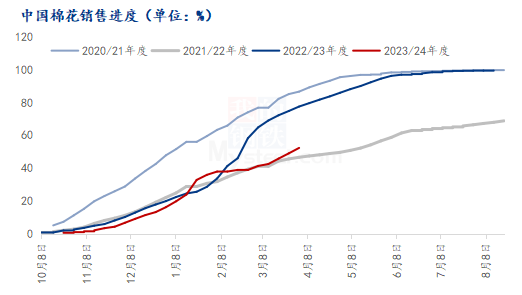

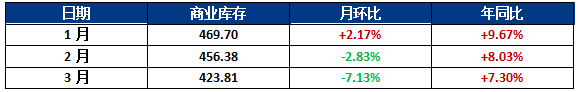

全国棉花商业库存情况统计(单位:万吨)

一季度棉花商业库存出现拐点,呈现逐渐收窄趋势。1月份,由于新棉入库公检持续,棉花供应继续增加,商业库存出现高点,最高数量473.71万吨。进入2月份,棉花商业库存出现拐点,开始进入去库阶段。3月份,棉花商业库存去化速度略有加快,郑棉期货宽幅震荡,下游纺企逢低补库,市场交投情况表现略好。据Mysteel农产品调研数据,截至3月底,棉花商业库存423.81万吨,周环比减幅2.85%,月环比降幅7.13%,年同比增幅7.30%。当前棉花商业库存去库节奏一般,下游纺企逢低补库,维持刚需节奏,预计二季度棉花商业库存继续收窄。 四、下游开机率回升,成品库存有所累积

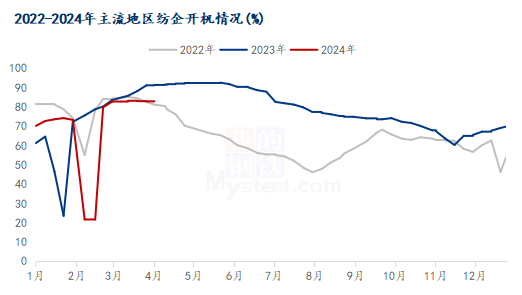

开机方面,一季度下游纺企开机率呈现V型趋势,整体先降后升。一季度穿擦春节假期,开机率波动范围较大,其中最低点出现在2月9日,开机率为21.7%,主要受春节假期影响,纺企陆续停产停工。春节过后,纺企陆续复工复产,纺企积极赶制节前订单,开机率逐渐回升,最高点出现在3月15日,开工率为83.0%。据Mysteel农产品数据,截至3月底,主流市场纺企平均开机率为82.7%,月环比上升2.9%,年同比下降8.7%。当前下游纺企开机率仍维持高位,订单跟进一般,由于工厂工人难招,暂无降开机意愿。

成品库存方面,一季度主流市场纺企成品库存天数维持20-30天库存水平,较去年同期偏高。进入1月份,下游纺企产销形势边际修复,纺企订单增加,排单较紧凑,市场走货顺畅,成品库存逐渐下降。从3月份开始,纺企成品库存开始累积,主要由于下游旺季行情不及预期,纺企仍以前期订单为主,新增订单减少,下游买家谨慎观望,原料采购意愿减弱。据Mysteel农产品调研,截至3月底,主流市场纺企库存天数为24.7天,月环比增加,年同比增加10.26%,年同比增加34.97%。 五、二季度展望 进入二季度,棉花市场供应端阶段性表现相对充足,但市场进入正常去库周期,去库压力有所释放,且2024/25年度棉花开始进入春播,市场仍存天气升水预期,棉价底部仍有支撑;下游方面,因天气气温回升,下游需求略有启动,市场走货略顺畅,但后续订单持续性仍有待观察,纺企开机率维持高位,棉花消费持续,短期或支撑棉价反弹。综合来看,供需继续博弈,二季度棉价或宽幅震荡,底部重心有所抬升。 |

|

|  |

|