来源:银河农产品及衍生品 第一部分综述

回顾:随着全球经济的缓解,国际市场对未来棉花(16150, -50.00, -0.31%)消费有一定期待。乐观的消费预期以及本年度美棉销售进度表现尚可,再加上近期ICE期棉基金净多头率上涨使得2月美棉走势偏强(+18.35%,最高涨至102.38美分/磅)。 国内棉花价格走势虽受美棉影响但由于当前棉花市场销售情况表现较缓慢以及市场未来“金三银四”订单情况态度偏谨慎使得郑棉

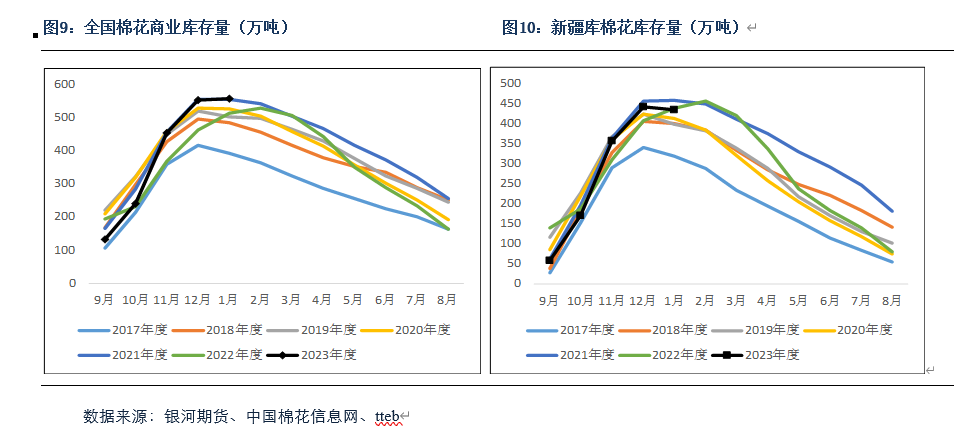

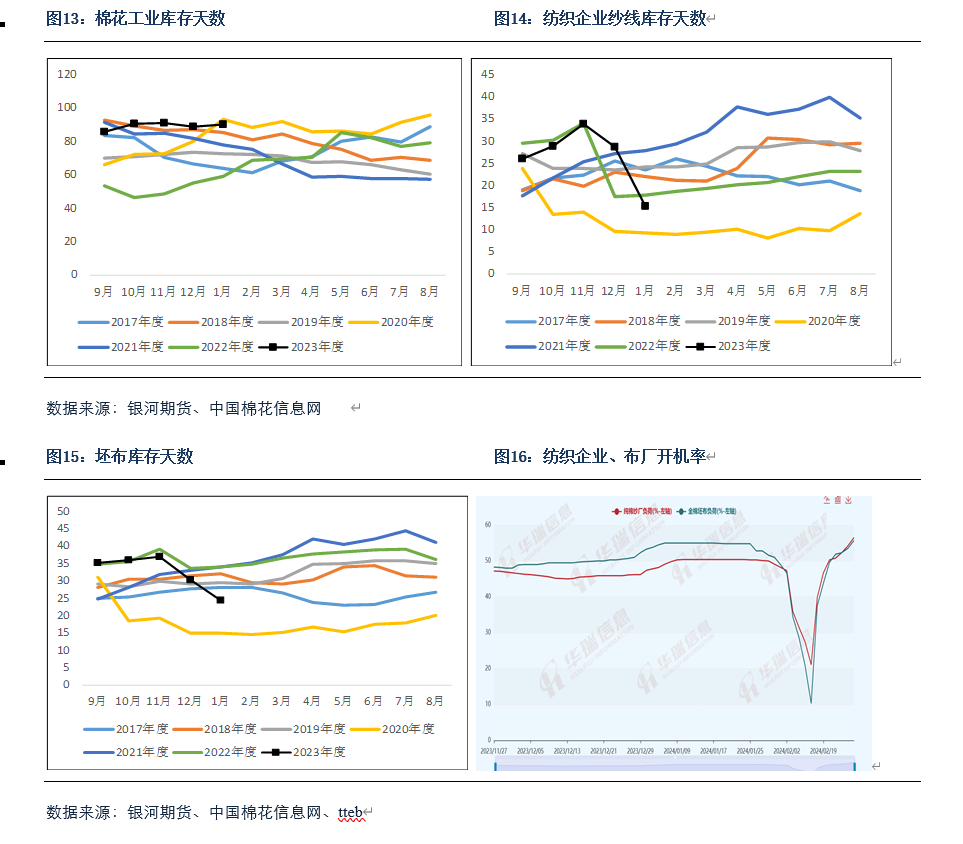

上涨幅度不及美棉。(+2.5%,最高涨至16450元/吨附近), 供应端:当前新棉加工逐渐进入尾声,从当前整体加工量来看本年度新棉加工量处于历年同期中位以及1月国内棉花商业库(557万吨)、工业库存(91万吨)量较大,仍处于历年同期高位使得近期棉花供给量继续维持宽松状态。 需求端:2月中旬开始随下游企业逐渐复工,当前开机率已恢复至春节前水平,由于1月订单情况表现尚根据最新数据显示1月纱线库存天数明显下降,近期虽然纱线库存有所上升但仍处于历年相对正常水平,虽然当前市场对未来“金三银四”存在一定期待但多数仍以稳定为主,原料采购偏谨慎,按需采购,因此未来下游订单情况能否继续得到改善不确定性较大。2月纱线利润走势虽有上涨但幅度相对有限,部分地区利润情况可能达到盈亏平衡的位置。 国际市场展望 利多因素: 1、全球市场对未来消费情况有一定期待,印度、越南开机率持续增加。 2、美棉技术性走势偏强,ICE期棉基金净多头率持续增加导致美棉整体走势偏强。 利空因素: 1、受资金支持的美棉上涨持续性可能有限。 2、新年度美棉种植意向增加,产量高于本年度产量水平。 国际市场需求端近期东南亚市场表现尚可,尤其是印度越南开机率大幅增加并且从美棉签约量以及签约进度表现来看,当前国际市场对未来下游消费表现相对乐观。本年度全球棉花总产量不及去年;消费表现虽优于去年但仍较历史数据来看仍偏低;而期末库存虽有调减但依然高于去年水平。根据最新USDA全球棉花种植意向来看,预计24/25年度棉花总产量、总消费较本年度相比将有所调增,其中最新美棉种植意向有所调增;弃种率有所调减。但NCC对于新年度美棉种植面积预测则认为将会缩减。考虑到两家机构可能存在方向差异,目前来看当前受美棉走势偏强影响可能会导致未来棉花种植意向较高,但未来美棉价格走势能否持续的不确定性较大,因此未来美棉种植面积调整空间较大,整体不确定性较高。预计3月美棉走势略偏强但能否持续不确定性较大。 国内市场展望 利多因素: 1、美棉大幅上涨带动郑棉上涨。 2、新年度国内棉花种植面积大概率继续下调。 3、1月棉纱库存大幅去化导致市场对未来下游需求有一定预期。 利空因素: 1、当前新棉销售进度缓慢。 2、棉花商业库存较高,国内市场棉花供应仍将宽松。 3、美棉上涨持续性可能较弱。 预计3月棉花供应端将继续保持充足状态,一方面当前加工量来看新棉累计加工量处于历年同期中位;另一方面1月商业库存、工业库存量大,短时间内大幅下降的可能性不大。根据全球种植意向来看新年度国内棉花种植面积大概率将继续下调,不排除其对郑棉形成一定的正向影响;下游订单情况目前较为稳定,虽然当前纺织企业出现一定累库情况但当前库存量相对正常,市场对未来“金三银四”存在一定预期但以观望按需采购为主。此外,目前新棉销售情况表现一般,销售量处于历年同期低位(与21年度相近)以及当前订单并未出现明显增加,多数企业仍以谨慎态度保持观望。此外,由于目前美棉走势较强,郑棉价格受其影响走势震荡略偏强,但美棉上涨可能持续性较弱,郑棉略偏强走势可能将难以维持,因此预计3月郑棉走势大概率继续维持震荡为主可能略偏强,建议关注未来订单情况表现以及新年度棉花种植情况变化。

第二部分 综合分析

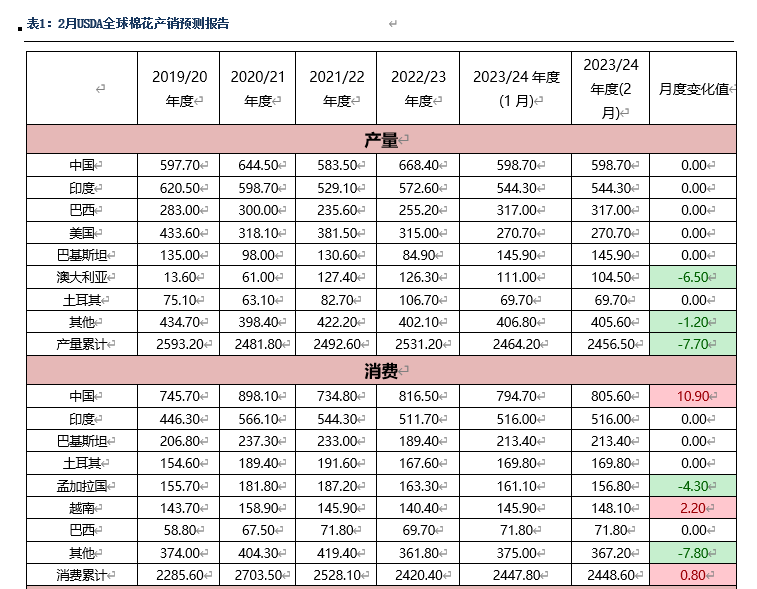

一、 国际市场:本年度最新USDA全球棉花产量调减,消费略增。新年度全球棉花产量、消费较本年度相比将有所调增。

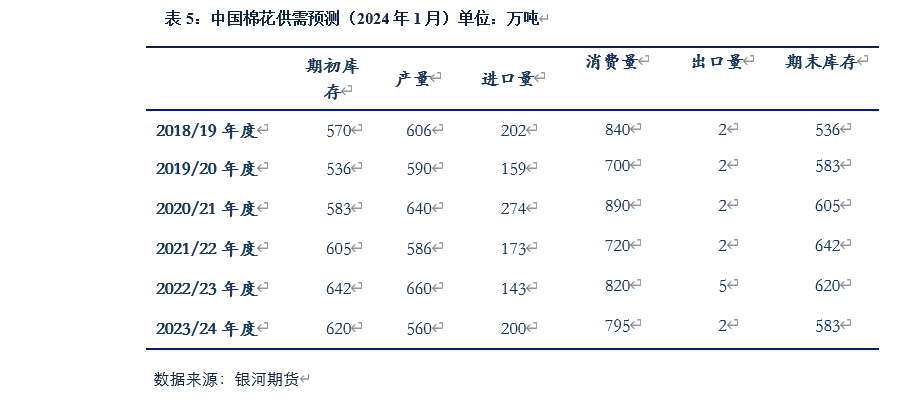

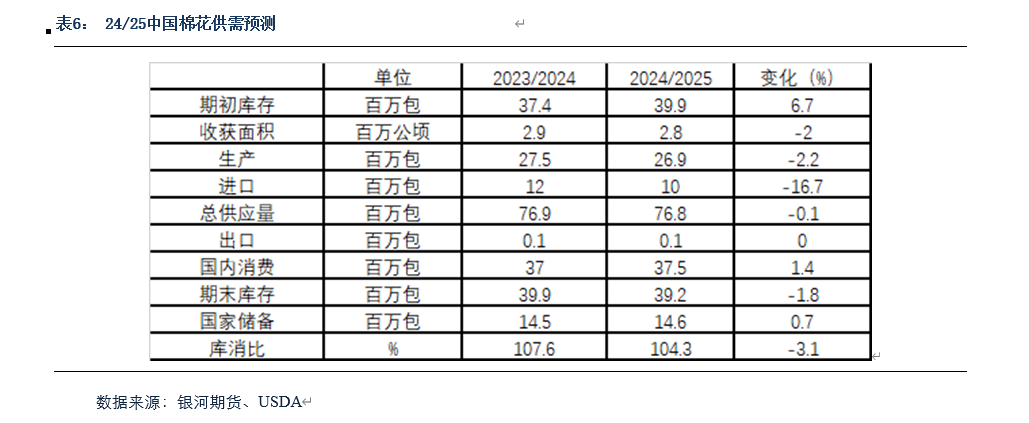

根据最新USDA全球棉花供产销预测报告来看当前本年度全球棉花总产量为2456.5万吨较去年相比减少74.7万吨;总消费较去年相比调增28.2万吨至2448.6万吨。随着北半球新年度的种植陆续展开,市场焦点转向面积和天气,据USDA论坛预估24/25年度全球棉花产量增至2536.5万吨;消费预计上调至2525.6万吨;期末库存预计增至1841.9万吨。从消费上调来看目前当前市场对24/25年度棉花消费情况持乐观态度,但后续可能会根据实际情况变化而进行调整。

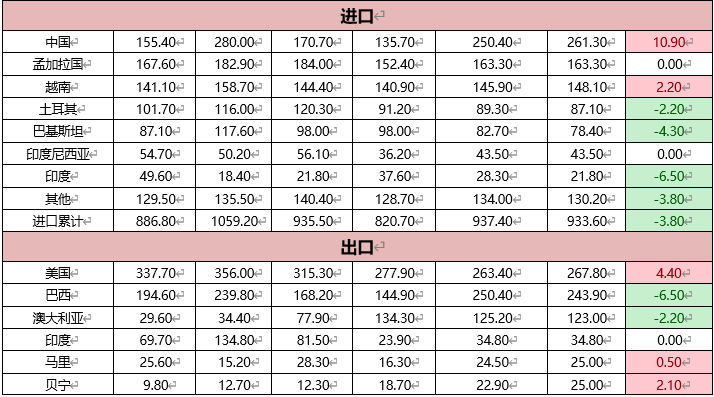

1、美国:本年度受气候影响美棉大幅减产,新年度美棉种植面积调整空间较大。 由于气候灾害影响导致本年度美棉产量大幅缩水,根据最新USDA供需报告来看,当前美棉产量约为270.7万吨,处于历年较低水平。根据USDA农展预测来看,美棉新年度种植意向中植棉面积预计增加7.5%;收获面积增加31.4%;弃耕率降至15.5%;总产量预计增加28.7%。但NCC对于24/25年美棉种植意向则做出缩减预测(-3.7%),其中主要原因受生产成本高导致总体植棉意向下降,但不排除美棉上涨之后棉农播种意愿转强的可能性,由于不同机构侧重方向可能不太一致因此美棉未来种植情况存在较大的不确定性。目前美棉上涨趋势明显,新年度美棉种植意向大概率与USDA农展预测一致。 本年度美棉销售进度表现尚可,2月平均每周签约量达到大约在4.3万吨左右,根据USDA数据,截至2月15日,美2023/24年度陆地棉累计签约量为236.72万吨,签约进度为90%,较5年均值低两个百分点,累计装运量为115.13万吨,装运进度为44%,较5年均值高一个百分点。当前东南亚市场表现较乐观,尤其是越南、印度开机率持续增加使得整体国际市场对未来棉花消费情况保持乐观态度以及根据CFTC数据显示,截至2024年2月20日,ICE期棉基金净多头率为32.28%,处于历年同期高位。综合各个因素影响,当前美棉走势偏强,预计3月美棉将大概率继续维持高位。

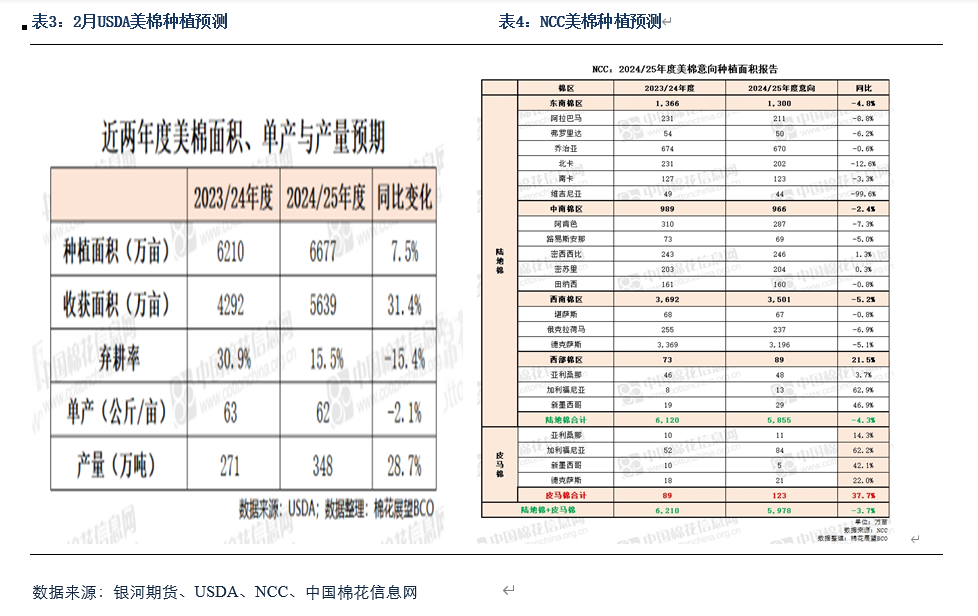

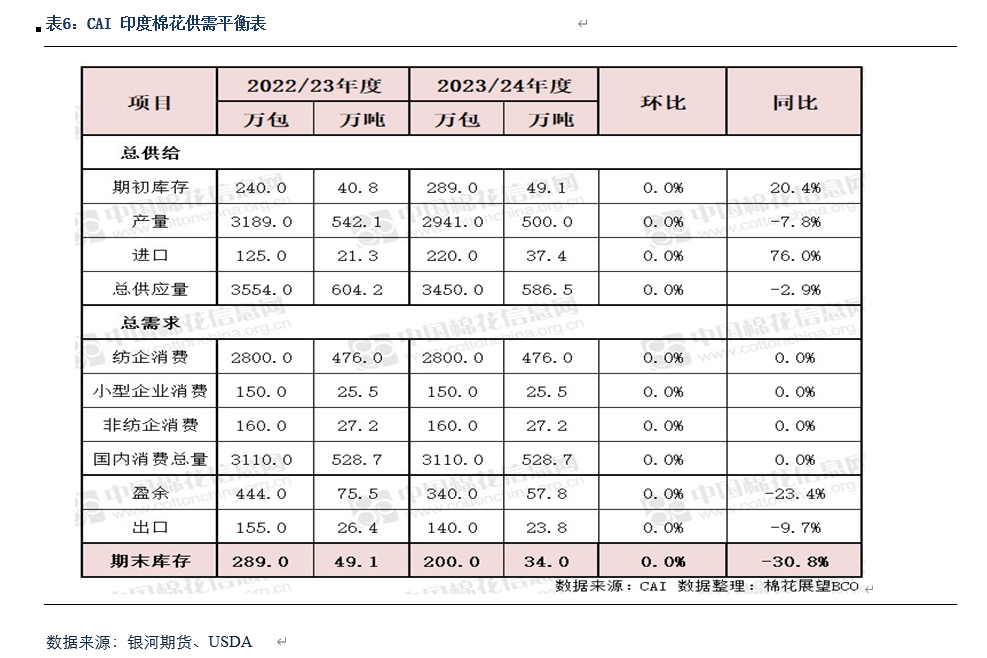

2、印度:本年度印度棉花产量、消费均有下调。 根据2月USDA最新产销预测报告显示,印度棉花23/24年度总产量、消费、进出口较上月相比并未做出调整;期末库存较上月相比调减6.5万吨。 根据CAI评估印度棉花2023/24年度棉花平衡表,1月印度棉花总产量较上月相比并未做出调增,较22/23年度相比总产量同比下降7.8%、进口同比增加76%、出口同比减少9.7%。

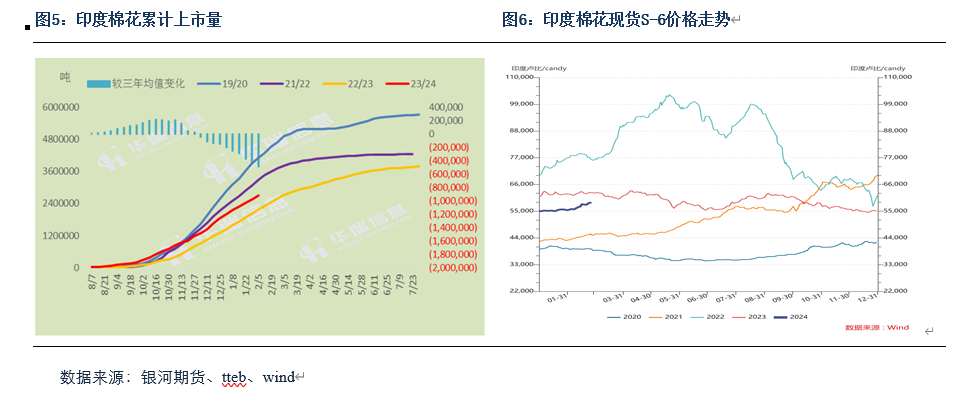

据AGM公布的数据统计显示,2月印度棉上市量大幅下滑,目前印度棉花累计上市量处于历年同期中低位置。截至2024年2月25日当周,印度棉花周度上市量7.19万吨,印度2023/24年度的棉花累计上市量约281.48万吨。(AGM或对前期上市量进行修正,导致累计上市量产生下滑趋势) 当月印度棉花现货价格走势略有转好。目前印度棉花价格指数为58600卢比/candy,折合人民币约在14313元/吨、美元89.69美分/磅)。当前价格基本维持在MPS价格附近,考虑到棉农还有大量的棉花产量以及由于需求增加,国外市场的棉花价格很高,印度农业部建议印度棉花公司(CCI)继续采购棉花。

二、 国内市场:新棉加工进入收尾阶段,加工增量减少。春节后新棉交售情况表现一般,尽管市场对未来“金三银四”虽存有预期,但仍以谨慎为主按需采购。

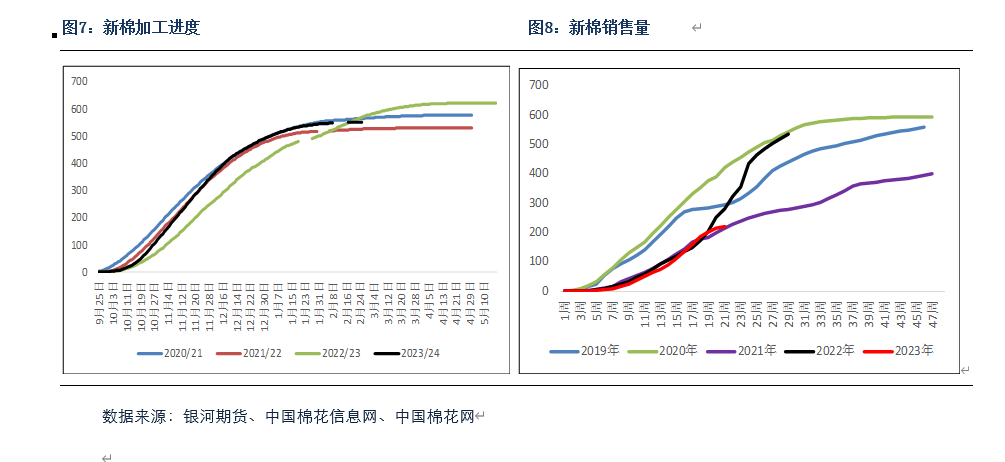

1、新棉加工增速持续放缓,新棉销售进度较缓慢。

根据中国棉花信息网消息,截至2月25日,新疆皮棉累计加工量为552.62 万吨,较历年同期相比处于中位。按当前日加工量推算,预计本年度棉花产量约在560万吨左右。 当前新棉销售量较慢,处于历年同期低位,根据国家棉花市场监测系统数据显示,截至2024年2月22日,全国累计交售籽棉折皮棉563.9万吨,较过去四年均值减少18.2万吨;累计销售皮棉219.1万吨,较过去四年均值减少65.8万吨。当前全国销售率为38.9%,同比增长1.2个百分点,较过去四年均值下降8.6个百分点。

2、新年度国内棉花种植面积大概率继续下调,1月棉花库商业存较高,短期市场棉花供应将继续保持充足。

种植面积预测:美国农业部在春节假期对于全球棉花种植意向来看,预计中国将再次成为世界上最大的棉花生产国,根据对中国种植意向的调查显示,2024/25年新疆和中国其他地区的种植面积可能比上年减少约2%。预计2024/25年中国每公顷单产的同比变化不大。新疆棉花产量约占全国95%呈上升趋势。继2023/24年度新疆单产同比下降约4%后,预计2024/25年度单产约为前三年的平均水平。 另外据《新疆维吾尔自治区政府工作报告》,2024年力争新增粮食产量100万吨以上,棉花总产保持在500万吨以上。在政策引导下,新疆棉种植面积或将较2023年下降。据国家棉花市场监测系统调查,2024年中国棉花意向种植面积4040.7万亩,同比减幅2.4%;其中新疆棉花意向种植面积3539.3万亩,同比,减幅2.1%。 商业库存:全国棉花1月商业库存为557万吨,环比增加4万吨,同比增加45万吨,其中新疆库存434万吨、内地库存88万吨、保税区35万吨。对比历年数据来看今年商业库存数量仍处于历年同期的高位置,虽然当前需求端有逐渐好转迹象,但短时间棉花消费量大幅得到消耗的可能性较低,因此预计3月棉花供应情况仍较充足。

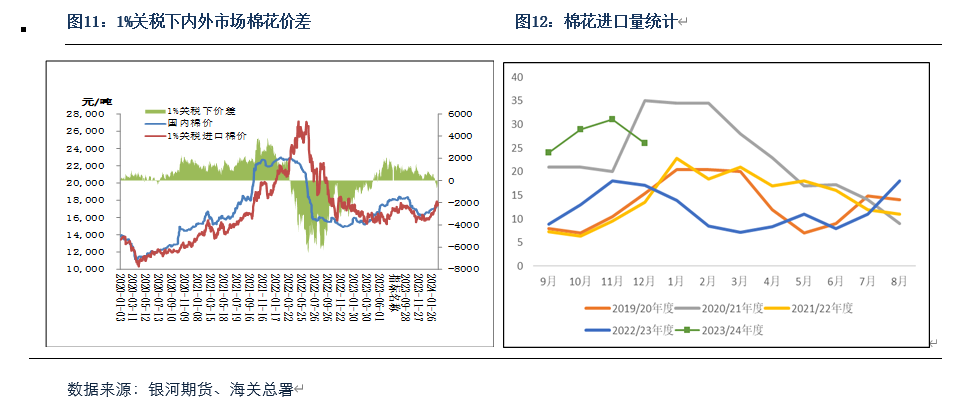

3、内外棉价倒挂,可能将导致2月棉花进口量不大。

进口棉由于美棉走势偏强影响导致当前内外价差价差倒挂,可能会导致2月棉花进口量降低,但结合当前基本面来看美棉走势能否继续维持不确定性较大。此外,年初棉花1%关税进口配额陆续发放。

4、市场对未来“金三银四”虽然有一定期待,但由于近期订单情况无明显增加,纺企态度偏谨慎,按需采购为主。

根据中国棉花信息网数据来看,截至1月底同期纺织企业棉花工业库存量为88万吨,较上月增加8万吨,较去年同期增加26万吨;同期纺织企业纱线库存为15.34天,环比下降13.28天,较去年同期减少了2.48天;同期坯布库存为24.43天,环比下降5.81天,较去年同期减少了9.56天。1月纱线库存去库明显,但由于节后下游订单增量一般,造成了一定量的累库,目前市场对未来“金三银四”虽存在一定预期但由于订单情况还未出现明显改善,多数企业仍保持谨慎态度关注市场变化。

第三部分 交易逻辑

国际市场展望 利多因素: 1、全球市场对未来消费情况有一定期待,印度、越南开机率持续增加。 2、美棉技术性走势偏强,ICE期棉基金净多头率持续增加导致美棉整体走势偏强。 利空因素: 1、受资金支持的美棉上涨持续性可能有限。 2、新年度美棉种植意向增加,产量高于本年度产量水平。 国际市场需求端近期东南亚市场表现尚可,尤其是印度越南开机率大幅增加并且从美棉签约量以及签约进度表现来看,当前国际市场对未来下游消费表现相对乐观。本年度全球棉花总产量不及去年;消费表现虽优于去年但仍较历史数据来看仍偏低;而期末库存虽有调减但依然高于去年水平。根据最新USDA全球棉花种植意向来看,预计24/25年度棉花总产量、总消费较本年度相比将有所调增,其中最新美棉种植意向有所调增;弃种率有所调减。但NCC对于新年度美棉种植面积预测则认为将会缩减。考虑到两家机构可能存在方向差异,目前来看当前受美棉走势偏强影响可能会导致未来棉花种植意向较高,但未来美棉价格走势能否持续的不确定性较大,因此未来美棉种植面积调整空间较大,整体不确定性较高。预计3月美棉走势略偏强但能否持续不确定性较大。 国内市场展望 利多因素: 1、美棉大幅上涨带动郑棉上涨。 2、新年度国内棉花种植面积大概率继续下调。 3、1月棉纱库存大幅去化导致市场对未来下游需求有一定预期。 利空因素: 1、当前新棉销售进度缓慢。 2、棉花商业库存较高,国内市场棉花供应仍将宽松。 3、美棉上涨持续性可能较弱。 预计3月棉花供应端将继续保持充足状态,一方面当前加工量来看新棉累计加工量处于历年同期中位;另一方面1月商业库存、工业库存量大,短时间内大幅下降的可能性不大。根据全球种植意向来看新年度国内棉花种植面积大概率将继续下调,不排除其对郑棉形成一定的正向影响;下游订单情况目前较为稳定,虽然当前纺织企业出现一定累库情况但当前库存量相对正常,市场对未来“金三银四”存在一定预期但以观望按需采购为主。此外,目前新棉销售情况表现一般,销售量处于历年同期低位(与21年度相近)以及当前订单并未出现明显增加,多数企业仍以谨慎态度保持观望。此外,由于目前美棉走势较强,郑棉价格受其影响走势震荡略偏强,但美棉上涨可能持续性较弱,郑棉略偏强走势可能将难以维持,因此预计3月郑棉走势大概率继续维持震荡为主可能略偏强,建议关注未来订单情况表现以及新年度棉花种植情况变化。

本人具有中国期货业协会授予的期货从业资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。 免责声明 本报告由银河期货有限公司(以下简称银河期货,投资咨询业务许可证号30220000)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河期货。未经银河期货事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。 本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。银河期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河期货在最初发表本报告日期当日的判断,银河期货可发出其它与本报告所载内容不一致或有不同结论的报告,但银河期货没有义务和责任去及时更新本报告涉及的内容并通知客户。银河期货不对因客户使用本报告而导致的损失负任何责任。 ☑研究员:刘倩楠 ☑北京:北京市朝阳区建国门外街道8号北京IFC国际财源中心A座31/33层 ☑上海:上海市东大名路501号白玉兰广场28楼 ☑网址:www.yhqh.com.cn |

|

|  |

|