有高手看橡胶(13365, 105.00, 0.79%)有大机会 有朋友兴致勃勃地来咨询2024年橡胶行情。 他说,他遇见一位高手,告诉他说,2024年橡胶有大机会。 所以他来问问橡胶的基本面,问问我怎么看。 问:高手是计划做多还是做空呢? 答:做多。 问:高手有没有说明做多的理由大概是什么? 答:技术派高手,以技术图形分析和盘感为主要判断依据。 另外觉得橡胶跌这么久,做多机会更大。 按照网络公开数据显示: ANRPC发布2023年报告:全球天然橡胶产量同比增长6.5%。 ANRPC发布的2023年12月报告预测,12月全球天然橡胶产量料增9.1%至152.2万吨,较上月下降3.4%;天然橡胶消费量料降3.2%至124.7万吨,较上月下降4.4%。 2023年全球天然橡胶产量料同比增加6.5%至1514.1万吨。其中,泰国增2.5%、印尼增17.4%、中国降3.1%、印度增3.8%、越南增4.1%、马来西亚降9.8%、科特迪瓦增16.5%、其他国家增5%。 2023年全球天然橡胶消费量料同比降0.5%至1550.1万吨。其中,中国增3.8%、印度增5.7%、泰国增16.2%、印尼增3%、马来西亚降22.3%、越南增0.2%、欧盟降6.4%、美国降9.9%、日本降1.5%、其他国家降18.2%。 按照ANRPC发布的数据,2023年全球天然橡胶是增长的。 2023年全球的需求波动不大,而变量在于产量。价格变化主要受供应端影响。 关键点在于:2023年橡胶价格对比2022年价格下跌。但橡胶供应增加。 这说明了即使价格下跌,供应仍然显示了供应的增长潜力(综合了橡胶开割面积,天气,割胶积极性的影响)。 在未知2024年天气因素对天然橡胶供应的影响有多大的前提下,提前半年到1年预测到大幅上涨的机会,到底有多大的胜算概率呢? 理论联系实际,知道自己不知道并不容易,且知易行难。 75亿元溢价的回归 按照供需矛盾视角下的事件式定价 23年8月31日夜盘,合成橡胶大涨10%,带动天然橡胶主力大涨4%多,涨幅罕见。 23年9月1日夜盘,合成橡胶大涨12%。两天涨约2200元。 天然橡胶主力涨约1100元。涨势罕见。 市场上涨的导致的溢价影响

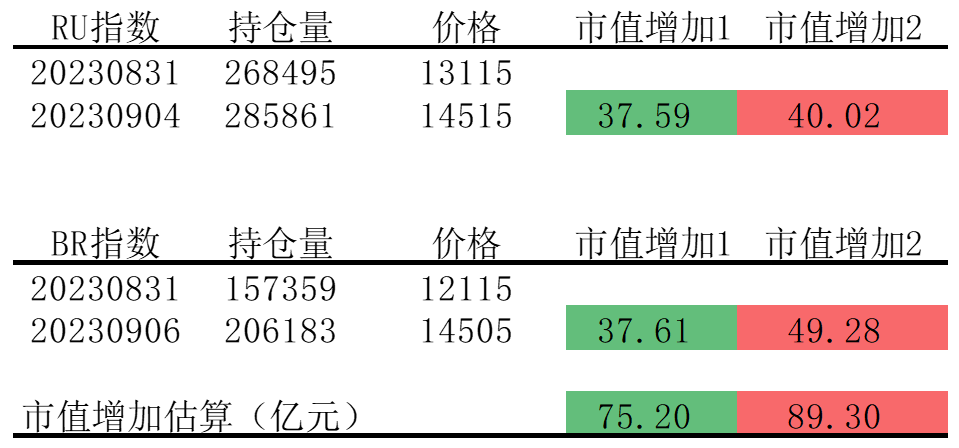

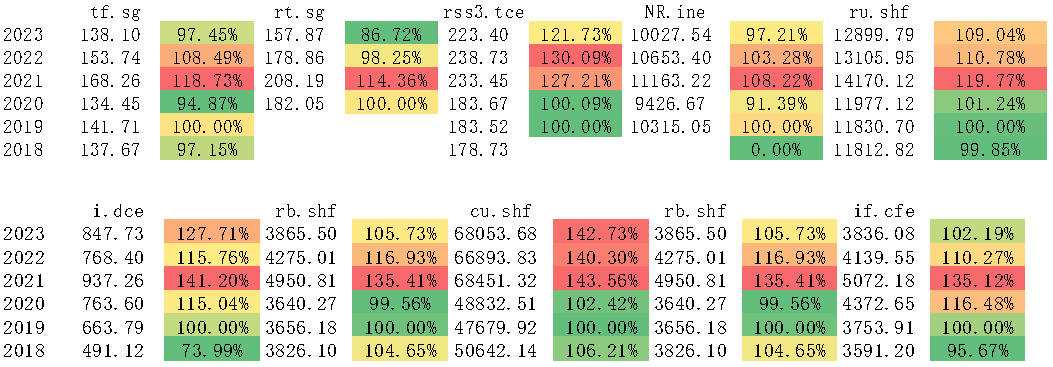

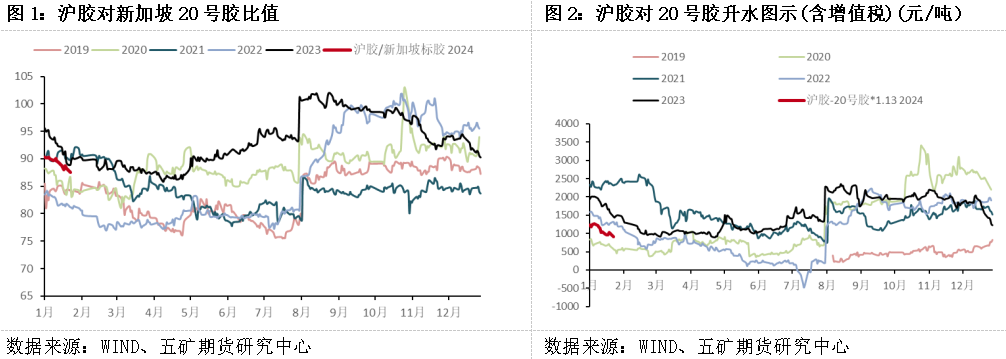

天然橡胶持仓量在268万吨-285万吨之间。事件引发的上涨,导致价值增加38-40亿元。 顺丁橡胶持仓量在79万吨-103万吨之间。事件引发的上涨,导致价值增加38-49亿元。 石化企业检修,导致的突发式事件式上涨,导致橡胶和顺丁市场价值增加75-89亿元。 这是市场给予的75亿元溢价。到底是合理还是不合理?是机会还是风险? 可能的市场上涨原因,或是市场预期部分合成胶生产企业停工检修,库存预期1-2周内比较少,引发市场快速上涨。合成橡胶大涨带动了天然橡胶和20号胶的上涨。 或者是市场对宏观政策预期,对商品整体配置多头,选择了合成橡胶主做多,合成橡胶带动天然橡胶上涨。类似品种还有20230901-20230904期间氧化铝期货主力的上涨等。 行业基本面表现平淡 合成胶行业方面,23年8月31日,镇海炼化、上海石化、扬子石化丁二烯出厂价执行7600元/吨。与8月30日持平。周度数据来看,国内高顺顺丁装置平均开工负荷67.49%,较上周开工负荷走高5.15个百分点。顺丁橡胶停车检修装置基本已经重启,现阶段整体货源供应充足。 天然橡胶23年8月31日天然橡胶市场主流价格稳中小涨,下游刚需采购。上海21年SCRWF主流价格在12000-12050元/吨;上海市场SVR3L参考价格在11350-11400元/吨;云南市场国产10号胶参考价格10200-10250元/吨。 无论是合成橡胶还是天然橡胶,行业方面上涨因素,均不明显,基本面表现平淡。可能是地产政策的预期改变了对资金对行业的预期,导致价格的巨大变化。 需求方面,截至2023年9月1日,山东地区轮胎企业全钢胎开工负荷为64.25%,较上周小幅走高0.13个百分点,较去年同期走高6.55个百分点。国内轮胎企业半钢胎开工负荷为72.41%,较上周小幅走低0.15个百分点,较去年同期走高9.71个百分点。国内多数轮胎企业开工维持趋稳态势,出口市场的较强支撑,预期轮胎开工率将维持小幅波动。 市场方面,市场运行平稳。8月30日,乘联会发布了关于8月前四周乘用车市场销量的数据。从8月1日至27日,乘用车市场零售销售总量达到了135.6万辆,同比增长了6%,相比上个月同期也有3%的增长;厂商的批发销售数量为143.3万辆,同比增长了3%,相较上月同期则下降了3%。 库存方面,截至2023年9月1日,上期所天然橡胶库217542(12792)吨,仓单190800(4560)吨。20号胶库存68343(-403)吨,仓单67738 (-403)吨。 多空双方的权衡因素 天然橡胶RU多方认为,对比铜金属铁矿(948, -1.00, -0.11%)螺纹,糖棉花(16045, 35.00, 0.22%)等商品,橡胶价格偏低。厄尔尼诺可能有助于橡胶减产。空头认为RU2309升水20号胶比较往年偏高较大。 相当部分的现货产业链业者认为,上涨简直莫名其妙。因为供需并没有变好。只是市场情绪变好。应该增加空头卖出套保。 但从市场因素方面考虑,由于产业链莫名承担了部分期货空头套保卖出的浮亏,而且由于期货比现货上涨快得多,期现货总体计算,新增亏损。亏损加大的情况下,新开仓空单,有心理压力,有巨大的沟通成本,有资金筹集调度等种种现实压力。 而且从盘面来看,2天都是放量增仓大涨,多方气势如虹,而且多方手中浮盈巨大,如果多方乘胜发力,市场可能仍会处于多头氛围。一时间,市场对买现货期货卖出套保的巨大套保盘能否能稳住,产生了巨大的怀疑。增加空头卖出套保,知易行难。 后续事件演变脉络 9月市场原本是淡季,现货充足,供需平衡,现货企业才安排检修。但市场解读为巨大利多。 随着扬子石化10万吨装置2023年10月中旬重启的预期,期货市场货物紧缺预期逐步落空。 随着市场持仓量逐步降低,成交量萎缩,价格逐步回归基本面。 最终,BR领涨品种2天的激情上涨,用了18个交易日消化,完成大部分涨幅回吐。 其实早在20231010,BR2402合约,20231010盘中见12320,与8月31日的12075相比,跌幅将涨幅大多数抹去。 BR2402合约,20231206盘中见11750,低于8月31日的12075。 RU2405合约,20231206盘中见13115,低于8月31日的13320。 9月,10月,11月,石化检修导致的BR突发式事件式上涨,导致橡胶和顺丁市场价值增加75-89亿元,尽数被市场抹去,烟消云散。 氧化铝品种也有类似的价格演化过程。 后续总结反思 市场有效吗?中期和长期有效,市场定价向供需基本面回归,向现货回归。 市场无效吗?短时间内可能无效,受宏观情绪、事件冲击的短期影响。 75亿元的溢价,真的有意义吗?见仁见智。 以上的复盘,可以看作是靠近橡胶产业链的供需视角,分析过程和分析结论,只是基于部分从业者所看见的供需视角,不一定正确,有可能是一种市场偏见。 分享出来,作为其他视角分析者参考。 横向和纵向的对比 胶种的对比: 我们列举了新加坡交易所的20号胶,烟片胶,日本的烟片胶期货,上海的20号胶和天然橡胶全乳胶期货价格,进行了对比。 对比的基准以2019年年均价为基准。 2023年,NR的年均价,已经回到2019年,略低3%。 2023年的RU年均价,仍然比RU的2019年要高,高大约10%左右。 对比新加坡的20号胶,2023年要低于2019年。 因此,基于对产业链供需的认识,基于对最近5年年均价的表现,我们还是认为RU对NR的升水是偏高的,是必然回归的。 品种之间的对比: 对比2019年,铁矿石和铜仍然是大赢家。买铁矿抛沪胶,买铜抛沪胶,收益是巨大的。尤其是抛RU这一头寸,还能获得移仓的收益(正向的carry)。

全乳胶升水定价终于部分回归 产业不买贵货,升水的回归主逻辑并未变化。 从轮胎下游来看,需求一般,供应充分,并没有买高升水的原料的动力。 SVR3L胶和SVR10对国内的全乳胶,10号胶有替代作用。 从越南出口数据来看,产业无疑已经在逐步替代。 越南的浅色胶和东南亚的标胶20号胶对全乳胶均有替代,均形成压力。 如果产业不消费高升水的货物,那么目前的高升水迟早无法维系。 但从移仓换月的角度来看,产业可以通过移仓收益来赚钱,虽然回归事件延长,但回归仍然是大概率事件。 按照我们的理解,至少RU的270万吨的升水定价不合理。整体维持比较高的升水,将导致产业可以获得稳定的套利空间,虽然,套利空间比往年减少。但套利运行的主逻辑并没有变。 市场进入2024年1月,此价差终于部分回归。 虽然迟到,未曾缺席。 此策略的好处是确定性比较高,而且回撤小。对比市场的颇不容易,显得愈发珍贵。

对橡胶胶价的看法 回顾历史,1-2月比较好的策略是只做空不做多。 中期来看,我们仍然看好全乳胶升水的压缩。 RU的远期升水并不合理。 基本面没有大的矛盾。长期看难以支持升水长时间维持,建议买现货或NR主力,卖RU2405和RU2409。 升水压缩完毕后,风险释放,我们对胶价态度积极,静待花开。 来源:五矿期货 |

|

|  |

|

微信:

微信: QQ:

QQ: