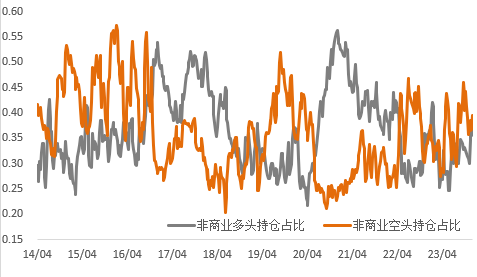

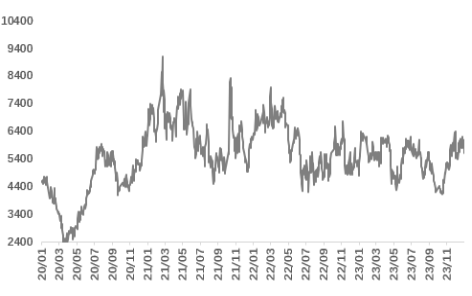

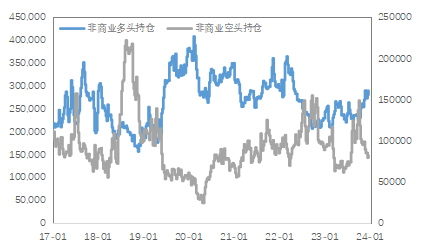

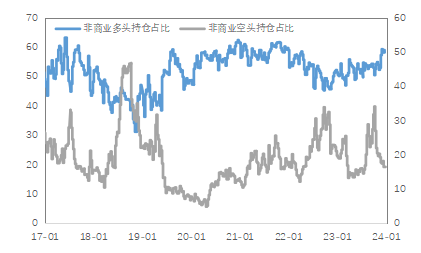

文 | 对冲研投研究院 编辑 | 杨兰 摘要: 就业市场数据表现良好,无论是ADP还是非农都给出了劳动力市场不太支持激进降息的线索,市场快速修复此前的降息预期,美元指数与美债收益率显著回升,铜价应声回落。 核心观点 1、上周贵金属与铜价有所回落。 贵金属方面,上周COMEX黄金下跌0.93%,白银(23.30, -0.01, -0.06%)下跌2.66%;沪金2402合约下跌0.02%,沪银2402合约下跌1.37%。主要工业金属价格中,COMEX铜、沪铜分别变动-2.3%、-0.77%。 2、预期回摆、铜价回调。 上周就业市场数据表现良好,无论是ADP还是非农都给出了劳动力市场不太支持激进降息的线索,市场快速修复此前的降息预期,美元指数与美债收益率显著回升,铜价应声回落。 3、降息预期修复,贵金属价格承压回落。 上周美国ADP及非农就业数据均有超预期表现,叠加FOMC会议纪要里并未提到何时降息,前期降息交易随之修复,美元及美债收益率由此快速回升,贵金属价格随之下跌。再往后看,激进的降息预期或有再度调整的可能,金银价格仍有回调的空间,但中长期伴随降息进程推进及地缘冲突带来的避险需求,中长期看价格仍有一定上行空间。 基本金属市场复盘 (一)COMEX/沪铜市场观察 上周COMEX铜价震荡回调,市场持续在修复此前交易得太过充分的降息预期。主要在于就业市场数据表现良好,无论是ADP还是非农都给出了劳动力市场不太支持激进降息的线索,市场快速修复此前的降息预期,美元指数与美债收益率显著回升,铜价应声回落。 上周SHFE铜价小幅回调,主力期货合约价格仍在68000元/吨之上运行。目前逐步临近春节,下游开工率有明显回落,库存也有所累积,但是由于这些都属于季节性特征,因此如果没有超季节性弱势,市场很难就此认定基本面完全偏空,况且目前升水还处于相对高位,内盘铜价下方仍有支撑。 期限结构方面,COMEX铜价格曲线较此前向下位移,价格曲线近端基本维持contango结构。近期COMEX铜库存开始重新累积,北美消费维持平稳,并且北美其它仓库库存开始流出,可能会与COMEX库存此消彼长,预计价差结构可能继续维持contango结构。 SHFE铜价格曲线较此前向下位移,目前随着年关临近,价差结构开始走平,虽然库存仍然处于低位,但是实际上下游的点价以及贸易商的挺价情绪都将不如此前,因此价差结构大概率会继续走平甚至不排除出现小幅contango的格局。 持仓方面,从CFTC持仓来看,节前非商业空头持仓占比环比有所反弹,多头持仓占比继续上升。目前空头占比回升至近期中位数附近,考虑到持仓数据的滞后已经近期的回调,预计目前空头占比可能已经又再次向上抬升。 图1:CFTC基金净持仓  数据来源:Wind

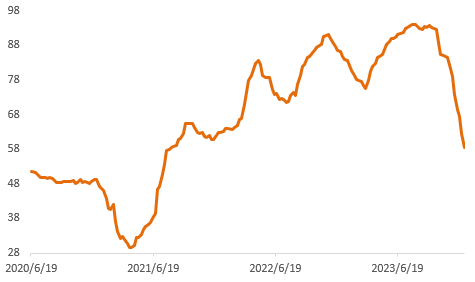

(二)产业聚焦 上周铜精矿C指数53.4-62.4美元/干吨,均值56.0美元/干吨,较上周减少6.4美元/干吨。铜精矿现货TC出现巨大跌幅,卖方大幅下调报价及可成交目标。部分市场参与者长协谈判仍进展十分缓慢,现货需求有一定增加。因现货TC快速下行,成本压力增加,部分炼厂仍呈观望态度,未进入现货市场。 2:铜精矿加工费  数据来源:Wind

现货方面,周初由于现货升水冲高,加之沪铜盘面仍位于69000元/吨上震荡运行,下游仍存畏高情绪,消费表现不佳。但随着进口铜到货冲击市场,现货升水回落且此时铜价连续回调走低,下游入市接货情绪回暖,消费表现回升。然周尾高价升水局面下,现货成交有所受抑制,下游采购相对谨慎。周一仍有一定量进口铜到货,且周尾主流品牌高价升水情况下,现货成交表现不佳,但由于上海地区库存继续低位运行,短期难见明显增量,对于现货升水或存一定支撑,同时下游消费亦有继续回升空间,因此升水或将有所拉锯。 图3:沪铜升贴水  数据来源:Wind

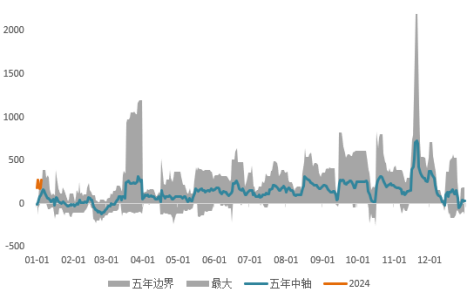

国内市场电解铜现货库存7.06万吨,较28日增0.57万吨,较2日增0.45万吨;本周上海市场电解铜现货库存回升,周内进口铜到货增加,但同时铜价、升水共同回落下,下游采购需求有所回暖,库存表现小幅回升。广东市场电解铜现货库存有所下降,主因市场到货较少,且下游补货增加,仓库入库偏少出库增加,库存亦减少。本周上海、广东两地保税区电解铜现货库存累计0.80万吨,较28日增0.07万吨,较2日增0.06万吨;保税区库存仍处于低位,周内美金铜市场活跃度有限,部分仓库入库出库基本持平,库存变化不大。 图4:全球精炼铜显性库存(含保税区)  数据来源:Wind

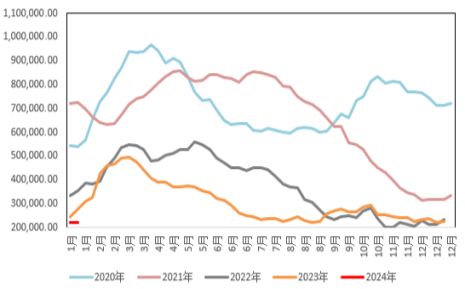

国内各主流市场8mm精铜杆加工费整体呈现上涨趋势,其中广东市场上涨最为明显;精铜杆企业陆续复产,实际生产表现环比有所下滑;再生铜杆市场交易表现差强人意,企业提产难度大;精废铜杆价差与对期铜倒挂双双收缩,再生铜杆交易属性一般。随着市场的进一步恢复,后续铜杆的产销表现会有所提升,尤其是精铜杆企业,部分企业恢复后为争取足量的订单,可能会出现阶段性低价争取订单的现象,以保障春节前的生产安排,也尽可能的释放2月受假期的影响。 图5:精铜-废铜价差  数据来源:Wind

贵金属市场复盘 (一) 贵金属市场观察 上周COMEX贵金属价格整体有所回落,内盘价格受汇率影响得以支撑,COMEX金银整体于2030-2089美元/盎司、22.8-24.4美元/盎司区间内运行。上周美国ADP及非农就业数据均有超预期表现,叠加FOMC会议纪要里并未提到何时降息,美元及美债收益率由此快速回升,贵金属价格随之下跌。

贵金属价格监控

|

2024/1/5

|

本周收盘价

|

上周收盘价

|

涨跌幅

|

COMEX黄金

|

2052.6

|

2071.8

|

-0.9%

|

COMEX白银

|

23.1

|

23.6

|

-1.9%

|

伦敦金现

|

2056.4

|

2062.4

|

-0.3%

|

伦敦银现

|

23.0

|

23.8

|

-3.5%

|

SHFE黄金

|

481.8

|

482.3

|

-0.1%

|

SHFE白银

|

5888.0

|

5990.0

|

-1.7%

|

上金所黄金T+D

|

480.3

|

479.9

|

0.1%

|

上金所白银T+D

|

5884.0

|

5973.0

|

-1.5%

|

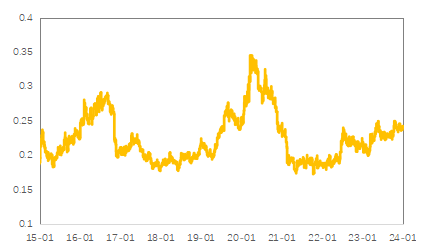

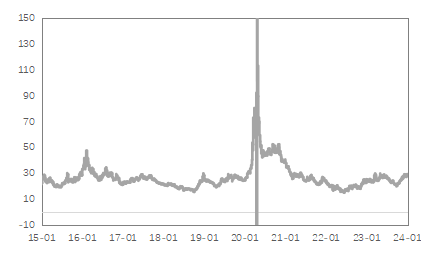

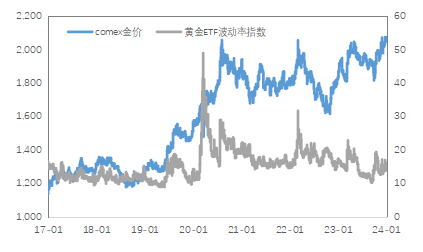

(二) 比价与波动率 上周,白银跌幅强于黄金,金银比震荡回升;铜与黄金共振下行,金铜比窄幅震荡;原油(70.52, -0.25, -0.35%)价格小幅回升,金油比随之下行。 图6:COMEX金/COMEX银  数据来源:Wind

图7:COMEX金/LME铜  数据来源:Wind

图8:COMEX金/WTI原油  数据来源:Wind

黄金VIX周内小幅回落,前期降息交易有所降温,黄金波动率有所修复。 图9:黄金波动率  数据来源:Wind

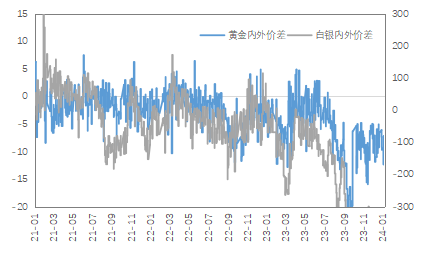

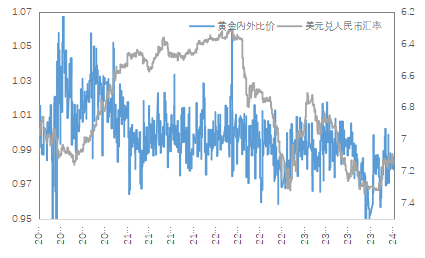

近期人民币汇率影响较前期有所增强,上周黄金内外价差有所回升、白银内外价差有所回落,黄金与白银内外比价窄幅震荡。 图10:贵金属内外价差  数据来源:Wind

图11:黄金内外比价  数据来源:Wind

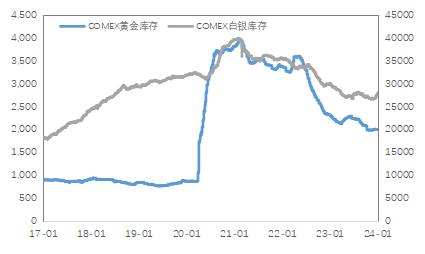

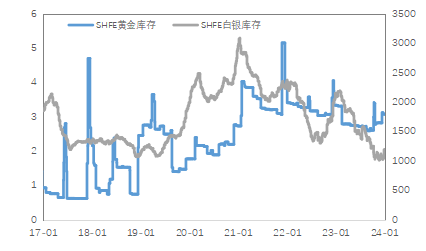

(三) 库存与持仓 库存方面,上周COMEX黄金库存为2003.6万盎司,环比减少约0.45万盎司,COMEX白银库存约为28115万盎司,环比增加约328万盎司;SHFE黄金库存约为3.078吨,环比基本持平,SHFE白银库存约为1168吨,环比减少约20.8吨。 图12:COMEX贵金属库存  数据来源:Wind

图13:SHFE贵金属库存  数据来源:Wind

持仓方面,SPDR黄金ETF持仓环比减少9.5吨至870吨,SLV白银ETF持仓环比减少92.7吨至13510吨;上周COMEX黄金非商业总持仓为37.2万手,其中非商业净多持仓增加8871手至28.98万手,空头持仓增加2492手至8.2万手;非商业多头持仓占优,比例较上周增加至59%附近,非商业空头持仓占比增加至16.7%左右。 图14:COMEX黄金持仓  数据来源:Wind

图15:COMEX黄金持仓占比  数据来源:Wind

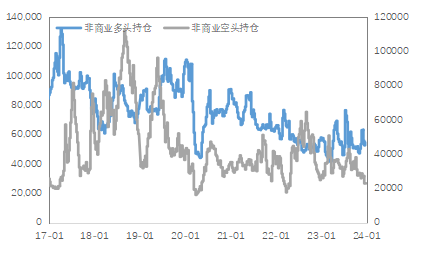

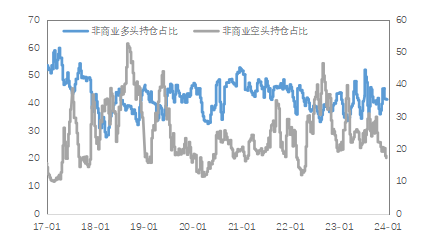

图16:COMEX白银持仓  数据来源:Wind

图17:COMEX白银持仓占比  数据来源:Wind

市场前瞻 目前逐步临近春节,下游开工率有明显回落,库存也有所累积,但是由于这些都属于季节性特征,因此如果没有超季节性弱势,市场很难就此认定基本面完全偏空,况且目前升水还处于相对高位,内盘铜价下方仍有支撑。 美国就业数据的强劲使得前期的降息交易快速修复,激进的降息预期或有重新调整的可能,金银价格仍有回调的空间,但中长期伴随降息进程推进及地缘冲突带来的避险需求,中长期看价格仍有一定上行空间。 |

|

|  |

|

微信:

微信: QQ:

QQ: