来源:紫金天风期货研究所 【20231228】锌年报:方寸之间 核心观点 在宏观面上,高利率对全球经济增长带来压力,美联储加息预期逐渐淡化。往后看,24年第二季度经济有望企稳。国内经济处于筑底阶段,预计国内经济温和复苏。 在供给侧,利润与通胀的扰动影响矿山端的成本,高成本矿山仍存减产预期,新投产项目也存在不确定性。尽管炼厂产能充裕,但偏紧的原料供应加大矿冶间博弈,预期加工费向下调整,炼厂利润收缩限制全球精炼锌产量。综合而言,预计全年矿山增产31万吨,加工费benchmark回落至200以下。 在需求侧,预计明年海外消费前弱后强,国内经济温和复苏,财政政策继续相对宽松,基建板块夯实镀锌消费基本盘,汽车板块增速放缓但出口或有亮点,消费和出口保持定力,部分抵消地产端减量。 整体来看,全球经济温和复苏,但上限不高。矿冶成本对锌价(21530,180.00, 0.84%)有较为夯实的支撑,需求仍偏弱。预计2024年锌价呈现底部抬升的震荡走势,较难出现单边行情。根据以上逻辑推演,我们预计24年沪锌运行中枢或将上移,核心运行区间为【20000-23500】。

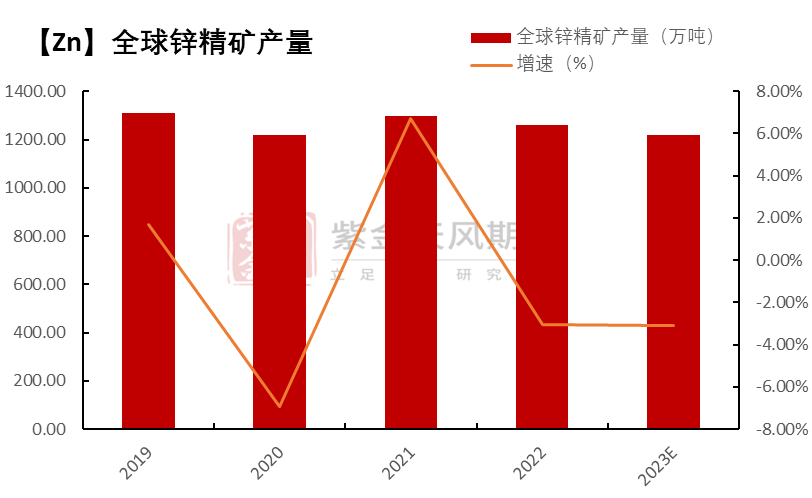

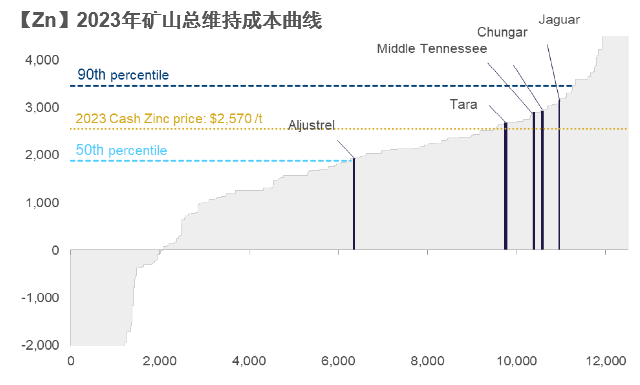

矿山端 锌精矿-全球:2023年供应的扰动在海外 2023年,全球锌精矿供应出现较大扰动,主要有如下原因: 海外端供应不及预期:对全球锌矿而言,整体供应较去年下滑20-30万吨。原因主要来自于三方面:一是缺少新投产矿山;二是部分矿山闭矿;三是品位下降、工人罢工、天气、事故等扰动较多; 国内矿山贡献主要增量:国产TC较进口TC更有韧性,跌幅较小;去年长单比例较高;整体开工率回升。

数据来源:SMM、ILZSG、CRU、紫金天风期货研究所

锌精矿-全球:2023年主要供给侧扰动统计

数据来源:SMM、各公司财报、紫金天风期货研究所

锌精矿-海外:2024年新增投产或将达25万吨 2024年,矿端的主要增量在俄罗斯的OZ矿和刚果的Kipushi矿; 俄罗斯Ozernoye矿原计划2024年1月产出,但因火灾导致产出再度延后,年内供应增量不容乐观; 刚果金的Kipushi是目前为止进展较为顺利的项目,该项目年产量约27万吨,预计2024年年中达产; 24年主要的减量在秘鲁的Antamina和美国的Red Dog,二者都是因为品位下降对产量带来影响; 总体匡算2024年海外约有31万吨的锌精矿增量,但由于新增产矿山有部分高成本项目,预计80%的项目能顺利达产,最后预计24年海外新增锌精矿25万吨。

数据来源:SMM、各公司财报、紫金天风期货研究

锌精矿-国内:2024年新增产能有限 对于2024年,国内锌矿供应弹性相对较小,初步匡算增量在7.8万吨左右。明年的主要增量来自于新疆的火烧云项目。该项目年内已有部分锌矿产出,预计2024年供应少量增量; 火烧云项目预计采用露天开采+长距离管道运输+火湿法联合冶炼的采冶方案,采用成本较低且对环境友好的方案,通过长达480公里的管道,将碎磨成矿浆后的矿石通过管道从山上直接送达炼厂; 考虑到当前锌价较低,国内矿山品位逐年下滑且小部分矿山已将24年预增产项目延后至25年,最终小幅下调24年国内矿山新增产能至6万吨。

数据来源:SMM、各公司财报、紫金天风期货研究所

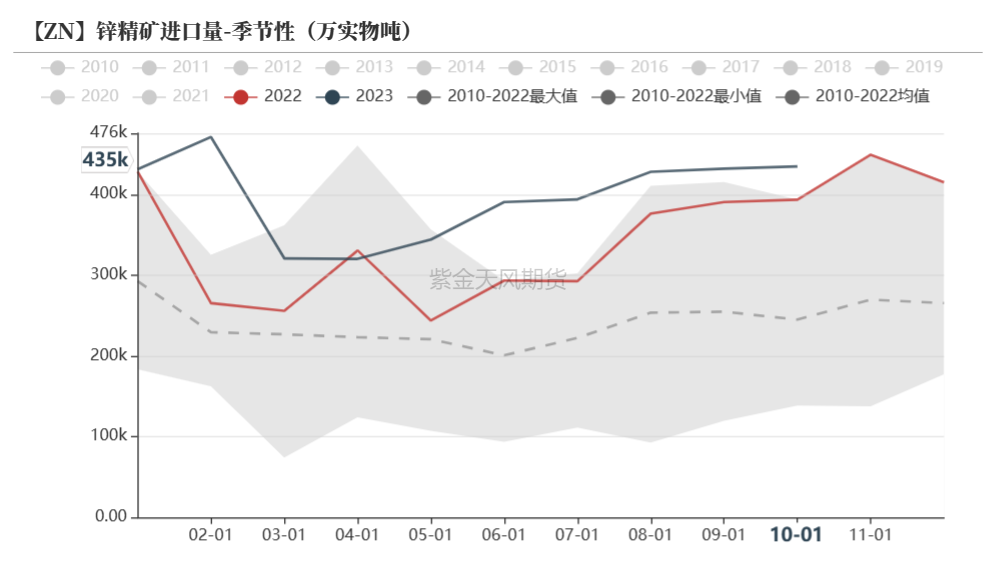

锌精矿-贸易流动:2024年进口量或将下滑 据海关数据,2023年1-11月锌精矿累计进口量428万吨,累计同比增加15%。今年锌矿进口大幅增加,主要原因为锌矿进口窗口开启周期较长,TC维持相对高位,炼厂生产意愿较高,进口矿采购需求高企。预期全年锌精矿进口量在470万实物吨,累计同比增加14.2%; 展望2024年,预期全球锌矿供应偏紧,进口锌矿加工费或将出现回落,进口矿吸引力下降,进口量将出现较明显回落。而国内锌矿供给弹性较小,预计精矿供应同比下滑,炼厂原料维持紧张。节奏上前松后紧。

数据来源:海关总署、SMM、紫金天风期货研究所

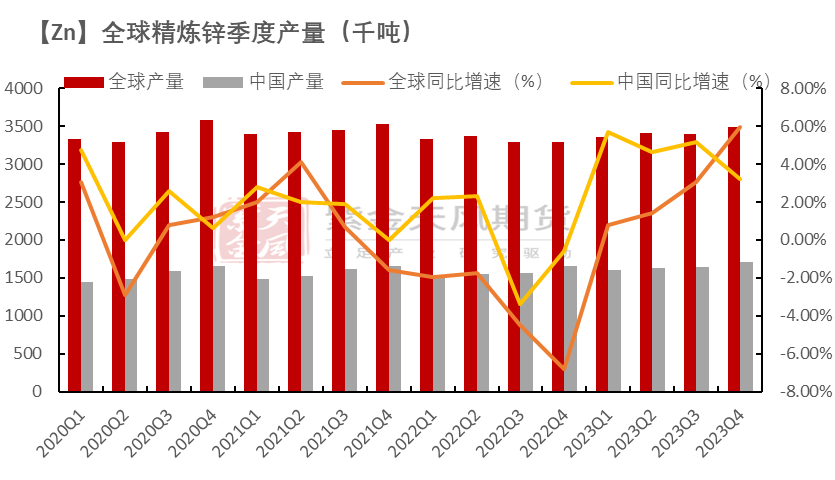

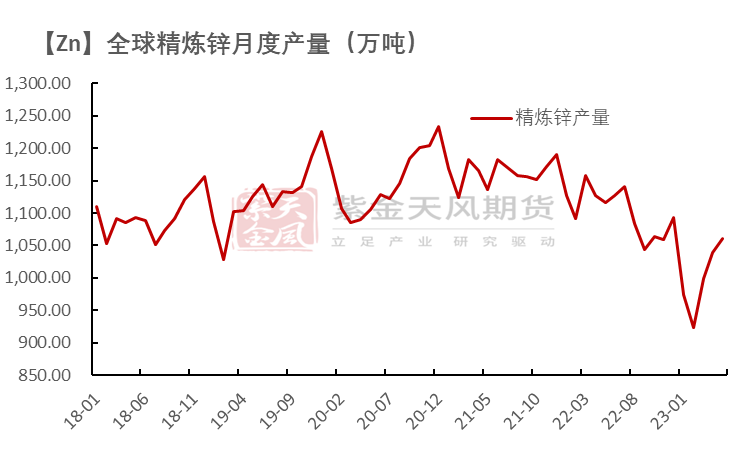

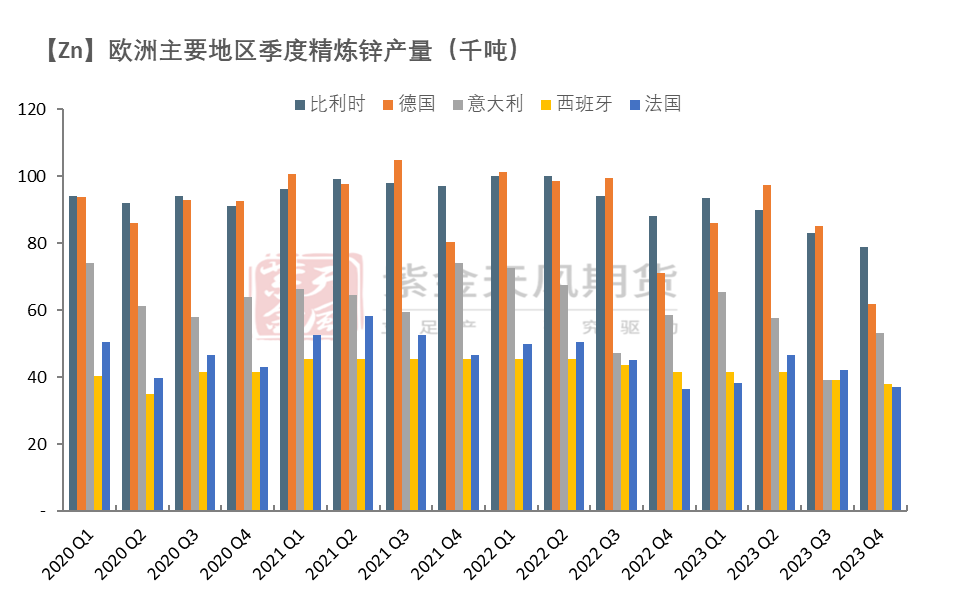

冶炼端 锌冶炼-全球:2023年增量主要来自中国 据CRU数据,2023年前三季度全球锌锭产量为1014万吨,较去年同期增加14.6万吨,主要增量来自于国内。 - 海外炼厂艰难复产:2022年海外锌冶炼大幅减产,但23年复产不及预期;

欧洲方面,法国、荷兰的炼厂逐渐复产;嘉能可的Porto Vesme炼厂维持再生锌的生产,而Nordenham冶炼厂在23年也未能实际复产; 亚洲方面,除中国以外,韩国与印度的冶炼产量也显著增加; 美洲地区,加拿大的Trail冶炼厂因天气原因和检修计划影响产能;墨西哥与秘鲁产量小幅增加; 国内炼厂贡献主要增量:一方面,年内扩产顺利,22年底投产的各家炼厂在23年顺利释放产能;另一方面,冶炼利润迎来改善,驰宏锌锗、云南蒙自等企业通过技改提升产能;最后,23年全年电力供应较为平稳,保障炼厂生产。

数据来源:CRU、SMM、各公司财报、紫金天风期货研究所

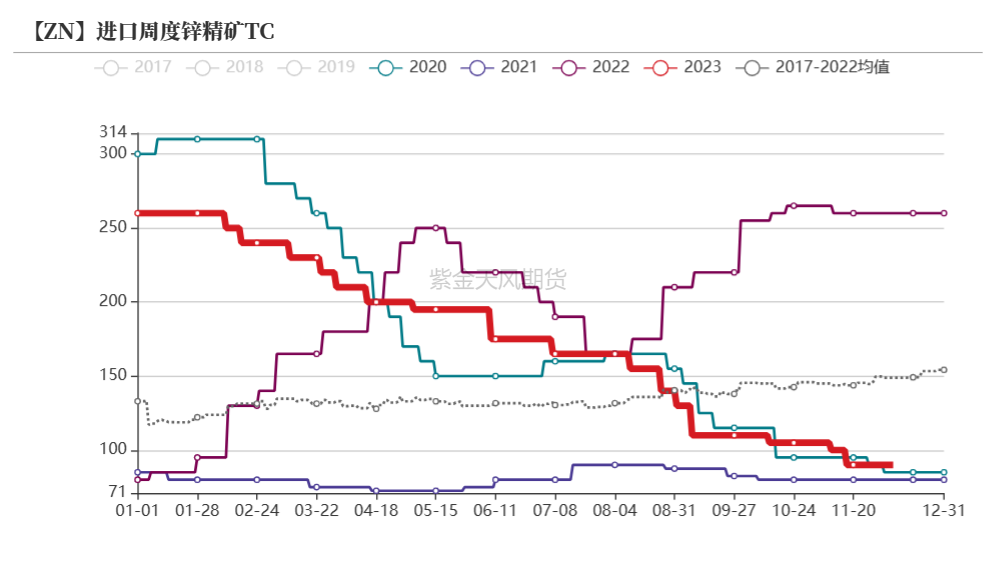

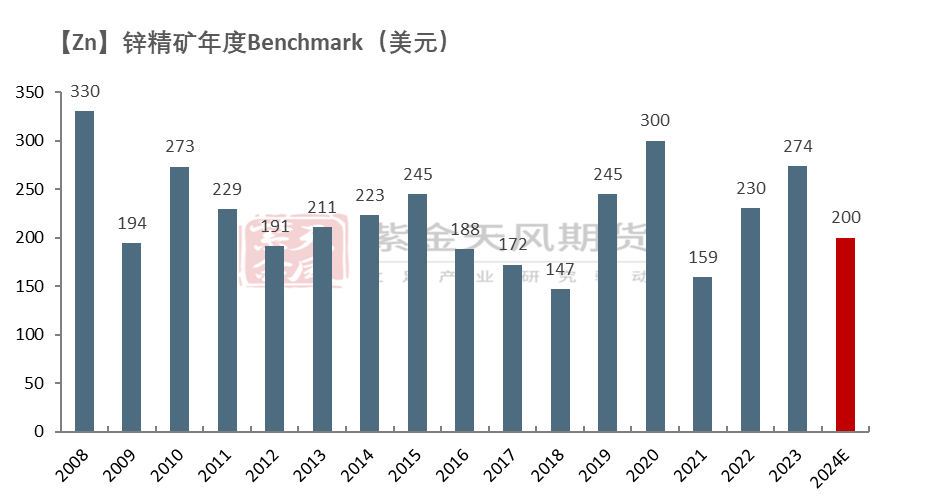

锌冶炼-全球:2024年产能充裕,主要扩产在国内 目前国内外炼厂受限较少,且产能较为充裕;考虑2024年的冶炼产出时,需要从24年的原料供应和冶炼利润着手。 - 1、原料端供应偏紧:如上文所言,在中性假设的条件下,海外矿山增产25万吨,国内矿山增产6万吨,合计30万吨左右,远低于预计投产的炼厂产能。因此2024年全球计划新增锌矿项目较为充足,明年全球锌矿供应或将充分满足全球冶炼需求;

- 2、冶炼利润不为乐观:明年矿端预期偏紧,参考历史情况,预计24年Benchmark在回落至200美元以下。回顾往年,2018年和2021年的Benchmark都位于历史低位,为150美元/吨左右,而当时的现货tc存在大幅回落至50美元附近的情况;当海外tc下行至80美元/吨时,炼厂几乎无利润;

综合而言,考虑明年的供需结构预计Benchamrk在200美元以下,预计海外炼厂增产15万吨,国内炼厂产能大幅增加,但开工率与实际投产水平有限。

数据来源:SMM、各公司财报、紫金天风期货研究所

锌冶炼-海外:Nordenham项目贡献主要增量  数据来源:SMM、各公司财报、紫金天风期货研究所

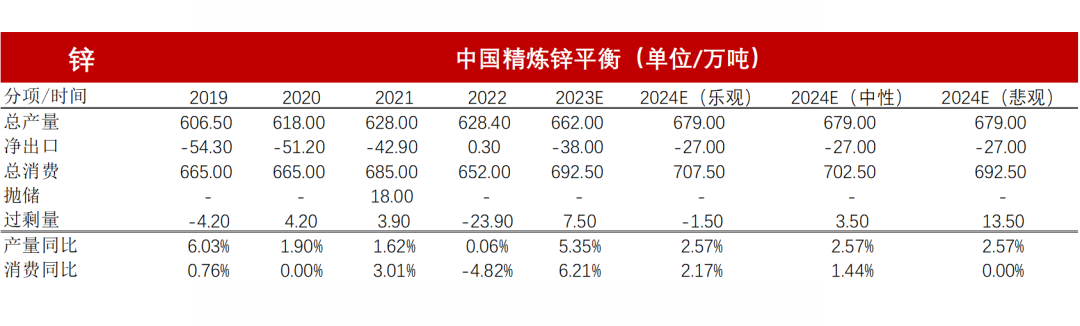

锌冶炼-国内:满产概率下滑,国内炼厂产量增速放缓 2023年国内精炼锌供应总体维持较为宽松的状态,不仅受益于自身产量的大幅增加,进口精炼锌也由2022年的净出口转为净进口。 据SMM数据,2023年1-11月精炼锌累计产量603.16万吨,累计同比增加10.62%。因原料有保障、炼厂利润较高、新增产能释放、电力供应稳定及环保影响较小等原因,全年精炼锌供应较为宽裕。部分炼厂完成全年指标后四季度冲产积极性或下降,综合预估全年精炼锌供应约为662万吨,增速11%。 2024年,国内新增冶炼项目较为充裕,如河南万洋、广西誉升、广西桂盛等。同时考虑到23年底各方的冶炼产能达产,预计24年新增炼厂产能合计在40-50万吨。2024年冶炼加工费回落预期较强,炼厂利润难以达到23年的高水平,满产超产的概率下滑,此外新投产能生产稳定性也存在不确定性,预计国内全年产量679万吨,增速2.57%。

数据来源:SMM、各公司财报、紫金天风期货研究所

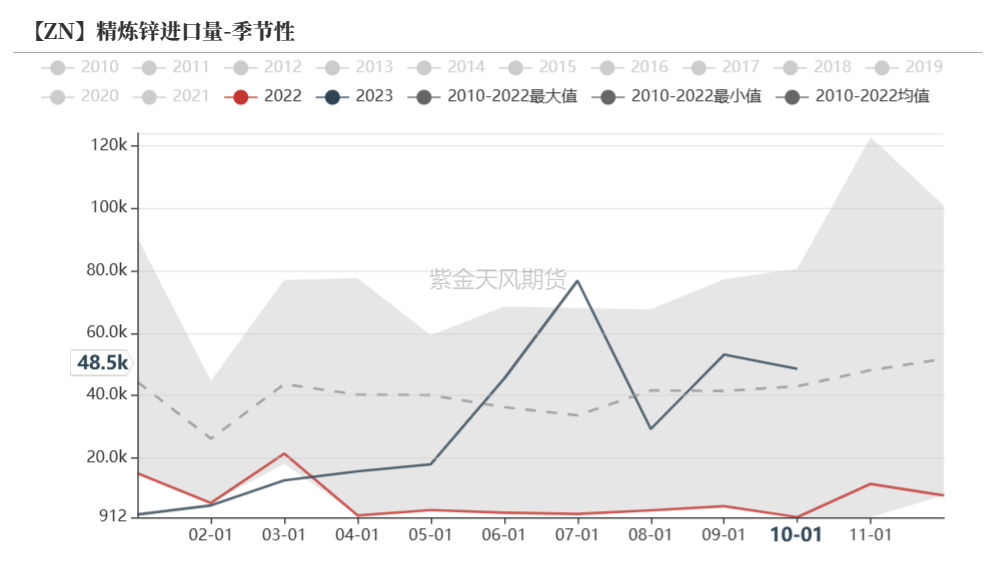

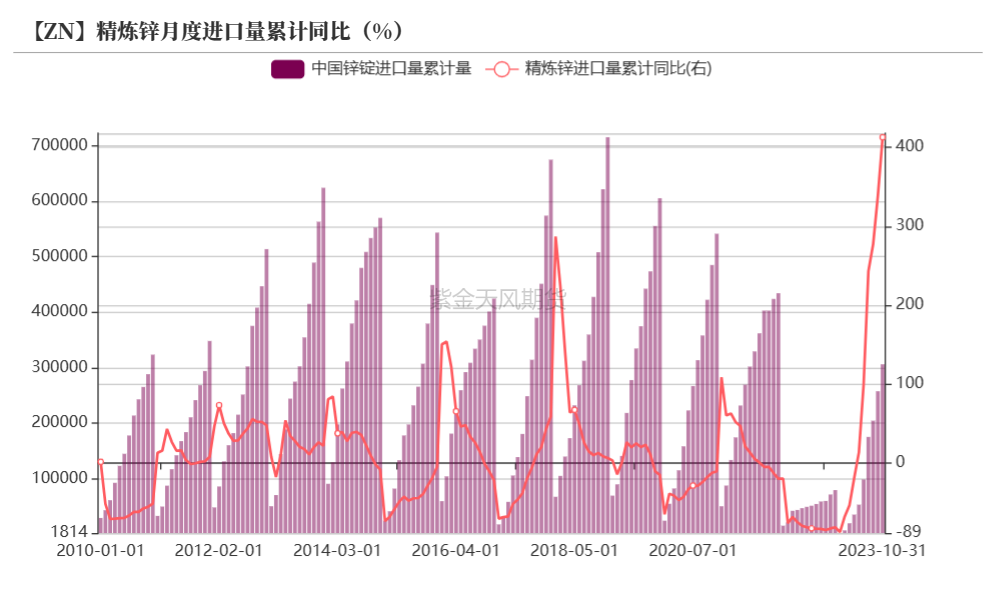

锌锭进口:2024锌锭进口或回落 进口方面,据海关数据,2023年1-11月精炼锌累计进口量35.76万吨,同比增长4倍。5月底以来,锌价走势内强外弱,精炼锌进口窗口逐步开启,精炼锌流入量明显增多,其中7月进口量达7.68万吨的高位。11月底进口窗口逐步关闭,考虑长单及到港周期,预计12月进口量仍能维持在4万吨的水平,全年看,预计中国精炼锌进口量在39万吨的水平。 2024年预计精炼锌仍有开启机会,但总量下滑,中性预估24年进口精炼锌27万吨,同比23年下滑10万吨。

数据来源:海关总署、SMM、紫金天风期货研究所

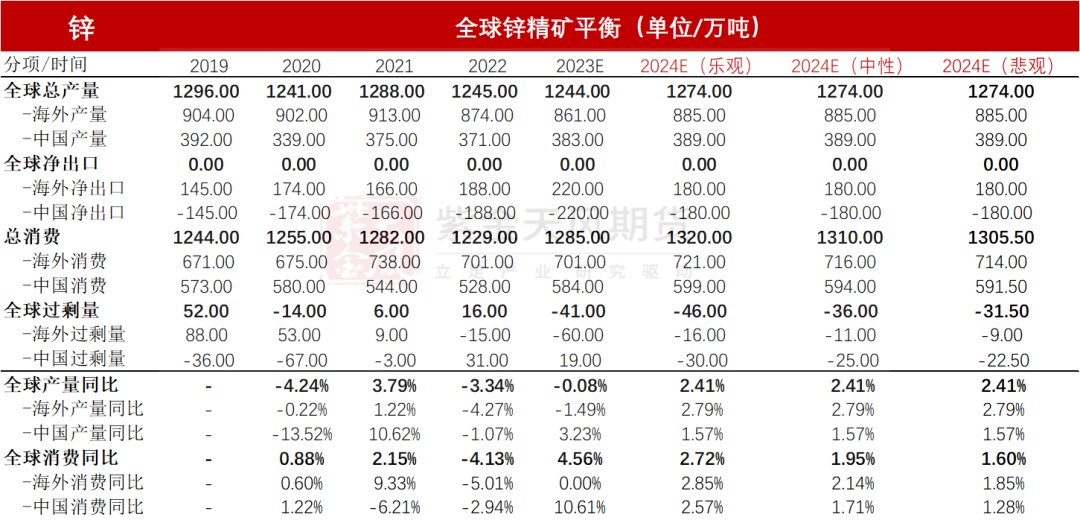

全球平衡 全球锌精矿平衡  数据来源:CRU、SMM、紫金天风期货研究所

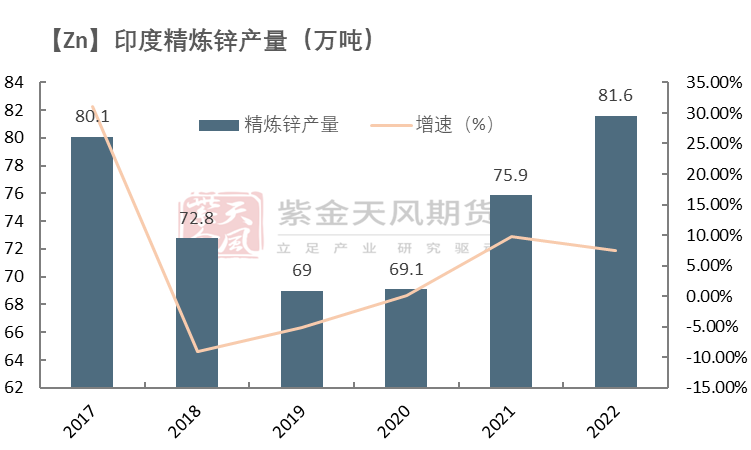

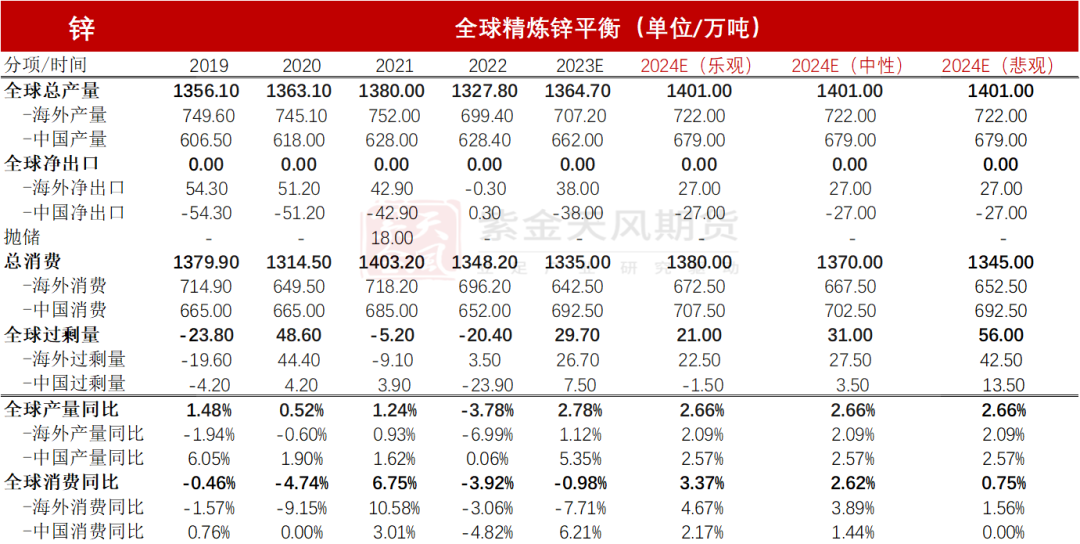

海外需求:预计24年精炼锌消费增长2.62% 全球范围来看,预计2023年全球精炼锌累计消费量为1335万吨,累计同比减少0.98%。其中欧洲消费量为202万吨,同比减少10.48%;北美消费量137.2万吨,同比减少0.38%; 锌锭消费主要集中在基建、地产和汽车领域,对利率较为敏感。自22年以来欧美央行激进加息,但美国经济韧性明显好于欧洲; 当前市场对印度2024年持有较高预期,在印度工业景气度提升,政策支持加码、企业及政府投资增加、基础设施边际改善的背景下,印度工业化和城市化或将提振对大宗商品的需求。在中性假设的估计下,预计印度在24年对精炼锌有6万吨的增量需求; 展望2024年,我们认为全年维持高利率的可能性较低,随着降息预期带来边际改善,高利率对经济的压制作用将逐渐走弱,美国消费存在回暖预期,欧洲市场尽管尚未现经济扭转信号,但受基数较低影响,经济进一步大幅下行空间受限,有望企稳筑底。综合看来,预计24年全球精炼锌消费增长2.62%。

数据来源:CRU、SMM、紫金天风期货研究所

全球精炼锌平衡  数据来源:CRU、SMM、紫金天风期货研究所

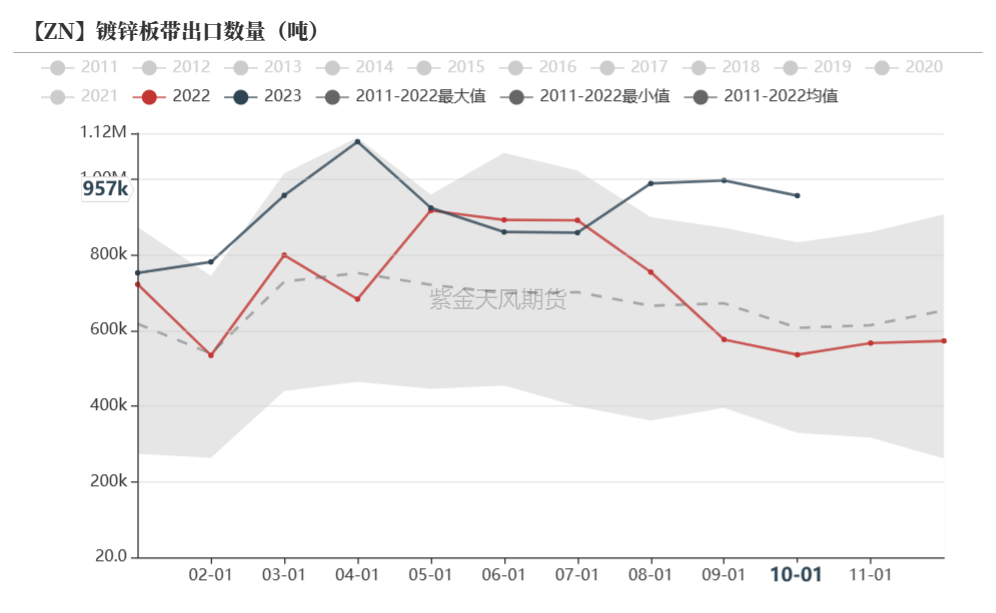

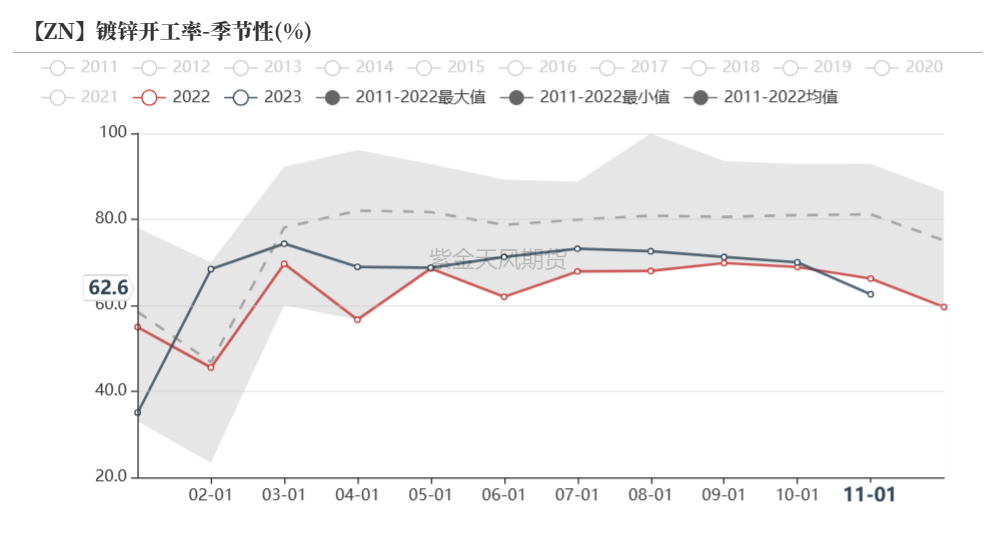

初端消费 镀锌:出口扛起消费大旗 2023年,人民币贬值是镀锌板出口增量的主要原因。2023年二季度开始,汇率不断上涨,至三季度,汇率贬值,出口优势增强,泰国、菲律宾和韩国等国家稳定发力。 分国别来看,泰国、韩国和菲律宾仍是国产镀锌板主要的出口国。2023年1-9月,泰国进口国产镀锌板95.6万吨,同比去年的77.01万吨提升24.2%;韩国进口国产镀锌板93.6万吨,同比去年的74.07万吨提升26.3%;菲律宾占比略有下滑但越南、以色列和印尼等国均获较大提升,传统镀锌板进口大国对国产镀锌板的需求变化不大,但中东和东南亚地区需求提升增加占比。

数据来源:SMM、紫金天风期货研究所

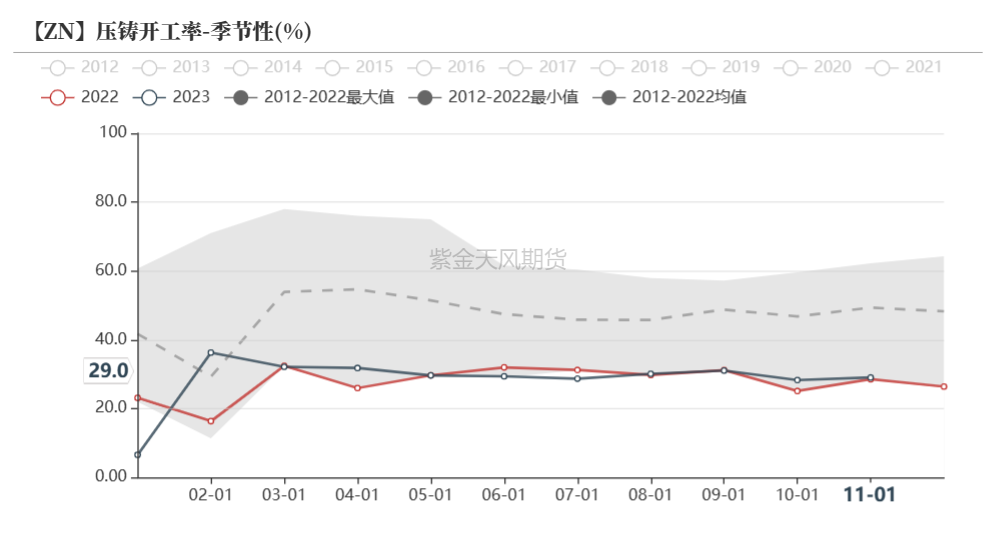

压铸锌合金:消费低迷,整体承压 下半年以来,人名币贬值致出口优势增加,海外圣诞节订单涌入,锌价下滑进一步催化终端采货情绪,综合影响下华东、华南地区压铸锌合金厂家订单增加,从华南地区锌锭去库数据和压铸锌合金企业开工数据可看出,压铸锌合金板块呈现窄幅恢复的情况。但尽管环比数据有所改善,同比数据仍旧较弱,且圣诞节相关订单的持续性一般,对行业的带动作用较小。 进入2024年,随着各地炼厂和炼厂相关企业的压铸锌合金产线的不断投产,仍需关注供应体量对合金市场的不断冲击,在消费低迷而供应增量的预期下,预计2024年压铸锌合金企业或将承压。

数据来源:SMM、紫金天风期货研究所

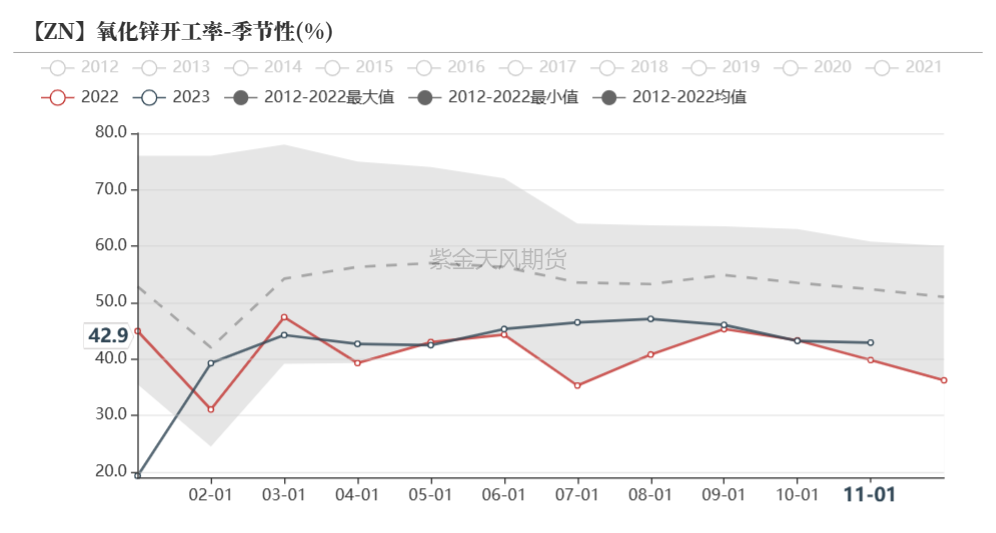

氧化锌:终端强劲带动氧化锌上行 2023年,氧化锌行业在锌下游各板块中表现突出,年内开工情况同比持续维持小幅增长状态,企业整体开工较去年上升,但受企业之间价格竞争严重,企业利润并未随着订单增加而带来明显改善;而氧化锌下游橡胶(13930,65.00, 0.47%)、陶瓷两大行业景气度有明显差异,但橡胶板块占据氧化锌消费更大比例,因此年内氧化锌虽受陶瓷行业向下拉扯,但整体走势仍旧处于向上态势。 2024年,汽车行业受到目前全球对新能源汽车较为瞩目的带动或仍将维持高位,且经济逐渐修复,国内房地产相关政策落地可能性带动下,氧化锌企业开工或仍将保持稳定或稳中微增。

数据来源:SMM、紫金天风期货研究所

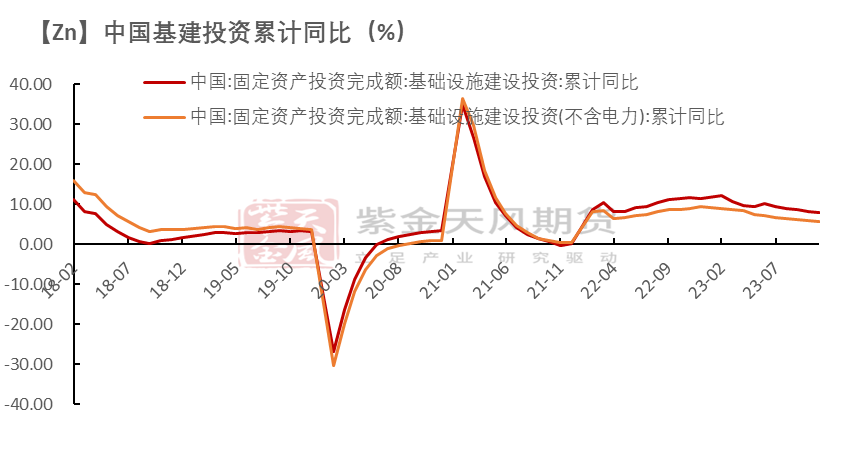

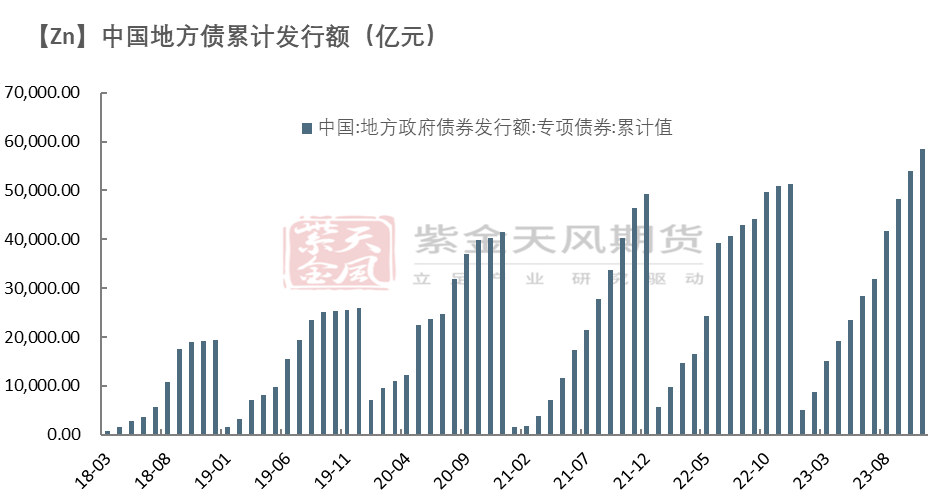

终端消费 基建:基建投资稳固基本盘 2023年基建投资依然是稳增长抓手。2023年1-11月,广义基建投资增速为7.96%,增速环比降低0.31%。2023年1-11月,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长5.8%。其中,铁路运输业投资增长24.8%,水利管理业投资增长5.7%,道路运输业投资和去年持平,公共设施管理业投资下降2.2%。广义基建投资维持较快增速。 展望2024年,基建或仍是稳固的基本盘。预计2024年狭义/广义基建投资增速分别为10%/9.35%。对应耗锌增速提高1%,预计24年基建板块耗锌量增速为7%。

数据来源:Wind、SMM、紫金天风期货研究所

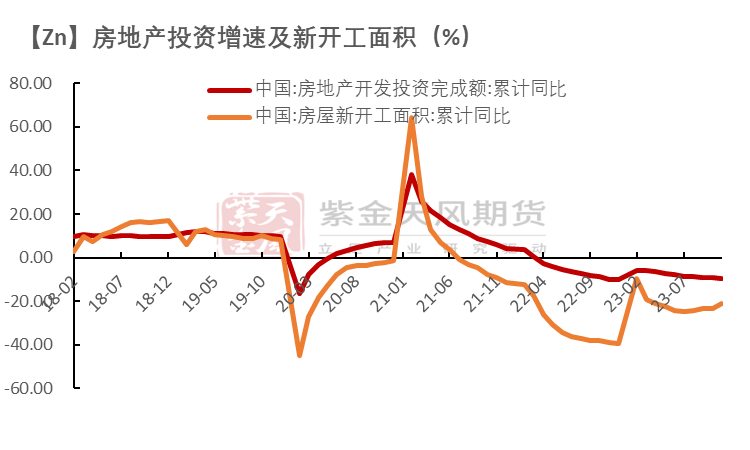

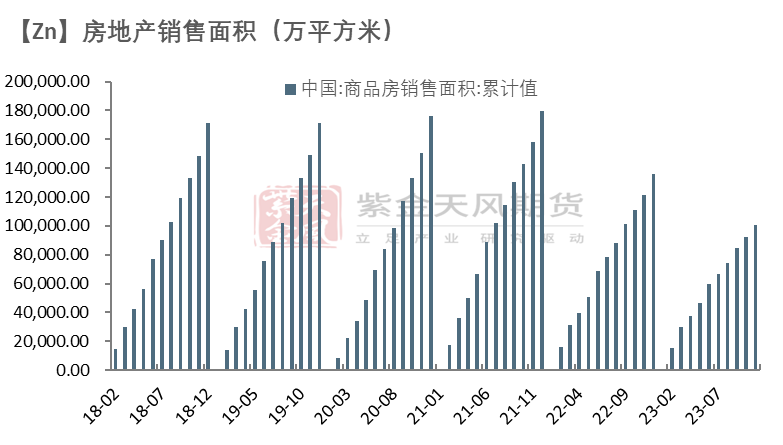

房地产:保持弱复苏 房地产投资和销售面积增速降幅扩大。1-10月,全国房地产开发投资9.59万亿元,同比下降9.3%,降幅环比扩大0.2%;商品房销售面积92579万平方米,同比下降7.8%,降幅环比扩大0.3%,其中住宅销售面积下降6.8%;商品房销售额9.72万亿元,同比下降4.9%,降幅环比扩大1.7%; 展望2024年,规划建设保障性住房、平急两用和城中村改造“三大工程”建设或为房地产行业托底,预计“三大工程”年均投资或超2万亿元。房企债务风险逐渐出清,行业竞争格局持续改善,头部房企融资较为顺畅,降低首付和放松限购等利好政策有望改善市场需求。 预计房地产行业在24年迎来边际改善,增速下滑放缓,房地产板块耗锌增速为-3%。

数据来源:Wind、SMM、紫金天风期货研究所

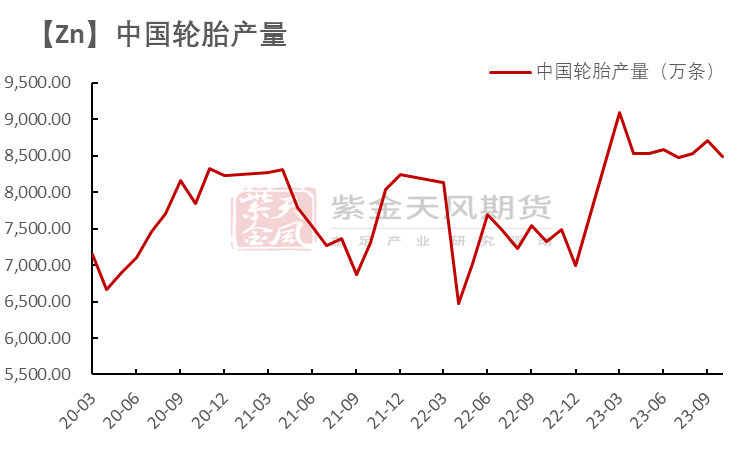

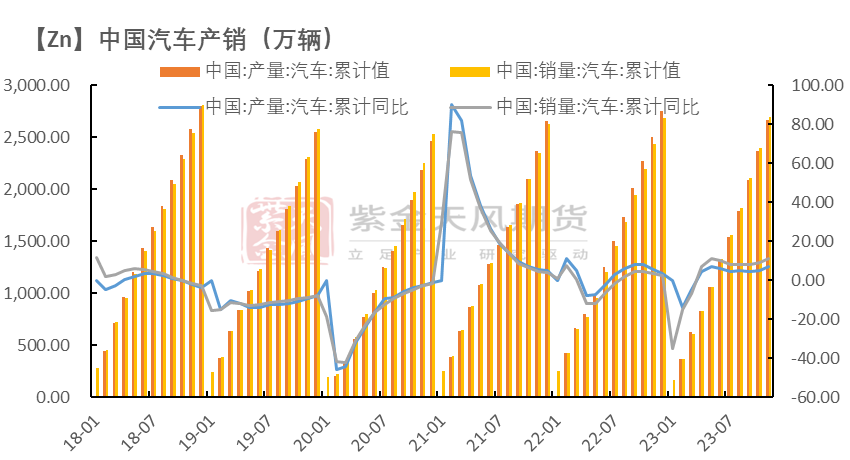

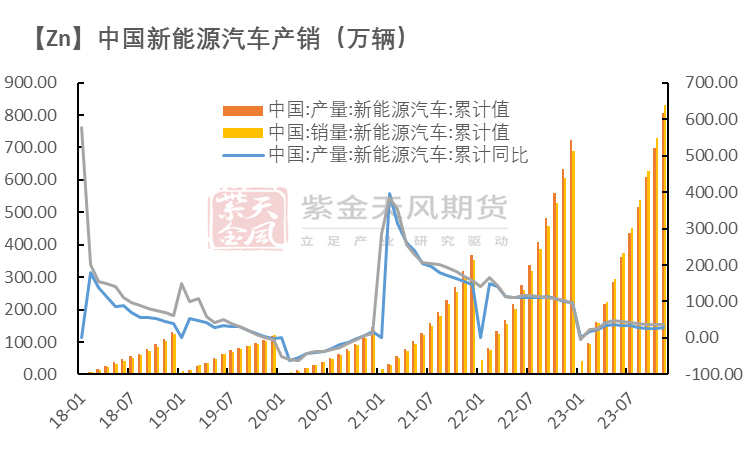

交运:出口带来新增量,但增速放缓 2023 年中国汽车市场温和复苏,出口市场表现亮眼,自主品牌新能源汽车竞争力改善带来销量爆发。2023年1-10月我国汽车产销分别完成2401.6万辆和2396.7万辆,同比分别增长8%和9.1%,预计2023年国内汽车销量2900万辆,同比+7.90%。出口拉动汽车产销量稳步增长,1-10月累计出口汽车424万辆,同比增长62.4%; 展望2024年,预计2024年乘用车销量2670万辆,同比+6.4%,出口为乘用车贡献主要增量;新能源乘用车预计销售1143万辆,渗透率上升至42.85%,出口总量预计为643.97万辆,是汽车市场贡献增量的核心市场; 24年中国汽车市场增速小幅放缓,交运板块耗锌量增速下调3%,预计24年交运板块耗锌增速为7%。

数据来源:Wind、SMM、紫金天风期货研究所

国内精炼锌平衡

|

|

|  |

|