前言:2023年菜粕市场经历了宏观动荡、全球油料丰产、价差替代等因素,价格呈现偏弱态势。其他蛋白粕国内外因原料端天气库存因素影响较明显,豆菜粕之间联动明显,价差跨度大,此文回顾菜粕行情变化情况,并对2024年行情做出预测。 2019年国内主流地区菜粕现货平均价格为2306元/吨,较2018年国内主流地区菜粕现货平均价格跌108元/吨,跌幅4.47%,2019年国内菜粕价格呈现季节性规律,全年窄幅震荡。2020年国内菜籽粕受供应相关产品带动上涨,2020年国内主流地区菜粕现货平均价格为2352元/吨,较2019年国内主流地区菜粕现货平均价格涨45元/吨,涨幅1.96%。2021年国内菜籽粕价格整体箱体上移,2021年全国菜籽粕平均价格为2877元/吨,较2020年上涨526元/吨,涨幅22.35%。2021年上半年,国内菜粕价格受美豆支撑,全国菜籽粕平均价格最高为3048元/吨。2021年加拿大统计局预期2021/22年度菜籽产量是自2012年以来的最低水平。加拿大油菜籽减产减少,导致全球油菜籽产量下滑,全球油菜籽供应趋紧,但需求旺盛,形成供不应求的局面,油菜籽价格不断攀升,菜籽粕成本端支撑其上涨。 2022年国内菜籽粕价格冲高回落,2022年上半年由于油厂采购菜籽不积极以及菜粕蛋白含量的增加,菜粕价格不断冲破前高。由于主产国油菜籽产量恢复至正常水平,国内菜籽进口利润回归。菜粕同受到加籽减产和宏观消息影响,曾冲高回落。菜粕需求也曾跌落谷底,但较菜油不同的是,作为饲料蛋白原料,菜粕由于较早的与豆粕(3342, 6.00, 0.18%)拉开价差,在2022年四季度提前恢复了一部分需求。

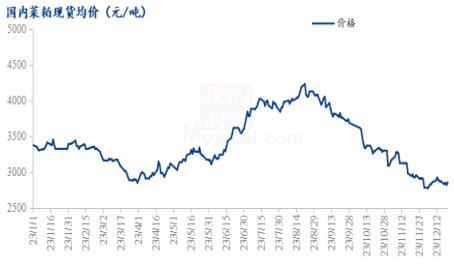

2023年国内主流地区菜粕现货平均价格为3380元/吨,年内最高点为4235元/吨,最低点为2848元/吨,2023年菜粕价格自年初跟随相关蛋白粕下跌明显,且菜粕自身处于新季菜籽到港增量碰撞水产淡季背景下,1月跌势延续到3月。一季度菜粕价格震荡弱势运行,由于加籽到港量处于高位,菜粕价格不管是单边还是价差,都处于相对弱势。随着菜粕性价比的提升,菜粕需求增联合,库存转折点较往年提前,菜粕今年价格自4月初探底回升,且与豆粕价差逐步缩小。4月后菜粕价格震荡向上,并不断突破前高,豆粕上涨带动菜粕的大前提下,菜粕因性价比突出需求在淡季表现亮眼,库存未如预期累库,基本面支撑现货价格。直至8月,菜粕价格出现拐点,全球蛋白粕增产背景下打压国内菜粕价格,二季度至今年8月份,菜粕价格偏强运行,美豆的种植面积下调明显,同时南美面临着干旱的担忧,阿根廷的减产也支撑了全球蛋白粕的价格,菜粕跟随走高。从自身基本面来看,国内菜粕正值水产旺季且市场对于菜籽在三季度到港的担忧也同样支持菜粕价格走强。8月至年底,菜粕的价格下跌明显,国外对于天气的炒作告一段落后,美国打斗的季节性收获压力较大,同时南美的大豆(0, -4941.00, -100.00%)丰产格局不断北市场炒作,葵粕供应也处于近几年高位,全球蛋白粕下跌背景下,菜粕也无法幸免。从基本面角度来看,菜粕的水产旺季结束,虽然性价比凸显,但由于市场对供应预期好转,葵粕的冲击背景下,菜粕价格走弱。10月后国内进口菜籽增量预期较高,菜粕价格一路跌至年内低位区间,直至12月菜粕价格低位震荡,且暂无向上突破动力。 后市观点:全球油脂油料大供应冲击背景下,菜粕价格易跌难涨,但由于汇率和主产国天气炒作市背景,菜粕价格预计处于处于近几年低位,但仍有支撑。从国内外菜系供需平衡角度来看,从短期来看,自身基本面呈现偏反套逻辑,国内外近端大供应压制,但豆系近月价格支撑,菜系反套可能相对有所支撑,难以走出大行情。从长线来看,全球菜籽相对其他油料作物并不宽松,在一定程度上支撑未来2024年2季度、3季度的价格。2023年四季度主产国大量上市背景下,国内外菜粕价格仍被压制,弱于相关品种。从长线角度来看,二季度后菜粕或因主产国可售库存矛盾、一季度低价差下性价比凸显促进消费,出现与相关产品的价差转折点,强于相关品种。 |

|

|  |

|