23/24年度大豆市场仍然以供需偏宽松为主,美国的减产完全无法消化巴西和阿根廷产量的大幅增加,同时尚无明显证据表明国际需求有潜在增量,因此23/24年度大豆市场格局仍然以偏累库为主。而CBOT或仍将以交易累库的兑现预期与幅度为主,巴西天气在10月期间状况不佳一度引发市场的担忧,但气象模型显示11月初马州降雨将有明显好转,并且前期受到的干旱影响完全有恢复余地,因此我们倾向南美丰产兑现没有太大问题。阿根廷对于国际大豆定价影响是逐步减弱的,其主要外部辐射在于没有豆粕出口后,将更多提振美国以及巴西的压榨需求。受此影响,美国需求边际确实在持续好转,这有可能会在阶段性对国际定价产生扭曲,但由于空间有限,因此难以彻底改变美豆的下行趋势。 国内豆粕市场在11月内仍将以供需偏宽松态势运行,虽然12-1月国内买船仍有缺口且榨利亏损,但更多影响基差与月差,并且由于11-12月国内供应以美豆为主,因此后续还能有较大的买船窗口。不过我们认为由于四季度阿根廷油厂可供压榨量比较紧张,因此国际豆粕或仍居高不下,加之巴西可售接近尾声,因此不至于出现太严重的销售压力,国际贴水定价权仍然在美国,今年美豆减产同时中国采购进度偏慢,压榨利润难以出现太大修复,因此即使到港量大,豆粕基差和月间价差不支持深跌。 随着饲料企业开始布局四季度菜粕头寸,预计11月内国内菜粕需求会有所好转。但是菜粕的矛盾点仍然在于供应,由于11-12月,国内菜籽和杂粕到港量都相对较大,同时国产杂粕上市,因此供需以偏宽松为主,不存在实质性矛盾,价格趋势也与豆粕比较接近。1.走势回顾:季度谷物库存报告利空盘面10月美豆以震荡市为主 10月期间美豆整体呈现震荡行情,11月合约期价整体在1250-1310美分区间呈现震荡态势,节奏上看基本可以分为两阶段,10月上旬美豆整体呈现下跌态势,主要因美豆在此期间出口、内需双双偏弱,同时收割压力也对盘面持续施压,在此期间美豆11-3月间价差以及现货基差均呈现下行态势,现货偏弱导致盘面整体如期下行。本轮美豆上涨转折主要发生在10月月度供需报告发布后,由于大豆单产超预期下调,23/24年度美豆结转库存明显不及预期,随后盘面开始逐步企稳,而在此期间美国压榨利润好转,内陆油厂采购大豆积极性明显增加,同时密西西比河水位回升出口预期好转带动盘面止跌反弹。

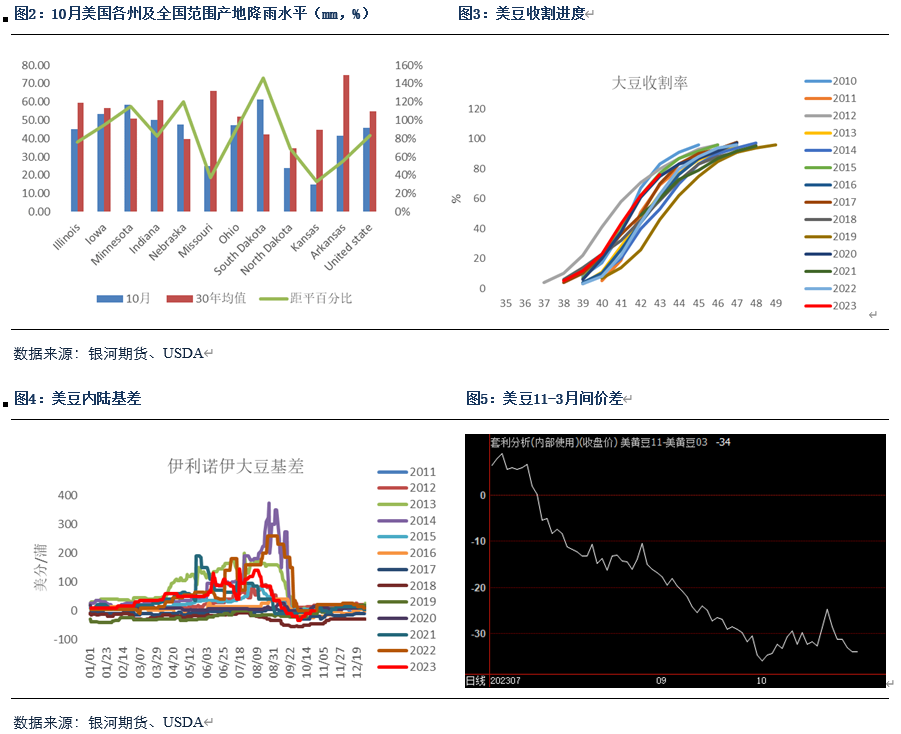

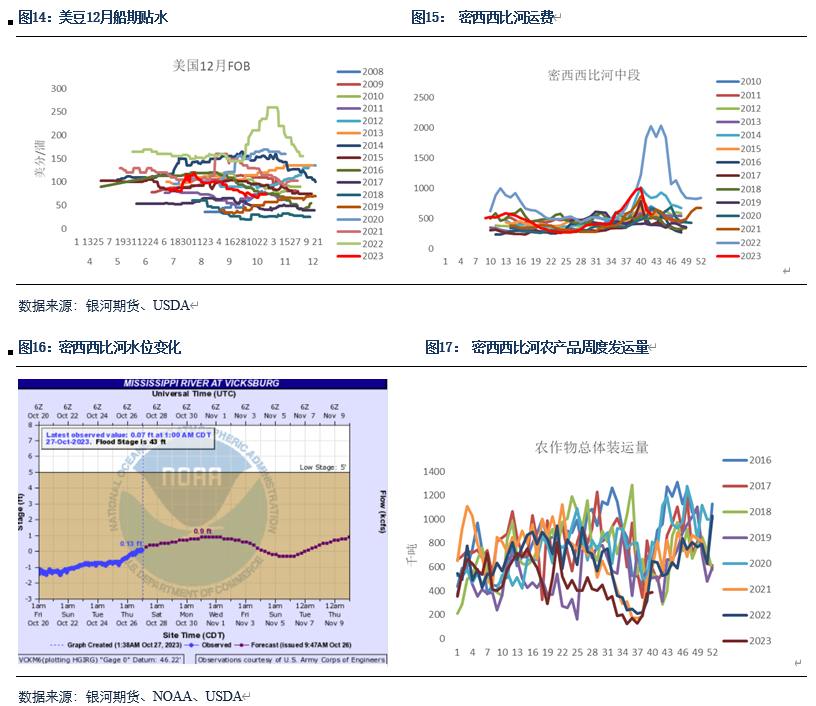

2.北美:天气良好收割进度较快美豆粕利好提振压榨 供应端:10月美豆单产整体超预期下调,由此前50.1蒲式耳/英亩下调至49.6蒲/英亩,下调主要集中在堪萨斯、密歇根以及内达布拉斯加州,虽然上述几个州在整体生长期内并未出现太多异动,但8月期间多以高温少雨天气为主,这可能是单产下调的主要原因。进入10月以来,美国产地天气继续以干燥炎热为主,全国主要产区累积降雨量同比去年下降17%,而气温也是略高于去年及历史同期平均水平,利于作物收割进度推进。截止10月19日当周,美豆累积收割76%,同比增加13%。受收割压力结束影响,美豆产地基差和盘面月差豆呈现较大程度的反弹回升。不过由于当前美豆对国际市场销售进度不快,国内压榨需求良好也不能完全弥补国际市场的缺失,加之由于当前仍然是产量季节性的高峰期,因此后续可能仍有一定的销售压力。

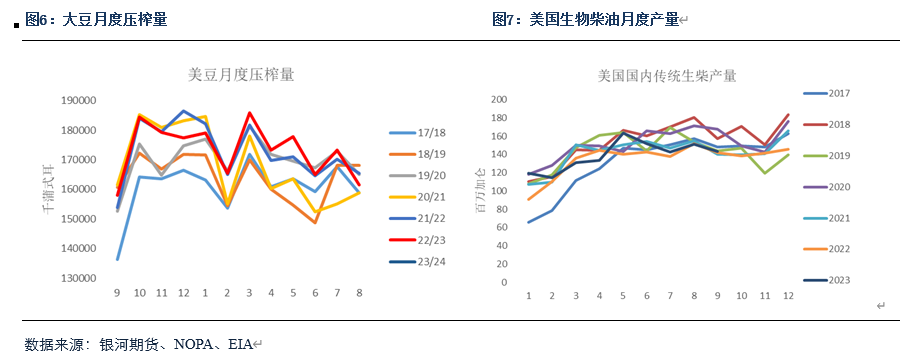

压榨:9月NOPA数据表现仍然比较亮眼,在录入样本内的企业中同比增加4.65%,主要因豆油需求表现较好,NOPA9月豆油表观消费同比增加6.73%,库存也是创出近5年来的最低水平,虽然市场普遍认为NOPA近期公布的数据存在样本点缺失的问题,但9月期间美豆油消费较好的情况确实存在,主要因美国生物柴油需求比较旺盛,数据显示9月期间美国一代+二代生柴产量3.24亿加仑,同比增加24%,自7月季节性淡季过后,生柴消费量开始逐步攀升,进而提振大豆压榨。

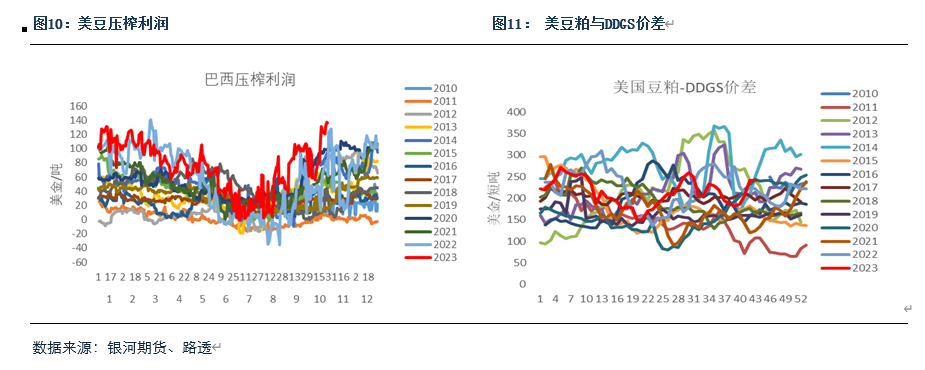

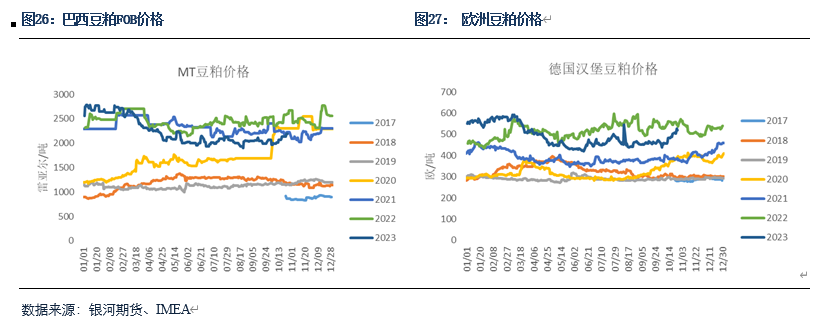

进入10月后预计压榨将明显好转,一方面本身是季节性需求旺季,更主要的因为美豆粕出口状况仍然相对较好,数据显示,10月以来,豆粕周均出口销售量在48万吨左右,远高于过去5年40万吨左右的平均水平,美豆粕出口量的增加主要因为阿根廷豆粕出口量的减少,在此期间出口贸易流开始转向美国和巴西。受此影响,美豆粕月内涨幅较大,产地现货基差及月间价差均有所上涨。整体来看,美豆粕短期矛盾仍然不容易缓解,阿根廷豆粕出口减少一方面源于今年的大减产,另一方面也因国内政局动荡,农户销售意愿整体不强,部分机构认为进入11月以后,阿根廷可能会面临无豆可榨的局面,参照往年,阿根廷11月豆粕出口基本在200万吨左右,如果按照80-100万吨减量进行粗略估算,11月内巴西和美国出口量要增加35-44%(美国巴西11月豆粕月均出口量一般在230万吨左右),这会限制美豆粕的国内用量并推动美豆粕现货价格的走高以及短期压榨的提升,即使当前美豆粕与DDGS价差处于历史同期较高水平,但短期增加DDGS用量也无法覆盖美豆粕的实际需求,因此压榨偏强的格局可能仍然存在。

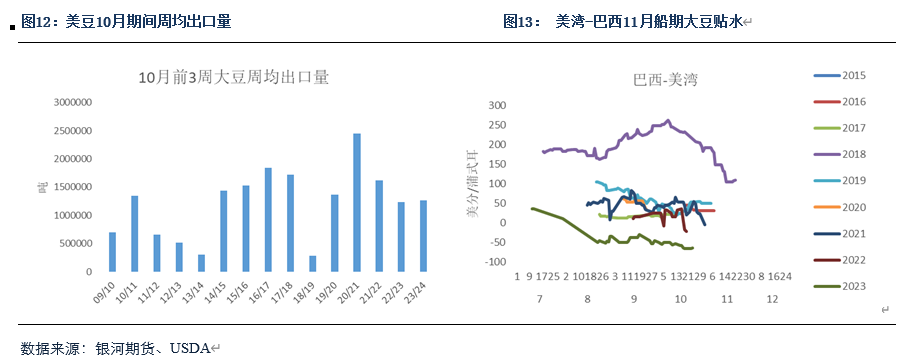

出口:10月期间美豆出口销售整体略有恢复,根据USDA口径数据来看,10月前3周,大豆周均出口量在127万吨左右,整体处于历史中性水平,但销售较过去几个月略有恢复,出口增加一方面受销售旺季影响,另一方面也因为国内运输状况有所好转。整体来看,8-9月期间美豆出口销售状况不好很大程度是受制于在国际市场上较巴西豆缺乏竞争力,例如9月下旬以来,美豆11月船期贴水整体在240-250美分区间运行,而巴西11月船期贴水则普遍有5-10美分左右的优势。这就导致美豆在比较重要的出口期面临较大的竞争压力。

但是进入10月以来,密西西比河流域水位抬升,运费也开始逐步回落,美豆贴水下行,伴之以产地基差持续偏弱,美豆11-12月船期贴水较巴西普遍有5美分左右的优势。中国也开始逐步采购美豆,一定程度给美豆出口带来利多效应。当前密西西比河运费仍然处于下行通道中,巴西11-12月货源虽然仍有,但主要以跟随美国市场报价为主,因此对于美豆出口影响也将逐步减弱,另一方面,巴西近期压榨好转也会促进农户向当地压榨厂销售,减少对出口市场的冲击,此外,中国12-1月船期仍有不少缺口,因此,美豆未来一段时间仍有出口支撑。

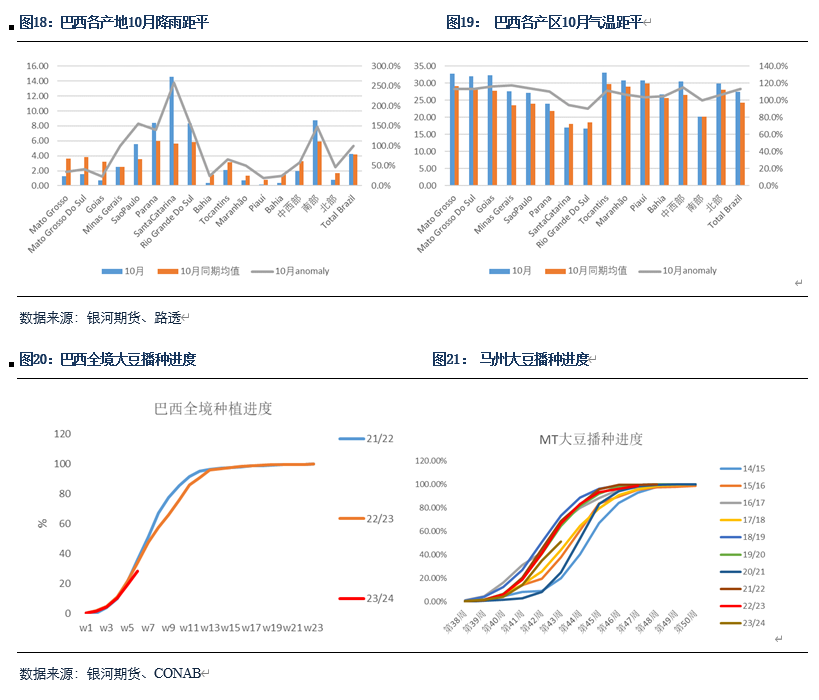

3.南美:种植初期天气情况不利但马州降雨量已经开始明显好转 供应:10月以来巴西国内天气状况不佳,对大豆播种以及作物初期生长都较为不利。其一方面表现为北方地区高温少雨,另一方面则是表现为南方地区降雨过多,这一气象特征符合历史厄尔尼诺年下的状况。数据显示,10月期间,巴西日均降雨量大约在4.24mm左右,基本是维持较正常的小雨状态,利于作物生长,较去年同比以及近30年的平均水平均是持平状态。但是实际上这个数据在各区域中表现出了极大的方差,其中南部地区日均降雨量在8.7mm左右,处于持续性的中雨状态,其中圣卡特林娜州降雨更是达到14mm以上,降雨量明显过剩。但是中西部地区降雨明显偏低,近1.94mm,几乎没有太多降雨,仅历史同比的58.2%,历史30年均值水平的59%,其中马州日均降雨量仅1.28mm,为历史同期的35%左右。这在作物种植初期给作物生长带来了较大不利,马州部分地区可能会面临重播影响。截止最近一周,巴西全境种植进度为28.4%,去年同期为34%,最近几年均值35%左右,其中马州播种进度较慢为52%,去年同期67%;帕拉纳州较快为46%,去年同期33%。

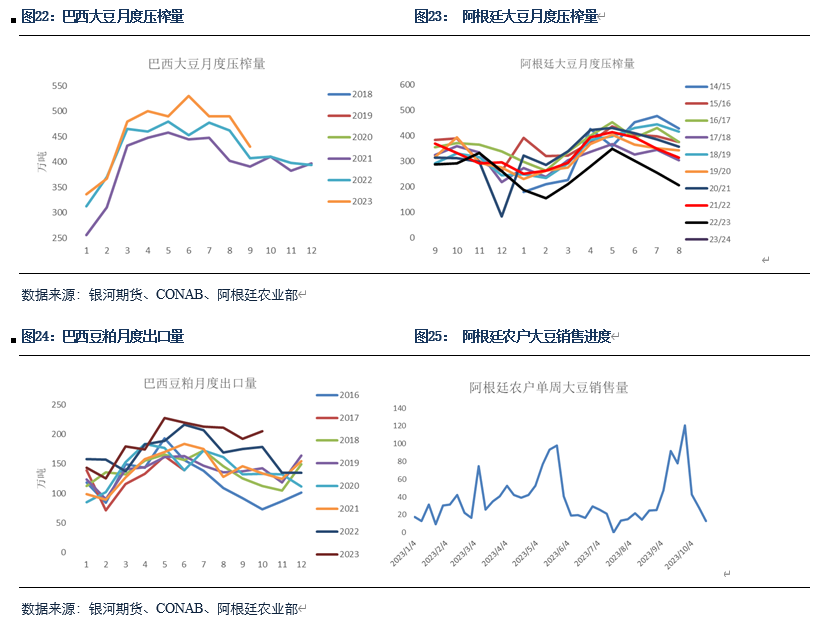

阿根廷产地天气同样以炎热干燥为主,但是由于当前阿根廷仍然没有进入种植阶段,因此近期干燥影响主要集中在玉米等其他作物上,未来甚至有转种大豆的可能,加之近年来大豆整体种植利润比较良好,后续供应宽松预期较强,其中USDA预估阿根廷23/24年度大豆产量为4800万吨,布交所预测阿根廷大豆产量为5000万吨,去年产量仅2100万吨。 整体来看,南美供应端情况决定了美豆价格运行的大方向,10月较恶劣的天气情况可能会使市场对增产前景有所担忧。但进入11月以来,气象模型显示月初马州降雨迎来比较明显的改善,由于播种前期所面临的天气问题基本是可以被良好的降雨缓解的,因此,大方向来看巴西减产压力预计不会太大,23/24年度种植面积的快速增加将有助于巴西产量维持在1.6亿吨左右较高水平。阿根廷产量情况仍然维持较乐观状态,主要受种植利润良好影响,近期关注农户是否有可能出现玉米向大豆转换的意向。 压榨:10月巴西国内压榨情况预计整体维持良好,这一点从良好的豆粕出口即可看出,Anec口径预估巴西10月豆粕出口预计在205万吨,环比增加6.77%,同比增加14.89%,在国内需求未见明显滑坡的情况下豆粕出口大增反应大豆压榨增加,而在此期间巴西豆粕价格持续上涨更是反应了月内较强的压榨主要受需求驱动。阿根廷压榨量减少是主要原因,数据显示,9月期间阿根廷大豆压榨量189万吨,同比下降34%,10月预计仍在延续主要因为当前油厂货源偏紧所致,受国内政局频繁变动影响,阿根廷比索月内贬值继续加剧,而迟迟未决的总统选举以及不定的货币政策走向导致农户销售意愿不足,压榨端整体相对偏紧状态。

持续偏强的豆粕现货价格以及未见明显增量的豆粕需求暗示了整体供应方面的不足,因此可以推知10月期间南美整体大豆压榨量偏低,但库存主要集中在阿根廷,巴西实际压榨和出口需求状况持续维持景气,这也给后续的卖压有明显减轻。

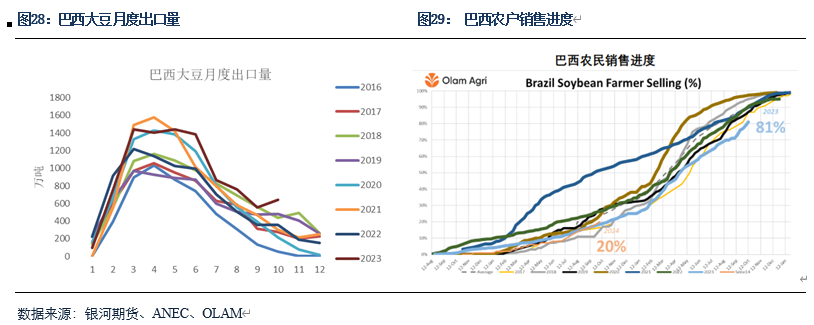

出口:月内巴西仍然维持较旺盛的出口,数据显示,10月期间巴西大豆出口量将达到644万吨同比增加79.4%,环比增加16.4%,出口呈现反季节性上升。整体来看,在美豆收割并全面进入销售期以前,巴西大豆出口仍然具有绝对优势,并且由于今年产量相对较大,出口同比增速更加明显,截止当前,巴西出口同比增速25%左右,预计2023年全年巴西出口将增加至9700万吨以上。

1.回顾:10月国内现货降至冰点需求及情绪端双双偏弱 10月以来,国内豆粕现货基差持续下行,截止报告当周,国内华东、华南豆粕现货基差基本权限跌破150以下,走势偏强的华北和山东地区基差基本也在200左右徘徊。成交方面除远期基差偶有放量以外,现货及近月基差成交均相对偏弱,单日成交量均不及10万吨,远期成交较好除少量11-1头寸预售以外,其他均已明年巴西5-9月新作为主,其成交价也是呈现逐步下行态势,华南09+50,华东、山东+80,华北+100。豆粕远期成交较好一方面因为产地卖货意愿较强,另一方面可能也因为市场对种植期的巴西天气略有担忧,少量布局远月头寸有关。

国内现货偏弱一方面因高库存叠加需求降至冰点,另一方面也因为市场预期悲观。根据钢联口径,10月国内豆粕库存整体维持在60-70万吨以上高位运行,绝对量虽然不大,但并未表现出预期的季节性去库。按照当前提货量预估,10月豆粕需求环比下降6%左右,因为下游前期备货较多,短期面临比较严重的主动去库压力,同时月初以来,华北地区出现了不少的猪瘟疫情,猪价大幅下跌,对于养殖企业而言,由于长期的亏损也确实带来了比较严重的现金流压力,近期出栏压力开始明显增加。而当前市场上普遍也关注到后续接踵而至的大豆到港压力,供应整体比较宽松,这也导致了贸易商杀价比较严重,提货持续萎靡不振。

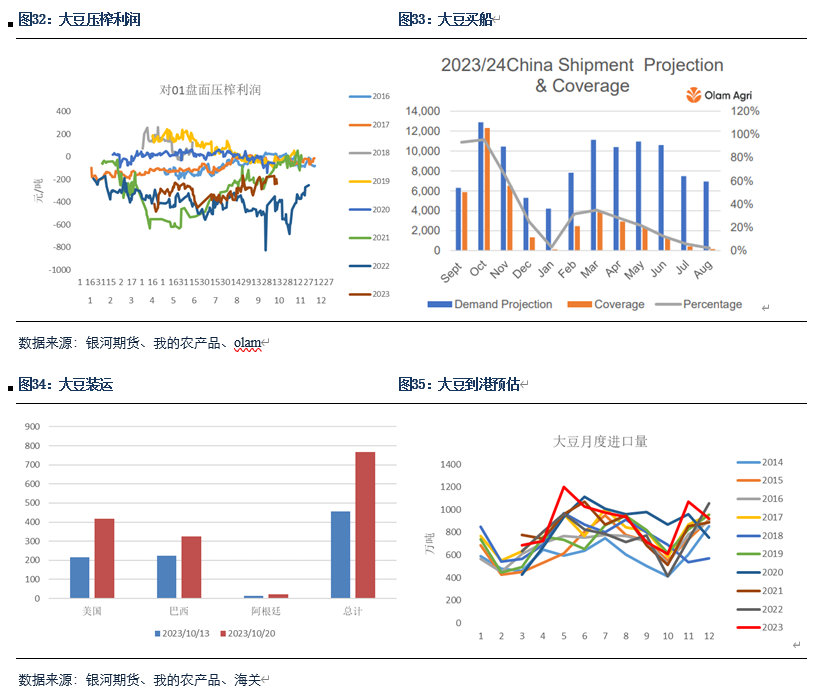

2.豆粕:市场供需宽松格局不减但压榨利润修复进度偏慢 月内油厂压榨利润整体变化不大,节假日开始以来,美豆大幅下跌一度带动盘面利润出现改善,但随后由于各种美豆利多因素的叠加,盘面压榨利润再度走弱,当前11-12月船期压榨利润整体在-160-170左右区间震荡,其他2-8月船期榨利整体仍然倒挂较深。月内整体油厂买船量不大,除11月份头寸采购量较大以外,其他头寸主要集中在巴西新作。结合装运以及到港情况来看,11月国内大豆供应压力较大,这几乎已是明牌,变数在于后续的供应以及油厂开机调整。而需求方面来看,我们仍然倾向于当前国内需求不存在实质的问题,多年的猪瘟对于需求的影响已经被市场认知,并且下游库存已经有了较大幅度的下滑,一旦巴西天气出现扰动,则极有可能再度引发补货潮,所以需求还是更多受到情绪方面的影响。

3.菜粕:需求亮点持续匮乏市场供需压力仍然维持 相较于豆粕而言,本轮菜粕跌幅表现的更加明显,豆菜粕盘面价差以及菜粕11-1月间价差均走出一以菜粕近月为空配的强势行情。10月期间菜籽到港量预计在40万吨以上,而菜粕周均提货量仅3.5万吨左右,这意味着10月期间菜籽+菜粕月均累库压力在10万吨以上,可以看到最近几个月以来,菜籽菜粕库存整体仍然处于中性偏高水平。当前需求偏弱一方面是在水产旺季,另一方面也是因为豆粕、杂粕等供应仍然比较宽松,下游饲料厂调整配方持续滞后。

整体来看,进入10月下旬以来,菜粕四季度成交开始有明显改善,但价格普遍不高,11-1月成交基差01+180左右,12-1月01+80,未来或有助于提升菜粕需求,这一定程度是因为菜粕性价比优势开始显现,另一方面也与大集团采购策略存在关系。但是整体来看,近期菜粕市场的主要矛盾还是在于未来的高供应,11-12月国内菜籽到港量基本都在60万吨以上,菜籽现货压榨仍有利润,同时杂粕供应也呈现增加态势,因此短期市场还是更多以供需偏宽松为主,菜粕难有太大亮眼表现。

第三部分综合分析&策略评估一、综合分析 23/24年度大豆市场仍然以供需偏宽松为主,美国的减产完全无法消化巴西和阿根廷产量的大幅增加,同时尚无明显证据表明国际需求有潜在增量,因此23/24年度大豆市场格局仍然以偏累库为主。而CBOT或仍将以交易累库的兑现预期与幅度为主,巴西天气在10月期间状况不佳一度引发市场的担忧,但气象模型显示11月初马州降雨将有明显好转,并且前期受到的干旱影响完全有恢复余地,因此我们倾向南美丰产兑现没有太大问题。阿根廷对于国际大豆定价影响是逐步减弱的,其主要外部辐射在于没有豆粕出口后,将更多提振美国以及巴西的压榨需求。受此影响,美国需求边际确实在持续好转,这有可能会在阶段性对国际定价产生扭曲,但由于空间有限,因此难以彻底改变美豆的下行趋势。 国内豆粕市场在11月内仍将以供需偏宽松态势运行,虽然12-1月国内买船仍有缺口且榨利亏损,但更多影响基差与月差,并且由于11-12月国内供应以美豆为主,因此后续还能有较大的买船窗口。不过我们认为由于四季度阿根廷油厂可供压榨量比较紧张,因此国际豆粕或仍居高不下,加之巴西可售接近尾声,因此不至于出现太严重的销售压力,国际贴水定价权仍然在美国,今年美豆减产同时中国采购进度偏慢,压榨利润难以出现太大修复,因此即使到港量大,豆粕基差和月间价差不支持深跌。 随着饲料企业开始布局四季度菜粕头寸,预计11月内国内菜粕需求会有所好转。但是菜粕的矛盾点仍然在于供应,由于11-12月,国内菜籽和杂粕到港量都相对较大,同时国产杂粕上市,因此供需以偏宽松为主,不存在实质性矛盾,价格趋势也与豆粕比较接近。二、策略建议 1.单边:美豆短期可能需要消化一波美豆粕的利好,在排除天气影响下,建议偏空为主。国内豆粕菜粕同样以偏空思路为主; 2.套利:压榨利润亏损较深,后续国际贴水定价权预计仍在美国,M15偏正套 3.期权:短期方向上并不清晰,建议以垂直价差或做空波动率策略为主 *注:月度级别策略难以做到一层不变,因此更多重视方向和大致区间,在节奏落实以及需要结合实际情况参与 |

|

|  |

|

微信:

微信: QQ:

QQ: