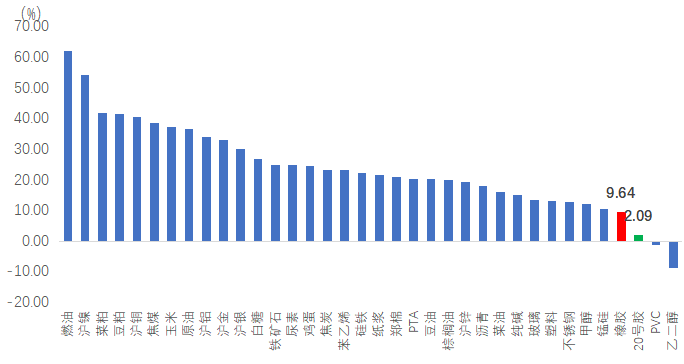

近期橡胶(14330, -70.00, -0.49%)系列品种强势表现,沪胶从8月中旬开始稳步上行,更是在9月的第1天出现久违的涨停,当天包括上市不久的合成橡胶率先封涨停,并带动沪胶和20号胶接连涨停。久违的涨停引发了市场无限遐想,橡胶的春天又要到来? 此次橡胶系列品种大幅上涨主要源于价格低位受资金推动出现的补涨。长期以来橡胶价格低迷,被压抑许久的多头情绪集中爆发,合成橡胶率先涨停从而带动了全系列品种涨停。其次,近期橡胶产业基本面有边际利多支撑,产区降雨天气导致原料产出不畅,部分加工厂积极抢夺胶水带动原料价格上涨;中游库存从高位下降,库存拐点已经隐约出现。最后,近期商品盘面多头情绪浓厚,宏观政策频出对于后期相关品种的预期较强,橡胶也在乐观情绪的带动下风光了一把。 价格洼地的橡胶 2020年以来,在全球货币和财政政策双宽松的背景下,主要大宗商品价格都有明显上涨。2022年下半年美联储开启加息周期,大宗商品从高位下跌,但相比2020年整体价格重心仍是上移的品种居多,而橡胶价格却长期低迷,处于相对低估的区间。沪胶指数在2021年2月中旬创下2020年以来的高点后,基本一路处于弱势下行的态势,即便今年4月下旬产区干旱天气利多出现,一众农产品在厄尔尼诺天气的影响下已经大幅上涨,而橡胶则显得相对冷静。此后在今年5月初和7月初两次轮储事件的刺激下,盘面也仅仅是取得不到千点的涨幅,相比之下尽显弱势。  图表1:主要商品指数涨跌幅(2020.01.01—2023.09.08)数据来源:Wind、国贸期货

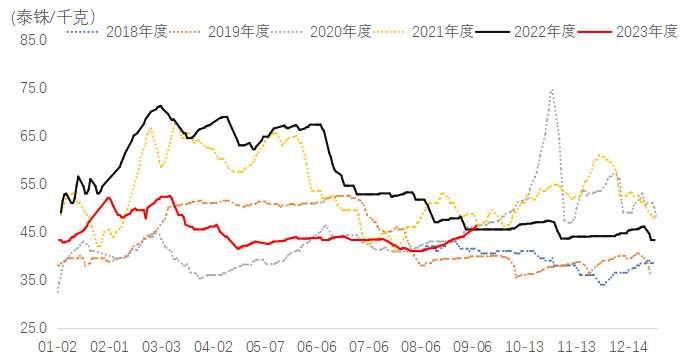

图表1是主要大宗商品品种Wind指数从2020年初至2023年9月8日的涨跌幅统计情况。图中我们可以明显看出,在主要大宗商品指数中橡胶的涨跌幅几乎处于“吊车尾”的位置。截至9月8日收盘,沪胶指数仅仅取得9.64%的涨幅,而20号胶则仅有2.09%。横向对比其它品种,燃料油、沪镍(165560,-1280.00, -0.77%)、菜粕等品种涨幅都在40%以上,同期Wind商品指数涨幅为25.59%,如果再将每年沪胶跨年近千元/吨的升水考虑进去,实际上目前沪胶的绝对价格将会更低,可想而知当前沪胶的绝对价格依旧处于相对低估的区间。 边际改善的产业基本面 1.产区原料价格走强 近期产区降雨天气导致原料产出不畅,叠加浓乳市场现货资源偏紧,部分加工厂积极抢夺胶水,带动原料价格上涨。今年泰国产区在5月份率先开割,但因高温叠加气候略偏干旱,在原料价格偏低影响下,割胶积极性不高。此外,由于缺乏利润,加工厂生产积极性表现一般。而8月中旬以来降雨天气延续,原料收购价格上涨不及预期,下旬随着浓乳季节性补库需求回暖,部分加工厂为维持正常生产需求,出现抢夺胶水现象,胶水价格涨势强劲。截至9月8日,泰国主流市场原料收购价格上涨,胶水价格46.3泰铢/公斤,月度环比上涨11.84%;杯胶价格41.55泰铢/公斤,月度环比上涨11.24%。  图表2:泰国合艾胶水价格季节性走势 数据来源:Wind、国贸期货

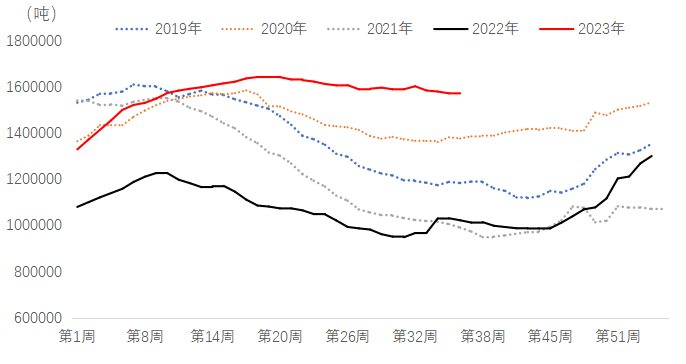

国内海南产区8月份以来受台风等异常天气扰动,降水情况偏多,且高温天气持续影响收胶工作开展,原料产出受到限制,港口浓乳现货供应相对偏紧,而月下旬市场需求存在一定改善,部分加工厂积极抢购原料,因此月内胶水收购价格出现明显拉涨。截至9月8日,海南进浓乳厂和全乳厂胶水价格皆为12600元/吨,已较8月初上涨了2000元/吨。三季度本该属于上游的旺产季,胶水价格往往会有所走弱,而近期胶水等原料价格却显著上涨,成本端的支撑逐步走强也对近期行情带来驱动。 2.中游库存拐点出现 中游库存方面,今年以来由于国内进口量大增,全球库存汇聚中国,国内库存在5月初达到高点后开始缓慢下降。海关总署公布的数据显示,1—7月中国进口天然及合成橡胶(含胶乳)共计463.9万吨,较2022年同期的397.5万吨增加16.7%。截至2023年9月1日,中国天然橡胶社会库存157.21万吨,尽管目前绝对库存水平仍处于高位,但是库存的高点隐约已经出现。高库存是今年以来压制橡胶价格的一大利空因素,但此前也被盘面价格所反映和定价了,而目前库存拐点的出现或将成为后期行情驱动之一。  图表3:中国天然橡胶社会库存 数据来源:Wind、国贸期货

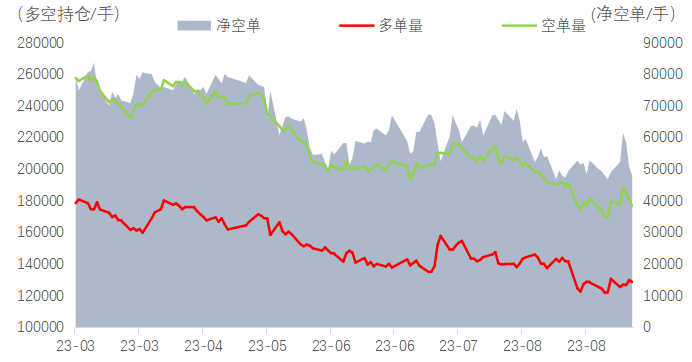

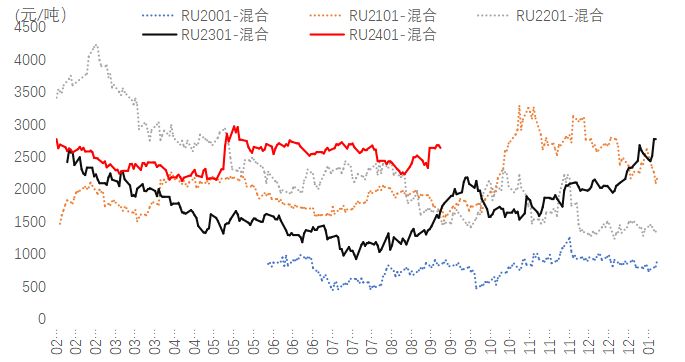

3.套利盘压制力量减轻 春节后沪胶价格一路下行,沪胶指数从年初13300元/吨的高点下行至4月初11545元/吨的低点,同期期现价差水平从2200元/吨缩窄至1000元/吨上下,上半年行情走势和价差回归较为顺畅。然而盘面风格从4月份开始突变,从4月底开始炒作产区干旱天气到5月初以及7月初两次交易轮储事件的影响,沪胶非标期现价差反向变动,对于传统套利盘造成较大影响,大部分套利盘资金出于避险目的而离场观望。由于轮储事件的不确定性,远月RU2401合约面临着较多不确定因素扰动,套利盘资金相对谨慎。场内较低仓位的套利盘资金减仓也减轻了盘面的压制,为近期橡胶系列期货品种的强势行情创造了较好条件。  图表4:沪胶期货多空持仓 数据来源:Wind、国贸期货

急涨之下隐忧仍存 尽管我们基于目前橡胶产业基本面的边际变化及季节性规律的判断,对中长期橡胶维偏多的观点,但近期橡胶的强势表现更多来自于资金推动,尤其在盘面价格大幅拉升后,目前沪胶非标期现价差进一步扩大至历史同期高位,上涨的基础并不牢固,这也为后期的行情埋下了隐患。  图表5:沪胶2301合约-人民币混合胶价差 数据来源:Wind、国贸期货

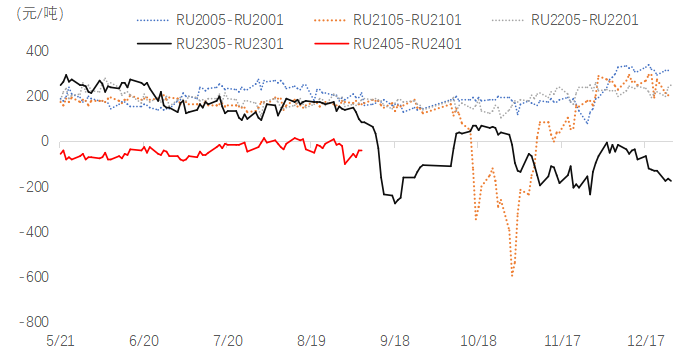

截至9月8日,沪胶RU2309-混合胶价差为1170元/吨,沪胶RU2401-混合胶价差为2655元/吨,皆处于历史同期高位。按照往年正常的节奏,在沪胶2309合约交割之前非标期现价差充分回归,套利盘资金离场,基于四季度橡胶偏多的季节性表现,产业资金会进行反套甚至是单边做多的操作,橡胶的上涨能够凝聚更多资金的共识。然而前期基于干旱天气以及轮储事件,今年沪胶RU2309-混合胶价差并没有充分回归,而在近期盘面大幅拉涨之后,急剧扩大的期现价差也会成为后期的不稳定因素。前文我们说到此前较低的套利盘资金仓位为沪胶的上涨创造了有利于条件,但反过来这也意味着后期一旦期现价差扩大至足以吸引套利盘资金再重新入场,前期的利多因素反而会变成利空因素,需密切关注相关资金动向。 交易策略 当前RU2401合约小幅升水RU2405合约,中长期(四季度)基于对RU2401合约持偏多的观点,建议回落后择机进行多RU2401空RU2405的正套操作。  图表6:沪胶1-5价差走势 数据来源:Wind、国贸期货

RU2401合约面临着较多不确定性因素的影响,从季节性的角度来看上行空间和概率远大于下行的空间和概率,如果后期橡胶继续偏多表现,沪胶RU2401-RU2405价差大概率进一步扩大,则可获利平仓了结。另一方面,对于产业套利盘来说,一旦沪胶继续上涨导致RU2401-RU2405价差扩大,传统非标套利则会面临着较大压力和移仓成本损耗,因此可以将部分期现非标头寸转换成多RU2401空RU2405的正套头寸;如果后期橡胶重回弱势,沪胶RU2401-RU2405价差大概率会缩小甚至重回远月升水结构,对于个人投资者来说可将沪胶1-5正套操作转换成多NR空RU套利头寸持有,产业投资者则可转为非标期现套利持有,获得更高的价差收益。(作者单位:国贸期货) |

|

|  |

|