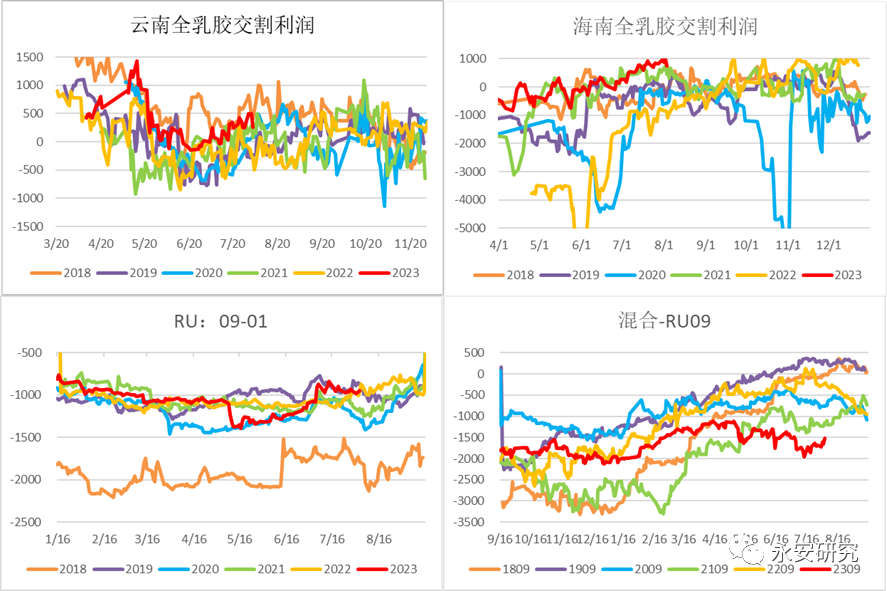

北京研究院 摘要: 近期天然橡胶(11915, -90.00, -0.75%)抛储竞价完成,收储预期仍存,RU09合约持仓同比高位,底部有所抬升,91价差逐步走扩,多空延续博弈,宏观预期变化对行情单边走势略有影响,盘面维持区间震荡。 当前浅色相对估值偏高,全乳交割利润环比回升同比偏高,越南3L胶提前季节性累库,预计后续浅色供应压力增加。深色胶估值偏中性,东南亚加工利润有所修复,若海外买盘持续弱势,长期来看国内仍将面临高产季的压力,且影响去库节奏。下游订单维持外强内弱,目前半钢胎开工高位运行,全钢胎相对弱于半钢,主要是缺乏内销支撑,替换市场在高温天气下需求稍有带动。半钢胎高产稳态预计能够继续维持,全钢胎内销则需看到基建、房地产、物流等真正提振需求。 宏观扰动下市场情绪转变较快,沪胶整体供需格局变化不大,天气、政策影响暂时告一段落,产业外资金的关注度再次降低。后续预计供应季节性上量,需求端则要关注国内“金九银十”预期与海外订单情况,政策端的“轮储”或将成为长期变量。当前行情仍处于上下空间均有限的僵持局面,暂区间偏弱震荡看待。 风险点: 补库周期提前;厄尔尼诺天气影响产出;轮储政策超预期。 正文: 一、浅色相对估值偏高,盘面延续博弈 近期抛储竞价完成,收储预期仍存,RU持仓量同比高位,底部有所抬升,91价差逐步走扩,多空延续博弈,宏观预期变化对行情单边走势略有影响,盘面维持区间震荡。当前浅色相对估值偏高,国内产区新胶逐步上量且替代指标入境,原料价格下跌,全乳交割利润环比回升同比偏高,越南3L胶提前季节性累库,预计后续浅色供应压力增加。 图1:全乳交割利润;9-1价差;非标基差;  数据来源:Wind、Mysteel、永安期货研究院

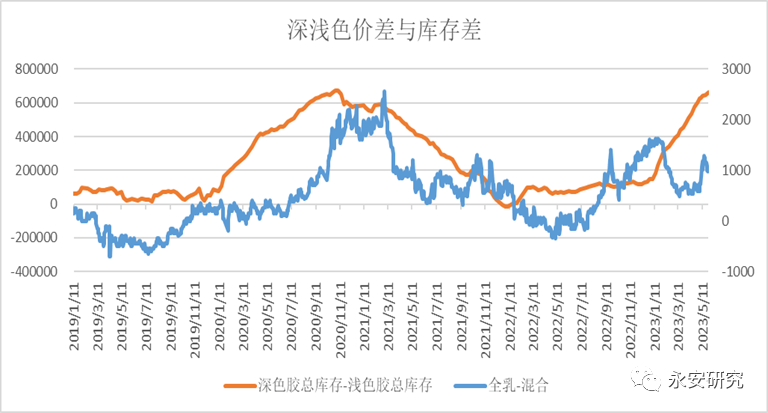

深浅库存差有所降低,深浅价差仍维持高位,全乳有交割利润、存在收储预期,泰混加工利润略亏损、高库存压制。两者价差暂无较强的回归驱动的情况下,可能仍会僵持。 图2:深浅价差与库存差  数据来源:Wind、Mysteel、永安期货研究院

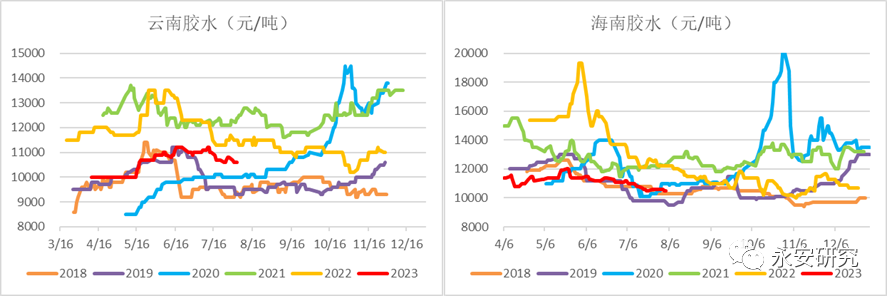

二、供应放量原料小幅下跌,加工利润环比修复 国内海南产区全面开割,新鲜胶水产出稳定增量,胶水价差平水,收购价格呈小幅下滑趋势;云南产区原料释放逐渐增量,替代指标胶陆续流入,前期因开割推迟导致国内原料供应不足问题已得到解决,浓乳厂胶水分流有限,胶水价格重心下移,国内全乳胶均对盘面有交割利润,因此新胶存在部分增产预期。 图3:云南胶水;海南胶水  数据来源:Wind、Mysteel、永安期货研究院

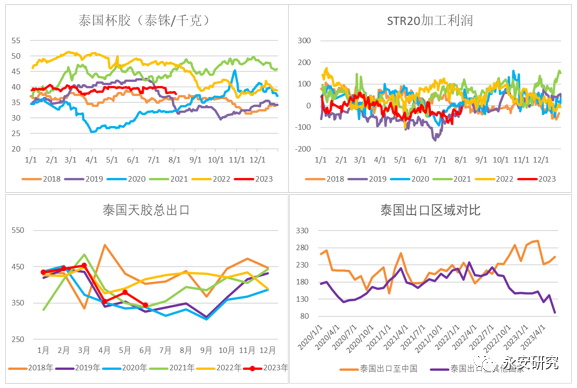

泰国开割初期高温天气叠加偏干旱,导致原料释放受限。当前整体生产逐步恢复正常,雨季降雨天气存在小幅扰动,原料总体上量情况仍不及去年同期,原料价格仍随着上量环比走低。国内外买盘低位,即便原料价格下跌,工厂的加工利润修复有限。前期上游亏损导致生产积极性不高,对应出口总量可见环比下滑,国内中游显性库存出现了去库趋势,然而海外买盘持续偏弱,工厂远期抛售态度转向积极,因此长期来看仍将面临高产季的压力。 图4:泰国原料价格;泰混加工利润;泰国天胶出口  数据来源:Wind、Mysteel、永安期货研究院

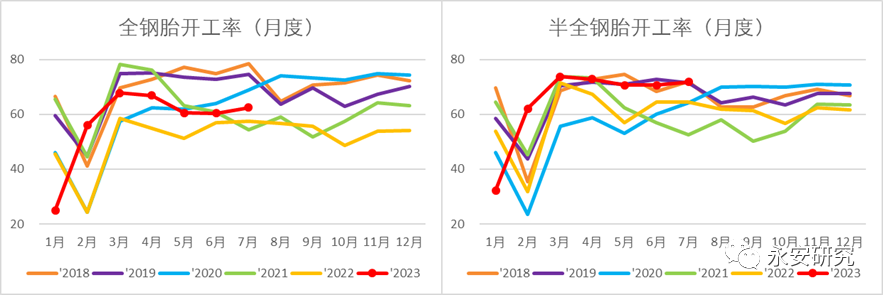

三、出口订单充足,内需相对偏弱 下游情况变化不大,仍是外强内弱态势。目前半钢胎企业外贸订单量充足,原材料价格偏低,行业利润可观,排产积极性较高,整体开工维持高位运行状态。全钢胎企业整体开工运行平稳,表现相对弱于半钢,主要是缺乏内销支撑,部分企业由于库存增量而存适度降负。终端来看,内销市场出货压力较大,外贸出货尚可,整体库存延续缓慢增长态势。为刺激下游补货,给予市场不同程度促销政策指引,其中替换市场在高温天气下需求稍有带动,低端货源走货仍占主导。 图5:轮胎开工率  数据来源:Wind、Mysteel、永安期货研究院

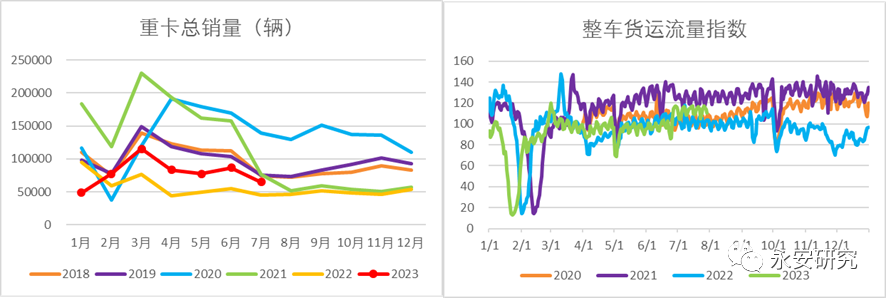

根据初步数据,2023年7月我国重卡市场大约销售6.5万辆左右,同比仍在低位,但环比来看这是今年继2月以来的第六个月同比增长。终端销量基本低位持稳,暂时没有出现环比继续明显下降的势头,亦未见明显起色。 预计后续半钢胎高产稳态预计能够继续维持,全钢胎替换在高温略有起色但其持续性需要看到基建、房地产、物流等真正提振需求。 图6:重卡销量;货运物流指数  数据来源:Wind、G7永安期货研究院

总结 宏观扰动下市场情绪转变较快,沪胶整体供需格局变化不大,天气、政策影响暂时告一段落,产业外资金的关注度再次降低。后续预计供应季节性上量,需求端则要关注国内“金九银十”预期与海外订单情况,政策端的“轮储”或将成为长期变量。当前行情仍处于上下空间均有限的僵持局面,暂区间偏弱震荡看待。 风险点: 补库周期提前到来,使得需求迅速恢复;厄尔尼诺天气影响主产区的季节性上量节奏;轮储政策超预期。 |

|

|  |

|