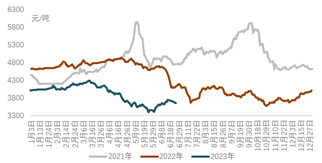

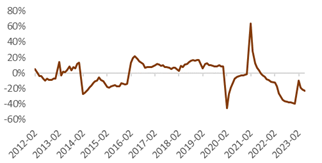

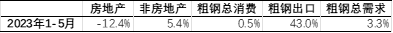

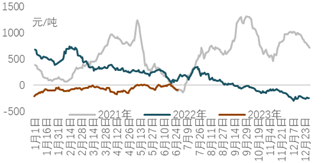

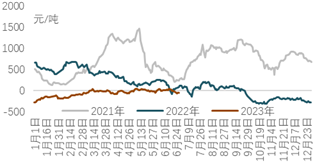

卓桂秋 核心观点 市场回顾:2023年上半年钢价先扬后抑,一季度主要交易“需求强预期”,价格小幅上涨;二季度交易“需求弱现实与成本坍塌”,价格大幅下挫。1-5月,我国国内粗钢消费同比平稳,基建、汽车、家电以及高技术制造业等粗钢消费增长对冲了房地产粗钢消费下滑;粗钢出口超预期,其中由于欧洲产钢大国乌克兰粗钢产量锐减,我国钢材出口中东显著增加。经测算,1-5月,我国房地产粗钢消费累计同比-12.4%,非房地产(基建+制造业)粗钢消费累计同比+5.4%,粗钢总消费累计同比+0.5%,粗钢出口累计同比+43%,粗钢总需求累计同比+3.3%,超过粗钢供给同比+1.8%的增速。1-5月,我国粗钢产量增长全由铁水贡献;粗钢出口拉动总需求2.8个百分点的增长,贡献率84.8%,是年初以来粗钢需求增长的主要驱动。 供需展望:(1)需求端。预计下半年房地产粗钢消费同比维持负增长,非房地产粗钢消费同比稳中有增,粗钢出口同比下降。对此,我们测算了九种需求情景。在中性情景下,预计下半年粗钢总需求环比-6.6%,同比-2.9%;2023全年粗钢总需求同比-1.0%,较2022年降幅收窄2个百分点。由于展望下半年经济稳增长政策加码,因此我们倾向于全年粗钢总需求中性乐观,同比增速在(-1.0%,1.9%)区间。(2)供应端。在全年粗钢产量平控预期下,下半年铁水减产压力大,全年铁水产量或同步实现平控。预计下半年粗钢产量环比-6.8%,同比+0.5%,供应同比-0.1%。(3)平衡表。中性情景下,下半年粗钢小幅垒库,年底库存超过往年同期,钢价或先扬后抑,四季度测试底部成本支撑;乐观情景下,下半年粗钢去库,钢价有望震荡走强,高度取决于需求强度。 成本估值:(1)炼焦煤(1392, 40.00, 2.96%)。上半年焦煤盘面已对炼焦煤全年过剩预期定价,结合平衡表预期和国内主焦精煤供给成本曲线推断,预计下半年焦煤跌幅有限,主焦精煤仓单或下探至1200元/吨左右,较当前下跌约200元/吨。(2)铁矿(825, 21.00, 2.61%)石。在80美元/干吨存在边际成本支撑,在800元/吨上方存在政策监管压力,平衡表显示下半年铁矿将持续垒库,价格或再下测100美元/干吨,盘面或再触及680元/干吨。(3)粗钢。下半年粗钢底部成本或在3060元/吨左右,对应螺纹钢(3716, 39.00, 1.06%)底部成本在3310元/吨左右。 投资策略:(1)若2023年供给端粗钢、铁水产量平控,需求端非房地产粗钢消费乐观,那么下半年粗钢偏紧,存在供需错配可能,相应策略是买成材空原料,或单边做多成材。(2)若2023年供给端粗钢、铁水产量平控,需求端非房地产粗钢消费悲观,或非房地产粗钢消费中性而房地产粗钢消费悲观,那么下半年粗钢垒库压力大,黑色走负反馈螺旋,产业自下而上主动去库、去产量,直至去产能,相应策略为单边做空黑色。(3)若2023年供给端粗钢、铁水产量平控,需求端非房地产粗钢消费中性、房地产粗钢消费中性乐观,那么下半年粗钢垒库压力不大,螺纹钢在3300元/吨以下具有做多的安全边际。(4)若粗钢产量平控预期未能兑现,铁水维持高产量,粗钢需求中性乐观,那么相应策略是买原料空成材。(5)根据炼焦煤和铁矿供需平衡表,铁矿石过剩程度较焦煤轻(过剩量占供应量比例),因此相应策略为买铁矿空焦煤。 风险提示:粗钢需求超预期下滑;粗钢产量平控预期证伪;碳元素成本进一步坍塌。 一 2023上半年钢价走势与逻辑回顾 1.1 上半年钢价先扬后抑 2023上半年钢价走势先扬后抑。一季度钢价高位震荡偏强,重心小幅上移:上海地区螺纹钢现货上涨140元/吨或3.5%至4150元/吨,热卷(3819, 39.00, 1.03%)现货上涨160元/吨或3.8%至4340元/吨;二季度钢价重挫:上海地区螺纹钢现货最低跌至3400元/吨,较3月底累计下跌750元/吨或18.1%,热卷现货最低跌至3740元/吨,较3月底累计下跌600元/吨或13.8%。 图表1 螺纹钢现货价格  数据来源:钢联数据,金瑞期货

图表2 热卷现货价格

数据来源:钢联数据,金瑞期货 期货方面,一季度螺纹钢主力合约Rb2305上涨56元/吨或1.36%至4161元/吨,热卷主力合约Hc2305上涨149元/吨或3.6%至4292元/吨;二季度螺纹钢主力合约Rb2310最低跌至3388元/吨,较3月底累计下跌748元/吨或18.1%;热卷主力合约Hc2310最低跌至3507元/吨,较3月底累计下跌720元/吨或17%。 图表3 螺纹钢期货主力合约价格  数据来源:文华财经,金瑞期货

图表4 热卷期货主力合约价格

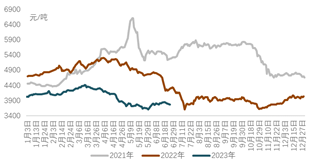

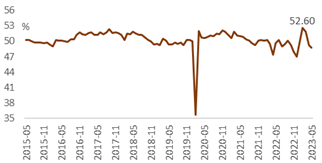

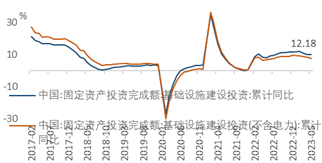

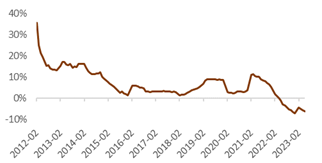

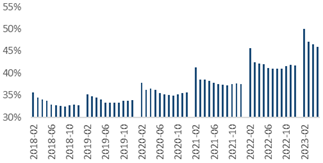

数据来源:文华财经,金瑞期货 1.2上半年钢价逻辑:从“强预期”到“弱现实与成本坍塌” 一季度钢价上涨,驱动来自防疫结束后市场对钢材消费复苏的预期,中观层面强劲的制造业PMI和基建投资数据与预期形成共振,微观层面五大材表需与混凝土发运量在春节后触底回升,迎来快速爬坡。数据显示,1月份制造业PMI新订单分项指数强劲上扬达到50.9%,一扫2022年下半年持续收缩的萎靡态势;2月份制造业PMI达到52.6%,创多年来新高。1-2月基建投资(全口径)累计同比增长12.18%,创2021年4月以来新高。 图表5 我国制造业PMI  数据来源:国家统计局,金瑞期货

图表6 我国基建投资累计同比

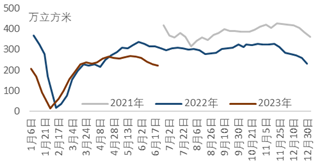

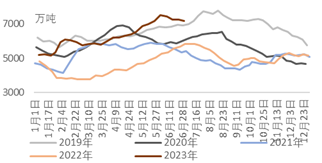

数据来源:国家统计局,金瑞期货 二季度钢价破位下行,驱动主要来自“金三银四”传统旺季钢材现实消费不及预期和碳元素成本坍塌。首先,螺纹钢表需与混凝土发运量后劲不足,3月中旬开始躺平,未能继续爬坡。去年同期因深圳和上海先后防疫封城导致钢材消费旺季不旺,今年旺季不旺体现了经济内生动力不足,4、5月份经济和社融数据走弱。其次,煤炭增产保供背景下,煤炭进口大幅增加,动力煤(0, -7680.00, -100.00%)港口库存持续攀升创新高,价格跌至发改委制定的中长期价格合理区间上沿,焦煤价格深度回调,钢材成本重心下移。 图表7 螺纹钢周度表需  数据来源:钢联数据,金瑞期货

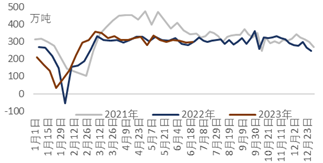

图表8 混凝土周度发运量

数据来源:钢联数据,金瑞期货 图表9 我国煤炭产量与进口量累计同比(%)  数据来源:国家统计局,海关总署,金瑞期货

图表10 动力煤与焦煤现货价格(元/吨)

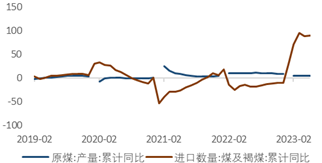

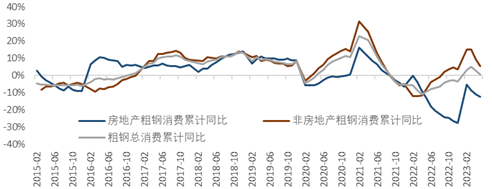

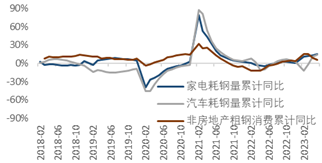

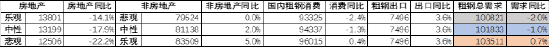

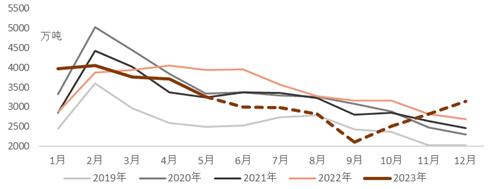

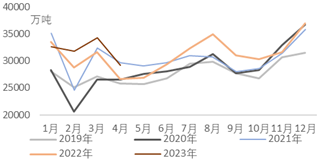

数据来源:钢联数据,iFinD,金瑞期货 二 2023下半年粗钢供需展望 2.1 粗钢消费:中性情景下,下半年我国粗钢总消费环比-4.1%,同比-1.8%,全年-1.3% 经测算,2023年1-5月我国粗钢总消费40295万吨,累计同比增长0.5%,与去年同期消费量基本持平。年初以来基建、汽车、家电以及高技术制造业等粗钢消费增长对冲了房地产粗钢消费下滑。预计下半年房地产粗钢消费同比维持负增长,非房地产(基建和制造业)粗钢消费同比稳中有增,继续对冲房地产下滑。 图表11 我国房地产、非房地产粗钢消费和粗钢总消费累计同比

数据来源:Wind,iFinD,钢联数据,金瑞期货 2.1.1 房地产粗钢消费 1-5月,我国房屋新开工面积累计同比减少23.1%,施工面积累计同比减少6.3%,减幅逐月扩大。5月份我国房地产粗钢消费估算为650万吨,同比下降31%。2022年12月房地产单月粗钢消费量444万吨,创历史最低。1-5月我国房地产粗钢消费9336万吨,累计同比减少12.4%,远比年初预期悲观,成为今年以来粗钢总消费的主要拖累项。 图表12 房屋新开工面积累计同比  数据来源:国家统计局,金瑞期货

图表13 房屋施工面积累计同比

数据来源:国家统计局,金瑞期货 图表14 房地产月度粗钢消费量  数据来源:Wind,iFinD,钢联数据,金瑞期货

图表15 房地产粗钢消费量累计同比

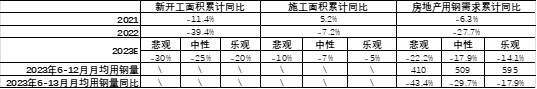

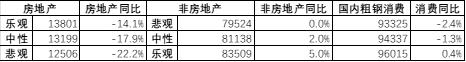

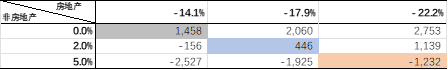

数据来源:Wind,iFinD,钢联数据,金瑞期货 在房地产“去库存”、“保交楼”背景下,预计下半年购地和新开工难有起色。中性假设2023年房屋新开工面积同比减少25%,施工面积同比减少7%,那么全年房地产粗钢消费同比减少17.9%,较2022年收窄9.7个百分点;对应2023年6-12月房地产粗钢消费量月均509万吨,同比减少29.7%。 图表16 2023年房地产粗钢消费情景测算

数据来源:Wind,iFinD,钢联数据,金瑞期货 2.1.2 非房地产粗钢消费 1-5月,我国非房地产行业(基建和制造业)粗钢消费累计同比增长5.4%。基建、汽车、家电和高新技术制造业投资高增长支撑粗钢消费增长。 图表17 非房地产粗钢消费与基建三大子行业投资累计同比  数据来源:Wind,iFinD,钢联数据,金瑞期货

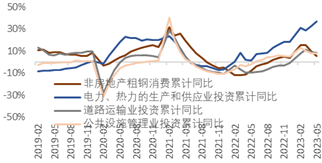

图表18 非房地产月度粗钢消费量

数据来源:Wind,iFinD,钢联数据,金瑞期货 1-5月我国基建投资(全口径)累计同比增长10.5%。三大子行业中,表现最强劲的是电力、热力生产和供应业投资,累计同比大幅增长32.1%,凸显能源安全战略需求;道路运输业和公共设施管理业投资累计同比分别增长4.4%和3.9%,增速趋于温和,存在增长潜力,或将成为下半年经济稳增长的两个重要抓手。1-5月三大子行业对基建投资(全口径)的拉动分别为3.9、1.1和1.4个百分点,合计6.3个百分点。 图表19汽车产量累计同比  数据来源:国家统计局,金瑞期货

图表20家电产量累计同比

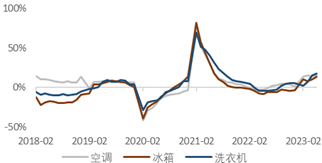

数据来源:国家统计局,金瑞期货 1-5月,我国汽车产量累计同比增长11.1%,估算汽车粗钢消费累计同比增长13.8%;空调、冰箱、洗衣机产量累计同比分别增长15%、13.4%和17.6%,估算三大家电粗钢消费合计累计同比增长15%。 1-5月,高技术制造业固定资产投资累计同比+15.93%。其中,电气机械和器材制造业投资大幅增长38.9%,延续2022年以来的高景气;汽车制造业投资累计同比增长17.9%,增速创新高。1-5月传统制造业固定资产投资累计同比则下降1.19%。1-5月高技术制造业固定资产投资占制造业总投资比重45.9%,接近半壁江山,同比提高3.9个百分点。 图表21 汽车与家电粗钢消费累计同比  数据来源:国家统计局,金瑞期货

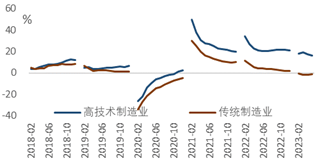

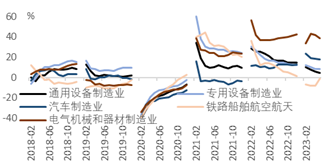

图表22高技术制造业与传统制造业固定资产投资累计同比

数据来源:国家统计局,金瑞期货 图表23 电气机械和器材制造业固定资产投资高增长  数据来源:国家统计局,金瑞期货

图表24 高技术制造业固定资产投资占制造业固定资产投资比重

数据来源:国家统计局,金瑞期货 国家发改委在6月份新闻发布会中提出,下一步将全面落实党中央、国务院决策部署,重点在稳定汽车消费,推动能源、交通及新型基础设施建设等6方面发力。我们认为,在经济稳增长政策刺激下,下半年基建、汽车、家电和高技术制造业投资有望保持高增长,非房地产粗钢消费同比有望稳中有增。 图表25国家发改委在6月份新闻发布会中提出的6方面重点工作

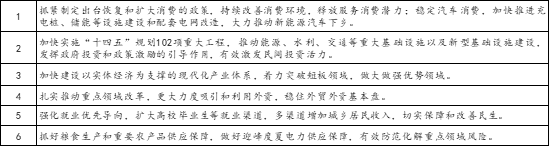

数据来源:国家发改委,金瑞期货 中性情景下,假设6-12月非房地产月度粗钢消费同比+0%,那么全年非房地产粗钢消费同比+2%。 图表26 非房地产粗钢消费情景假设

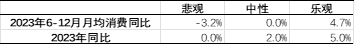

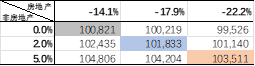

数据来源:Wind,iFinD,钢联数据,金瑞期货 综合房地产粗钢消费,中性情景下,预计2023下半年我国粗钢总消费环比减少4.1%,同比减少1.8%,全年粗钢总消费同比减少1.3%。 图表27 2023全年我国粗钢总消费量情景测算

数据来源:Wind,iFinD,钢联数据,金瑞期货 2.2 粗钢出口:1-5月钢材出口中东高增长;预计全年钢材出口同比+3.6% 2023年初,市场普遍预期海外需求衰退将影响我国钢材出口,但年初以来钢材出口高增长,远超市场预期。数据显示,1-5月我国钢材出口逐月上升,累计出口3637万吨,同比增加1046万吨或40.4%。从出口增量流向来看,今年1-5月钢材出口主要增量流向中东、东南亚、韩国、南美和非洲。 图表28 2023年1-5月我国钢材出口增长超预期  数据来源:海关总署,金瑞期货

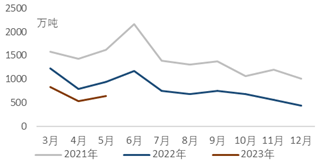

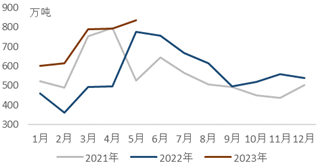

图表29 近3年1-5月钢材出口累计同比增量流向

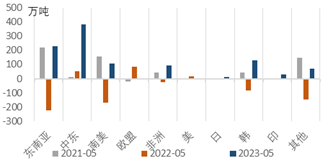

数据来源:海关总署,金瑞期货 观察发现,去年以来我国钢材出口中东增量明显。2022年我国钢材出口中东1130万吨,同比增长32.2%;2023年1-5月出口中东累计800万吨,累计同比增长92.6%,接近2021全年出口中东855万吨的量。我们认为,受地缘政治冲突影响,2022年欧洲产钢大国乌克兰粗钢产量锐减71%,2023年1-4月累计同比减少54%,导致中东地区钢材供应出现区域性紧张,是我国钢材出库中东显著增加的一个重要原因。预计2023全年我国对中东钢材出口同比保持高增长。 图表30 2023年1-5月我国钢材出口中东高增长  数据来源:海关总署,金瑞期货

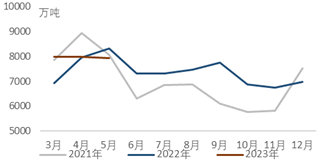

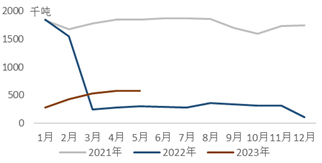

图表31 乌克兰粗钢月度产量

数据来源:世界钢铁协会,金瑞期货 2022年下半年我国粗钢单月出口最低为9月份的531万吨。保守假设2023年6-12月粗钢出口保持500万吨/月,那么,2023下半年我国粗钢出口3000万吨,环比上半年减少1496万吨或33.3%,同比减少17%;全年粗钢出口7397万吨,同比增加257万吨或3.6%,较2022年出口增量多增114万吨。 2.3 粗钢需求:中性情景下,下半年粗钢总需求环比-6.6%,同比-2.9%,全年-1.0% 2023年1-5月,我国房地产粗钢消费累计同比减少12.4%,非房地产粗钢消费累计同比增长5.4%,粗钢总消费累计同比增长0.5%,粗钢出口累计同比增长43%,粗钢总需求累计同比增长3.3%。粗钢出口拉动总需求2.8个百分点的增长,贡献度达到84.8%。 图表32 2023年1-5月我国粗钢消费、出口与总需求测算

数据来源:Wind,iFinD,钢联数据,金瑞期货 综合以上分析,在中性情景下: (1)预计下半年我国粗钢总消费环比减少4.1%,同比减少1.8%,全年粗钢总消费同比减少1.3%; (2)保守假设下半年我国粗钢出口3000万吨,环比上半年减少1496万吨或33.3%,同比减少17%;全年粗钢出口7496万吨,同比增加257万吨或3.6%; (3)综合国内粗钢消费和粗钢出口,预计下半年粗钢总需求环比上半年减少6.6%,同比减少2.9%;全年粗钢总需求同比减少1.0%,较2022年降幅收窄2个百分点。 图表33 2023年我国粗钢总需求3种情景测算

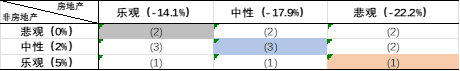

数据来源:Wind,iFinD,钢联数据,金瑞期货 最后,我们分别将3种房地产粗钢消费情景和3种非房地产粗钢消费情景进行两两组合,在假定全年粗钢出口7496万吨条件下,最终得到包括以上3种需求情景的9种粗钢总需求情景。在下半年经济稳增长政策加码预期下,我们倾向于全年粗钢总需求中性乐观,同比增速在(-1.0%,1.9%)区间。 图表34 2023年粗钢总需求的九种情景  数据来源:Wind,iFinD,钢联数据,金瑞期货

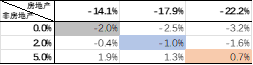

图表35 2023年九种情景下粗钢总需求同比

数据来源:Wind,iFinD,钢联数据,金瑞期货 2.4 粗钢供给:下半年或通过铁水压产实现全年粗钢产量平控 2.4.1 全年粗钢产量平控预期下,下半年粗钢产量环比减少6.8% 2023年5月,我国粗钢日均产量291万吨,同比减少9%;1-5月,粗钢产量累计44463万吨,同比增加961万吨或2.2%。若按照5月日均粗钢产量平推到年底,那么全年粗钢产量106760万吨,同比增加5460万吨或5.4%。 4月上旬,据报道:2023年粗钢产量调控政策定调为平控;下半年再根据实施情况进行动态调整、总量控制;具体政策尚需等待国家相关部门出台文件。截至目前,有关粗钢产量平控政策的正式文件尚未出台。若粗钢产量平控预期兑现,那么6-12月粗钢日均产量需维持在266万吨左右,较5月日均下降25万吨或8.6%;下半年粗钢产量48870万吨,环比减少6.8%,同比增长0.5%。 图表36 全年粗钢产量平控预期下,下半年粗钢、铁水日均产量与废钢日耗测算

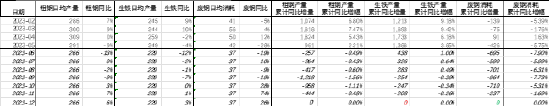

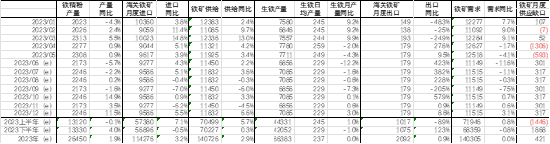

数据来源:国家统计局,金瑞期货 2.4.2 粗钢产量平控或通过铁水产量平控方式实现 5月份,我国生铁日均产量249万吨,废钢日耗42万吨。1-5月我国生铁产量累计同比增加1388万吨或3.9%,废钢消耗累计同比减少426万吨或5.8%。可见,1-5月粗钢增量全由生铁贡献。 若将5月生铁日均产量和废钢日耗分别平推到年底,那么,全年生铁产量90709万吨,同比增加4326万吨或5.0%;废钢消耗16051万吨,同比增加1134万吨或7.6%。全年铁水增量贡献粗钢增量的79.2%。 所以,若今年粗钢产量平控预期兑现,那么预计下半年生铁面临较大的减产压力,全年生铁产量或同步实现平控。此时,6-12月铁水日均产量降至229万吨,较5月日均减少20万吨或8.7%;废钢日耗由5月的42万吨降至37万吨。 图表37 2023年粗钢产量平控的一个实现路径:铁水产量平控

数据来源:国家统计局,金瑞期货 三 2023年粗钢供需平衡表与下半年钢价走势 根据以上供需分析,假设6-12月粗钢进口维持5月份78万吨/月的水平,那么,全年粗钢进口979万吨,同比减少44.3%;中性情景下,6月底我国粗钢库存2994万吨,同比减少955万吨或24.2%,较去年底增加302万吨或11.2%;下半年粗钢垒库144万吨,全年垒库446万吨,年底库存3139万吨,同比增长16.6%。 图表38 2023年粗钢供需平衡表(中性情景)

数据来源:Wind,iFinD,钢联数据,金瑞期货 可见,在中性情景下,下半年粗钢小幅垒库,其中三季度集中去库,四季度集中垒库,年底粗钢库存超过往年同期。下半年钢价或先扬后抑,四季度测试底部成本支撑。 图表39 2023年中性情景粗钢库存预测——三季度去库,四季度垒库,下半年小幅垒库

数据来源:Wind,iFinD,钢联数据,金瑞期货 最后,将全年粗钢产量平控下的产量与九种需求情景组合,得到2023年粗钢供需平衡的九种结果。我们倾向于认为,需求中性偏乐观,叠加粗钢产量平控,全年粗钢将处于偏紧状态。因此,下半年粗钢可能去库,而非垒库,年底库存有望低于去年同期,下半年钢价震荡走强,高度取决于需求强度。 图表40 2023年粗钢九种需求情景下的平衡结果

数据来源:Wind,iFinD,钢联数据,金瑞期货 四 下半年粗钢成本估值 4.1上半年碳元素成本坍塌显著拖累粗钢估值 虽然上半年铁水产量增长,但钢厂原料库存每况愈下,呈现主动去化。究其原因,(1)粗钢消费偏弱,钢厂利润不佳,钢厂对原料按需采购;(2)煤炭供应充足,焦煤矿山、港口被动垒库,碳元素成本坍塌,钢厂、焦化厂补库积极性下降。 4.1.1原料与粗钢价格 下游主动去库、上游被动垒库导致煤炭价格弱势运行,粗钢成本下移。2023年截至6月14日,上海地区螺纹、热卷现货价格分别累计上涨-320元/吨(-8.0%)和-280元/吨(-6.7%),日照港铁矿卡粉、准一冶金焦和沙河驿进口蒙古主焦煤分别累计上涨8元/干吨(0.9%)、-1043元/吨(-33.3%)和-750元/吨(-36.6%),华东标杆钢厂废钢采购价累计上涨-190元/吨(-6.1%)。 图表41 2023年截至6月14日黑色品种仓单成本变动和废钢现货价格涨跌(铁矿:元/干吨,其他:元/吨)

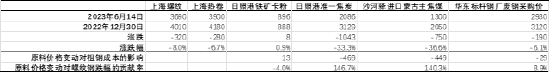

数据来源:钢联数据,金瑞期货 按照生产1吨粗钢需要1.6吨铁矿、0.45吨焦炭(2179, 48.50, 2.28%)(1吨焦炭需要1.33吨焦煤)、以及0.15吨废钢计算,上半年铁矿、焦炭(焦煤)、废钢价格变化对吨钢成本的影响分别是:铁矿+13元/吨、焦炭-469元/吨(以焦煤计算为-449元/吨),废钢-29元/吨,对螺纹钢跌幅的贡献率分别为-4%、147%(140%)、9%。显然,碳元素成本坍塌对粗钢估值拖累显著。 4.1.2 钢材利润 根据钢联数据,2023上半年螺纹钢、热卷现货大部分时间处于亏损、少数时间处于微利状态,钢厂生产利润同比显著恶化。截至6月16日,螺纹钢平均亏损73元/吨,去年同期为盈利386元/吨;热卷平均亏损67元/吨,去年同期为盈利381元/吨。 图表42 螺纹钢(高炉)现货毛利  数据来源:钢联数据,金瑞期货

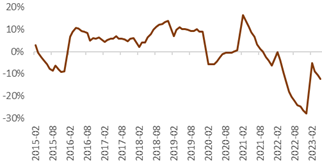

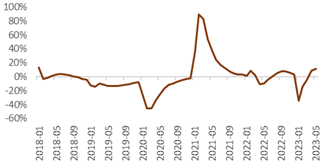

图表43 热卷现货毛利

数据来源:钢联数据,金瑞期货 图表44 2023上半年钢厂高炉原料铁矿、焦煤、焦炭主动去库

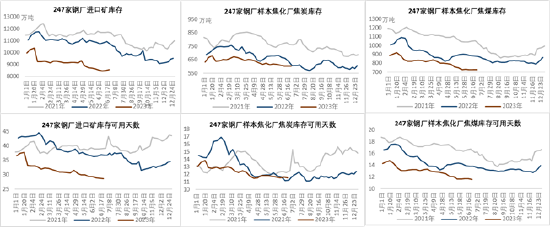

数据来源:钢联数据,金瑞期货 4.2上半年焦煤盘面已对全年过剩预期定价,预计下半年焦煤价格跌幅有限 展望下半年,我们预计焦煤价格进一步下跌的空间有限。因为: (1)进入6月,港口动力煤高库存出现拐点,开始持续去化,价格止跌反弹。展望下半年电煤季节性需求好于上半年;经济稳增长政策有望加码,利好非电行业动力煤需求。即下半年动力煤需求预期整体向好,供需或呈现偏紧格局,将有助于抬升焦煤底部价格,提升焦煤价格中枢。 图表45 动力煤55个港口库存

图表46 我国动力煤消费季节性

数据来源:钢联数据,金瑞期货 数据来源:Wind,金瑞期货 (2)国内主焦精煤边际成本支撑显现。根据测算,2022年国产主焦精煤边际成本在1600元/吨附近,折算仓单在1400元/吨左右。2023年5月初,山西地区可交割主焦精煤在跌至1600元/吨后止跌,进入横盘整理。5月31日盘中Jm2309最低跌至1195元/吨后反弹。根据供给成本曲线,1195元/吨意味着约15%或2700万吨左右的国产主焦精煤边际供应被挤出市场。即,5月以来主焦精煤现货在边际成本附近获得支撑,Jm2309则一度打穿边际成本并挤出了15%左右的国产主焦精煤边际供应。Jm2309实际上是对2023年铁水产量平控情形下,炼焦煤进口增加导致平衡表过剩的价格发现。 图表47 我国主焦精煤供给成本曲线估算(2022年)

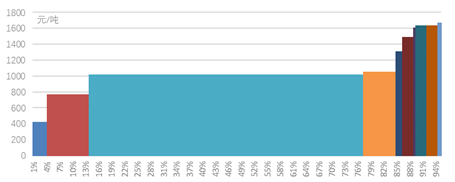

数据来源:Wind,iFinD,钢联数据,金瑞期货 我们测算,2023年我国炼焦煤总进口同比增量预期正好在2700万吨左右(=进口蒙古炼焦煤增量预期2000万吨+进口其他国家炼焦煤增量预期700万吨,因今年以来澳洲炼焦煤不具价格优势,进口有限,因此此处“其他国家炼焦煤”不包括澳洲炼焦煤),增幅约42.3%,国产炼焦煤增产预期约500万吨或1%,即2023年炼焦煤供应增量预期3200万吨或5.7%。假设2023年铁水产量平控且焦炭供需平衡(焦炭产量同比+2.2%),那么炼焦煤平衡表将由去年短缺1103万吨变为过剩825万吨,占供应量的1.4%。 图表48 炼焦煤供需平衡表

数据来源:Wind,iFinD,钢联数据,金瑞期货 所以,如果2023年炼焦煤进口增量与铁水产量平控预期兑现,那么下半年主焦精煤仓单可能下探至1200元/吨左右,对应现货价格在1400元/吨左右,较当前下跌约200元/吨。 图表49 沙河驿进口蒙古主焦精煤仓单成本走势

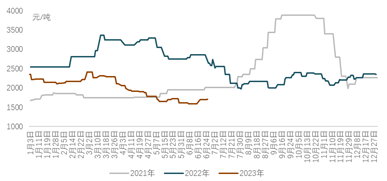

数据来源:钢联数据,金瑞期货 4.3 铁矿下半年存在较大垒库压力,价格或测试上半年低点 2023上半年,铁矿石自身供需矛盾并不突出。钢厂铁水高产,但铁矿按需采购,呈现主动去库,同时港口库存也在去化,因此整体库存压力不大,铁矿价格主要跟随成材需求预期波动。即:成材需求预期乐观,铁矿石走铁水增产的正反馈逻辑;成材需求预期悲观,铁矿走铁水减产的负反馈逻辑。 展望下半年,铁矿石下有边际成本支撑,上有政策监管压力。若全年铁水产量平控预期兑现,那么铁矿下半年存在较大垒库压力,价格或测试上半年低点,即边际成本支撑。 (1)80美元/干吨存在较强的边际成本支撑。彭博2021年全球海运铁矿石与中国铁矿供应成本曲线,铁矿石80美元/干吨(折合人民币约670元/干吨)对应供给成本曲线80%左右分位数。如果铁矿石价格跌至80美元/干吨以下,那么将意味着将有2.9亿吨或20%的铁矿石供应受影响,并已威胁到全球四大主流矿山之一的FMG铁矿石供应。因此,80美元/干吨存在较强的边际成本支撑。 图表50 全球海运铁矿石与中国铁矿供应成本曲线(2021年)

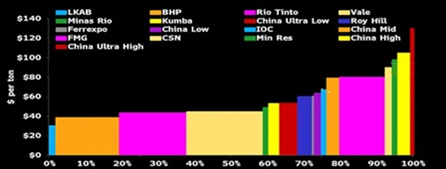

数据来源:彭博,金瑞期货 (2)800元/干吨以上存在政策监管压力。回顾2022年以来发改委对铁矿石的两轮调控发现,当铁矿石期货价格超过800元/干吨(折合96美元/干吨)时,政策调控压力显现。彭博铁矿供给成本曲线,96美元/干吨将抑制边际高成本国产矿山和少量海运边际高成本澳洲矿山的供应,粗略估计约7000-8000万吨。为了平衡边际高成本供应受限而导致的缺口,增加低成本铁矿石进口就成为一个政策选项。2023年1-5月,我国进口铁矿48075万吨,同比增加3390万吨或7.6%;进口金额553.72亿美元,同比增加0.3亿美元或0.1%;进口均价115.18美元/吨,同比减少8.67美元/吨或7.0%。 (3)铁矿石供需平衡表方面,供应端我们基本维持年初的判断,即预计2023年国产矿增量500万吨、进口矿增量3500万吨;在需求端国内铁水产量平控、铁矿出口同比持平情景下,平衡表显示下半年铁矿石将持续垒库,全年由2022年去库3559万吨变为垒库421万吨,占供应量的0.3%。 图表51 2023年铁矿石供需平衡表

数据来源:Wind,iFinD,钢联数据,金瑞期货 (4)预计2023年普氏铁矿石指数(62%Fe)年均价将低于2022年的120.16美元/干吨。2023年6月16日,普氏铁矿石指数(62%Fe)115.5美元/吨,年初以来均价118.73美元/干吨,预计下半年或再下探100美元/干吨,折合人民币港口落地约830元/干吨。 若根据上半年最宜交割品卡粉仓单平均贴水普氏铁矿石指数(62%Fe)50元/干吨计算,那么下半年卡粉仓单或测试780元/干吨;再按照上半年盘面铁矿主力合约贴水卡粉仓单平均100元/吨计算,下半年盘面主力合约或测试680元/干吨。这一结果与上半年卡粉仓单和铁矿石主力合约的价格低点基本吻合。 图表52 普氏铁矿石指数(62%Fe)走势

数据来源:Wind,金瑞期货 4.4 下半年螺纹钢底部成本或在3310元/吨左右 6月19日,铁矿仓单906元/干吨,焦煤仓单1405元/吨,废钢采购价2930元/吨,测算粗钢成本3515元/吨。若全年铁水产量平控预期兑现,下半年随着铁水产量下降,铁矿仓单下跌至780元/吨,焦煤仓单下跌至1200元/吨,废钢采购价下跌至前低2750元/吨,那么粗钢成本相应降至3060元/吨,螺纹钢成本降至3310元/吨。 五 投资策略 (1) 若2023年供给端粗钢、铁水产量平控,需求端非房地产粗钢消费乐观,那么下半年粗钢偏紧,存在供需错配可能,相应策略是买成材空原料,或单边做多成材。 (2) 若2023年供给端粗钢、铁水产量平控,但需求端非房地产粗钢消费悲观,或非房地产粗钢消费中性而房地产粗钢消费悲观,那么下半年粗钢垒库压力大,黑色走负反馈螺旋,产业自下而上主动去库、去产量,直至去产能,相应策略为单边做空黑色。 (3) 若2023年供给端粗钢、铁水产量平控,需求端非房地产粗钢消费中性、房地产粗钢消费中性乐观,那么下半年粗钢垒库压力不大,螺纹钢在3300元/吨以下具有做多的安全边际。 图表53 粗钢、铁水产量平控预期下的策略矩阵

数据来源:金瑞期货 (4) 若粗钢产量平控预期未能兑现,铁水维持高产量,粗钢需求中性乐观,那么相应策略是买原料空成材。 (5) 根据炼焦煤和铁矿石供需平衡表,铁矿石过剩程度较焦煤轻(过剩量占供应量比例),因此相应策略为买铁矿空焦煤。 粗钢平衡表我们倾向于中性乐观,因此,下半年中期策略上我们倾向于上可攻、下可守的策略(1)和策略(3)。短期,由于粗钢产量平控预期尚未兑现,因此策略(4)有效。策略(5)需密切关注炼焦煤和铁矿供应预期的兑现程度;策略(2)则意味着经济稳增长预期证伪。 六 风险提示 粗钢需求超预期下滑;粗钢产量平控预期证伪;碳元素成本进一步坍塌。 分析师声明 负责撰写本研究报告的研究分析师,在此申明,报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰、准确地反映了作者的研究观点,力求独立、客观和公正。作者薪酬的任何部分不会与本报告中的具体建议或观点直接或间接相联系。 免责声明 本报告仅供金瑞期货股份有限公司(以下统称“金瑞期货”)的客户使用。本公司不会因为接收人受到本报告而视其为本公司的当然客户。 本报告由金瑞期货制作。本报告中的信息均来源于我们认为可靠的已公开的资料,但金瑞期货对这些信息的准确性及完整性不作任何保证。金瑞期货可随时更改报告中的内容、意见和预测,且并不承诺提供任何有关变更的通知。 本报告中的信息、意见等均仅供投资者参考之用,并非作为或被视为实际投资标的交易的邀请。投资者应该根据个人投资目标、财务状况和需求来判断是否使用报告之内容,独立做出投资决策并自行承担相应风险。本公司及其雇员不对使用本报告而引致的任何直接或者间接损失负任何责任。 本报告版权归金瑞期货所有。未获得金瑞期货事先书面授权,任何人不得对本报告进行任何形式的发布、复制或出版作任何用途。合法取得本报告的途径为本公司网站及本公司授权的渠道。 金瑞期货研究所 地址:广东省深圳市彩田路东方新天地广场A座32层 电话:400-888-8208 |

|

|  |

|