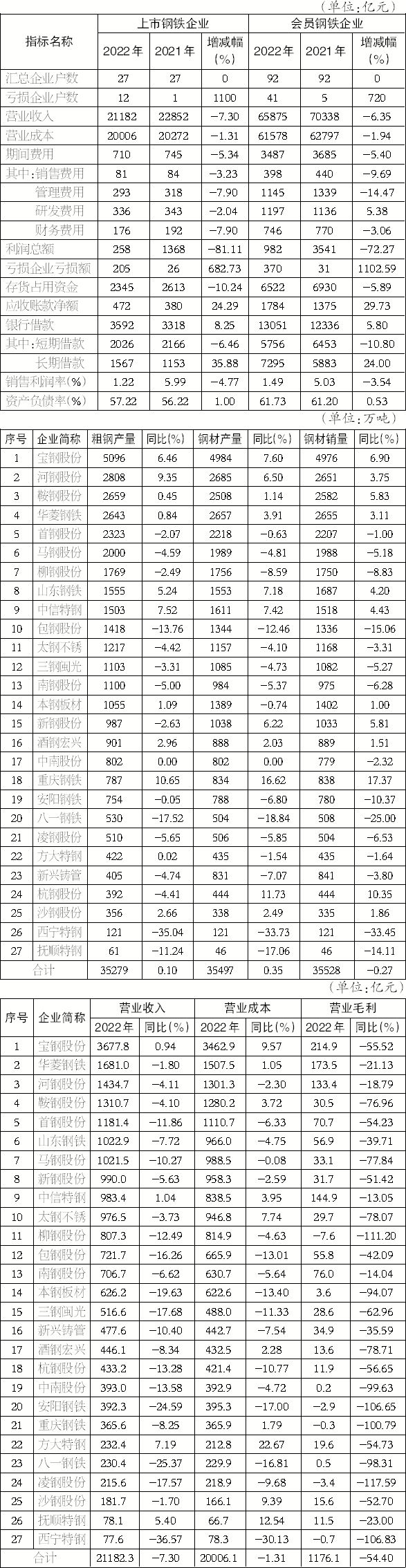

2022年以来,钢铁行业面临着多重压力,整体呈现出“需求减弱、价格下跌、成本上升、利润下滑”的运行态势。很多中国钢铁工业协会会员钢铁企业由于拥有矿业、贸易、金融、房地产、信息技术等多元板块,一定程度上掩盖了钢铁主业的实际情况。而上市钢铁企业的主营业务多集中于钢铁板块,更能清晰地反映钢铁主业的实际情况。 目前,各家上市钢铁企业已陆续公布了2022年年报和2023年第一季度报表。本报告选取了27家主要上市钢铁企业,对这些企业2022年年报和2023年第一季度报表中的关键经济效益指标进行分析,重点研究了这些企业在当前行业下行周期中的经营情况、存在的问题及好的经验做法。 上市钢企盈利略差于会员钢企 2022年,27家上市钢铁企业合计营业收入21182亿元,同比下降7.30%;合计营业成本20006亿元,同比下降1.31%,收入降幅大于成本降幅5.99个百分点;合计期间费用710亿元,同比下降4.68%;合计实现利润258亿元,同比下降81.11%;亏损额达205亿元,同比增长6.82倍;亏损面为44.44%;平均销售利润率为1.22%,同比下降4.77个百分点。2022年末,27家上市钢铁企业存货占用资金同比下降10.24%;应收账款同比增长24.29%;短期借款同比下降6.46%;长期借款同比增长35.88%;平均资产负债率57.22%,同比上升1个百分点。 对比上市企业与会员企业,主要存在以下几点差异:一是上市企业收入与成本的降幅差比会员企业的降幅差大;二是上市企业利润总额的下降幅度大于会员企业,且利润率低于会员企业;三是上市企业研发费用同比下降,会员企业研发费用同比保持增长。这几点差异表明,作为钢铁主业代表的上市钢铁企业的盈利状况略差于会员钢铁企业。从资产状况看,上市企业年末资产负债率虽然低于会员企业,但其同比升幅更大。从“两金”占用和融资结构看,上市企业与会员企业的变化趋势基本相同。各指标具体情况见下表: 进入2023年第一季度,钢铁行业经济效益未见好转。27家上市钢铁企业合计营业收入为4991亿元,同比下降4.89%;合计营业成本为4745亿元,同比下降0.90%,收入降幅大于成本降幅3.99个百分点;合计期间费用为204亿元,同比下降13.78%;合计实现利润50亿元,同比下降78.57%;亏损额达32亿元,同比增长49.83%;亏损面为37.04%;平均销售利润率为1.00%,同比下降3.43个百分点。第一季度末,存货占用资金同比下降3.23%;应收账款同比增长23.86%;短期借款同比下降6.49%;长期借款同比增长62.47%;平均资产负债率为57.98%,同比上升1.61个百分点。 对比上市企业与会员企业,主要存在以下几点差异:一是上市企业营业收入和营业成本同比下降,会员企业营业收入和营业成本同比增长;二是上市企业研发费用同比大幅下降,会员企业研发费用同比降幅较小。其他指标,上市企业与会员企业的变化趋势基本相同。 上市钢企产销总体平衡 数据显示,2022年全国粗钢表观消费量为9.60亿吨(不含进出口),同比减少3411万吨,下降了3.4%。下降的原因主要与房地产行业的各项指标较大幅度下降有关,同时,机械、汽车等行业的总体增速放缓,造成主要用钢行业市场需求不及预期,从而对钢铁行业的销售量产生了一定影响。 2022年,27家上市钢铁企业的产销总体保持平衡,合计生产粗钢3.53亿吨,同比增长0.1%;合计生产钢材3.55亿吨,同比增长0.35%;合计销售钢材为3.55亿吨,同比下降0.3%。尽管整体销售量有所下降,但产销量总体保持了相对稳定的状态。 虽然全国粗钢表观消费量整体下降,但仍存在一些地区和企业取得了良好的增长。产销同比增长较多的钢铁企业主要集中在东部和中部地区,其中重庆钢铁、杭钢股份、宝钢股份、新钢股份在当年的产销量均实现了5%以上的增长。这主要受益于这些地区的经济发展和工业需求的提升。然而,西部地区及东北地区的企业在产销量方面则出现了不同程度的下滑,西宁特钢、八一钢铁、抚顺特钢、包钢股份、柳钢股份、凌钢股份等企业的产销同比下滑均超过5%。可能这些地区面临着经济结构调整、产业转型等压力,造成钢材需求减弱。各企业2022年产销具体情况见下表(按粗钢产量排序): 上市钢企营业毛利大幅下降 从2022年总体情况看,27家上市钢铁企业合计营业收入同比下降7.30%;合计营业成本同比下降1.31%,收入降幅高于成本降幅5.99个百分点;合计营业毛利1176亿元,同比大幅下降54.40%。分企业看,仅4家企业营业收入同比实现增长,分别为方大特钢(7.19%)、抚顺特钢(5.40%)、中信特钢(1.04%)和宝钢股份(0.94%);有23家企业营业收入同比出现下滑,其中西宁特钢(-36.57%)、八一钢铁(-25.37%)、安阳钢铁(-24.59%)营业收入下降幅度超过20%。 由于下游需求收缩,钢价不足以支撑原燃料价格高位波动带来的影响,造成2022年各企业的营业毛利(营业收入-营业成本)均出现不同程度的下滑。其中,柳钢股份、凌钢股份、安阳钢铁、重庆钢铁、西宁特钢的营业毛利出现负数,存在一定程度的经营性失血情况;而中信特钢、南钢股份、河钢股份、华菱钢铁、抚顺特钢营业毛利下降幅度较小,保障了企业利润的实现。各企业2022年收入、成本、毛利具体情况见下表(按营业收入排序): 2023年第一季度,27家上市钢铁企业合计营业收入同比下降4.89%;合计营业成本同比下降0.90%,收入降幅高于成本降幅3.99个百分点;合计营业毛利246亿元,同比大幅下降46.43%。分企业看,各企业营业收入与成本的同比变化出现了一定的分化走势。中南股份、重庆钢铁、安阳钢铁、太钢不锈等企业虽然营业收入同比大幅增长,但营业成本增幅更大,造成营业毛利大幅下降,使得扩大销售并没有带来利润的增长。中信特钢、河钢股份、南钢股份等企业营业收入和营业成本的变化幅度基本相同,使得其营业毛利降幅较小。柳钢股份、包钢股份、酒钢宏兴3家企业收入降幅小于成本降幅,其营业毛利同比增长,为其实现较好盈利打下了基础。 上市钢企盈利状况同比下降 并出现分化 实现利润情况。2022年,27家上市钢铁企业合计实现利润总额258亿元,同比大幅下降81.11%。分企业看,各钢铁企业普遍出现业绩下滑,无一家企业实现同比增长。受区域经济状况、钢材需求、钢材品种、装备水平等影响,钢铁企业盈利状况出现明显分化。27家企业中,实现盈利的企业15家,多分布于华东、华南、华中等经济相对发达地区;亏损企业12家,多分布于西北、西南、东北等地区。宝钢股份行业领军地位依然稳固,其在生产规模、品种质量、装备水平、物流成本、销售网络等多个方面较其他钢铁企业有明显的优势,利润总额虽同比下降超过50%,但仍然保持了150.4亿元的水平。华菱钢铁与中信特钢利润总额虽有下滑,但也达到了80亿元以上的水平,成功经受住了考验。柳钢股份、安阳钢铁、酒钢宏兴、八一钢铁、西宁特钢等企业,在2022年均出现了较大额的亏损。主要原因,一方面是所在地的钢材市场需求出现收缩,钢材市场竞争激烈;另一方面是建筑用材在企业产品中占据了一定比例,在房地产行业下行的情况下,企业销售困难。 2023年第一季度,27家上市钢铁企业合计实现利润总额50亿元,同比大幅下降78.57%。分企业看,实现盈利的企业17家,亏损企业10家。与2022年相比,实现扭亏为盈的企业有6家,分别是柳钢股份、包钢股份、本钢板材、凌钢股份、酒钢宏兴和中南股份;由盈变亏的企业有4家,分别是首钢股份、山东钢铁、太钢不锈和三钢闽光。宝钢股份、中信特钢和华菱钢铁仍保持较好盈利,成为行业的领头羊企业;安阳钢铁、八一钢铁、西宁特钢等企业仍有较大亏损,需引起高度关注。各企业2022年实现利润情况见下表(按利润总额排序): 销售利润率情况。2022年,27家上市钢铁企业平均销售利润率为1.22%,同比下降4.77个百分点。分企业看,大多数企业的销售利润率同比出现较大幅度的下降,有4家企业的降幅相对较小,在2个百分点以内,分别是中信特钢、华菱钢铁、新兴铸管和河钢股份。这表明虽然市场环境发生了较大的变化,但其盈利能力相对稳定,这与其有特定竞争力的产品有关。从销售利润率看,企业分化也较为明显。中信特钢和华菱钢铁的利润率超过5%,在行业处于领先水平,具有很强的竞争力;沙钢股份、方大特钢、新兴铸管、宝钢股份、南钢股份和抚顺特钢的利润率在3%~5%之间,具有较强的盈利能力;凌钢股份、柳钢股份、酒钢宏兴、八一钢铁、安阳钢铁和西宁特钢等企业利润率低于-5%,盈利能力较差。 2023年第一季度,27家上市钢铁企业平均销售利润率为1.00%,同比下降3.43个百分点。中信特钢的利润率超过6%,依然领跑行业;宝钢股份、新兴铸管、方大特钢的利润率超过3%,也有较好盈利;安阳钢铁、八一钢铁和西宁特钢的利润率仍然低于-5%。从第一季度的利润率与2022年对比看,有8家企业利润率升高,表明其盈利状况在好转。其中,酒钢宏兴、柳钢股份、凌钢股份扭亏为盈,利润率提高6个百分点以上;中南股份、包钢股份、本钢板材也扭亏为盈,利润率提高2个百分点以上;安阳钢铁和重庆钢铁亏损在减少,利润率也有明显提高。其他19家企业的利润率呈环比下降趋势,其中西宁特钢下降了7.68个百分点,八一钢铁下降了3.22个百分点。具体各企业销售利润率情况见下表(按2022年利润率排序): 钢铁主业的实际经营状况不容乐观 随着中国城镇化和工业化逐步成熟,钢铁需求已达到峰值区间,预计未来需求难以大幅增长,产能与需求的矛盾将长期存在。随着上市企业发布2022年年报和2023年第一季度报告,钢铁行业的严峻形势得到了证实。政策的强刺激带来的需求恢复预期未得到兑现,持续收缩的建筑用钢需求难以回升,原燃料价格的下降也无法弥补钢价下跌带来的利润下滑。即使像宝钢股份这样在管理和技术上一直处于行业领先地位的企业,也出现了利润的大幅下滑。 通过与会员钢铁企业的对比,上市钢铁企业在营业毛利、利润总额、销售利润率、研发费用等指标上表现更差,这也意味着钢铁主业的实际经营状况更加不容乐观。甚至部分上市钢企的营业毛利出现负值,造成一定程度的经营性失血,长期下去会带来经营风险。从2023年第一季度的情况看,形势并没有明显好转,销售利润率在继续下降,部分企业由盈变亏。 与此同时,企业经营情况出现明显分化。一些企业凭借自身的核心竞争力、区位优势、管理优势等仍能保持较好盈利,处于行业领先地位,如宝钢股份、中信特钢、华菱钢铁、南钢股份、新兴铸管等。而一些企业由于产品结构、地理位置、经营管理等因素,连续发生较大亏损,经营状况较为困难,如西宁特钢、安阳钢铁等。 优秀上市企业的盈利经验 根据对上市企业经济效益情况的分析,笔者认为,核心产品竞争力与区位市场优势已成为企业盈利的主要驱动因素,企业的资源保障能力、经营管理水平、资本结构、物流成本等也是影响企业盈利状况的重要因素,多因素叠加决定了企业在整个行业的盈利水平。根据上市企业年报披露的企业竞争优势,笔者将一些优秀企业的好经验、好做法总结如下。 第一,做细分市场的“隐形冠军”。独特的技术和服务是当前获得较好利润的关键,专注于细分领域的市场拓展,能保持较高的销售单价和较强的议价能力。 中信特钢主营业务是特种钢材,所生产的轴承钢产销量连续10余年全球领先;汽车零部件用钢国内产销量第一;高端海洋系泊链用钢的国内市场占有率超90%;矿用链条钢国内市场占有率超过80%;高端连铸大圆坯国内市场占有率超过70%。华菱钢铁积极推进产品结构调整,在一些细分领域,打造了一批“隐形冠军”产品,品种钢销量占比已由2016年的32%提高到2022年的60%。新兴铸管的离心球墨铸铁管生产规模、生产技术和产品质量居世界首位,钢格板生产规模居世界首位,市场占有率接近30%。 第二,丰富产品线,满足各类客户需求。企业应拥有可广泛应用于多个下游领域的丰富产品线,可以有效避免因单一下游行业波动而对公司收益造成冲击。中信特钢可生产3000多个品种、5000多个规格,产品线齐全且具有明显优势,可以为用户提供全方位、一揽子的用钢需求解决方案。华菱钢铁产品覆盖宽厚板、冷热轧薄板、无缝钢管、线棒材等10大类7000多种规格系列产品,广泛应用于能源与油气、造船和海工、建筑和桥梁、工程机械、汽车等领域。 第三,重视产品创新,提高研发投入。一些优秀企业坚持科技进步与创新发展,不断推出新品种、新工艺、新材料,更好地满足市场需求,提高产品附加值和市场竞争力。为优先满足能源、交通、工程机械、航空航天等国家重点行业的市场需求,中信特钢搭建了新材料、新工艺、新技术研发基地,在多个领域实现了国产化替代。2022年,中信特钢获得了107项发明专利,全年开发新产品的产量达到252万吨,研发投入总额达38.5亿元,占营业收入的3.92%,较上年提高了0.38个百分点。华菱钢铁积极构建以集成产品研发(IPD)为核心的技术研发创新体系,增强自有技术中心研发能力,还借助外部智力资源,形成优势互补、分工明确、风险共担的产学研协同创新体系。2022年,华菱钢铁获得了107项专利授权和10个以上省部级科技奖项,研发投入总额达64.53亿元,占营业收入的3.84%,较上年提高了0.29个百分点。 第四,适度延伸产业链,降低经营风险。2022年产业链利润出现向上游的铁矿(808, 1.00, 0.12%)石、煤炭等资源型行业不合理转移的趋势,在当前复杂严峻的经济形势下,深度融入上下游产业链或是企业的重要战略选择。一是探索与铁矿石、能源行业的投资与合作,保障原燃料及能源供应的稳定;二是探索深加工业务,将产品从简单的原材料生产延伸到更高附加值的加工环节,将企业从单一产品供应商转变为提供全面解决方案的综合服务商。 第五,强化精益管理,深化对标挖潜。当前时期,钢铁企业更需要眼睛向内,对标找差距,在生产经营的各个方面、各个环节精益求精、精耕细作、精打细算。华菱钢铁从2017年起持续进行三项制度改革(劳动、人事、分配制度),坚持以每年10%的比例压减人员及岗位,使得劳动生产率从当时的570吨钢/人提升到了1650吨钢/人。中信特钢通过推行“精益生产”和“全面质量管理”等方法,提高生产效率和产品质量,同时采取持续扩大集中采购品种,持续开展内外部对标工作,推广使用新矿种、能源平衡、产销联动优化排产等举措,进一步压降成本。 第六,优化资本结构,降低财务费用。财务费用也是影响企业盈利状况的重要因素。华菱钢铁经过债转股与近几年的经营积累,2022年财务费用已经降为-0.18亿元,而同期上市企业中近半数财务费用高于利润总额。企业的留存收益是行业下行阶段中企业生存的重要保障,财务费用进一步分化了企业间的盈利差距。钢铁企业应优化资本结构,努力降低财务费用,提升企业盈利能力。 |

|

|  |

|