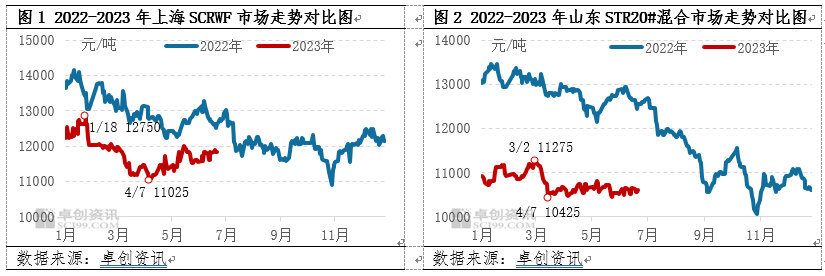

【导语】上半年天然橡胶(12140, 90.00, 0.75%)供略小于求,但供应增速大于需求增速,市场呈现跌后底部震荡行情。展望下半年,影响天然橡胶市场运行的核心因素将集中在供应端季节性增长与下游需求端边际走弱的矛盾中展开,而现货市场高库存的“常态化”或导致下半年天然橡胶价格上行驱动仍显疲乏,整体将围绕偏弱震荡的主基调运行。 上半年国内天然橡胶市场在经历短期冲高之后呈现快速下跌后低位震荡行情,其走势与《2022-2023中国天然橡胶市场年度报告》中的预测存在偏差,造成预测存在偏差的主要原因在于市场对中国2023年需求强复苏预期下进口胶大量涌入,导致国内供应快速增长。但二季度起伴随终端需求推进乏力,下游成品累库压力下造成开工高位难以维持,天然橡胶需求强复苏预期落空,国内天然橡胶库存高企且去库拐点推迟,现货压力偏大,价格弱势运行。2023年1-6月份,上海市场SCRWF均价为11777元/吨,较去年同期(13038)跌9.67%;6月27日收于11725元/吨,较年初(12225)下跌4.09%。2023年1-6月份,山东市场STR20#混合人民币均价为10765元/吨,较去年同期(12868)跌16.34%;6月27日收于10525元/吨,较年初(10925)下跌3.66%。 2023年上半年天然橡胶市场运行高点出现在1季度,浅色胶上海市场SCRWF达到12750元/吨,出现在春节前,主要来自于对2023年需求强复苏预期带动,伴随期货价格冲高,带动现货价格走高;深色胶山东市场STR20#混合达到11275元/吨,出现在3月初,当时深浅色走势出现分歧,春节过后轮胎企业快速复工,且在前期订单交付支撑下开工持续走高,支撑深色胶价格偏强运行。之后因需求回落,加之美联储加息、欧美银行业危机等导致市场对于宏观经济衰退的担忧情绪对商品市场形成明显压制,天然橡胶市场呈现明显下挫。4月中下旬起,天然橡胶行情整体表现为下有支撑但上有压制,价格底部区间震荡运行。伴随国内新一轮开割季来临,国内主产区云南因白粉病叠加干旱影响,导致开割推迟至5月份,新胶上量不畅以及对于后市交割品偏少预期,支撑胶价底部。然国内现货高库存局面,叠加需求呈现回落趋势,对胶价上方形成较为明显压制。

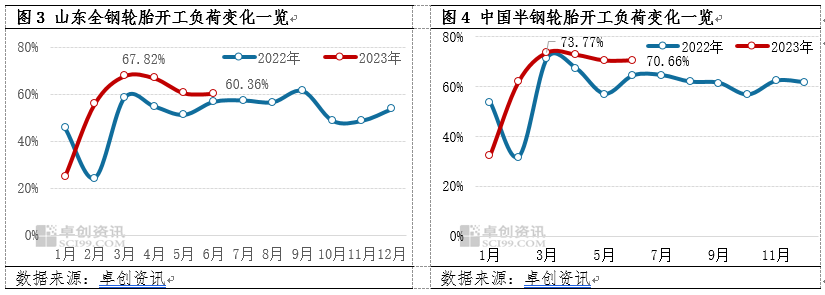

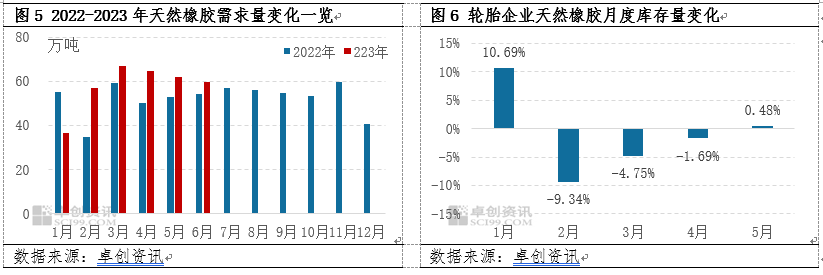

回顾上半年,因季节性原因供需关系呈现供略小于求局面,但供应增速大于需求增速令天然橡胶市场整体跌后底部震荡行情,需求强复苏预期落空以及高进口下的现货库存高企是导致价格弱势运行的主要原因。 需求同比改善 但复苏节奏放缓不及预期 需求方面,防疫政策优化,出行需求等支撑下天然橡胶主要消费下游轮胎市场开工表现优于去年同期,对于天然橡胶需求量同比改善,上半年国内天然橡胶总需求量约347.33万吨,同比增长14.5%,整体来看需求保持复苏趋势,但从上半年的表现来看二季度弱复苏特征更为明显。伴随春节假期结束,在前期订单待交付以及经销商补库需求下,轮胎企业成品库存降至低位,工厂主动储库意向支撑下,支撑轮胎3月开工冲高至上半年高点,整体产量保持增长趋势。据卓创资讯统计,全钢轮胎开工负荷约67.82%,同比走高9.27个百分点;半钢轮胎开工负荷约73.77%,同比走高2.27个百分点。天然橡胶价格尤其是深色胶价格表现较为强势。 但后续国内经济强复苏预期一再落空,内销市场表现薄弱,轮胎企业产销压力下调整开工负荷,从4月之后轮胎的整体开工表现来看呈现高位回调趋势。截至6月份,全钢轮胎开工负荷约60.36%,较年内高点回落7.46个百分点;半钢轮胎开工负荷约70.66%,较年内高点回落3.11个百分点。整体来看,全钢轮胎市场表现更为弱势,主要是因为终端市场货运市场运行压力不减,运营利润低位使得车辆运行意向下降。同时基建类工程项目开工不足,短途运输表现较弱整体交投放缓,拖累销量难增加,产销失衡成品累库,拖累开工运行,导致对于天然橡胶的消耗下滑。需求弱复苏状态是导致胶价上行承压的主要原因之一。 伴随胶价的回落,同时新增订单放缓,下游在成品库存压力下对于原材料的采购仅维持逢低刚需,备货意向不高,天然橡胶市场整体交投不温不火。据卓创资讯监测轮胎企业原料库存显示,上半年整体呈现自高位回落趋势。

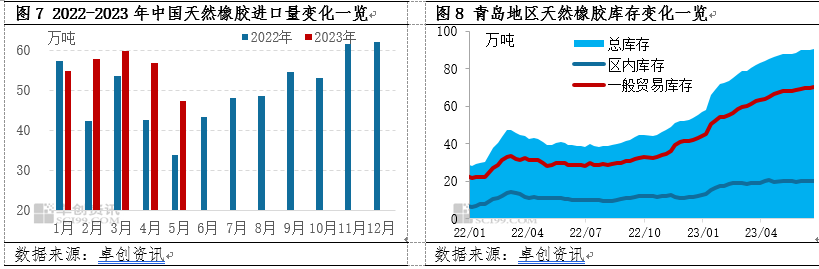

进口致现货库存高企 深色胶去库拐点迟迟未现 天然橡胶15%自产,今年云南开割初期遭遇白粉病+干旱,导致开割延期至5月份,对于产量减产预期是二季度价格底部支撑的关键因素之一。但供应初期产量低位影响有限,且伴随降雨到来干旱缓解,在需求端无共振情况下,胶价重心走弱。 国内天然橡胶85%以上依赖于进口,虽然4、5月份东南亚主产区泰国、越南等经历开割初期的高温、干旱等问题,导致原料上量推迟同时加工利润亏损令产量增长放缓。但2023年国内天然橡胶保持高进口,一方面对国内外需求偏差的预期导致中国进口量猛增,东南亚以及非洲天然橡胶陆续向中国市场转移尤其从去年11月份开始,导致国内现货充裕,从而压制现货价格运行;另一方面,非标套利活跃,进一步加剧国外货源的涌入。2023年1-5月份中国天然橡胶总进口量276.71万吨,同比增长20.38%,为历史同期最高水平。综合来看,2023年上半年总供应预计约339万吨,同比增长15.54%。 但因现实需求不及预期,致使消费端跟进吃力,供需矛盾升级下,库存持续增长,上半年深色胶迟迟未能迎来去库,高内现货库存高企,导致价格上行承压。2023年1-6月来看,青岛地区天然橡胶库存持续增长,截至6月底,青岛地区总库存已经创出历史新高,从年初的58.16万吨增长至90.52万吨,增幅55.64%,同比增幅高达133.12%;其中青岛保税库存20.24万吨,较年初13.12万吨增幅54.27%,同比增幅101.39%;一般贸易库存70.28万吨,较年初45.04万吨增幅56.04%,同比增幅144.20%。

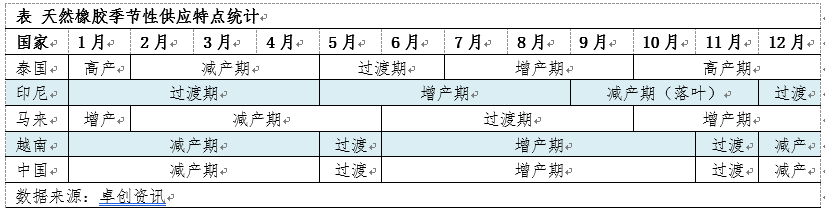

展望下半年,影响天然橡胶市场运行的核心因素将集中在供应端季节性增长与下游需求端边际走弱的矛盾中展开,而现货市场高库存的“常态化”或导致下半年天然橡胶价格上行驱动仍显疲乏,整体将围绕偏弱震荡的主基调运行。 供应预期:季节性增量明显但压力释放延后 天然橡胶作为农产品,生产具有明显的季节性。从下图天然橡胶季节性供应周期特点来看,一般从每年3月份开始,中国产区率先进入试割, 4月份以后海外产区陆续跟随,全球新胶产量逐渐步入释放阶段。下半年全球天然橡胶主产区进入全面上量阶段,尤其三季度末到四季度将迎来全球天胶供应旺季。因此从季节新供应特点来看,天然橡胶下半年新胶供应量整体增量将较为明显。

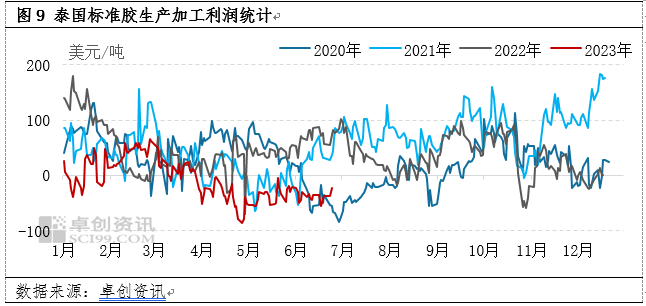

但同时根据美国气候预测中心CPC数据,到今年冬天,强厄尔尼诺形成的可能性为56%,超过中等强度的可能性为84%,这将对全球气候模式产生更剧烈的影响。天然橡胶自增产期向旺产期过渡恐受影响,而这将对下半年整体产量释放预期形成干扰,因此成为市场关注焦点。 此外从生产企业加工利润来看,今年以来,由于产区天气影响,导致胶水释放整体延后,原料收购价格的持续高挺,从而导致生产企业成本居高不下。自3月份以后泰国标准胶生产加工利润处于持续亏损当中,因此在上游生产利润缺乏背景下,外盘商低价出货意愿不强,将影响主产国三季度整体出口情况;同时人民币汇率持续走弱,内外盘倒挂导致整体进口意愿亦表现低迷,未来船货到港数量将同比或呈现出下滑趋势。

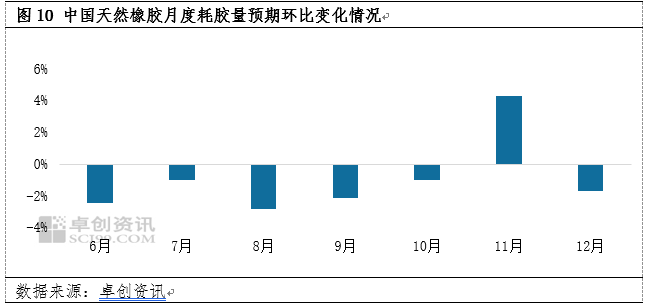

因此综合来看,从天然橡胶季节性供应周期特点来看,下半年天然橡胶总供应较上半年将呈现明显的增长趋势。但由于生产端加工利润的持续匮乏将影响企业整体加工积极性;同时人民币汇率变化,进口成本居高不下,内外盘倒挂影响国内买盘货源渠道向人民币现货采购转移,海外新胶放量周期下整体供应释放压力传导延后。此外伴随着下半年海外需求的继续复苏,主产国出口中国权重或有所下滑,但分流节奏或依旧缓慢,且中国仍是主要出口对象。 需求预期:轮胎新订单跟进不足 原料需求边际走弱 当前对于天然橡胶主要下游——轮胎行业来看,作为耗胶量最大的全钢轮胎市场,上半年在行业基数探底后呈现一波新的上涨势头,从产量至销量均呈现恢复性走高表现,对于原料天胶的采购需求较去年下半年亦呈现增长趋势。但下半年来看,多数企业反映新订单跟进不足,同时内销市场持续缺乏向好表现,企业走货压力升温。因此在企业排产意愿降低、销售预期转弱等背景下,成品库存或呈现持续攀升局面,从而对企业开工形成负向反馈。因此从未来需求端来看,轮胎高产稳态局势较难在下半年延续,对于天然橡胶原料需求则呈现边际走弱趋势。

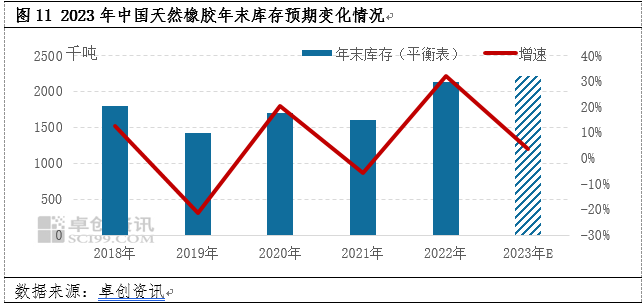

库存预期:供大于求延续 总库存继续累库 我们对于未来供需预期进行分析后认为,从下半年供应端来看,虽然总进口量环比上半年或呈现小幅走弱趋势,但在季节性释放周期下,无恶劣气候影响下,国内新增产量供应将弥补进口下滑缺口,下半年总供应较上半年呈现增长趋势;需求端来看,由于去年下半年外部因素导致的低基数情况下,今年下半年轮胎产量带来的天胶消耗将同比呈现增长趋势,但相较于上半年来看,则呈现边际走弱,下半年天胶需求量较上半年呈现下滑趋势。因此年内供大于求的格局延续,年末社会总库存将延续2022年增长形态。但由于供需节奏的错配,总库存累库增速有所放缓。

因此,综合来看,在通过对下半年天然橡胶供需格局进行预期分析后认为,天然橡胶总供需格局仍处于供大于求局势,胶价仍面临较大的上行压力。但从外围宏观氛围来看,美联储加息步伐或有所放缓,市场对于宏观预期向好改善;同时需重点关注厄尔尼诺气候可能带来的减产预期升温,胶价底部亦存有支撑,因此天然橡胶供需带来的趋势性行情机会仍然偏低,但整体下方空间亦相对有限。因此,综合上述分析,卓创资讯将延续《2022-2023中国天然橡胶市场年度报告》中的趋势预测 ,预计下半年天然橡胶价格将呈现区间偏弱震荡运行为主,但由于供需矛盾不突出,缺乏核心驱动下价格整体运行区间相对收窄,主流价格运行区间或处于11500-12500元/吨。根据供需季节性规律判断,下半年的高点大概率出现8月,低点或出现11月。 风险提示:美联储加息步伐延续,海外经济增速超预期下滑甚至出现衰退;厄尔尼诺气候对新胶产量的干扰超出预期。 |

|

|  |

|