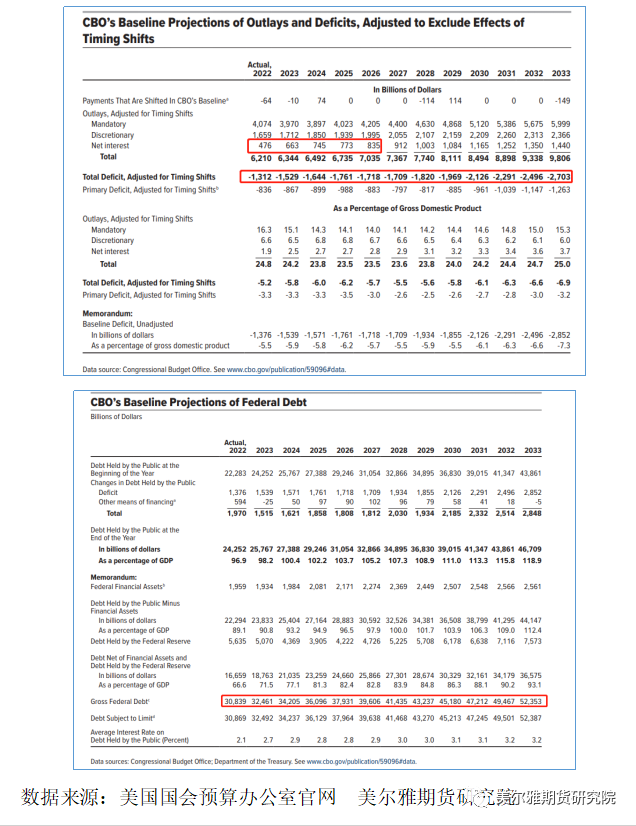

作者:美尔雅期货 宏观小组 一 美国债务上限有惊无险,有限条件获得通过 美国的债务上限是指国会授权政府可以借债的最大额度。自从美国建国以来,政府为了应对战争、自然灾害和经济危机等需要花费巨额资金,经常需要举债。美国政府向借贷机构借钱,需要签署借款合同,国会授权政府可以借债的最高限度,即债务上限,政府在没有获得国会授权的情况下不得超出债务上限限额进行借贷。自1940年以来,美国政府的债务上限从490亿美元逐阶上调至目前的31.4万亿美元(2021年12月16日设置),涨幅高达640倍。今年以来,随着美国财政资金面临耗尽的风险,债务上限打破被再次摆到谈判桌上。 经过长达1个多月的谈判后,美国参众两院顺利通过债务上限法案,决定暂停债务上限至2025年1月(2024年总统大选结束后),协议中没有2025年后的预算上限,意味着未来一段时间实际上没有法定上限约束(等同于没有额度限制的“信用卡”)。同时,作为条件,法案对2024和2025年的政府开支进行限制,约束非国防支出在2年内保持接近持平,2024年限制在7037亿美元,2025财年限制在7107亿美元,同比增加1%。根据CBO最新预测,该法案预计在未来10年(2023-2033)能够削减1.5万亿美元的预算赤字。相比于此前众议院共和党领袖麦卡锡于4月19日公布的《2023年限制、储蓄、增长》法案(未来10年内削减4.5万亿美元的预算赤字),新的协议对政府支出约束更为宽松。6月3日,该法案获得美国总统拜登签字生效,意味着美国本次债务上限问题以国会和政府互相妥协的方式基本得到解决,避免了美国债务面临技术性违约的风险爆发。

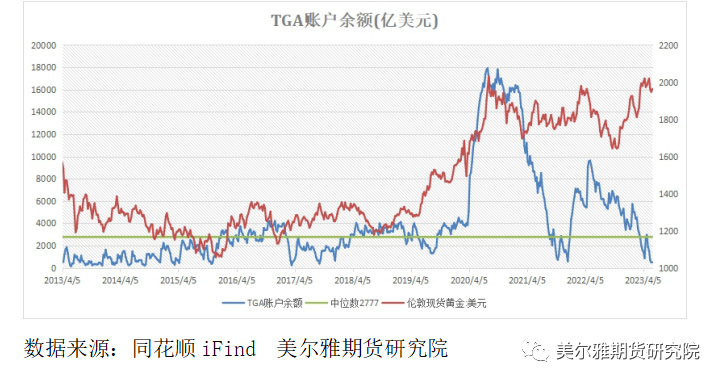

二 债务上限打破后短期影响是什么? 自3月份以来,美国债务财政部一般账户(TGA账户)库存现金余额快速下降至平均水平以下,以每周300-800亿美元的速度减少。打破债务上限后,为了满足正常支出需求以及增加库存现金(TGA账户),财政部将密集发行国库券或国债,短期抽走市场流动性,给美元和美利率带来向上驱动,贵金属价格面临一定下行压力。根据美国财政部官方口径,合理的TGA账户余额为可以满足一周左右的财政支出,TGA账户余额在5000-6000亿美元便可以为短期支出提供足够缓冲,过去十年平均水平在3000亿美元附近。参考历史经验,此前历次债务上限问题解决后,TGA账户回补至正常水平大约需要5-6个月,按照这一速度,每月补充库存现金所需发债规模为1000亿美元左右。此外,还需要满足日常的支出需求,这一项可以参考本轮债务上限以来TGA账户的减少速度(每周300-800亿美元),约为每月2000亿美元。综合这两项需求,估算每月净融资规模达3000亿美元左右,相比疫情后每月平均1300亿美元的净融资额有翻倍的增幅。假设其他条件不变的话,这一项的变化预计会造成短期内债券供给大幅增加并抽离部分市场流动性,进而给美债利率和美元提供向上动力。参考过去十年的情况,每一次TGA账户余额上穿至平均水平(3000亿美元)以上时,贵金属价格均迎来一波调整,当账户余额开始下降时,贵金属价格将重启上涨。

三 债务上限打破后中长期影响是什么? 当前美国经济面临通胀高企和债务缠身两个互为矛盾的困境,美联储自2022年以来快速加息高达500bp,令美国的债务问题愈发严峻,2023财年上半年美国联邦政府支付的利息高达3840亿美元,比去年同期增长32%, 2023财年上半年美国联邦政府的收入约为2万亿美元,比去年同期减少了730亿美元,利息占财政收入比重高达16.2%。根据美国国会预算办公室(CBO)的模型预测,美国2033财年赤字将达到2.7万亿美元,相当于GDP的6.9%,大幅高于3.6%的50年平均水平。虽然过去五十年美国遇上多次债务困境时均靠发债和打破债务上限的方式度过难关,但是,过去那些困境都没有通胀问题困扰,而当前这一次的通胀水平自上世纪70年代以来首次站上6%的水平。这一宏观困境意味着美联储必需练就左右互搏功夫,一方面要通过紧缩货币政策抑制通胀,另一方面又需要考虑美国金融风险、政府债务问题而阶段性宽松货币,美联储主席鲍威尔在5月的利率决议会议中已经告诉市场会暂停加息观望一阵。

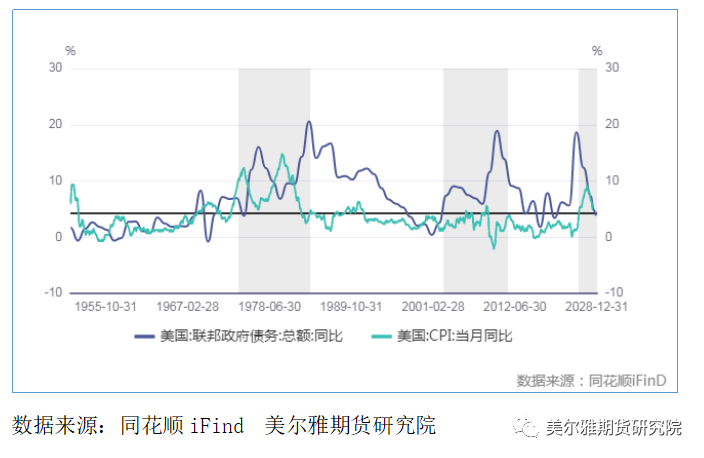

通过历史复盘分析,在大的宏观波动面前,美国政府债务余额增速和通胀变化、黄金价

格有着非常显著的正相关关系。例如,1970-1980年、2000-2010年,2016-2020年三个时期,美国联邦政府债务余额增速分别从0%附近增长至20%,通胀均实现了大幅增长,同时期美元计价黄金涨幅高达2-10倍。一般来说,当美国政府债务余额增速大于4%时,长期通胀面临较大压力。截止2022年底,美国联邦政府债务余额增速仍然高达7.4%,4月份的通胀增速为4.9%,这一经济形势与1975-1977期间非常类似,当时经历过快速加息后,通胀被阶段性摁下去,美国债务余额增速也从高位下滑,美国经济步入浅衰退,美联储阶段性地调降利率,从13%快速降至4%-5%。随后,重启财政刺激,美国债务余额增速二次上行,从3.8%涨至16%,黄金价格在之后也开启了最后一轮主升浪行情,从140美元/盎司涨至1979年的500美元/盎司。这期间美国面临利率和政府债务增速双增的局面,美国联邦基准利率从5%涨至20%,政府债余额增速从4%涨至20%。

当前美国政府债务上限打破后,至少未来两年内难以看到美国联邦政府债务增速显著下降,因此,我们认为黄金价格长期上涨的宏观驱动仍然存在。根据美国国会预算办公室(CBO)于5月15日发布的美国《预算展望2023-2033》分析,美国联邦政府债务余额增速2023-2025分别为7.4%,5.4%和5.5%,随后缓慢降落至4%-5%区间。而主导债务增量的核心来源于利息支出,利息占新增债务的比例从去年的14%增加至2023年的29.7%,随后逐年增加至最高占比60%。并且,这一预测结果是建立在大幅削减政府支出的约束下(刚性支出:GDP占比从16.3%降低至15.3%,可选支出:GDP占比从6.8%降低至6%)、以及美国政府综合利息成本介于2%-2.5%之间。当前美国处于债务和通胀的双重困境之中,若未来不再进一步超预期加息,则债务增速也高于4%的水平,通胀无法抑制下去,实际利率维持低位,支撑贵金属上涨;若未来美联储超预期加息,通胀可以短暂抑制下去,但代价是牺牲经济,甚至不排除产生金融风险,而这是目前美国政府或美联储所不乐意发生的事情。当然,只是目前所处于的形势并未严峻到1970年代时刻,中长期的实际走势还取决于美联储的态度,鲍威尔能否具备70年代美联储主席保罗沃尔克的魄力牺牲短期经济换来长期健康发展,是投资者需要密切跟踪观察的点,至少我们目前仍未看到这一转变。

四 黄金或迎来年内二次做多机会 在美元指数反弹和美国实际利率上涨的双轮驱动下,黄金价格5月份迎来了一轮调整。截止目前,美国实际利率再次回到2022年10月以来的高位,这一轮上涨主要由名义利率带动,通胀预期未发生显著变化,一方面的原因在于美国4月PCE物价指数经历4个月回落后意外反弹,叠加美国5月就业市场延续火热,市场从此前预期美联储年内降息迅速转为预期6月有再次加息25bp的概率。随着美联储相关官员发言告诉市场加息至当前时刻应该停下来观望一阵,市场修正至7月或9月再次加息。此外,欧洲经济体在5月的经济数据表现再次弱于美国,驱动美元指数底部反弹走强。 但是,短期来看美联储已经将利率加至非常高的水平,经济体中银行、地产、制造业等利率敏感部门已经显著受损,进一步加息的空间相对有限,我们判断6月联储议息会议暂停加息的概率较大。一方面因为制造业已经受显著影响,有步入严重收缩区间的概率,非制造业PMI也意外收缩至荣枯线附近,同时基于失业申请人数等非农就业数据我们预判就业市场缺口正在加速补全,另一方面,美国债务上限打破后财政部密集发行国库券和债券补充一般账户现金,预计每月有高达3000亿美元的增量融资需求,市场面临短期流动性压力,联储货币政策会边际宽松提供融资条件。因此,我们认为在中长期的通胀韧性未显著表现出来之前,美联储的货币政策大概率会观望一阵,因此,名义利率有望反弹阶段性见顶,带动实际利率回调,从而驱动贵金属价格再度上涨,迎来年度内第二次做多机会。考虑到短期流动性的压力,美元指数或仍有最后一涨,预判反弹目标区间105-106,建议CMX黄金价格急跌至1900美元/盎司附近后可布局中长线做多机会。

|

|

|  |

|