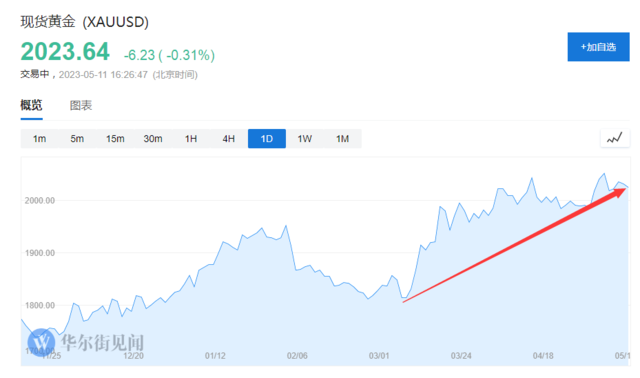

避险情绪+美联储转向=黄金上涨? 来源:华尔街见闻 卜淑情 中信证券认为,随着美国银行业危机以及债务上限问题持续发酵,市场避险情绪升温,美联储年内存在降息的可能性,加上央行对黄金的热情不减,未来金价

或进一步上行。 现货黄金虽然本周表现不佳,但自3月的低点已经累计上涨逾10%,随着美国银行业危机以及债务上限问题持续发酵,美联储接近加息尾声,黄金会再迎来一轮上涨吗?

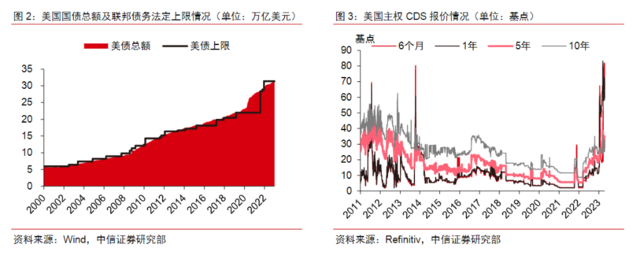

中信证券拜俊飞团队在周三公布的研报中表示,市场避险情绪升温,美联储年内存在降息的可能性,加上央行对黄金的热情不减,未来金价或进一步上行。 美国银行业危机、债务上限问题持续发酵,避险情绪再度升温 美国区域性银行业危机在政府出手后获得了短暂的平静,但到4月底,风暴再起,包括西太平洋合众银行在内的多数银行股遭遇大规模抛售,一时间人人自危。 与此同时,美国债务上限的X日正在逼近,美国财政部长耶伦警告称,若国会不提高债务上限,则美国政府可能最早在6月1日发生债务违约。白宫还警告称,债务违约“可能会对美国经济造成严重损害”。 在这样的背景下,投资者愈加恐慌。 根据中信证券研报,美国债务上限问题担忧情绪在美国主权信用违约互换(CDS)市场中表现明显。从流动性较好的五年期CDS报价来看,市场当前对于美债违约的风险定价与2011年时接近,反映市场对于债务上限问题和美债违约可能性的担忧。

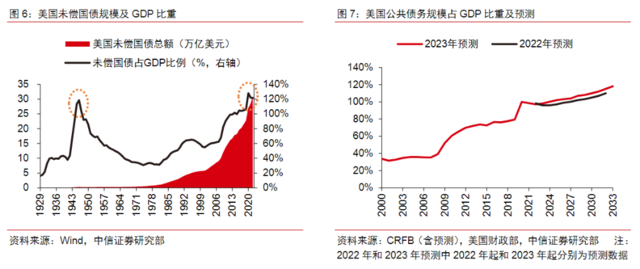

中信证券认为,若本轮债务上限问题演化为债务危机,市场避险情绪有望驱动金价跃升。值得一提的是,美国政府财政赤字占GDP比重持续快速上升,主权债务风险的加剧使美元承压,金价有望进一步上涨。 1968年至今,美国财政赤字占GDP比重与黄金价格的相关系数为0.66。根据美国尽责联邦预算委员会(CRFB)2023年2月发布的报告,受过去一年美国立法及行政措施影响,其财政赤字情况预计有所恶化。 根据CRFB最新的预测数据,2032年,美国财政赤字预计达到2.48万亿美元,较2022年5月的预测上升10%;2033年,美国财政赤字预计达到2.85万亿美元,占GDP比重预计达到7.3%,达到突发状况外的历史新高。

2020年,美国未偿国债规模占GDP比重达到127.9%,超越二战后水平。2022年,这一比例虽有回升,但仍处于121.5%的历史高位水平。超前的债务规模下,主权债务风险或将进一步冲击美元信用体系。

中信证券表示,债务上限危机期间,金价走势可参照2011年情况。据中信证券研究部宏观组,债务上限危机的化解方式往往是美国两党的互相妥协,美债违约风险仅属于尾部风险。

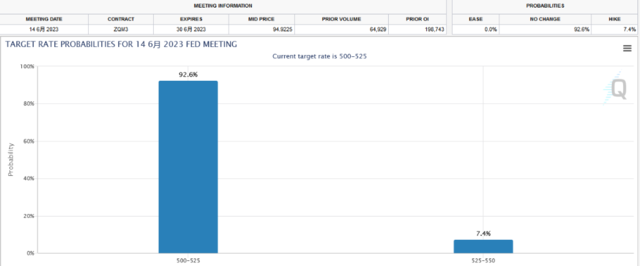

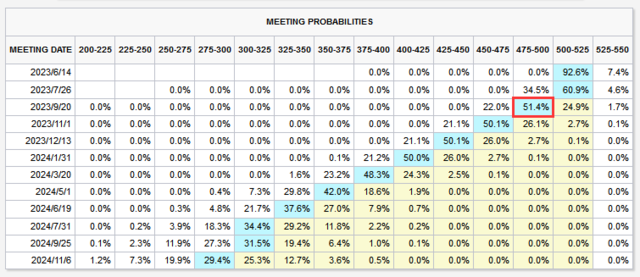

道明证券也警告称,美国技术性违约不仅会削弱美国风险资产,而且会冲击美债等安全资产,预计各类资产的保证金将全面增加。如果市场将本次违约视为交叉违约,资金可能外逃至黄金和加密货币。 美联储加息尾声或已到来,年内降息存在可能性 美联储5月议息会议中决定加息25基点,并在声明中删除“预计一些额外的政策紧缩可能合适”的表述,暗示这可能是“最后一加”。 中信证券认为,银行业危机背景下,美国信贷紧缩加剧或将导致美国就业市场后续快速降温。据中信证券研究部FICC组,美联储6月及此后不再加息概率较高,且年内存在降息可能性。 截至2023年5月11日,芝商所FedWatch工具显示美联储6月不加息概率为92.6%,9月开始降息概率为51.4%。另外,在美国4月通胀报告出炉后,被视为“美联储喉舌”、有“新美联储通讯社”之称的记者Nick Timiraos发文称,通胀数据将强化美联储暂停加息的计划。

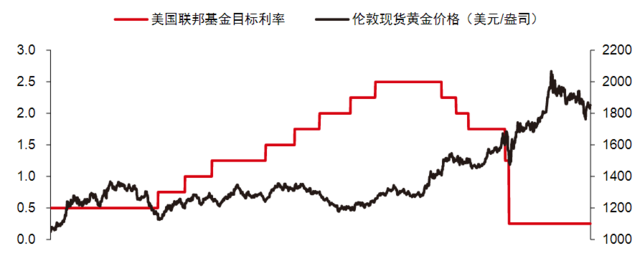

回顾历史,中信证券发现降息开始前夕黄金涨势最为显著,以2005-2008和2015-2020年为例: 2005-2008年黄金板块“抢跑”明显,加息结束至降息开始阶段涨幅最为突出: 2005年1月至2006年6月底,美联储加息阶段,伦敦现货黄金价格由427.6美元/盎司逐步升至599.7美元/盎司,涨幅达到40.3%;2006年6月底至2007年9月,美联储加息结束至降息开始期间,伦敦现货黄金价格由615.9美元/盎司升至723.5美元/盎司,涨幅达到17.5%;2007年9月至2008年12月,美联储降息阶段,伦敦现货黄金价格于2008年3月达到1032.7美元/盎司的历史新高后震荡调整。

2015-2020年黄金板块涨幅主要位于降息前夕。回顾2015-2020年金价及黄金板块表现: 2015年12月至2018年12月,美联储加息阶段,伦敦现货黄金价格由1051.6美元/盎司升至1242.7美元/盎司,涨幅达到18.2%;2018年12月至2019年7月,美联储加息结束至降息开始阶段,伦敦现货黄金价格由1259.7美元/盎司升至1413.7美元/盎司,涨幅达到12.2%;2019年8月至2020年3月,美联储降息阶段,伦敦现货黄金价格持续上涨,并于2020年8月冲击2075.1美元/盎司的历史新高。

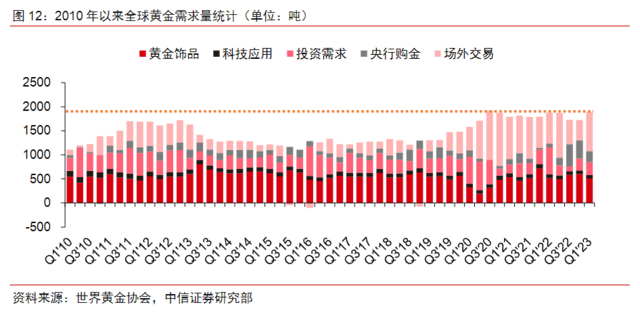

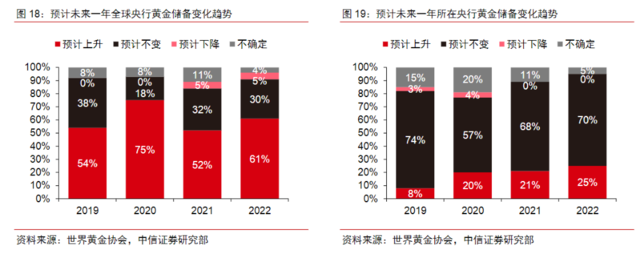

央行购金量高位运行,金价上行动力更强劲 据世界黄金协会,2023年一季度全球央行购入黄金228.4吨,同比增长176.2%,维持高位。受央行购金以及场外交易的驱动,一季度全球黄金总需求量为1890.2吨,高位运行。

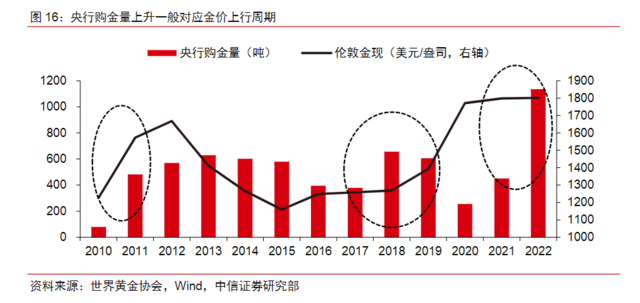

中信证券表示,央行购金可视作全球资管机构资产配置策略的映射,是金价上涨最有效的风向标之一。央行购金量上升往往对应金价上行周期。

据世界黄金协会央行黄金储备问卷调查,在对全球各国经济政治风险的担忧以及对“去美元化”趋势的预期推动下,2023年央行购金量料将持续,且黄金储备占比提升成为长期趋势,基于以上因素,黄金有望持续上行。  本文主要观点来自中信证券,作者:拜俊飞 、敖翀,原文标题:《避险情绪升温,宏观压制见顶,配置良机》

拜俊飞持证编号S1010521070006 敖翀持证编号S1010515020001 |

|

|  |

|

微信:

微信: QQ:

QQ: